- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Een terug- en vooruitblik op 2023

6 juli 2023

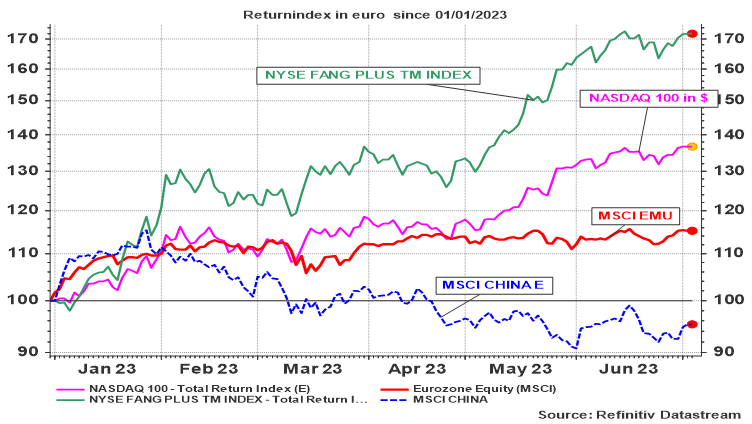

De eerste jaarhelft van 2023 sloot af met een aardige spurt bergop. De beursindices in de hoofdrol maakte ook in de voorafgaande maanden het mooie(re) weer op de aandelenmarkten. De NASDAQ, FANG en S&P Composite-returnindices klokten intussen af met een respectievelijke halfjaarwinst (in US$) van 35 %, 70 % (!) en 14 %.

Ook de Europese tegenvoeters lieten over deze periode meer dan behoorlijke prestaties optekenen, met onder meer een toename van 11 % van de algemene Stoxx 600-index, waarbij een glansrol was weggelegd voor onder meer de industriële waarden, de technologiesector en financiële component, die met respectievelijk 20 %, 28 % en 18 % stegen over voorbije 6 maanden. Ondanks hun beperkte gewicht speelden vrachtvervoer & logistiek (+33 %) en de vrije tijdsindustrie (+26 %) meer dan een bijrol in de klim van de beursindex in de Eurozone.

Grafiek 1: Evolutie van enkele beursindices sinds 01.01.2023: Returnindex in euro

Na dergelijke stijgingen kun je aandelen echter bezwaarlijk nog als goedkoop beschouwen. Integendeel, de beurzen lopen een heel eind vooruit op de toekomstige financiële, economische en geopolitieke ontwikkelingen. Dat is wellicht niet ten onrechte maar maakt de beurzen intussen wel kwetsbaar voor tussentijdse correcties.

Het afgelopen semester vormde het spiegelbeeld van de beursontwikkelingen in het voorafgaande annus horribilis, waarbij alle groeigerichte bedrijven onterecht een boetekleed aangetrokken kregen. De weerwraak op deze vernedering was echter minstens even krachtig waarmee een flink deel van de eerdere terugval in 2022 op een relatief korte termijn werd goedgemaakt. De meest tot de verbeelding sprekende ommekeer komt echter van de FANG-index. In 2022 nog omschreven als een ingezakte luchtballon, maar vertoeft nu op een zucht van het recordniveau van november 2021, na een spectaculaire terugkeer.

De globale aandelenindex (MSCI-wereldindex, return in euro) kan, mits een laatste kabouterstap, alle koersverliezen sinds het begin van 2022 wegvegen. Ook de NASDAQ en S&P-index dienen nog een flinterdunne achterstand in te halen. De algemene Europese beursindices laten over deze periode zelfs een lichte winst optekenen. In onderlinge vergelijking wijst de beursprestatie over een periode van 5 jaar echter nog altijd op een verschil van meer dan 50 % in het voordeel van de VS.

Op enkele schaarse uitzonderingen na, staan aandelenbeurzen nu (ruim) hoger dan het koersniveau dat werd bereikt op de vooravond van de Russische invasie op 24 februari 2022. Dat geeft te denken waar we hadden kunnen staan, als deze uitzichtloze barbarij was vermeden.

Bij de achterblijvers valt vooral de Chinese aandelenmarkt op, die nog altijd aankijkt tegen een verlies van 25 % sedert begin 2022. Dit is deels te wijten aan de zwakte van de Renminbi ten opzichte van de US$ en de euro. Ooit werden de beurzen van de Rode Reus nog aanzien als de uitverkoren groeimarkten voor de toekomst maar in de afgelopen jaren is de Chinese economie vastgelopen in een moeras, gevormd door een verstarde planeconomie, een geopolitieke spagaat en -vooral- een compleet scheefgetrokken demografische evolutie. De kans is klein dat dit op korte termijn nog goed komt, behoudens een even radicale als onwaarschijnlijke wijziging aan het politieke front.

Om het dramatische, demografische verval op te vangen, moest het vroegere succesmodel, gebaseerd op bulkfabricage van goedkope massaproductie, omgevormd worden naar een economie, gebaseerd op dienstensectoren en producten met een hogere toegevoegde waarde. Deze transformatie werd niet tijdig doorgevoerd.

Opvallend is ook dat China immuun lijkt te zijn voor de inflatiegolf die elders veel averij aanricht. Zelfs de Chinese voedselinflatie kent slechts een zeer bescheiden opsprong. Dit laat de Chinese overheid toe aan haar officiële rente neerwaarts te oriënteren en de reserveratio van haar banken verder te verlagen, in de hoop hiermee haar economie te stimuleren.

Voor beleggers is dat voorlopig onvoldoende om terug te keren naar de Chinese aandelenmarkt. De verregaande impact van de één-kind-politiek kun je immers onmogelijk keren met wat rentedalingen, zodat de genomen maatregelen er enkel in slagen om de Chinese wisselkoers verder te laten verzwakken. De Chinese beursindex moest dan ook de recente koersopsprong in de Westerse landen aan zich laten voorbijgaan.

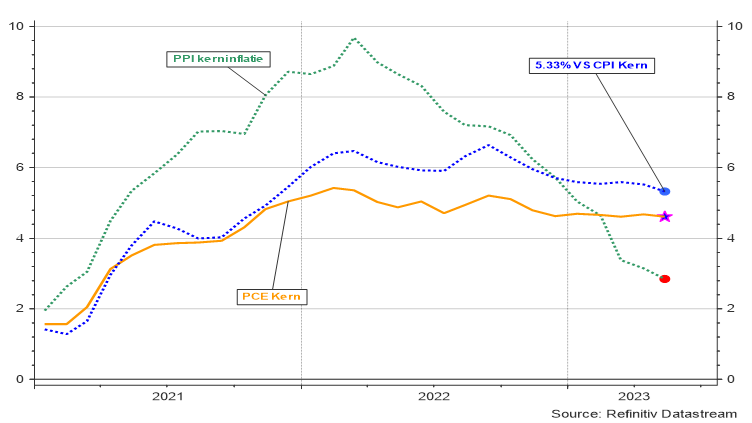

De aandelenkoersen in de VS en Europa versnelden de laatste dagen nadat de favoriete inflatiemaat1 van de Amerikaanse centrale bank slechts een moderate vooruitgang liet optekenen. Op zich vormt dat helemaal geen verrassing maar de financiële markten reageerden toch opgelucht omdat in de voorbije weken twijfel werd gezaaid door (de zoveelste) verwarrende commentaren van Fed- gouverneurs en -vooral- de recente, raadselachtige opwaartse herziening van de verwachte evolutie van het PCE-getal door de centrale bank. Dit laatste bleek in realiteit totaal overtrokken.

Grafiek 2: Kerninflatie in de VS: PCE, CPI en PPI

Helaas betekent dit niet dat de Amerikaanse bank het voorziene opwaartse pad van haar beleidsrente zal aanpassen. Om kost wat kost het verwijt te vermijden dat de huidige bewindsploeg niet alleen veel te laat reageerde op de opsprong van de inflatie-indicatoren en daarna veel te vlug stopte met de verstrenging van haar beleid, doet de Fed graag een paar stappen te veel.

Met de additionele verhogingen die nu worden voorzien (met name 25 basispunten in juli, waarschijnlijk gevolgd door nog een kwart procent in september2), jaagt de centrale bank de kerninflatie alleen maar verder aan. De oplopende financieringskosten voor bedrijven vormen immers nog de enige component die substantieel bijdraagt aan een versnelling van de prijsindex.

De daling van de energie- en voedselprijzen compenseert de financieringskosten in de totale inflatie-index, maar kunnen dit per definitie niet doen in de kernindex3. De overige prijscomponenten die vervat zijn in de CPI en PCE-kerncijfers nemen niet snel genoeg af om de gestegen financiële kosten op te vangen.

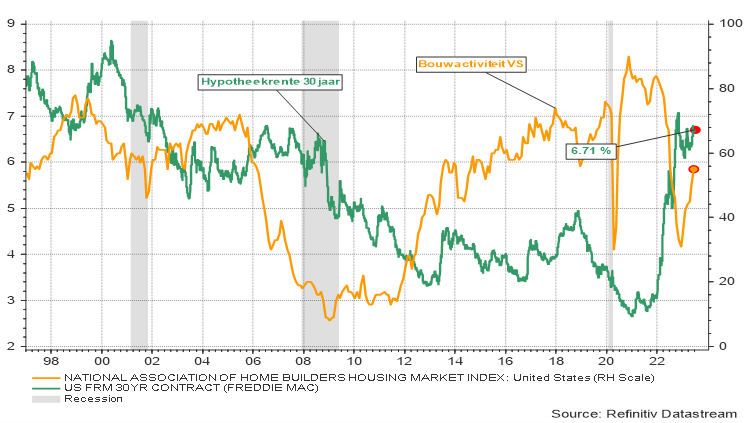

Dat weegt vooral zwaar door in de woningmarkt waar de exponentieel gestegen hypotheekrente de huurprijzen de hoogte injaagt. Toch kraakt de bouwsector niet onder dit gewicht. Integendeel, de bouwactiviteit trekt zelfs opnieuw aan, creëert bijkomende werkgelegenheid en de woningprijzen lijken zelfs terug toe te nemen, na eerdere beperkte terugval. Ook in Europa blijft de daling van de woningprijzen ruimschoots binnen de perken, ondanks de sterk gestegen lange termijnrente en de relatief zwakke conjunctuur.

Grafiek 3: Evolutie van de bouwactiviteit en de hypotheekrente in de VS

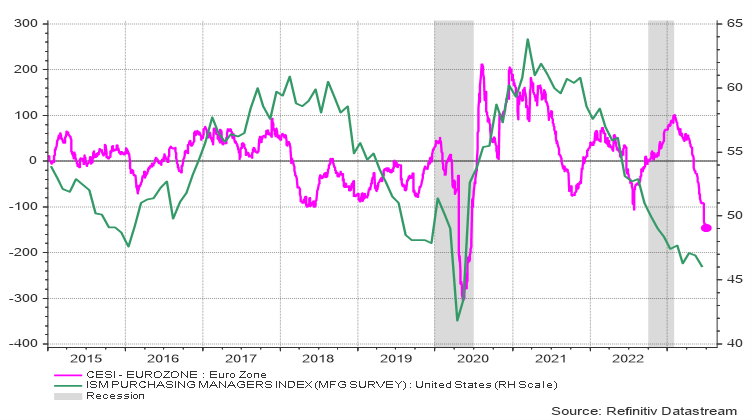

Intussen volgt de ECB het dwaallicht dat wordt uitgezet haar Amerikaanse tegenvoeter en zal de Europese beleidsrente naar alle waarschijnlijk nog in twee stappen van een kwart procent verhogen, met als voornaamste motivatie dat de kerninflatie te hoog blijft vanwege de vermeende sterkte van de economie. Dit laatste is hoogst verbazend, want geen enkele recente economische indicator wijst in die richting, niet aan deze zijde of de andere zijde van de Atlantische Oceaan. In de Eurozone wijst de verrassingsindex4 zelfs vervaarlijk naar beneden. In de VS blijven de industriële sectoren onheilspellend krimpen5.

Grafiek 4: ISM-industrie in de VS en verrassingsindex in de Eurozone

De redeneringsfout bestaat erin dat de centrale banken de sterkte van de arbeidsmarkt (zoals blijkt uit de hoge tewerkstellingsgraad), verwart met een krachtig economisch momentum. Het lage werkloosheidspercentage moet echter volledig worden toegeschreven aan de substantiële demografische verschuivingen die het gevolg zijn van de massale pensionering van de babyboomgeneratie. Hun vertrek wordt verregaand onvoldoende gecompenseerd door nieuwkomers op de arbeidsmarkt en creëert schaarste aan werknemers.

Vandaar, overigens, dat automatisatie (en alles wat daarbij komt kijken zoals robotica, AI, Cloudapplicaties, Nanotechnologie en gespecialiseerde semiconductoren) een belangrijk accent krijgt bij de thematische selectie van aandelen. De sterkte van de arbeidsmarkt ondersteunt ook het consumptieve vermogen, terwijl de babyboomers tijdens hun vrije tijd graag geld spenderen. Ons tweede favoriete beleggingsthema is meteen ook duidelijk: consumptieve bestedingen in de hogere prijscategorieën.

Het relatief hoge aantal nieuwe banen dat de laatste 2 jaar wordt gecreëerd is daarenboven grotendeels toe te wijzen aan een inhaaleffect, na de massale destructie van werkgelegenheid tijdens de hoogdagen van de Coronacrisis. Hierop hebben renteverhogingen geen enkele impact, zodat de centrale banken nodeloos economische en financiële schade (blijven) aanrichten.

Maar de economie weigert zich gewonnen te geven en de aandelenbeurzen rechten hun rug. Het piekniveau van de beleidsrente is immers in zicht, de economische terugval zal relatief beperkt blijven en vanaf het vierde kwartaal van 2023 kan zich een economische herstelfase op gang trekken. Hierdoor vinden de bedrijfsresultaten aansluiting met het verbluffende groeipad, uit de periode voor het vermaledijde 2022. Een opwaarts pad waarop de aandelenkoersen telkens naar nieuwe recordniveau werden getild.

Dit positieve scenario zit echter voor een belangrijk gedeelte al vervat in de huidige beurskoersen en zal tijdens de komende maanden regelmatig een lakmoestest ondergaan. De Amerikaanse en Europese beurzen kijken verder dan ooit in de toekomst en lijken de nakende economische dip te ignoreren. Dit moedige standpunt verheelt echter niet dat aandelenmarkten momenteel op het scherp van de snee zijn gewaardeerd, zodat beleggers rekening moeten houden met tussentijdse correcties, zeker als de economische cijfers ontgoochelen en de kerninflatie (nog) trager dan verwacht zou afnemen.

Enkel een substantiële rentedaling (als gevolg van het wegebben van de inflatieangst) kan opnieuw vaste grond onder de huidige beurswaarderingen brengen. De financiële markten gaan er echter van uit dat de rentevoeten in de komende maanden weinig dalingspotentieel hebben, terwijl de risicopremies6 momenteel historisch laag zijn.

Grafiek 5: Verwachte risicopremie VS

De verwachte groei van de bedrijfsresultaten is vandaar de enige factor die aandelenbeurzen kunnen motiveren om op het ingeslagen opwaartse pad verder blijven te gaan. Vandaar dat het in 2023 dan ook vooral de kwalitatief sterke, groeigerichte aandelen zijn die de beste prestaties weten neer te zetten. De vooruitgang van de goedkope aandelen met een lage koers/winstverhouding bleek, eens te meer, van korte duur7. We verwachten dat deze trend zich ook in de komende maanden kan doorzetten, zij het met minder kracht. Tenzij de kerninflatie sneller dan vermoed, de handdoek in de ring zou gooien...

De juiste keuzemix van de beleggingsstijlen8 was de onderscheidende factor over de turbulente vijf jaar. Bij een analyse van een 100 tal neutrale beleggingsfondsen met een neutraal beleggingsprofiel valt het dat fondsen met het beste beleggingsresultaat telkens in de top 5 eindigde als de blootstelling aan de beste presterende indices en factoren wordt gemeten: FANG, technologie, kwaliteit, groeigerichte aandelen en specifiek bij de laatstgenoemde groep, de large cap-waarden.

Bij slecht presterende accenten en factoren gaven de betrokken beheerders telkens niet (of toch zelden) thuis: Emerging Markets, Small Cap aandelen, Eurozone, value en momentum. Over het afgelopen semester herhaalde zich een quasi identiek scenario als de afgelopen 5 jaar. Bij het aanhouden van een dergelijke selectie, zal het in 2021 is het weliswaar even bibberen geweest zijn, maar die angst werd intussen rijkelijk beloond.

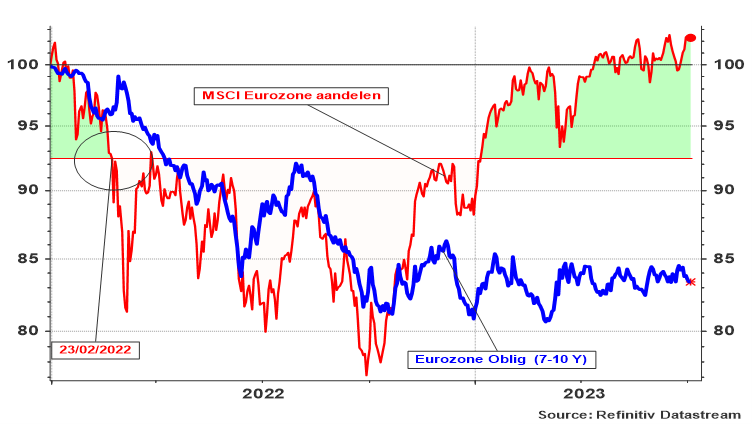

Met veel branie en doorzettingsvermogen wisten de aandelenbeurzen een opwaarts pad te vinden, ondanks de onwaarschijnlijke chaos die zich sinds het begin van dit vervloekte decennium inzette. In scherp contrast hiermee, bleven obligaties doelloos als wrakhout ronddobberen op de lage koersniveaus waarop ze terugvielen, na de epische stijgingen van de lange termijnrente in 2022.

De onverwacht scherpe stijgingen van deze tarieven leidden tot extreme koersverliezen, die defensieve beleggers tot wanhoop en radeloosheid dreven. Sinds begin 2022 verloren Europese staatsobligaties met een looptijd tussen 7 en 10 jaar een kwart van hun waarde. Ongezien in de naoorlogse periode.

Grafiek 6: Evolutie van de obligatie-index (Eurozone) en de MSCI EMU index (returnindex)

Het koersherstel op de obligatiemarkten was in 2023 onbeduidend en zette zich alleszins in veel geringere mate door dan eerder werd verhoopt. De hoofdoorzaak is de te weinig doelmatige politiek van de centrale bank(en) en de weerspannige kerninflatie. De meest uitgesproken verliezen deden zich voor in het VK, door de fatale combinatie van politieke chaos en de oplopende inflatie, extra aangejaagd door de inflatoire gevolgen van de Brexit. Maar ook de Eurozone kreeg het hard te verduren, met Oostenrijk, België, Nederland en Italië in de hoek waar de raakste klappen vielen.

In tegenstelling met de aandelenindices wisten obligaties zich niet op te tillen na de Russische inval. Meer nog, de verliezen diepten zich nog verder uit. Gemiddeld driekwart van de koersval van vastrentend papier situeert zich zelfs na 24.02.2022.

Eens de piek van beleidsrente van de centrale banken in het vizier komt, komt echter ook het einde van deze donkere tunnel in zicht. Dat gegeven situeert zich echter nog te ver weg in de toekomst om nu al de obligatiemarkten te inspireren. Zolang de kerninflatie niet op overtuigende wijze neerwaarts bijstuurt, blijft het moeilijk om de substantiële rentedalingen te realiseren die nodig zijn om de onthutsende koersverliezen te herstellen.

Zowel de Fed als de ECB stellen pas ver in 2024 en begin 2025 de eerste voorzichtige dalingen van hun beleidsrente in het vooruitzicht (lees: hebben dan pas vertrouwen in de stabilisatie van de kerninflatie). Ondanks deze ontradende factor, biedt het tweede semester van dit jaar toch enig soelaas aan obligatiebeleggers, met name als de kerninflatie meer en meer afkoelingsverschijnselen begint te vertonen.

1 De Fed verwijst naar de PCE-index als betere leidraad voor het volgen van de prijsevolutie voor de eindconsument. PCE staat voor Personal Consumption Expenditure. De samenstelling van de korf van goederen en diensten die bij de PCE wordt gebruikt, houdt het midden tussen de kleinhandelsindex (CPI) en de groothandelsindex (PPI).

2 De kans op een additionele stijging met een kwart procent in september (of november) is momenteel “slechts” 30% maar is de laatste dagen duidelijk aan het toenemen.

3 De evolutie van de kerninflatie is immers uitgezuiverd voor wijzigingen in de energiekosten en (sommige) voedselprijzen.

4 De “verrassingsindex” houdt rekening met een belangrijk aantal economische indicatoren en meet of de gerealiseerde cijfers de initiële verwachtingen al dan niet overtreffen. Een positieve (negatieve) indicatie geeft de mate aan waarmee de werkelijke cijfers in positieve (negatieve) zin afwijken. Dit wordt beschouwd als een vooruitlopende indicator.

5 Na een 6de opeenvolgende lezing van de ISM-manufacturing-index onder het signaalniveau van 50, voltrekt zich onmiskenbaar een krimpbeweging in de Amerikaanse industrie.

6 De risicopremie vormt de verwachte, toekomstige compensatie voor het risico en de volatiliteit op aandelenbeurzen.

7 De wereldindex van groeiaandelen scoorde 10% beter dan de wereldindex van value-aandelen in 2023, over laatste 5 jaar bijna 50% beter

8 De typische indeling van beleggingsstijlen bestaat uit de categorieën Large Cap en Small Cap (grotere of kleinere marktkapitalisatie dan gemiddeld) en Value en Growth ( lagere of hogere koers-winstverhouding dan gemiddeld). Growth vind je vooral bij technologiewaarden. Wij voegen hieraan de categorieën kwaliteit en momentum toe. De eerste richt zich op redelijk gewaardeerde aandelen met gezonde groei en moderaat risico. De tweede groep richt zich de winnaars van het vorige jaar (die dikwijls ook het volgende jaar aan de top verschijnen, maar niet altijd, natuurlijk... ). Een dergelijke indeling is terug te vinden in het merendeel van de academische literatuur in het vakgebied Finance.

Lees meer

-

Korte pauze

21 juni 2023De Amerikaanse centrale bank houdt de pauzeknop van het monetaire beleid (even) ingedrukt. Naar alle waarschijnlijkheid slechts tot eind juli, wanneer een volgende hike met een kwart procent in de steigers wordt gezet.

-

Angsthazenspel

30 mei 2023De Europese bedrijfsresultaten vielen in de eerste maanden van 2023 behoorlijk mee. Meer zelfs, in historisch perspectief neemt het afgelopen kwartaal zelfs een topplaats in wat betreft het aantal positieve verrassingen, ondanks de aartsmoeilijke economische context. Het mediaan-bedrijf in Europa klopte zijn initiële winstverwachtingen met meer dan 8 %. Ook in de VS bleken de gerealiseerde resultaten gemiddeld 7 % beter dan vooraf werd aangenomen.

-

Niets voor zenuwpezen of stresskippen

17 mei 2023In de voorbije weken waren de verwachtingen over de bedrijfsresultaten die tijdens het eerste kwartaal werden gerealiseerd dermate laaggespannen dat positieve verrassingen eerder de regel dan de uitzondering zijn geworden. In Europa is deze gunstige ontwikkeling helaas nog binnen bescheiden proporties gebleven maar in de VS zijn 78 % van de bedrijven erin geslaagd hun verwachtingen te overtreffen, sommige daarvan zelfs in ruime mate.