- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Niets is onmogelijk

2 augustus 2023

Ondanks de elf-en-dertigste renteverhoging van de Fed, weigert de Amerikaanse economie te kraken. Integendeel, het BBP steeg in het afgelopen kwartaal zelfs opmerkelijk meer dan verwacht. Deze verrassende aanwas mag grotendeels worden toegeschreven aan een beduidende toename van bedrijfsinvesteringen. Particuliere consumptie verliest echter aan momentum. Dit laatste verontrust ons nauwelijks. Het eerste verbaast ons evenmin.

Bedrijven kijken immers naar de toekomst, zijn alert voor de vele opportuniteiten die zich dan aanbieden en bereiden zich daar nu op voor met investeringen in infrastructuur en automatisatie. Hun toekomstvisie overstijgt het ongerijmde beleid van hun centrale bank.

Consumenten kijken naar het heden waar ze tijdelijk gehinderd worden door opgelopen financieringskosten en prijsstijgingen die een snellere pas aanhielden dan hun nominale loonsverhogingen. Vanaf de tweede jaarhelft wordt echter een betekenisvolle stijging van de koopkracht vooropgesteld, zodat de consumptieve bestedingen in 2024 kunnen toenemen.

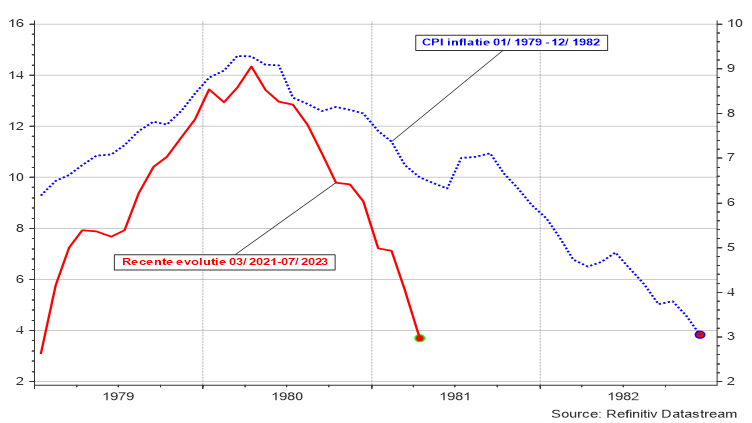

De laatste inflatiecijfers bevestigen intussen de neerwaartse trend die zich in de VS al medio 2022 inzette. Het groeiritme van de totale prijsindex daalt zelfs opvallend sneller dan werd waargenomen tijdens de vorige inflatiegolf, in de duistere beginjaren van de eighties. De kerninflatie volgt een gelijklopend parcours als destijds.

Grafiek 1: Evolutie CPI inflatie in de VS tussen 01/1979-12/1982 en 03/2019-07/2023

Als deze dalende tendens zich weet door te zetten in de cijfers die in augustus en september worden gepubliceerd, is er geen enkele reden meer om de beleidsrente nog verder op te trekken. Maar de groep die nu aan het roer van de centrale bank staat, wil kost wat kost het verwijt vermijden dat ze zich niet alleen ruim overslapen hebben bij de start van de inflatiegolf maar vervolgens ook nog te vroeg van het slagveld zijn weggewandeld. Dat hiermee een onnodige recessie dreigt te worden uitgelokt, is voor hen hoogstens wat collateral damage en is verwaarloosbaar in het perspectief van hun hogere doel. Vandaar dat de swapmarkten toch nog een kans van 30 % geven aan een verdere verhoging met 25 basispunten in november.

De sterker dan verwachte economische prestatie van het voorbije kwartaal geeft ook geen enkele garantie over het verloop van de conjunctuurindicatoren in de tweede jaarhelft van 2023, wanneer het bedrijfsleven en de consumenten het volle gewicht van de sterk gestegen rentevoeten moeten torsen.

Deze verwachte terugval van de economische activiteit zal naar alle waarschijnlijkheid niet als een officiële recessie geboekstaafd worden. De criteria die NBER1 hiervoor hanteert, leggen veel nadruk op de arbeidsmarkt en die blijft tot nader order zeer robuust.

Voor de paradox van een zwakke conjunctuur in combinatie met een hoge tewerkstellingsgraad, is de oplossing snel gevonden. De generatie babyboomers2 verlaat momenteel in dichte drummen de arbeidsmarkt en hun vertrek wordt in onvoldoende mate opgevangen door nieuwkomers op de arbeidsmarkt. Deze situatie zal overigens pas na 2030 milderen en bedrijven intussen verplichten om verregaand te automatiseren3.

Deze demografische trend geldt in overtreffende trap voor Europa en laat zich ten volle gelden op de Chinese economie. De Rode Reus ondergaat de consequenties van de eenkindpolitiek die was opgelegd tussen 1975 en 2015 en er nu voor zorgt dat de fabrieken in toenemende mate onvoldoende gekwalificeerde mankracht vinden om hun bulkproductie op peil te houden. Ondanks deze zeer voorspelbare ontwikkeling, wist de Chinese overheid haar economische structuren niet tijdig bij te sturen, met de zoveelste opeenvolgende zwakke lezing van de conjunctuurindicatoren tot gevolg.

De verregaande stimuleringsmaatregelen ten spijt, blijken ook de doorgedreven rentedalingen en verlagingen van de bancaire kapitaalratio’s weinig of geen impact te hebben en dienen de groeivooruitzichten keer op keer neerwaarts te worden bijgesteld. Toch veert de Chinese beurs (als een van de laatste) op, maar zolang er geen tastbare tekens zijn van het hernemen van de industriële activiteit, zien we elders betere alternatieven.

De Europese aandelenmarkt laat zich intussen van haar betere kant bewonderen. Na jarenlang te hebben moeten aankijken tegen een toenemende kloof met haar Amerikaanse concurrenten, wist de aandelenindex van de eurozone als eerste het koersniveau van 1 januari 2022 te overstijgen en dat ondanks het feit dat de rentetarieven over deze periode op dramatische wijze zijn gestegen en de energiebevoorrading in de eurozone kwetsbaarder lijkt voor geopolitieke ontwikkelingen dan de VS.

Het economische momentum oogt in de eurozone daarenboven veel zwakker in vergelijking met het groeiritme aan de overzijde van de Atlantische Plas. De laatste rentestijging van de ECB lijkt daarom weinig onderbouwd te zijn. De verhoging van de beleidstarieven dienen immers om de economie af te koelen. Maar er is nauwelijks economische groei... Wat hoopt de ECB dan eigenlijk te bereiken met de zoveelste rentestijging?

De Europese inflatie blijft weliswaar hoog maar de verwachte ontwikkeling van de prijsindicatoren laat zich gemakkelijk raden op basis van eerdere ontwikkelingen in de VS. De kerninflatie is in de eurozone zo mogelijk nog koppiger dan in de VS, maar dat ligt vooral aan de industriële structuur en de macht van een beperkt aantal toeleveranciers, waardoor de concurrentiële krachten hun werk niet kunnen doen.

Greedflation kan hierdoor ongebreideld zijn gangetje gaan, zodat stijgingen van grondstoffenprijzen ongehinderd hun weg vinden naar de kassa van de grootwarenhuizen maar dalingen zich (in het beste geval) tergend langzaam doorzetten. Met de spreekwoordelijke 5 minuten politieke moed kan men de inflatie in de eurozone veel efficiënter bedwingen dan met de aderlatingen die de Europese centrale bank nu oplegt.

De rentestijgingen die de ECB doorvoert zijn slechts een slaafse kopie van wat er in de VS gebeurt. In beide gevallen jagen de hogere financieringskosten de inflatie alleen verder aan en bestendigen ze de kerninflatie op een hoog niveau. Rentestijgingen hebben een averechts effect wanneer de inflatie toeneemt door stijgende kosten en zijn alleen (in beperkte mate) nuttig wanneer de inflatie wordt veroorzaakt door toenemende vraag.

De onvergeeflijke redeneringsfout van de centrale bankiers in Frankfurt en Washington is dat ze de robuuste arbeidsmarkt verwarren met sterk economisch momentum. Het eerste wordt veroorzaakt door specifieke demografische verschuivingen, het tweede is er gewoon niet in Europa en blijft beperkt in de VS.

Maar de aandelenbeurzen laten het voorlopig niet aan hun hart komen. Het vooruitzicht dat de inflatie binnen afzienbare tijd voldoende zal zijn afgenomen, in combinatie met een economisch herstel dat zich vanaf het eerste kwartaal van 2024 kan doorzetten, drijft de beurzen schoksgewijs hoger. Eerst nog wiebelend op de benen na de kaakslag in 2022, maar nu met een ietwat vastere tred. De meeste beurzen benaderen of overtreffen zelfs de niveaus van eind 2021. Zij het nipt...

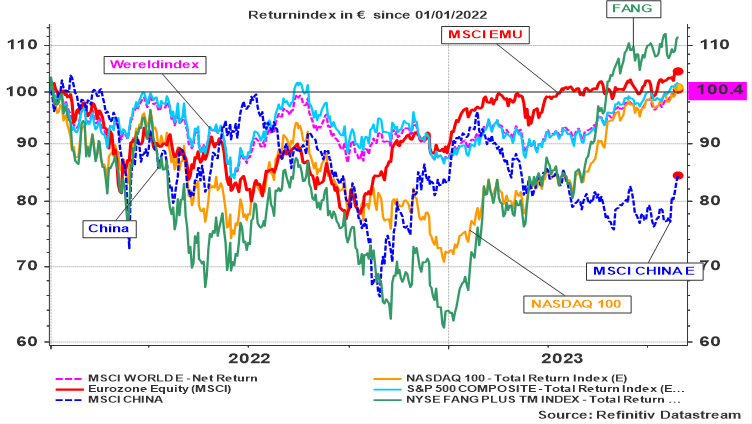

Grafiek 2: Evolutie van enkele wereldbeurzen sinds 1 januari 2022 (return in euro)

Eind juli 2023 staat de MSCI-wereldindex (net return in euro) welgeteld 0,4 % hoger dan op 1 januari 2022. Op basis van de returnindex in euro overtreft de NASDAQ het niveau van begin 2022 met 0,9 %. De S&P-index en de Dow Jones voegen respectievelijk 1,9 % en 2,3 % toe.

Niet erg indrukwekkend, horen we u zeggen. Toch wel. Als we de inflatie-opstoot, het paniekerige mistasten van de centrale bankiers en de vervaarlijke geopolitieke ontwikkelingen mee in rekening brengen, dan zijn deze prestaties zeer achtenswaardig. Zeker wanneer ook de eurozone- en de FANG4-index in beeld worden gebracht. Laatstgenoemde steeg met 12 % sinds het begin van 20225.

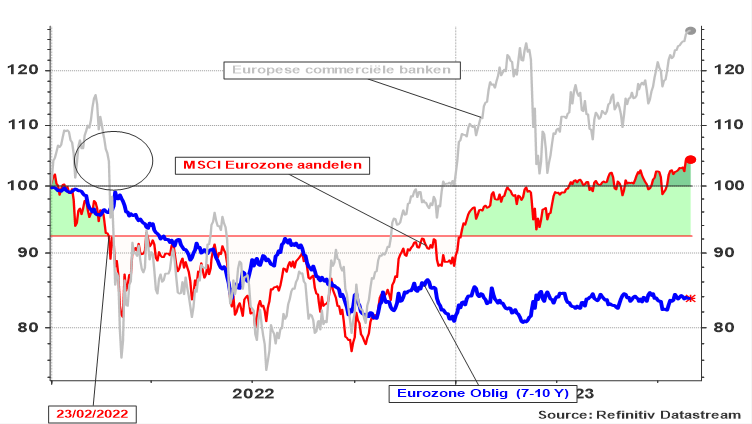

Grafiek 3: Evolutie van obligaties, aandelen en bankaandelen in de eurozone

Maar de grootste verrassing wordt toch gevormd door de verbazend sterke prestatie van de Europese aandelenindices, in scherp contrast met de Europese obligaties die als wrakhout blijven ronddobberen. Ondanks een tragere economische groei en haar proximiteit met het militaire conflict, bleek de beursindex van de eurozone de eerste te zijn die terug boven water wist te komen. Hierbij is er ongetwijfeld sprake van een inhaalbeweging, waarmee overigens slechts een beperkt deel van de opgelopen achterstand met de VS6 werd goedgemaakt.

Toch blijft het opvallend dat een deel van dat verloren terrein precies nu wordt gerecupereerd. De oplossing voor dit raadsel is snel gevonden. De eurozone-aandelenindex bestaat voor een belangrijk deel uit financiële waarden (17 %) en kent aan ASML en LVMH (terecht) een groot gewicht van respectievelijk 5,5 % en 5 % toe. Beide aandelen kenden een belangrijke koersopstoot in 2023, terwijl de Europese grootbanken hun marges op substantiële wijze vergroten op basis van het verschil tussen de interbancaire rente en de vergoeding die op spaarrekeningen wordt geboden. Het winstniveau van de Europese banken bereikt hierdoor (bijna) terug het niveau van ... 2000.

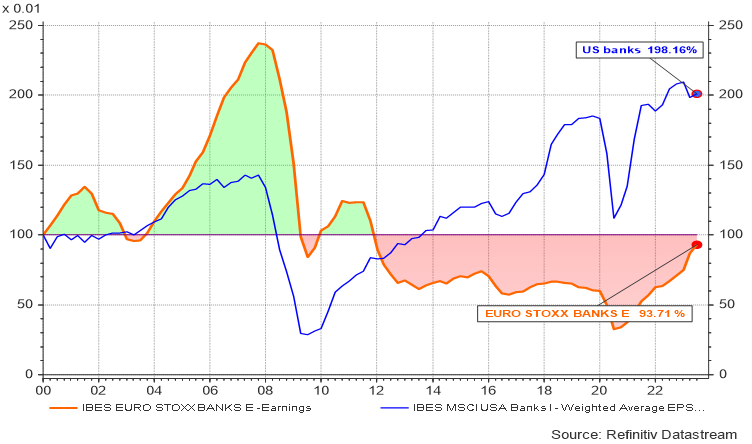

Grafiek 4: Verwachte winst Europese en Amerikaanse banken sinds 2000

Of een dergelijke praktijk houdbaar is over een langere periode, wordt echter openlijk in vraag gesteld. Feit is dat de index van de Europese commerciële banken recent een flinke koersopsprong heeft gerealiseerd, die enkel wordt overtroffen door de FANG- en NASDAQ-index. Toch blijven we voorrang geven aan investeringen die steunen op een solide onderbouw en nauw aansluiten bij een interessante trend op lange termijn. Cybersecurity, cloudapplicaties, automatisatie, meet- en regeltechniek (of nanotech, zoals dat nu heet) en specifieke consumptieve bestedingspatronen.

Gelet op de moeilijke economische, financiële en geopolitieke context waarbinnen de recente beursstijgingen zich hebben afgetekend, kan de vraag niet uitblijven of de bereikte waarderingsniveaus nog verantwoord zijn.

Op het eerste gezicht lijken de huidige koers-winstverhoudingen bijzonder hoog. Wanneer de sterk opgelopen rentevoeten mee in rekening worden gebracht, dan lijkt er van een redelijke waardering geen sprake meer te kunnen zijn. De combinatie van beide elementen leidt immers tot een bijzonder lage risicopremie en dat laatste is precies de additionele vergoeding die een investeerder in aandelen hoopt te verkrijgen. Dit lijkt te wijzen op onrealistisch dure aandelenmarkten.

Bij nader toezicht blijkt de huidige waardering echter uit te gaan van het verwachte winstniveau dat medio 2024 bereikt zal worden. Een moedig standpunt waarmee een gewaagde sprong in de toekomst wordt gemaakt, naar de periode wanneer het verwachte economische herstel de povere tweede jaarhelft van 2023 naar de geschiedenisboeken zal hebben verwezen. Vermoedelijk toch...

Een dergelijk gedurfd uitgangspunt staat garant voor regelmatige inzinkingen en koerscorrecties. Maar de aandelenbeurzen zijn voor geen kleintje vervaard, zeker niet nadat met winst kan worden teruggekeken op een periode met de ergste gezondheidscrisis in 100 jaar, het gevaarlijkste geopolitieke conflict in 60 jaar, de meest afschrikwekkende opstoot van voedsel-, grondstoffen- en energieprijzen in 40 jaar, de hoogste inflatiegolf sedert 1981 en de meest bedenkelijke ingrepen van de centrale bankiers sinds mensenheugenis. Niets lijkt dan nog onmogelijk of onoverkomelijk.

Trouwens, zoals onze favoriete filosoof7 het ons wist te stellen: Niets is onmogelijk? Ik doe de hele dag niks, dus het is wel degelijk mogelijk.

1 National Bureau of Economic Research

2 Generatie, geboren tussen 1946 en 1964, met een piekperiode rond 1960.

3 Delokalisatie is een andere optie maar die heeft enorm aan populariteit verloren na de coronacrisis.

4 De Fang-index bestaat onder meer uit Meta, Microsoft, Apple, Amazon, Alphabet en Nvidia

5 In dat vermaledijde jaar verloor deze trendgevoelige index bijna 40 % van zijn waarde, maar met een verschroeiende spurt in 2023 werd dat meer dan goedgemaakt. Vergeet hierbij niet dat een index die 40 % van zijn waarde verliest, nadien 67 % moet stijgen om terug op het initiële koersniveau te komen).

6 51 % in eurotermen over de laatste 5 jaar.

7 Winnie de Poeh

Lees meer

-

Een terug- en vooruitblik op 2023

6 juli 2023De eerste jaarhelft van 2023 sloot af met een aardige spurt bergop. De beursindices in de hoofdrol maakte ook in de voorafgaande maanden het mooie(re) weer op de aandelenmarkten. De NASDAQ, FANG en S&P Composite-returnindices klokten intussen af met een respectievelijke halfjaarwinst (in US$) van 35 %, 70 % (!) en 14 %.

-

Korte pauze

21 juni 2023De Amerikaanse centrale bank houdt de pauzeknop van het monetaire beleid (even) ingedrukt. Naar alle waarschijnlijkheid slechts tot eind juli, wanneer een volgende hike met een kwart procent in de steigers wordt gezet.

-

Angsthazenspel

30 mei 2023De Europese bedrijfsresultaten vielen in de eerste maanden van 2023 behoorlijk mee. Meer zelfs, in historisch perspectief neemt het afgelopen kwartaal zelfs een topplaats in wat betreft het aantal positieve verrassingen, ondanks de aartsmoeilijke economische context. Het mediaan-bedrijf in Europa klopte zijn initiële winstverwachtingen met meer dan 8 %. Ook in de VS bleken de gerealiseerde resultaten gemiddeld 7 % beter dan vooraf werd aangenomen.