- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Stevige start van technologiesector en Magnificent Seven

9 februari 2024

Auteur: Vincent Coppée, fondsbeheerder bij Argenta Asset Management

Na een aarzelend begin steeg de wereldaandelenindex in de eerste maand van het jaar opnieuw. Maar deze stijging blijft nog altijd vrij geconcentreerd in de technologiesector, de Magnificent Seven en de Indiase markt. Het economische debat blijft leven tussen de wereldwijde economische vertraging en de hoop op productiviteitswinsten, gekoppeld aan artificiële intelligentie. Anderzijds namen de obligatiekoersen een pauze na hun sterke stijging eind 2023. Marktoperatoren proberen de volgende bewegingen van centrale banken in de Verenigde Staten en Europa in te schatten.

In dit rapport analyseren we in detail de gebeurtenissen van het begin van het jaar, en maken we de balans op van de huidige positionering van onze fondsen.

Aandelenmarkten zetten hun opmars voort

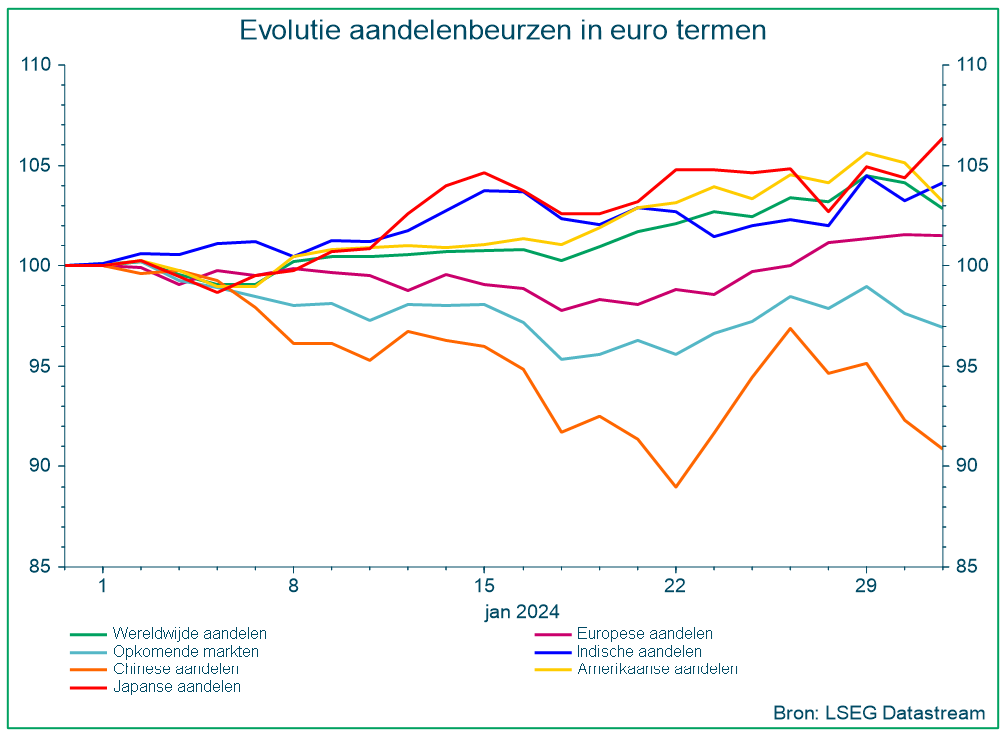

De wereldaandelenindex (MSCI World) steeg in januari met iets minder dan 3 %, in euro’s uitgedrukt. Zoals je ziet in onderstaande grafiek, zijn de winnaars en verliezers niet veel veranderd ten opzichte van vorig jaar. Japan, de Verenigde Staten en India leverden de beste prestaties, gevolgd door Europa. De globale opkomende-marktenindex blijft achter, en China kent opnieuw een dramatische start van het jaar na het zeer slechte resultaat in 2023.

De technologische sector opnieuw in de hoofdrol

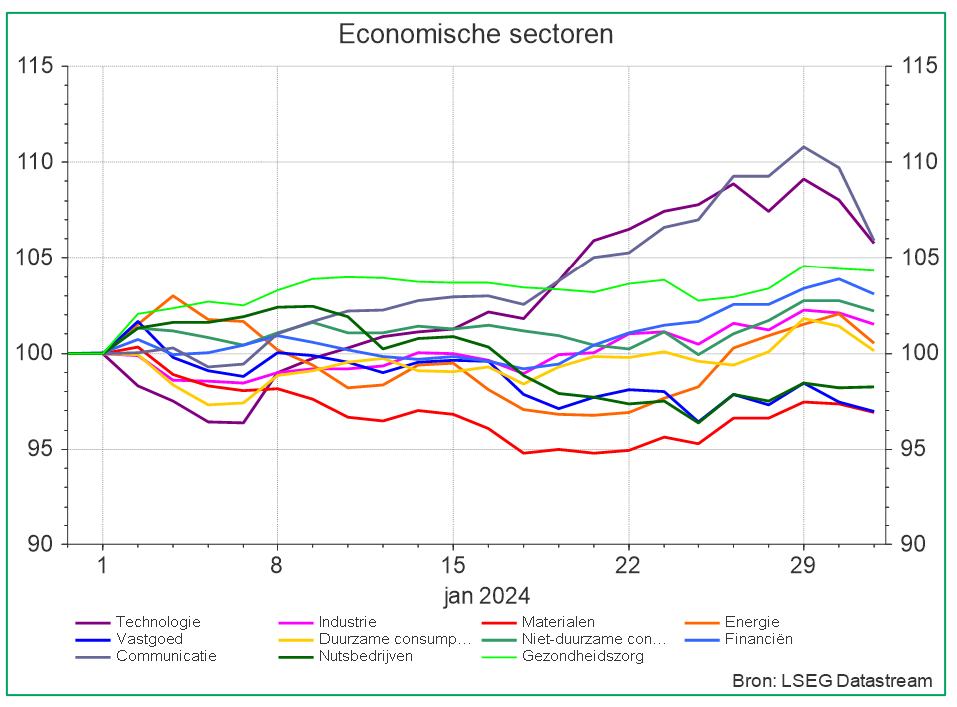

Op sectoraal niveau zien we dezelfde trend als in 2023: een vrij groot verschil in prestaties en één onbetwistbare winnaar… De technologiesector. Die won in januari nog eens 6 %, dit keer vergezeld door de communicatiesector. De sectoren materialen, vastgoed en nutsbedrijven gingen achteruit.

Dit fenomeen brengt ons terug bij het debat uit de inleiding: langs de ene kant vertraagt de wereldeconomie nog altijd. Dat voelen sectoren zoals de materialen- en vastgoedsector. Langs de andere kant ondersteunt de hoop op productiviteitswinst, aangedreven door de snelle adoptie van AI, vooral technologische bedrijven.

De Magnificent Seven stomen door

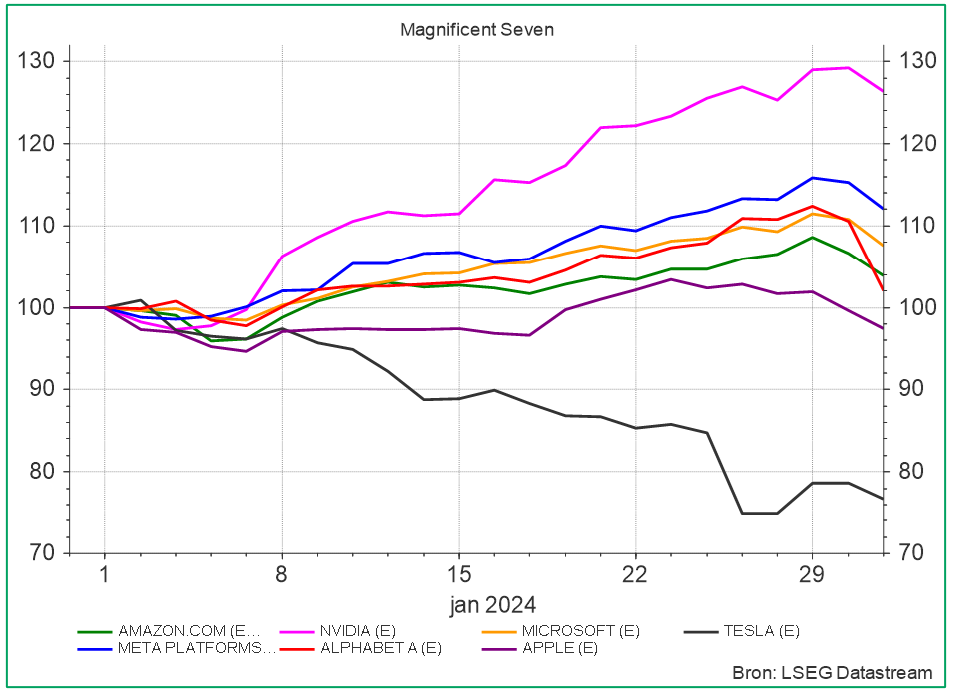

Na een recordjaar met koersstijgingen die variëren tussen 50 % en 300 %, had je kunnen besluiten dat het voor de zeven grote Amerikaanse sterren van technologie en media moeilijk zou zijn om hun prestatie te herhalen. En toch is de start van het jaar, zoals je ziet op onderstaande grafiek, voor de meesten opnieuw adembenemend.

Amazon steeg in één maand met 4 %, Microsoft met 7,5 %, Meta met 12 % en Nvidia zag zijn aandelenkoers met 26 % stijgen, ook al had het de concurrentie in 2023 al verpletterd. De markt gebruikt al een nieuwe term om de huidige grote winnaars van de artificiële intelligentie-revolutie aan te duiden: ‘MNM’. Die afkorting verwijst natuurlijk naar Microsoft, Nvidia en Meta. Twee uitzonderingen: Apple en vooral Tesla, beide getroffen door de onzekere economische toestand in China.

Obligaties nemen een adempauze

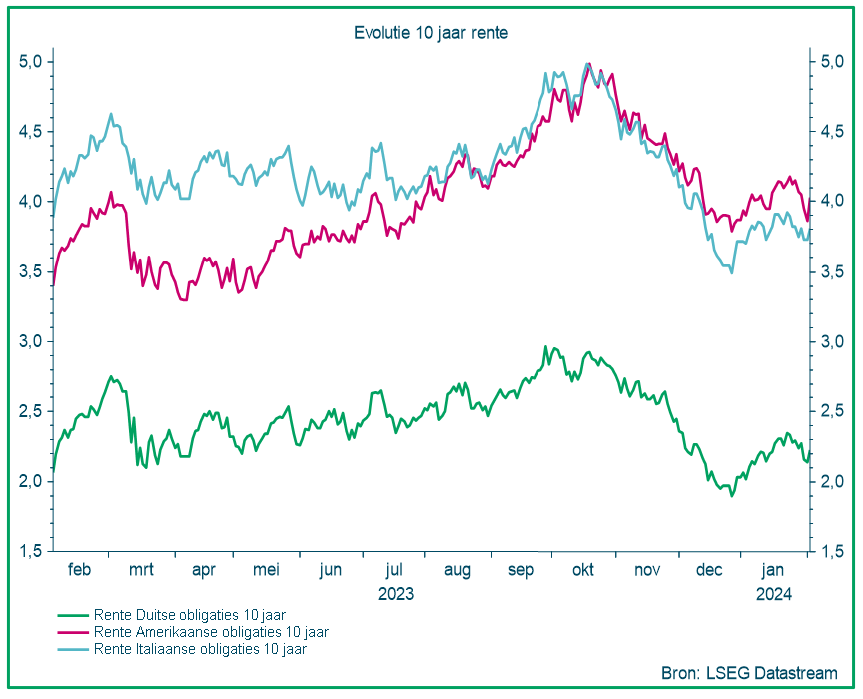

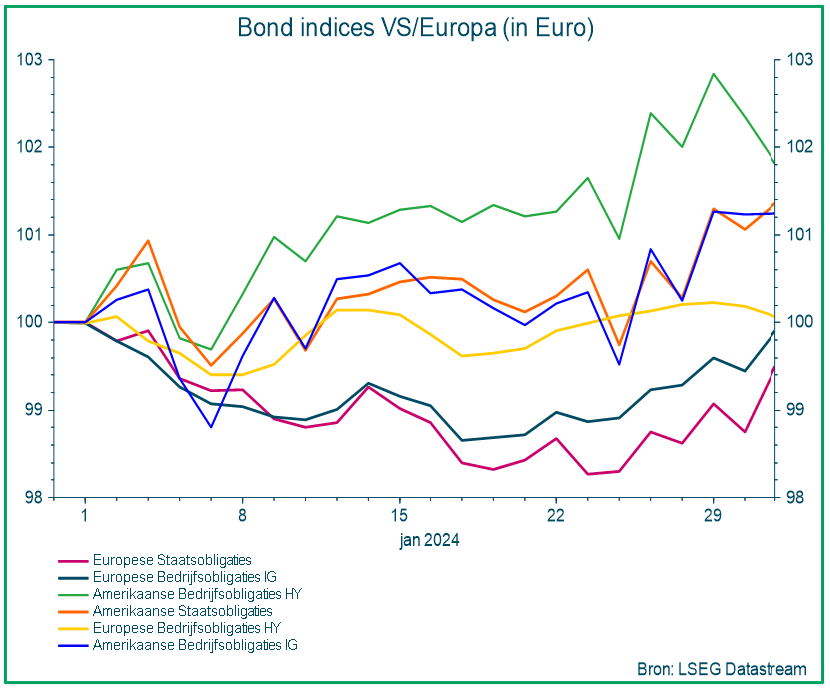

In onze kwartaalupdate vermeldden we de historische inhaalslag van de obligatiekoersen eind vorig jaar, die volgde op een al even historische berenmarkt sinds eind 2021. Begin dit jaar laten de rentetarieven een aarzelende tendens zien, wachtend op een duidelijk bericht van de centrale banken over mogelijke verlagingen van hun beleidsrente.

In de linkse grafiek hieronder zien we het tijdelijke herstel van de langetermijnrente eind december-begin januari in de Verenigde Staten, Duitsland en Italië (onze grootste posities). De afgelopen weken is de rente opnieuw gedaald. In de grafiek rechts zien we de evolutie van de indices voor staats- en bedrijfsobligaties (kwaliteit en high yield) sinds het begin van het jaar. De koersen van Europese obligaties zijn zeer licht gedaald. Amerikaanse obligaties stijgen, maar dat is vooral te danken aan de heropleving van de dollar.

De wereldeconomie vertraagt verder

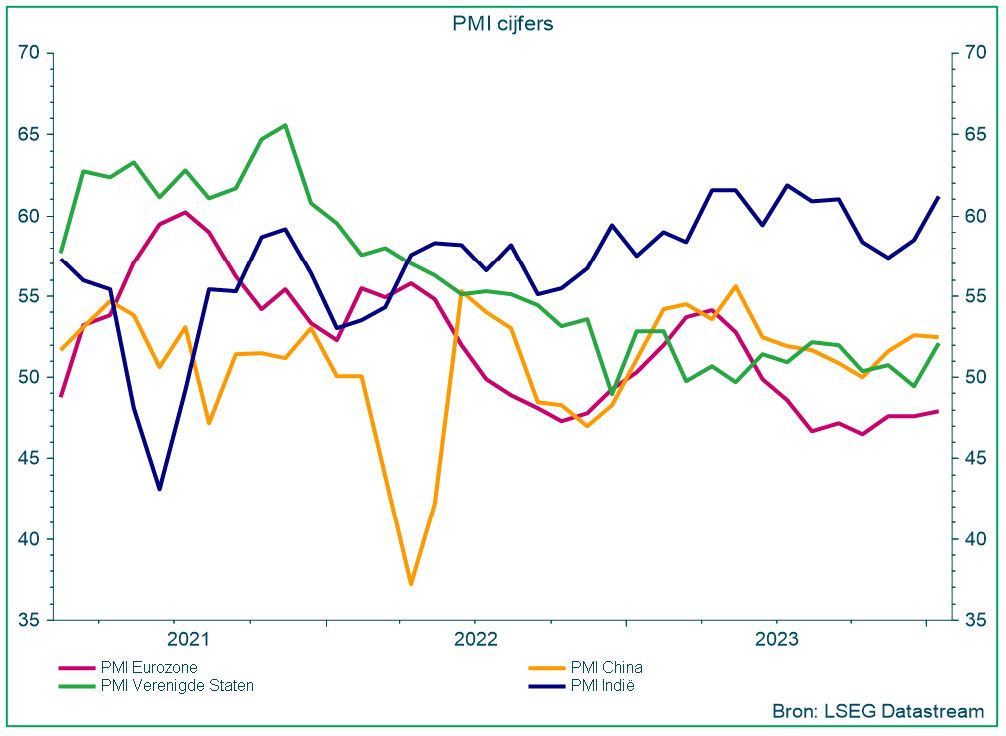

Mogelijke recessie in Europa, (nog) niet in de rest van de wereld

De PMI's van de aankoopdirecteurs hieronder wijzen nog altijd naar een potentiële economische krimp in Europa (onder het niveau van 50). Maar de laatste cijfers geven wat hoop met een lichte stijging. De Verenigde Staten dreigden even onder de grens van 50 te vallen voor een rebound in januari. India blijft comfortabel in de zone van economische expansie. Het lijkt erop dat het in China beter gaat, maar dat lijkt moeilijk te geloven als we het recente nieuws volgen (vastgoedcrisis, daling van de consumptie).

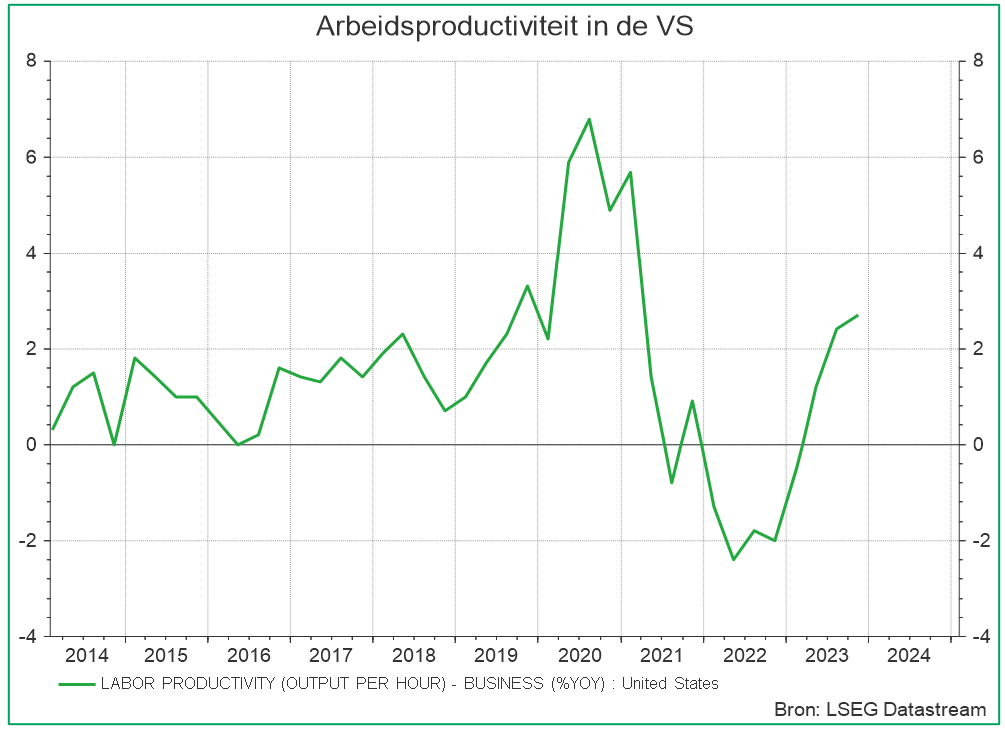

Het herstel van de productiviteit, een waardevolle bondgenoot

Een vertraging van de economie is niet noodzakelijk negatief voor bedrijven. Vooral niet als ze dit kunnen compenseren met een toename van productiviteit (het productievolume per eenheid werk). Hierdoor kunnen ze hun kosten, met name de arbeidskosten, beter beheersen en hun winstgevendheid vergroten.

En het is hier dat de vooruitgang op vlak van van artificiële intelligentie een grote rol kan spelen. Vooral in een context van opwaartse druk op de lonen, zoals we nu waarnemen met een arbeidsmarkt die heel solide blijft. Hieronder zien we een herstel van de arbeidsproductiviteit in de Verenigde Staten sinds eind 2022.

Inflatie en de centrale banken: twee cruciale factoren

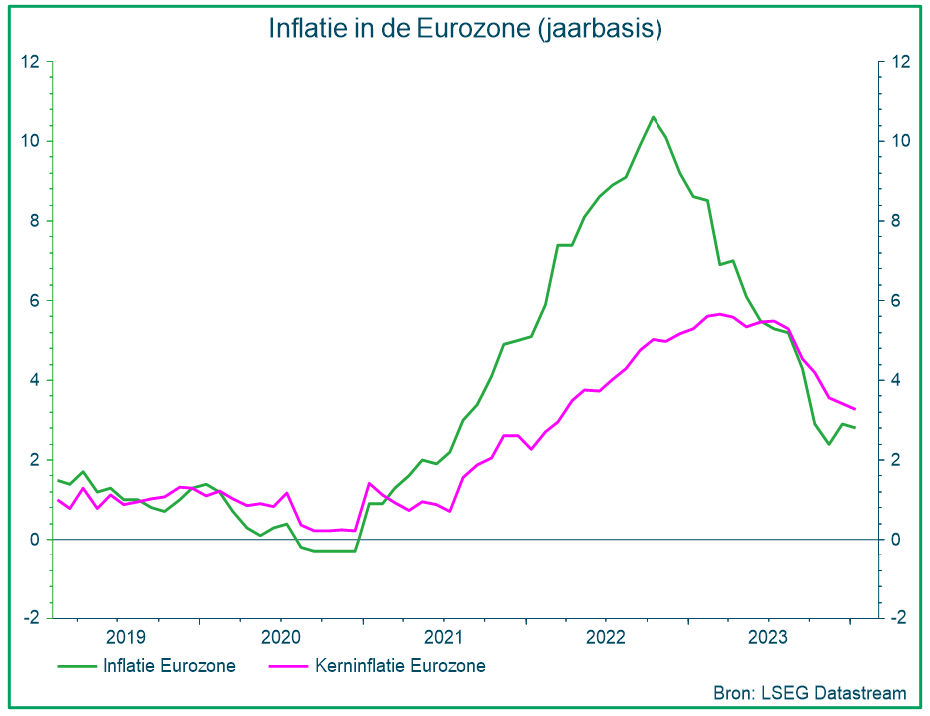

Een ander groot debat dat de markten begin van dit jaar bezighoudt: de aanhoudende daling van de inflatie en het toekomstige monetaire beleid van de centrale banken. Deze twee factoren zullen een aanzienlijke invloed hebben op zowel de aandelen- als de obligatiemarkten.

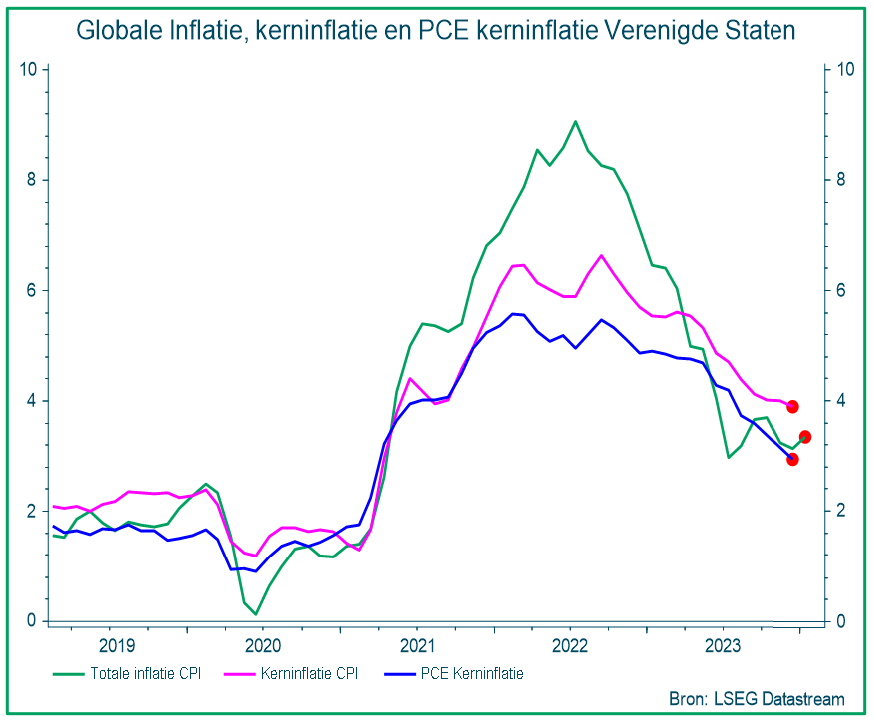

Kerninflatie blijft dalen

Zoals je ziet in de twee grafieken hieronder blijft de kerninflatie, exclusief voedsel en energie, zowel in de Verenigde Staten als in Europa dalen. De nominale inflatie stijgt terug lichtjes, maar centrale bankiers zijn vooral geïnteresseerd in de kerninflatie, die minder volatiel is.

De verlaging van de beleidsrente in de VS en Europa: wanneer, hoeveel en op welke tempo?

Sinds midden december is de markt ervan overtuigd dat de verhogingscyclus van de rentetarieven van de centrale banken voorbij is. Nu is het wachten op de start van de verlagingscyclus. De drie grote vragen daarbij zijn: wanneer beginnen die verlagingen, in welk tempo worden ze doorgevoerd, en welke omvang zullen ze hebben? Deze elementen zijn uiteraard belangrijk voor de aandelenmarkt, omdat een daling van de rente aandelen aantrekkelijker maakt via de risicopremie. Het maakt ook de financieringsvoorwaarden minder belastend, en stimuleert mogelijk de consumptie via kredieten.

Voor de obligatiemarkt is het eerder de inflatie die de overheersende factor is, althans voor rente op lange termijn. De impact van de daling van de kortetermijnrente is onzekerder. Als de markt bijvoorbeeld tot de conclusie komt dat de centrale banken te snel handelen, zou dat het risico inhouden van een aanwakkerende inflatie. Dat zou schadelijk zijn voor het effect op de langetermijnrente, omdat deze omhoog wordt geduwd, en zo een daling van de obligatiekoersen kan veroorzaken.

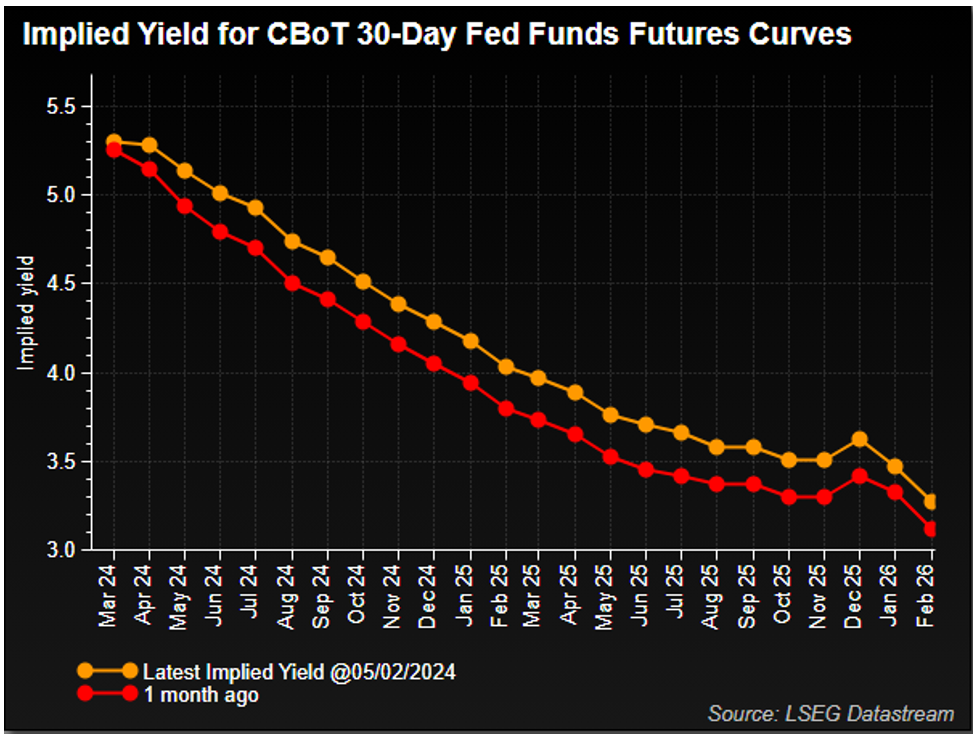

Waar staan we momenteel in de voorspellingen?

In bovenstaande grafiek zien we dat de markt wel degelijk een rentedaling in de Verenigde Staten verwacht. De huidige voorspelling wordt weergegeven door de oranje lijn. De kansen op een eerste daling in maart of april zijn echter kleiner geworden vergeleken met een maand geleden (rode lijn) na de verduidelijking van voorzitter Powell. Aan de andere kant wordt vanaf het einde van de lente een reeks van vier tot vijf verlagingen verwacht, waardoor de beleidsrente op ongeveer 4,3 % zou uitkomen. In Europa probeerde voorzitter Lagarde de markten ervan te overtuigen dat er vóór de zomer geen verlagingen te verwachten zijn. Maar gezien de huidige kwetsbaarheid van de Europese economie wordt er wel al eerder (rond mei-juni) een eerste verlaging verwacht.

Een stand van zaken rond bedrijfsresultaten

Op het moment van het schrijven van deze nota zitten we midden in de publicatieperiode van de trimestriële bedrijfsresultaten. De boodschap die we hier voorlopig uit kunnen halen is voor interpretatie vatbaar. Wanneer we kijken naar de Verenigde Staten, waar bijna 50 % van de bedrijven al heeft gecommuniceerd, hebben 80 % van hen het beter gedaan dan verwacht. Dat zien we ook in de tabel hieronder. De grote uitzondering betreft de vastgoedsector, waar er meer teleurstellingen zijn dan positieve verrassingen. Maar de koersreacties zijn tot nu toe eerder gemengd.

Aan de andere kant wordt onder de oppervlakte het fenomeen van de concentratie van goede resultaten altijd groter. De Magnificent Seven, die bijna allemaal al publiceerden, halen een gemiddelde jaarlijkse winstgroei van meer dan 60 %. Tegelijkertijd zien we voor de andere leden van de S&P 500 een daling van 9 %. Dit enorme verschil kan zorgwekkend worden als het blijft duren, omdat het een fenomeen teweegbrengt waar je ‘door de bomen het bos niet meer ziet’. Dit kan beleggers misleiden in hun conclusies. Wij volgen deze ontwikkeling uiteraard nauwlettend op.

Onze positionering in de kernfondsen

De aandelenmarkten zijn doorgestegen in januari, maar met hoge dispersies en zeer geconcentreerd in de grootste marktkapitalisaties. Aandelen blijven historisch gezien relatief duur, en het risico van een aanhoudende mondiale economische vertraging is niet uitgesloten. We handhaven daarom een lichte onderweging in aandelen, rond 47,5 % voor het neutrale profiel. Ter compensatie blijven we behoorlijk zwaar investeren in de meest dynamische segmenten van de markt, vooral in de segmenten die verband houden met de ontwikkeling van artificiële intelligentie.

In ruil daarvoor handhaven we nog altijd een lichte overweging in obligaties, ongeveer 52 % voor het neutrale profiel. Ondanks het sterke herstel van de koersen in november en december blijft het huidige renteniveau aantrekkelijk. Er werd wel wat winst genomen in bepaalde subsegmenten.

De liquiditeitsreserve houden we momenteel op een laag niveau, omdat de waarschijnlijke daling van de korte rente dit jaar cash relatief minder aantrekkelijk maakt.

Binnen aandelen

De aandelenweging in de fondsen is licht verhoogd, van 46 % naar 47,5 % in het neutrale profiel. Deze verhoging was geconcentreerd op de Europese markt, en met name in het kleine en middelgrote bedrijvensegment. Europa verkeert hoogstwaarschijnlijk al in een recessie, en de verwachting is dat de ECB binnenkort met haar renteverlagingscyclus zal beginnen. Deze omstandigheden zijn over het algemeen gunstig voor een herstel op de aandelenmarkten, omdat beleggers beginnen te anticiperen op economisch herstel en worden ondersteund door dalende rentetarieven. Daarnaast is de waardering van kleine en middelgrote bedrijven nog altijd gunstig, zeker in vergelijking met de grote namen op de wereldmarkt.

We namen ook winst op onze posities in infrastructuur in de Verenigde Staten. Deze aandelen stegen over het algemeen sterk sinds onze aankopen eind 2021, en de lancering van het infrastructuurplan door de regering-Biden. Maar: de presidentsverkiezingen komen dichterbij. Een mogelijke overwinning daarin voor Donald Trump zou een aantal van deze maatregelen, vooral die op het gebied van groene energie, in twijfel kunnen trekken. Daarom nemen we liever enkele voorzorgsmaatregelen in onze kernfondsen. In ruil daarvoor versterkten we onze positie in Apple, waar we onderwogen zijn ten opzichte van de indices. Naar onze mening onderschat de markt de ambitie van Apple om ook een grote speler te worden op het gebied van artificiële intelligentie.

Binnen obligaties

Onze overweging in obligaties nam de afgelopen maand licht af. Dit komt vooral door winstnemingen op Europese obligaties met variabele rente. Deze obligaties waren voor ons bijzonder nuttig tijdens de periode van stijgende rentetarieven, omdat hun coupons zich geleidelijk aan deze stijgingen aanpasten. De koersen van deze obligaties hadden dus geen last van dit ongunstige klimaat voor traditionele obligaties met vaste coupon.

Maar we evolueren nu in een nieuwe context, waarin de rente een neerwaartse trend vertoont. Zelfs als deze obligaties met variabele rente in absolute termen nog altijd winst kunnen boeken, worden ze relatief minder aantrekkelijk. Met de opbrengsten van deze winstnemingen vergrootten we onze weging in Europese aandelen.

Ook verlaagden we enigszins onze allocatie aan inflatiegekoppelde Amerikaanse staatsobligaties. De inflatieverwachtingen, die de koersen van deze obligaties bepalen, stegen de afgelopen weken, terwijl de reële inflatie blijft dalen. Daarom hebben we wat winst genomen, hoewel we nog altijd een positie als bescherming behouden.

Conclusie

Het globale macro-economische klimaat blijft op de korte termijn onzeker. Er zijn tegengestelde krachten aan het werk: aan de ene kant houdt de groeivertraging aan, en de geopolitieke context baart nog steeds zorgen. Aan de andere kant blijft de wereldwijde inflatie dalen terwijl de stijgende productiviteit de bedrijfsresultaten ondersteunt. Deze context rechtvaardigt een assetallocatie die vrijwel in evenwicht is, waarbij een lichte onderweging in aandelen hoofdzakelijk wordt verantwoord door het waarderingsniveau van de aandelenmarkten.

We zorgen er ook voor dat we onze kwalitatieve voorkeur voor zowel aandelen als obligaties behouden. Het verleden heeft ruimschoots aangetoond dat deze focus op de kwaliteit van geselecteerde activa op de lange termijn extra rendementen oplevert en ook ongewenste ongelukken binnen beleggingsportefeuilles helpt voorkomen.

Lees meer

-

Kwartaalupdate Q4 2023

12 januari 2024Het vierde kwartaal werd gekenmerkt door hogere volatiliteit de eerste maand, om dan weg te ebben naar het einde toe. De aandelenmarkten kenden een sterk kwartaal: initieel gedreven door de ‘magnificent seven’, om nadien te verspreiden naar de rest van de markt. Enerzijds waren de kwartaalresultaten beter dan verwacht, anderzijds hielp een dalende inflatie en rente. De centrale banken hebben namelijk de kortetermijnrentevoeten stabiel gehouden, de Amerikaanse heeft zelfs een indicatie gegeven voor drie rentedalingen volgend jaar. Dit allemaal als reactie op de sterker dan verwacht dalende inflatie. Ook op het lange einde waren sterke bewegingen te zien ten voordele van de obligatieprestaties. De kernfondsen kenden een sterk verloop, met de meer dynamische varianten als winnaar.

-

Een schitterende maand

15 december 2023Nadat het resultatenseizoen er grotendeels opzat, daalde de marktrente scherp. Dat zorgde nog maar eens voor een beweging in tandem van aandelen en obligaties. Dit impliceert dat de markten duidelijk een kentering verwachten in het beleid van de centrale banken. De ontwikkeling van de bedrijfswinsten en de AI-golf verdienen ook onze aandacht bij het balanceren van de portefeuilles.

-

Oktober, meer van hetzelfde?

10 november 2023Oktober was opnieuw een bewogen maand, al is dat iets dat we kunnen zeggen over bijna elke maand dit jaar. Het resultatenseizoen kwam weer op gang en dat was niet altijd even positief. Inflatiecijfers konden verrassen, alsook economische groei, zowel positief als negatief.