- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Vijf emotionele valkuilen voor beleggers

Laatst bijgewerkt: 17.04.2023 | ⏱ 4 minuten

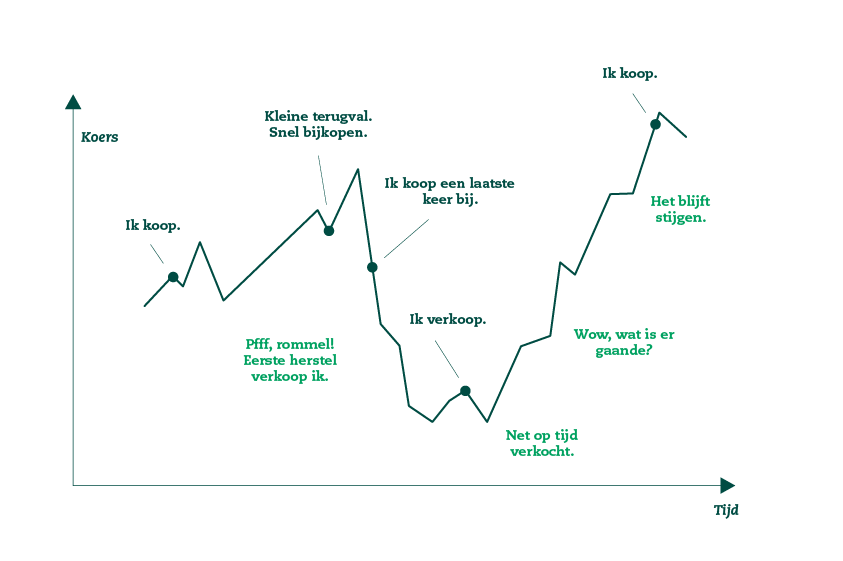

Als je belegt neem je best goed doordachte beslissingen, is het een goed idee om te overleggen met adviseurs met expertise en laat je je zeker niet beïnvloeden door emoties. Maar dat is makkelijker gezegd dan gedaan. Al te vaak laten beleggers zich eerder leiden door emotionele dan rationele argumenten. Wist je dat jij zelf het grootste risico bent als je belegt?

Ideale wereld versus realiteit

In een ideale wereld probeert een belegger zijn vermogen zo efficiënt mogelijk te beschermen of te laten aangroeien. Hij maakt daarvoor goed zijn huiswerk: hij gaat op zoek naar informatie en advies, bepaalt hoeveel hij zal beleggen, op welke termijn, welke risico’s hij bereid is te dragen en welke doelen hij wil realiseren. Toch neemt diezelfde rationele belegger soms irrationele beslissingen en maakt hij weleens fouten. Er zijn heel wat menselijke factoren en invloeden uit je omgeving die je beslissingen beïnvloeden en sturen, soms weg van wat logisch gezien de beste oplossing was.

Vijf emotionele valkuilen

Je laten leiden door emoties is geen goed idee als je belegt. We zetten de vijf belangrijkste valkuilen op een rij.

Angst voor verlies

Een belegging in waarde zien stijgen voelt fantastisch. Verlies maken voelt heel wat minder fijn. Toch voelt een belegger winst en verlies anders aan: een min in de portefeuille doet emotioneel gezien veel meer pijn dan een plus voldoening biedt. Zeker als de markten voor langere tijd in het rood gaan, kunnen die pijn en angst voor verdere verliezen zo zwaar doorwegen dat beleggers beslissen om dat negatieve gevoel ‘uit te wissen’ door de belegging te verkopen. Als de markt dan weer opveert, voelen beleggers zich dubbel teleurgesteld: ze hebben aan bodemkoersen verkocht en het herstel gemist. Ben je ongerust omdat je beleggingen het niet goed doen? Praat dan met je adviseur om de beste oplossing te vinden vooraleer je actie onderneemt.

De vloek van informatie

Vandaag ligt informatie over de financiële markten binnen ieders handbereik. Dat is uiteraard positief want zo kan elke belegger in principe goed geïnformeerd een beslissing nemen. Toch houdt de stortvloed aan informatie ook gevaren in.

Zo zijn mensen geneigd vooral aandacht te besteden aan de meest recente informatie. Heeft een belegging bijvoorbeeld al vijf jaar lang voor mooie resultaten gezorgd, maar presteert ze de laatste maand wat minder? Dan bestaat de kans dat je vooral focust op dat laatste ogenblik en misschien uit kortstondige ontgoocheling de belegging verkoopt, zonder aan de voorbije jaren te denken of aan de mogelijkheid dat het weer beter kan gaan.

We worden ook sneller geprikkeld door slecht nieuws. Dat weten de media ook en zij spelen daar graag op in om meer kijkers of lezers te bereiken. Let dus altijd op voor berichten die niet zo neutraal zijn als je zou denken. Schreeuwerige titels dat de beurs volgende maand zal crashen, vinden we nu eenmaal aanlokkelijker dan het bericht dat we een rustige beursmaand achter de rug hebben. Maar onheilsprofeten mogen nooit de reden zijn om een goede belegging te verkopen.

Ten slotte krijg je informatie via zo veel verschillende kanalen dat je altijd oog moet hebben voor de kwaliteit. Een analyse door een journalist van een financiële krant leest misschien minder vlot dan beleggingstips van influencers op sociale media. Maar rationeel weten we wie met de meeste expertise spreekt. Toch laten sommigen zich verleiden door zogenaamde ‘unieke kansen’.

Tip: informeer je via de juiste kanalen

Wil je meer weten over wat er op de financiële markten gebeurt? Kies dan voor professionele informatiebronnen. Lees bijvoorbeeld het beleggingsnieuws van de fondsbeheerders van Argenta.

Overmoed

We hebben soms de neiging onszelf te overschatten. Dat is menselijk. We denken dat we de markten beter kunnen voorspellen dan anderen, omdat dat in het verleden misschien (bij toeval) al eens gelukt is. Of we zijn er zeker van dat we betere informatie hebben en dus een juistere inschatting kunnen maken. Alleen wordt de financiële markt door zo veel factoren gestuurd dat het heel moeilijk, misschien zelfs onmogelijk is om consistent de volgende ontwikkeling te voorspellen. Vandaag circuleert informatie bovendien zo snel dat het weinig waarschijnlijk is dat jij als eerste of enige op de hoogte zou zijn.

Hebzucht

Als de markten het over een langere periode goed doen, kan de wereld van de belegger niet meer stuk. Het lijkt alsof koersen alleen maar kunnen stijgen en winsten steeds groter worden. Dat kan leiden tot hebzucht. Dan neem je als belegger misschien méér risico dan eigenlijk bij jouw profiel past. Of je belegt méér geld dan je eigenlijk kunt beleggen op basis van je spaarreserve. Bepaal je beleggersprofiel in alle rust en houd je eraan.

Kuddegedrag of fomo (fear of missing out)

Als bepaalde sectoren of types beleggingen het bijzonder goed doen, wil niemand de rit naar boven missen. Zeker als vrienden of familieleden pochen met de mooie rendementen die ze al behaalden, wil je als belegger een graantje meepikken. Een goed voorbeeld daarvan zijn cryptomunten en meme-aandelen (aandelen die in koers stijgen vanwege een hype op social media of andere online platforms). Jammer genoeg bestaat de kans dat je pas mee op de trein springt als het stijgingspotentieel al grotendeels achter de rug is. Vraag je ook altijd af of die ene ogenschijnlijk aantrekkelijke belegging wel bij je risicoprofiel past. Snelle stijgers kunnen even snel terugvallen.

Tip: beleg in een fonds voor meer gemoedsrust

Als je in een fonds belegt, beleg je in een combinatie van verschillende aandelen en/of obligaties. De beleggingen in een fonds zijn ook gespreid over verschillende types beleggingen in diverse regio’s, sectoren en thema’s. Zo is het risico kleiner dan wanneer je in één individuele belegging investeert.

Professionele fondsbeheerders beheren je fonds voor jou. Zij kennen de financiële markten door en door en laten zich niet leiden door impulsen. Dat geeft jou ook de rust die je nodig hebt om een belegging gewoon zijn werk te laten doen, ondanks verschillende emoties die doorheen de tijd bij je opkomen.

De beste belegger houdt emoties onder controle

De beste belegger is een belegger die zijn emoties zo goed mogelijk onder controle heeft. Baken je horizon, risicobereidheid en doelen nauwkeurig af en laat je niet beïnvloeden door de waan van de dag, de (vaak ongefundeerde) mening van anderen of de stortvloed aan informatie die ons elke dag bereikt. Dreigen angsten of emoties je toch te laten sleutelen aan de doelstelling van je belegging? Overleg dan eerst met je relatiebeheerder.

Meer weten?

Wil je graag meer weten over beleggen? Neem gerust contact op met een Argenta-kantoor bij jou in de buurt. We geven je graag advies.

Beleggingsplan

Met het beleggingsplan van Argenta beleg je vanaf 25 euro per maand. Zo bouw je op jouw tempo een kapitaal op. En als je wilt kan dat zelfs helemaal automatisch. Zo hoef je er zelf niet aan te denken.