- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Kwartaalupdate Q1 2024

12 april 2024

Auteur: Xander Michielsen, fondsbeheerder bij Argenta Asset Management

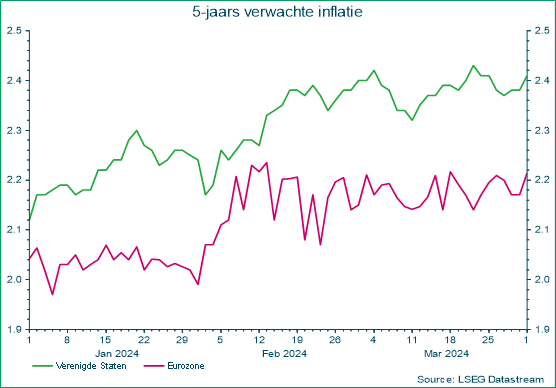

De beurs startte sterk in 2024. Aandelen presteerden heel goed en werden ondersteund door goede bedrijfsresultaten en een positief economisch momentum. Het zijn nog steeds vooral de grotere bedrijven die de markt hebben getrokken. Al zijn er wel eerste tekenen van een verbreding waarbij de achtergebleven segmenten ook stijgen. Door de opwaartse rentebewegingen kenden de obligaties een wisselvalliger verloop. Tijdens het eerste kwartaal van 2024 werd de disinflatietrend verstoord. De verwachte inflatie steeg opnieuw waardoor er minder ingeschatte rentedalingen waren.

Prestatie van de kernfondsen

Het rendement werd voor het grootste deel gedreven door het aandelensegment. Obligaties kenden een moeilijker kwartaal door de stijging van de renteniveaus. Dit had vooral een effect op de overheidsobligaties. Toch kon het obligatiegedeelte positief bijdragen aan het rendement dankzij de actieve selectie van bedrijfsobligaties, obligaties uit groeimarkten, en vlottende en inflatiegelinkte obligaties.

De aandelenmarkten

Het jaar begon goed voor de aandelen. Vooral de grootste bedrijven op het wereldtoneel zetten hun sterke prestaties verder. In eerste instantie waren dat de Magnificent Seven, maar steeds verdere concentratie van de markt leidde tot een verdere opsplitsing waarbij vooral Nvidia een verdere opwaartse beweging maakte. Het bedrijf kon tijdens het eerste kwartaal net niet verdubbelen in waarde. De sterke prestatie van Nvidia werd gevolgd door Meta, Amazon en Microsoft. Anderzijds vielen Tesla en Apple dit jaar uit de race.

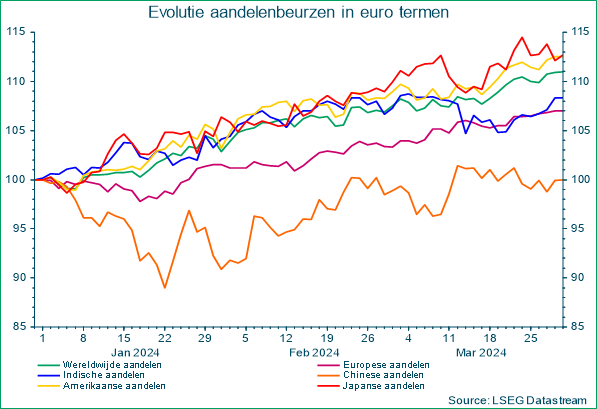

Ondanks de concentratie van de grotere bedrijven presteerde ook de rest van de aandelenmarkt goed, ondersteund door het positieve sentiment. Amerikaanse en Japanse aandelen presteerden het beste in eurotermen.

De Europese beurs kon gestaag stijgen omdat het ergste economische scenario – hoge inflatie en recessie – nu vermeden lijkt te zijn. Het pessimisme is hierdoor gaan liggen. Een reeks positieve verrassingen hadden een gunstig effect op de beurs. De Europese bedrijfswinsten stabiliseren zich op een lager niveau, maar de trend gaat duidelijk de goede kant op.

Binnen de groeimarkten kon China zich herstellen na een heel pijnlijke start van het jaar. De Chinese overheid kondigde meerdere interventies aan ter ondersteuning van de economie en de aandelenmarkten. Ook werd het monetair beleid versoepeld om de economie meer financiële zuurstof te geven. Die maatregelen blijken voorlopig onvoldoende om het consumentenvertrouwen in China te doen keren. Vertrouwen is noodzakelijk voor duurzame groei en het herstel van de oververtegenwoordigde vastgoedsector. India blijft de sterkste groeimotor van de wereld en kon zijn koersstijging verderzetten.

De obligatiemarkten

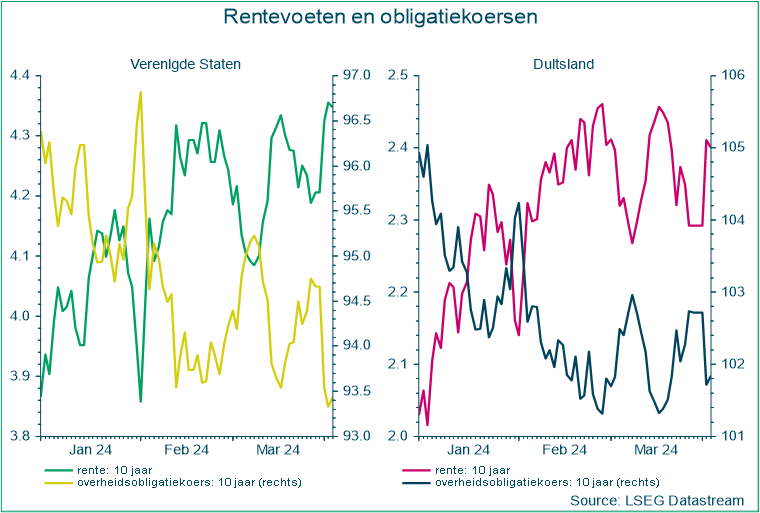

Nadat de langetermijnrente eind 2023 sterk gedaald was, normaliseerde de rente opnieuw sinds de start van dit jaar. De geprojecteerde rentedalingen veranderden sterk onder invloed van toenemende inflatiecijfers. De daling van de inflatie werd eerst te optimistisch ingeschat. Hierdoor rekende de markt op meer en snellere rentedalingen. Tijdens het eerste kwartaal werd pijnlijk duidelijk dat de inflatie (vooral in de Verenigde Staten) nog niet bestreden was. De verwachte inflatie steeg opnieuw. Hierdoor bewoog de langetermijnrente mee. Dat veroorzaakte schommelingen binnen de waardering van obligaties met een langere looptijd. De onderstaande grafiek toont de langetermijnrente van de Verenigde Staten en Duitsland, en de daarbij horende koersevolutie van de obligaties.

De rente bewoog ongunstig, maar betekent zeker niet dat alle obligaties het slecht deden. Bedrijfsobligaties waarbij de risico’s gelinkt zijn aan de economische activiteit, presteerden beduidend beter dankzij een verdere daling van de risicopremie, ook wel de spread genoemd. Dat is erg duidelijk op de grafiek in het renteverschil tussen bedrijfsobligaties en de meest kredietwaardige overheidsobligaties.

Daarnaast presteerden inflatiegelinkte obligaties of obligaties met een vlottende rente ook goed, met dank aan de toename van de inflatieverwachtingen en het uitstel van de rentedalingen.

Economische verwachtingen

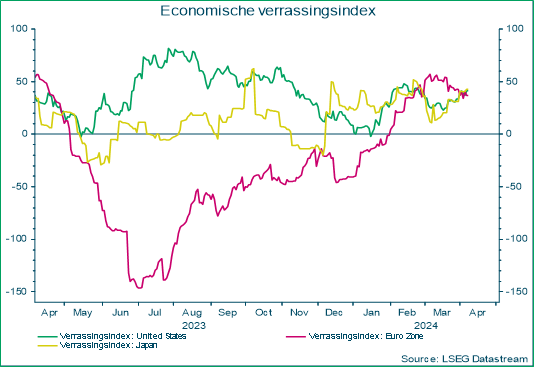

De economische verwachtingen verrasten dit jaar positief. Dat werd bij de laatste cijfers nog eens bevestigd. Voor de Verenigde Staten, Europa en Japan kon de positieve trend de koersevoluties mee ondersteunen.

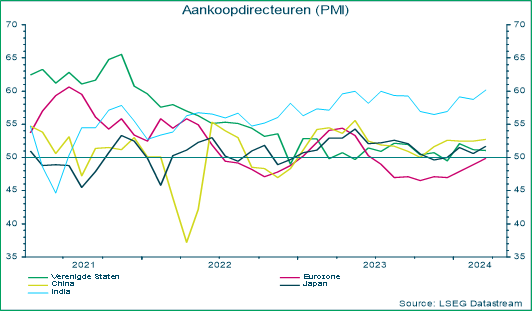

Toch zijn er nog steeds grote verschillen tussen de economische groei van die verschillende economieën. Dat is duidelijk zichtbaar in de grafiek hieronder, die de evolutie van de PMI-cijfers weergeeft. De PMI-cijfers meten het vertrouwen van aankoopdirecteuren. Deze cijfers evolueerden dit jaar gunstig over heel de lijn. Toch groeien de verschillende economiën op verschillende snelheden. De markt kijkt gunstig naar een Europese economie die niet verder vertraagt. De snelgroeiende Indische economie versnelt nog verder. In de Verenigde Staten, Japan en China wordt opnieuw toenemende economische groei verwacht.

Inflatie en centrale banken

In de Verenigde Staten

De inflatiecijfers en verwachtingen namen opnieuw toe, vooral in de Verenigde Staten. De sterke Amerikaanse jobmarkt blijft druk uitoefenen op de lonen. Ook de huurprijzen nemen nog altijd toe op een te hoog niveau. De economische groei werd positief bijgesteld, wat ook leidt tot meer inflatieverwachting. Daarnaast steeg de olieprijs aan een versneld tempo door geopolitieke spanningen en verlagingen van de olieproductie.

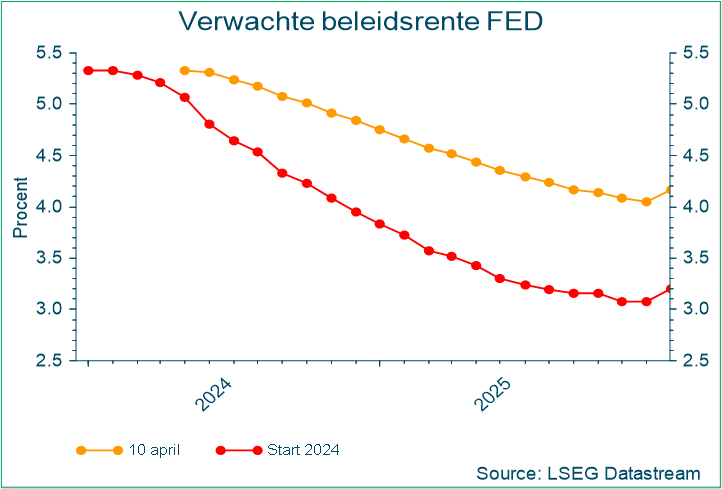

Door al die factoren neemt de onzekerheid over de renteverlagingen toe. De marktverwachtingen werden bijgesteld van zeven naar twee tot drie rentedalingen dit jaar. Uiteindelijk beloofde Jerome Powell dat de renteverlagingen er dit jaar zouden komen, met opluchting tot gevolg. Nadien bleek uit een statement van FED-gouverneur Waller, dat er geen haast is voor renteverlagingen. De grafiek toont de verschuiving van de verwachtingen sinds het begin van het jaar.

De aangekondigde rentedalingen worden momenteel niet ondersteund door de economische context van hogere groei en stijgende inflatiecijfers. Toch is de kans groot dat er dit jaar nog enkele rentedalingen volgen. Jerome Powell kan het vanuit politiek standpunt moeilijk maken om op zijn belofte terug te komen, en dat is niet de enige indicatie.

Zolang de rente hoog blijft, neemt de financieringskost en dus ook de schuldenberg van de Verenigde Staten steeds sneller toe. Het is dus ook in het belang van de Amerikaanse staatskas dat de rente begint te dalen. De vastgoedsector snakt naar lagere rentetarieven om zich te herfinancieren. Als dat te lang zou uitblijven, kunnen Amerikaanse banken met een grote blootstelling aan die sector in de problemen komen. Ten slotte zal een groot aantal kleinere bedrijven het moeilijker krijgen als de rente te lang op dit niveau blijft. Kleinere bedrijven hebben doorgaans minder cashreserve en daardoor een grotere nood voor herfinanciering.

In Europa

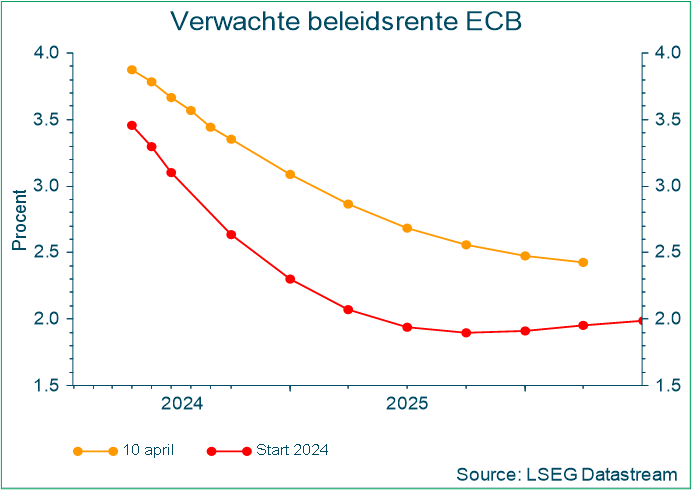

Voor de Europese centrale bank liggen de kaarten anders. De economische groeiverwachtingen zijn veel lager dan die van de Verenigde Staten. Ook de gasprijs, die heel bepalend is voor het prijsniveau, blijft op een laag niveau. De ECB heeft dus wel argumenten om de rente te verlagen. Logischerwijs heeft Europa de mogelijkheid om sneller en meer renteverlagingen door te voeren dan de FED. Of dat ook zal gebeuren, valt af te wachten. Er blijft een grote verbondenheid met de Amerikaanse verwachtingen bestaan. Ondanks de relatief goede evolutie op vlak van inflatie daalde het verwachte aantal renteverlagingen ook sterk sinds het begin van het jaar, zoals te zien is op de grafiek hieronder.

Positionering binnen fondsen

De sterke Amerikaanse economie en de Europese economie die steeds meer optimistische signalen vertoont, hebben ervoor gezorgd dat het aandelengewicht werd verhoogd. Een groot deel van de bedrijven is erin geslaagd om zich de laatste jaren te financieren aan lage rentevoeten. De eerste renteverlagingen komen in zicht, en dat zou ook meer financiële zuurstof kunnen geven aan de kleinere bedrijven. De focus werd gelegd op segmenten die meer achtergebleven zijn.

Terwijl de groeiverwachtingen toenamen, steeg ook de inflatieverwachting. Het obligatiegewicht werd verlaagd door de afbouw van segmenten die hiervan konden profiteren, zoals obligaties met vlottende rente en obligaties gelinkt aan inflatie.

Binnen aandelen

Het gewicht in Europese aandelen werd stapsgewijs verder opgebouwd. De meeste economische cijfers evolueren positief in vergelijking met wat werd verwacht. De Europese markt heeft het nog moeilijk, maar de ruimte voor renteverlagingen en het economische momentum biedt perspectieven voor toekomstige groei. De waardering van kleine en middelgrote bedrijven is nog steeds interessant, zeker in vergelijking met de grote namen op de wereldmarkt.

Indische aandelen werden afgebouwd tot een gewicht van 5 % na een onafgebroken beursstijging. De hoge economische groei in het land wordt vandaag door veel investeerders erkend, voor ons het signaal om wat winst te nemen.

Ook binnen de sectoren werden er wijzigingen aangebracht. Zo werd er geïnvesteerd in consumptiegerelateerde bedrijven. Dat gebeurde naar aanleiding van de reële loonstijgingen die in de Verenigde Staten en Europa voor meer koopkracht kunnen zorgen in combinatie met het herstellende consumentenvertrouwen. Anderzijds kwam er ook winst uit

Amerikaanse infrastructuurbedrijven. De investeringsprogramma’s van de Amerikaanse overheid zorgden voor een enorme toename van het winstpotentieel, en dat heeft de markt al stevig ingeprijsd.

Ten slotte presteerde de technologiesector erg goed. Analisten stelden hun verwachtingen opnieuw naar boven bij. Gezien het grote gewicht in deze sector werd er wat winst genomen en verplaatst naar delen van de markt die nog een inhaalbeweging in zich hebben. De technologiesector blijft een van de belangrijkste speerpunten van de portefeuille.

Binnen obligaties

De inflatieverwachtingen namen toe met enkele acties als gevolg. Binnen het obligatiecompartiment werden inflatiegelinkte obligaties gedeeltelijk afgebouwd. Zoals te zien is op de grafiek hieronder, kenden de inflatiegelinkte obligaties een sterke opsprong als gevolg van de toegenomen inflatieverwachtingen. We behouden een positie als bescherming tegen verder toenemende inflatie.

Ondanks de wijziging in inflatieverwachtingen lijken de eerste renteverlagingen dichterbij te komen. Als anticipatie werden obligaties met vlottende rente, die het beste presteren tijdens periodes van stijgende rente, gedeeltelijk afgebouwd. Deze posities presteerden tijdens het eerste kwartaal ook relatief sterk. Dat komt doordat ze meebewegen met de rente. Daardoor is het gunstig om een hogere beleidsrente langer aan te houden.

Conclusie

De inflatieverwachtingen liepen opnieuw hoger op. Sinds de start van 2024 leidde dat tot uitstel van rentedalingen. De sterke economische data in de Verenigde Staten ondersteunen directe renteverlagingen niet, maar de Amerikaanse centrale bank geeft de boodschap dat er binnenkort renteverlagingen komen. In Europa lijkt de inflatie beter onder controle en is de economische groei eerder zwak. De Europese centrale bank heeft daarmee de juiste argumenten om sneller tot renteverlagingen over te gaan.

Vooral de overheidsobligaties waren het slachtoffer van de beweging van de rentecurve. Bedrijfsobligaties deden het wel goed dankzij een daling van het renteverschil met de meest kredietwaardige obligaties. Ook obligaties die gelinkt zijn aan inflatie en de kortetermijnrente deden het relatief goed.

Aandelen konden profiteren van de positieve trend van de economische cijfers en het sentiment. Daardoor had de toenemende inflatie geen negatieve impact op de aandelenmarkt.

De economische situatie en de financiële markten zijn constant in beweging. Eind vorig jaar leek een lichte recessie realistisch, maar ondertussen evolueerden meerdere indicatoren positief en zien de verwachtingen voor de wereldeconomie er veel beter uit. De portefeuille werd hierop bijgestuurd.

Lees meer

-

Mag het wat meer zijn?

8 maart 20242024 is een schrikkeljaar, en dus telt februari deze keer een dagje meer. In het Engels noemen we dat ook wel een ‘leap year’. Op economisch vlak verwachten we later op het jaar ook een sprongetje: een beetje meer wereldwijde groei.

-

Stevige start van technologiesector en Magnificent Seven

9 februari 2024Na een aarzelend begin steeg de wereldaandelenindex in de eerste maand van het jaar opnieuw. Maar deze stijging blijft nog altijd vrij geconcentreerd in de technologiesector, de Magnificent Seven en de Indiase markt.

-

Kwartaalupdate Q4 2023

12 januari 2024Het vierde kwartaal werd gekenmerkt door hogere volatiliteit de eerste maand, om dan weg te ebben naar het einde toe. De aandelenmarkten kenden een sterk kwartaal: initieel gedreven door de ‘magnificent seven’, om nadien te verspreiden naar de rest van de markt. Enerzijds waren de kwartaalresultaten beter dan verwacht, anderzijds hielp een dalende inflatie en rente. De centrale banken hebben namelijk de kortetermijnrentevoeten stabiel gehouden, de Amerikaanse heeft zelfs een indicatie gegeven voor drie rentedalingen volgend jaar. Dit allemaal als reactie op de sterker dan verwacht dalende inflatie. Ook op het lange einde waren sterke bewegingen te zien ten voordele van de obligatieprestaties. De kernfondsen kenden een sterk verloop, met de meer dynamische varianten als winnaar.