- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

La Terre est plate

25 septembre 2020

Du moins selon Jay Powell, le président en exercice de la banque centrale américaine (Fed). Il partage cette position avec quelques âmes mal lunées qui croient dur comme fer que la prétendue forme arrondie de notre planète n'est qu'un volet d'une vaste théorie du complot.

Sa tendance compulsive à mettre au point de petites règles simplistes avait déjà fait des ravages sur les marchés financiers en 2015, lorsqu'il intervenait comme second violon à côté Ben Bernanke, l'ancien patron de la Fed. Sa vision était que le bilan de la Réserve fédérale devait être régi sur la base d'une règle mécanique immuable. Ce qui revenait à dire qu'aucun changement de cap de la politique monétaire n'interviendrait, quelle que soit l'évolution des conditions économiques. Quelles que puissent être les évidences, la Terre est plate.

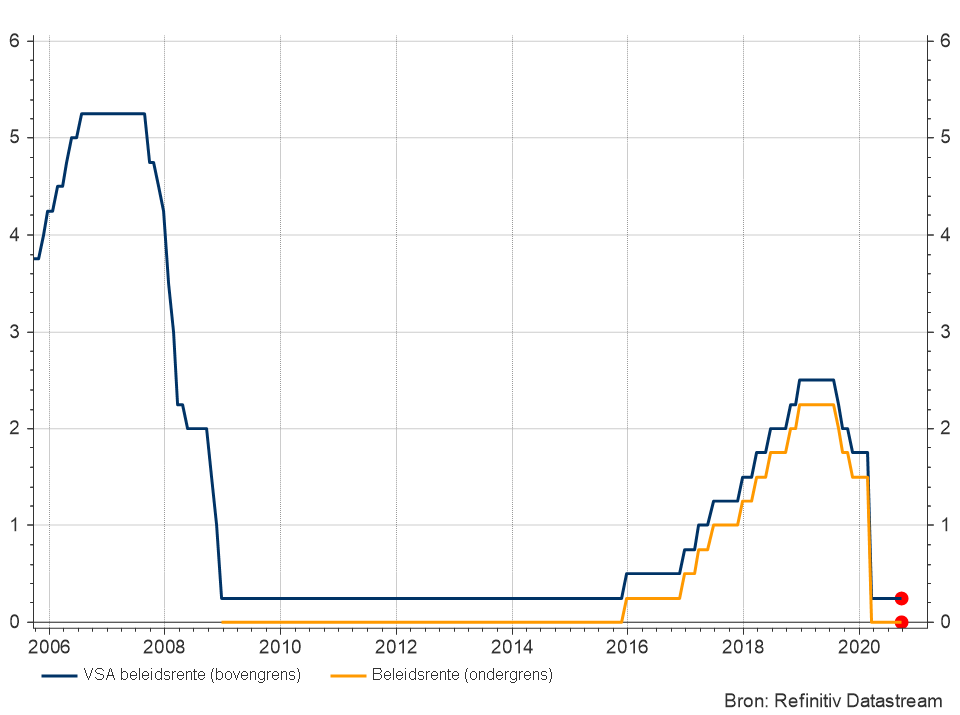

À l'époque, cet entêtement avait conduit à d'inutiles relèvements du taux directeur, ce qui n'avait pas manqué d'assombrir l'humeur des marchés. Mais vous auriez bien tort de croire que l'intéressé en ait retiré quelque enseignement utile. En 2018, il replongeait les marchés financiers dans le plus profond désespoir en réitérant cette position (absurde) et en y ajoutant même, comme pour s'assurer de faire le maximum de dégâts, la perspective de hausses du taux directeur, alors que tous les indicateurs économiques pointaient la nécessité de mener une politique monétaire plus accommodante.

Entre-temps, notre homme n'a pas toujours changé. Inflexible, il était, inflexible, il le reste. Dans son dernier discours suivant le FOMC[1] du 16 septembre, il a réduit à nouveau la politique monétaire à l'application d'une règle simpliste : maintenir le taux directeur à 0 % pendant encore 3 ans. Le monde est un disque plat.

Graphique 1 : Taux directeur américain (limite inférieure et limite supérieure du taux des Fed Funds)

Bien sûr, ses intentions ne sont pas mauvaises. Le président de la banque centrale américaine espère ainsi apporter un peu de clarté en cette période assombrie par des bourses très volatiles et des perspectives économiques difficiles à évaluer ce qui n'incite guère les entreprises à investir.

Mais, sans le vouloir, le président de la Fed a au contraire ajouté de l'inquiétude à l'incertitude actuelle. Il semble en effet insinuer que le marasme de l'économie américaine durera encore au moins pendant trois ans. Et si, entre-temps, des signes d'une résurgence de l'inflation apparaissent ici et là ? Et s'il s'avère nécessaire, au vu de l'évolution économique, de baisser à nouveau le taux directeur ?

Tout l'art d'une banque centrale, dont l'actif le plus précieux est sa crédibilité, est d'adopter des positions qui lui laissent une marge de manœuvre suffisante. Dès lors, en se montrant inflexible, une banque centrale s'empêche de pouvoir modifier à temps sa politique monétaire - de peur de se contredire et de perdre ainsi sa crédibilité - ce qui peut l'amener à réagir trop tard à une évolution de la conjoncture.

Les marchés financiers ont d'ailleurs intégré depuis longtemps l'éventualité d'une période relativement longue du taux directeur à 0 %. Nous pouvons le déduire notamment en calculant le taux à 1 an attendu dans 1 an.

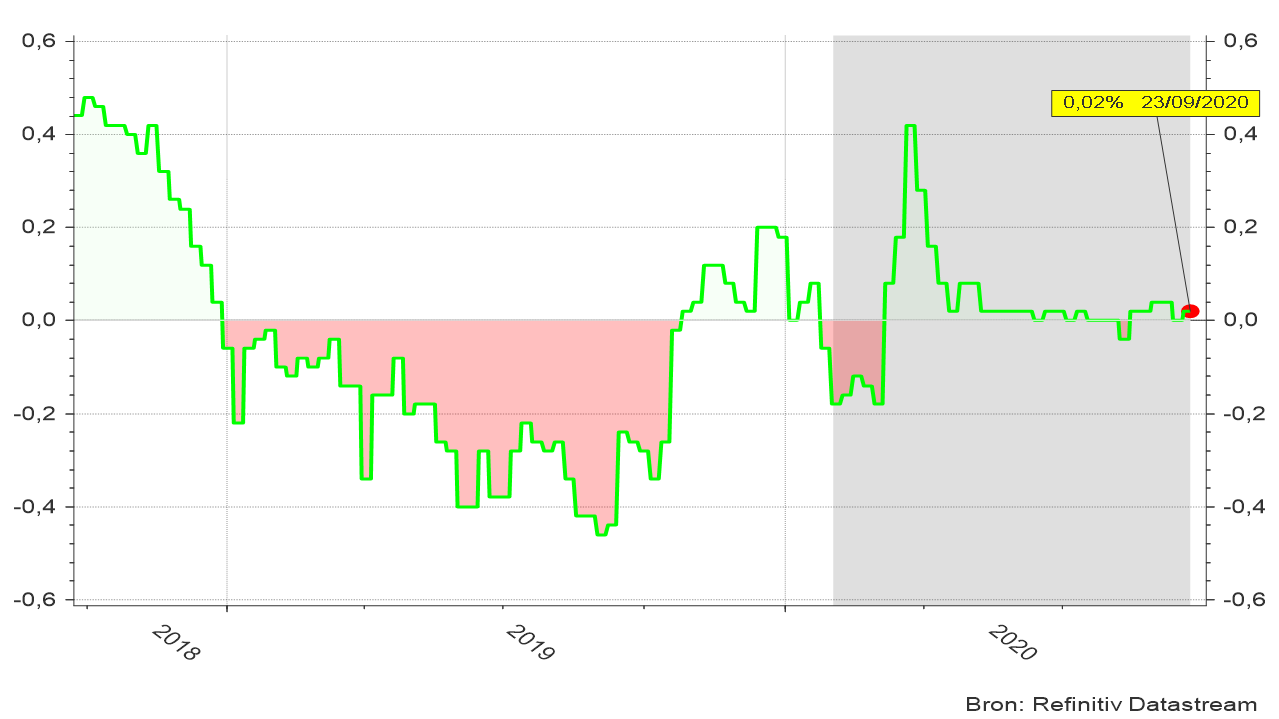

Graphique 2 : Mouvement du taux à 1 an attendu dans 1 an.

Aujourd'hui, les marchés estiment très faible la probabilité d'une baisse du taux directeur américain (de 25 points de base). La probabilité d'un nouvel assouplissement de la politique monétaire de la Réserve fédérale ne devient significative qu'à partir du mois de décembre 2021.

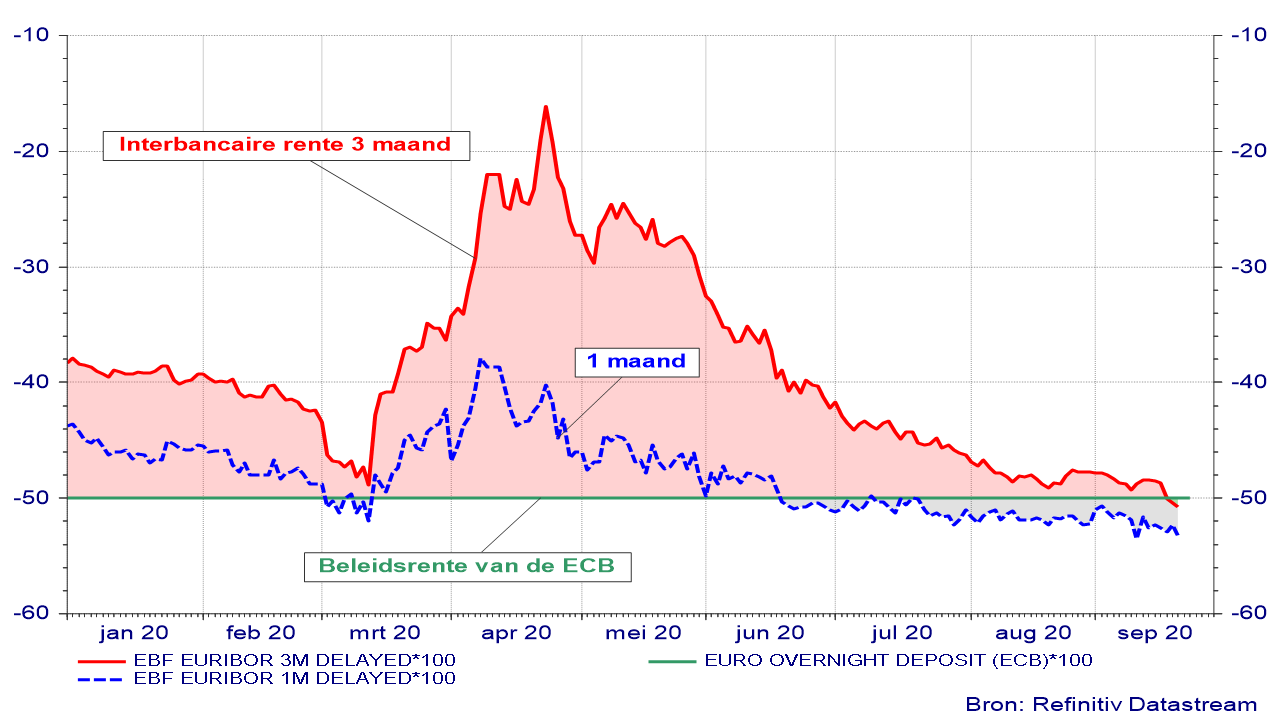

Dans la zone euro, les taux d'intérêt interbancaires continuent d'ailleurs de baisser pour passer même sous le niveau extrêmement bas (-0,50%) du taux de dépôt de la Banque centrale [2] européenne. Cette évolution indique en tout cas que les marchés excluent tout risque d'une crise financière systémique.

Graphique 3 : Taux directeur (taux de dépôt) de la BCE et du taux interbancaire européen (1 et 3 mois)

Le problème est que les banques ne savent plus quoi faire de leurs réserves excédentaires de cash, résultant de la demande de crédit atone et des dépôts d'épargne considérables. Dans un tel scénario, une nouvelle baisse du taux directeur de la BCE ne semble même plus exclue, ce qui risque de renforcer encore l'appel à autoriser l'application de taux d'intérêt négatifs sur les comptes d’épargne.

Ces derniers jours, la réaction des marchés financiers internationaux ne pouvait donc être que négative, contrairement aux espoirs du banquier central américain. Le président de la Fed a été d'autant plus marri de constater que ses propos ont même été perçus comme une manœuvre de diversion, destinée notamment à détourner l'attention de l'absence de consensus politique à propos du soutien économique et financier nécessaire pour relancer l'activité américaine. Les deux grands partis campent en effet sur les positions à quelques semaines à peine des élections présidentielles.

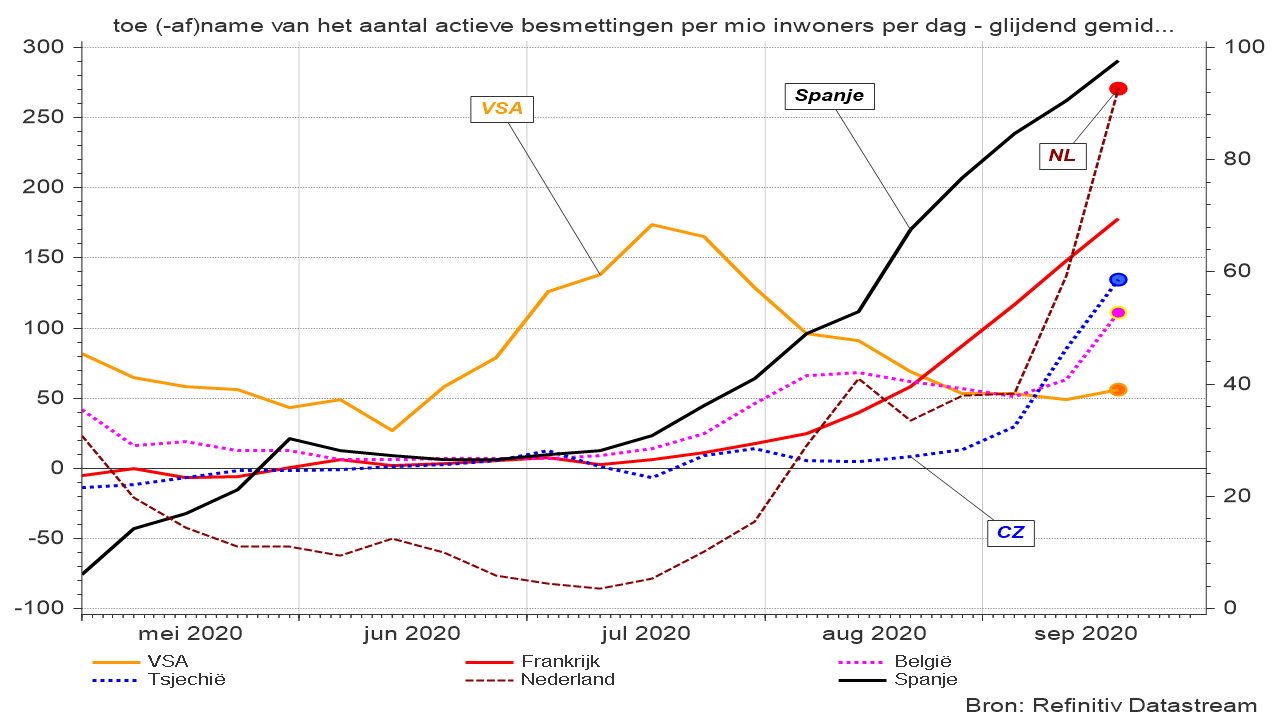

Un blocage politique qui arrive au pire moment, à l'heure où la situation sanitaire s'aggrave de jour en jour en Europe. Au vu des derniers chiffres sur la propagation du coronavirus, la probabilité d'un nouveau confinement économique remonte, ce qui aurait des répercussions économiques dramatiques, susceptibles de plonger la zone euro dans une profonde dépression.

L'accélération du nombre d'infections virales a pris des proportions dantesques en Espagne et en France, mais semble à présent se stabiliser. Les chiffres en Belgique, aux Pays-Bas et en Tchéquie, des pays réputés pourtant pour la qualité de leur système de santé, sont cependant tout bonnement alarmants.

Graphique 4 : Accélération du nombre d'infections par jour, par million d'habitants

Cependant, un nouveau confinement ne soulagerait pas vraiment notre système sanitaire, alors qu'il provoquerait à coup sûr une paralysie économique. Procéder aussi radicalement ne ferait que retarder (un peu) la diffusion du virus, qui ressurgirait ensuite en force, comme nous l'avons constaté après les mesures prises il y a quelques mois qui ont coûté des milliers de milliards de dollars et d'euros. En clair, les avantages d'un nouveau confinement ne pèsent pas lourd face à son prix à payer sur le plan économique et social. De surcroît, il est très peu probable que les mesures de restriction soient, cette fois, bien suivies.

Une part croissante de la population considère en effet que la pandémie n'est finalement qu'un solide refroidissement qui n'affecte que peu ou pas les jeunes. La situation semble évoluer vers une sorte de conflit des générations. Au vrai, nous nous attendions à ce que la jeune génération se révolte déjà quelques années plus tôt, quand il est apparu clairement qu'on lui refilait sans vergogne la facture colossale des pensions des générations précédentes. Mais elle n'avait pas moufté. Pour les jeunes, la fameuse goutte qui fait inévitablement déborder le vase est semble-t-il le fait de les empêcher de mener leurs activités sociales favorites.

Il est manifeste par ailleurs qu'il serait insensé de tenter encore d'imposer des mesures sanitaires drastiques sans avoir ni volonté ni la capacité de sanctionner tout écart à cet égard. L'insouciance, le manque de discipline et de contrôle et la solidarité très relative de l'espèce humaine ont permis au virus de se jouer de nos piètres défenses. Avec, pour résultat, le scénario catastrophe auquel on assiste actuellement.

Inutile d'y rajouter un cataclysme économique ! Il est très peu probable en tout cas que soit instauré un nouveau blocage social et économique à grande échelle. Non seulement cette politique a clairement montré ses limites, mais on a pu constater également son coût colossal, qui est devenu impayable. Il n'en reste pas moins que même une petite hausse de la probabilité d'un nouveau lockdown est de nature à faire vaciller les bourses, comme nous l'avons malheureusement vécu en direct au cours des derniers jours.

À présent, la population semble prête à courir le risque dans l'espoir que les mesures actuelles seront suffisantes et que les infections resteront limitées en grande partie à un groupe de personnes relativement jeunes offrant une résistance satisfaisante au virus. Et cela, dans la perspective réaliste qu'un vaccin efficace soit disponible dans un avenir assez proche.

Ces réflexions nous ont donc conduits à ne pas échafauder trop vite des scénarios économiques et financiers négatifs. Selon nous, la probabilité d'un nouveau confinement est très faible. Nous voyons donc les sombres semaines boursières de septembre plutôt comme une période de respiration, qui nous offrira ainsi l'opportunité de continuer à renforcer progressivement des positions, une fois que l'avenir économique s'éclaircira quelque peu.

Au cours de cette phase, les marchés financiers sont cependant encore fragiles et sont en quête de bonnes nouvelles concrètes. Pour retrouver l'euphorie du mois d'août, les investisseurs auront besoin de plus qu'une vague promesse de la disponibilité prochaine d'un vaccin.

Si les reculs boursiers récents font naître des possibilités d'investissement, nous nous gardons bien en tout cas de prendre des positions dans toutes les entreprises liées directement aux secteurs bancaire et touristique. Ce sont à nouveau ces groupes qui comptent les victimes les plus gravement touchées par les corrections de cours sur les bourses mondiales. Ce n'est pas un hasard : les banques européennes forment le secteur le moins performant depuis le début de l'année, mais également depuis le démarrage de la nouvelle année scolaire et au cours de la semaine écoulée.

À notre grand regret, plusieurs actions parmi les plus performantes au cours du premier confinement ont connu depuis lors quelques revers de fortune en bourse, notamment des valeurs comme Amazon, Apple, NVIDIA et Microsoft. Cette dégringolade est, à nos yeux, davantage la conséquence d'un large mouvement de prises de bénéfices qu'une révision fondamentale de la valorisation de ces actions. Il est vraisemblable ainsi que, cette fois encore, les valeurs de qualité du secteur technologique et de l'économie numérique seront les premières à remonter la pente.

Nous n'avons donc que très modérément cédé à la pression de prendre davantage de positions dans des groupes de secteurs plus industriels au détriment d'entreprises du secteur de la technologie ou du numérique. Ce glissement vers une pondération plus élevée d'actions de qualité des secteurs industriels gagnera cependant en puissance à mesure que la conjoncture s'améliorera. À cet égard, nous ne nous cantonnerons d'ailleurs pas aux États-Unis, mais accorderons une grande attention aux entreprises européennes et japonaises.

La volatilité relativement élevée sur les bourses, combinée aux primes de risque qui se situent (seulement) à un niveau moyen, ne nous permet pas cependant de surpondérer les actions. Au contraire, cette constellation inciterait même à les sous-pondérer fortement. Mais nos modèles très performants nous ont permis de sélectionner un bon nombre d'actions de qualité, tant aux États-Unis qu'en Europe. Nous parvenons ainsi à limiter au minimum la sous-pondération de notre classe d'actifs préférée.

[1] Federal Open Market Committee : Réunion toutes les 6 semaines des gouverneurs de la banque centrale américaine au cours de laquelle la politique monétaire est déterminée.

[2] Le taux de dépôt permet à la BCE de pénaliser les banques qui détiennent un excès de liquidités. Les institutions financières européennes sont tenues en effet d'en placer une partie à la BCE qui leur impute le taux punitif de 50 points de base. L'objectif de la BCE est clair : inciter les banques à octroyer (davantage) de crédits.

Voir plus

-

Ne vendez pas la peau de l’ours avant de l’avoir tué

15 septembre 2020Nous ne sommes évidemment pas du genre à commettre cette erreur. Mais avouons-le : la tentation était grande de succomber à l’euphorie au vu des choix que nous avons opérés depuis belle lurette en faveur des valeurs technologiques, dont les cours ont flambé en août à la stupéfaction générale.

-

Les premiers seront les derniers. Pendant quelque temps du moins.

7 septembre 2020Le rally boursier miraculeux de 2020 a propulsé les cours d'une poignée de poids lourds du secteur technologique à des sommets stratosphériques. À cette altitude, l'oxygène se fait rare. Et les trous d'air ne manquent pas. Résultat : ces superhéros ont été contraints à des atterrissages forcés les 3 et 4 septembre. Cette plongée a mis fin du même coup à un des meilleurs étés de l'histoire financière.

-

Quand la pluie tombe et que le soleil brille

28 août 2020Si les crises offrent en effet des opportunités, nous en avons observé la quintessence en cette année historique.