- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Le syndrome de Stendhal 2.0

10 mai 2021

« Comme nous pensions y avoir vu l’influence en sous-main de l’office de tourisme de Florence, nous n’avions guère prêté attention aux conclusions du responsable de l’unité psychiatrique[1] de l’hôpital local. Il avait cependant inventorié minutieusement les 107 cas de patients qui, à l’occasion de leur passage dans la capitale de la Toscane, étaient tombés dans les pommes, avant d’être pris parfois de vertiges au cours des quelques jours suivants ». L’écrivain français Stendhal avait déjà rapporté en détail ce tourbillon émotionnel en 1817, après s’être évanoui la veille en découvrant la profusion de beautés artistiques et architecturales que recèle cette ville. D’où le syndrome qui lui doit son nom.

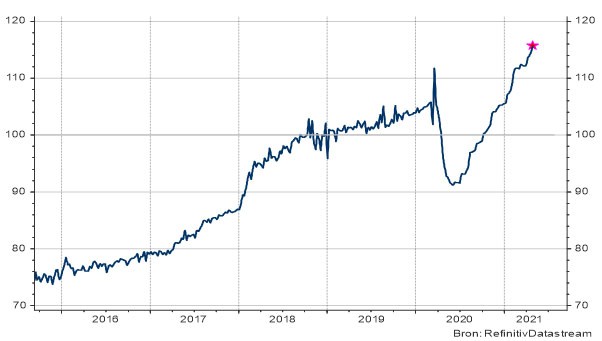

Notre incrédulité à l’égard de cette assertion en a pris un sacré coup la semaine dernière. Plus encore, nous en sommes devenus des partisans inconditionnels après avoir vu de nos propres yeux comment tout le peloton d’investisseurs s’est vu pris d’étourdissements en découvrant les splendides résultats des entreprises américaines. Les attentes à l’égard du premier trimestre de 2021, pourtant déjà élevées, ont en effet été dépassées en moyenne de pas moins de 23 %[2], avec quelques performances encore plus époustouflantes de groupes comme Alphabet, Amazon et Apple. Le haut du panier dans les résultats se retrouve au sein du secteur technologique et dans les dépenses de consommation, précisément là où nous mettons nos accents d’investissement depuis longtemps déjà.

Graphique 1 : Évolution des résultats des entreprises escomptés aux États-Unis (hors pétrole et gaz)

Mais cette abondance de résultats « sublimes » s’est avérée finalement indigeste pour la capacité d’assimilation émotionnelle de l’investisseur moyen, ce qui a conduit à des pertes boursières (parfois sévères).

Il ne faut y voir ni de l’ingratitude ni l’ultime signe de lassitude. Les bourses ne font comme toujours qu’anticiper. Elles laissent aux commentateurs le soin de regarder dans le rétroviseur.

Pour les investisseurs professionnels, seul l’avenir compte. Certes, les résultats des entreprises se sont révélés particulièrement solides, mais c’est précisément pour cette raison qu’il sera également difficile de les améliorer, surtout qu’ils dévoilent ici et là quelques faiblesses. Ainsi, l’avenir immédiat d’Apple est partiellement hypothéqué par la pénurie mondiale de microprocesseurs. Amazon a également publié des chiffres hallucinants de manière générale. Mais on a noté que les ventes dans ses magasins physiques étaient moins élevées que prévu. Assez d’arguments pour déclencher des prises de bénéfices qui ont fait reculer, substantiellement par moments, les cours boursiers de ces géants.

Pas de quoi en faire tout un plat pourtant. Ces mouvements individuels ne racontent qu’une partie du récit global. Qui se résume en ces termes : l’attente d’une amélioration conjoncturelle se traduit par une rotation temporaire sur les bourses mondiales avec, à la clé, la progression des cours des actions et secteurs qui étaient à la traîne. Résultat de ce glissement : les entreprises les plus prospères ont abandonné une part limitée de leurs gains boursiers antérieurs. Un large spectre d’actions peuvent à leur tour compenser un peu de leur retard accumulé.

N’oubliez pas à cet égard que les progressions boursières de l’an dernier n’avaient été portées que par une poignée d’actions[3] ayant une grande capitalisation boursière. Les plus petites veulent à présent y contribuer également et qui sommes-nous pour nous y opposer. Nous nous positionnons donc avec enthousiasme sur des plus petites capitalisations américaines et européennes et privilégions plus que jamais les valeurs industrielles de qualité, dans les segments aussi bien value que growth[4].

Mais il faut bien se donner des limites. Nous continuons donc à exclure les valeurs bancaires européennes ou les entreprises des secteurs touristiques traditionnels. Non pas par entêtement ni par déni d’un mouvement de redressement[5] mais parce que fondamentalement, ces deux secteurs n’offrent aucune perspective convaincante, en raison de la pression croissante de leurs coûts, du durcissement de la réglementation et de la concurrence exacerbée qui ont pour effet de comprimer leurs marges bénéficiaires. De surcroît, il ne manque pas d’entreprises alternatives qui permettent aux activités financières et touristiques (dont le poids économique est très élevé) de figurer tout de même dans notre sélection.

Les indices à teneur plus industrielle comme le Dow Jones et le S&P Composite affichent donc depuis le début de l’année une performance supérieure respectivement de 8 % et 6 % à celle de l’indice technologique NASDAQ. Les actions européennes, qui ont sous-performé pendant des années, ont même réussi durant cette même période à devancer de 7 % l’indice NASDAQ. Ces écarts sont cependant trop réduits pour parler de renversement de tendance, surtout que le retard par rapport aux indices S&P Composite et Dow Jones ne s’est encore creusé de quelques pour cent. Depuis le mois de janvier 2020, le retard[6] de l’indice MSCI zone euro s’élève d’ailleurs toujours à respectivement 38 %, 15 % et 7 % sur le NASDAQ, le S&P Composite et le Dow Jones.

Il ne fait pas de doute que l’Europe est sur le point de se redresser économiquement, mais l’impact des mesures prises jusqu’à présent nous donne tout de même à réfléchir. Ainsi, l’économie américaine a enregistré lors du dernier trimestre écoulé une croissance de 6,4 % de son PIB[7], alors que la zone euro a continué à évoluer en récession au cours de la même période. Cette faiblesse n’est pas une surprise en soi, parce que le rebond de la croissance européenne aura lieu essentiellement au second semestre. Cette prévision est soutenue par quasi tous les baromètres conjoncturels sur le Vieux continent, alors qu’aux États-Unis, la plupart des indicateurs, tels que l’ISM pour l’industrie, se sont légèrement repliés entre-temps.

Cela nous donne suffisamment d’arguments pour relever progressivement nos positions en valeurs européennes. Ce qui ne nous empêche pas de continuer à miser notre avenir d’investissement dans une large mesure sur les États-Unis. Cela se traduit par le maintien d’une position forte aux États-Unis, représentée d’une part par notre prédilection pour la technologie, mais d’autre part aussi par notre attrait accru pour les entreprises industrielles de qualité qui disposent d’un fort pouvoir de fixation des prix. Et où les trouve-t-on donc en abondance ?...

L’avenir immédiat des bourses mondiales ne se présente cependant pas sous un ciel tout à fait radieux, maintenant qu’il ne faut plus espérer de nouvelles baisses de taux pour atténuer les chocs. Les prochains résultats d’entreprises ne seront pas non plus d’un grand secours puisqu’il serait étonnant qu’ils progressent encore aussi fortement.

Qui plus est, les thèmes d’investissement semblent avoir un comportement plus difficile à prévoir. Par exemple, le secteur énergétique alternatif qui a affiché une performance au terme de la période écoulée qui n’a été surpassée que par les actions « NYSE[8] FANG » subit depuis quelques semaines de substantielles corrections boursières, tant dans l’énergie éolienne et solaire traditionnelle que dans les futures technologies basées sur l’hydrogène. Malgré notre grande sympathie à leur égard, nous les avons toujours approchées avec la sélectivité nécessaire. La meilleure solution efficace et climatiquement neutre au problème de l’énergie du futur reste en effet encore à trouver.

Entre-temps, même Janet Yellen s’est mise à inquiéter les marchés. Dans ses commentaires les plus récents sur la situation économique, la ministre des Finances américaine est sortie entièrement de son rôle en suggérant une hausse potentielle du taux directeur si l’inflation prenait des proportions plus menaçantes. Cela semble indiquer d’une part qu’un dérapage des prix est bel et bien possible. Peut-être que la pourtant chevronnée professeur émérite de Berkeley a elle-même été [9]choquée par la dernière publication des chiffres de l’inflation (en hausse sensible) ?

D’autre part, il faut y voir aussi une interférence politique dans le fonctionnement de la banque centrale américaine. Une immixtion qui avait d’ailleurs été sévèrement reprochée à Donald Trump (et avant lui, Ronald Reagan). Une ancienne présidente de la Fed comme Yellen est la mieux placée pour savoir que l’indépendance de la banque centrale est un principe sacré. Avait-elle trouvé que la dernière allocution (passablement confuse) de l’actuel président de la Fed, Jay Powell, était à ce point faible qu’elle devait voler à son secours ?

Les marchés financiers ont observé d’un œil circonspect ce spectacle assez pathétique. Tout en n’étant absolument pas surpris par l’éventualité d’une hausse de taux. Nos lecteurs savent en tout cas depuis un petit temps qu’un relèvement de 25 points de base du taux directeur est prévu dans l’année, suivi par deux relèvements complémentaires en 2022. Que cela ne vous effraie nullement. Une année après la première hausse du taux directeur de la Fed, la bourse américaine évolue en moyenne 10 % plus haut. Mais, il est vrai, ce résultat est atteint chaque fois après un parcours particulièrement chahuté.

[1] En l’occurrence, Dr Graziella Magherini, pour ne pas la citer.

[2] Jusqu’à présent, 78 % des entreprises ont publié leurs chiffres.

[3] Qu’on peut littéralement compter sur les doigts d’une main : à savoir Amazon, Alphabet, Apple, Nvidia et Paypal qui ont pris sur leur compte l’essentiel des gains.

[4] La distinction entre les deux est basée sur leur rapport cours-bénéfice.

[5] Surtout boosté par une reprise des provisions pour pertes sur crédits qui avaient été constituées l’an dernier.

[6] Exprimé en euros.

[7] Cela a même constitué une déception puisqu’on s’attendait à une croissance de 6,5 %.

[8] Amazon, Facebook, Tesla, Apple, NVIDIA, Netflix… et bien d’autres de cette trempe.

[9] À Yale, Yellen a effectué son doctorat auprès du célèbre James Tobin. Vous seriez jaloux pour moins que ça.

Voir plus

-

Les 3 Jours de Wall Street

28 avril 2021Tout au plus un toussotement poli. Les marchés financiers se sont très vite remis de leurs frayeurs après la fuite dans la presse du plan de Biden qui prévoit de relever substantiellement la taxe sur les plus-values visant les plus nantis aux États-Unis. Après avoir trébuché de 1 %, ils ont repris tranquillement leur petit bonhomme de chemin haussier, poussés dans le dos par les taux d'intérêt bas, le soutien massif des pouvoirs publics, les belles perspectives de croissance économique et l'étonnante solidité des résultats d'entreprise.

-

Une nouvelle semaine, un nouveau record boursier ?

19 avril 2021Cela n’étonnerait plus personne. Au cours des mois écoulés, les marchés d’actions aux États-Unis et en Europe ont grimpé toujours plus haut, ne trébuchant au passage que quelques rares fois. Malgré la pandémie persistante et le confinement qui exerce encore sa mainmise sur l’économie. Mais la perspective d’une campagne de vaccination en phase finale à l’automne et la batterie de stimulants financiers qui donneront à coup sûr un coup de fouet inédit à la croissance économique alimentent l’optimisme des investisseurs à l’égard de l’évolution conjoncturelle future.

-

Up, up and away

7 avril 2021Même les indécrottables optimistes (comme nous) observent avec un étonnement croissant l’évolution des baromètres conjoncturels mondiaux. Tant aux États-Unis que sur le Vieux continent, les indicateurs économiques (avancés) ont peine à dissimuler leur enthousiasme sur ce qui se profile à l’horizon : un saut à la verticale, ce qui en dit long. Seule l’économie chinoise se montre encore très languissante.