- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Pour le moment ?

15 octobre 2021

Les nuages noirs s’accumulent actuellement au-dessus des marchés financiers. Pour le moment. Nous les passons en revue pour vous, en accordant également une chance aux rayons de soleil de percer cette masse nuageuse.

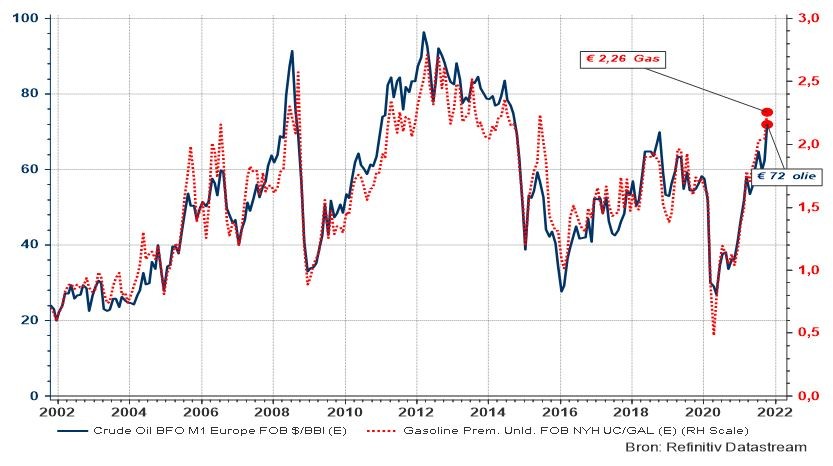

La flambée des prix de l’énergie se hisse en tête des préoccupations actuelles. Personne ne le contestera. Les prix du gaz et du pétrole effectuent des bonds de géant, précisément au moment où l’économie mondiale est sujette à des douleurs de croissance. La demande accrue de pétrole et de gaz, mais aussi les difficultés à réserver un pétrolier qui les acheminera à leur destination finale, sont certainement des éléments qui alimentent la pression haussière sur les prix.

Graphique 1 : Évolution des prix du gaz et du pétrole (exprimés en euros)

À court terme, une augmentation de la production des énergies alternatives ne permettrait pas de combler la différence entre l’offre et la demande1, alors que l’ennemi naturel du pétrole sur les marchés mondiaux de l’énergie, à savoir le gaz de schiste, n’est pas en mesure de produire beaucoup plus à brève échéance.

D’une part, les exploitants y rechignent en raison de l’éventuel caractère temporaire de la hausse des prix du gaz et du pétrole : ils risqueraient ainsi de se retrouver avec des stocks excédentaires qu’ils devraient vendre ensuite à un prix inférieur à leurs coûts d’exploitation actuels. D’autre part, des considérations écologiques poussent la nouvelle administration américaine à freiner l’activité de fracking, très dommageable pour l’environnement, et les autorités norvégiennes à réduire également leur production énergétique. Les prix du gaz ont reculé spontanément après que Poutine a annoncé que la capacité présente serait suffisante pour satisfaire les besoins de l’Europe. Ce repli n’a été toutefois que passager, le temps que l’on apprenne que les réserves de gaz américaines avaient diminué plus que prévu.

Mais l’évolution des prix de l’énergie est sans aucun doute aussi le résultat de considérations géopolitiques qui voient l’OPEP et la Russie profiter sans vergogne de la situation pour renforcer leur position sur l’échiquier international et embellir leurs chiffres budgétaires. Tout bien considéré, nous pouvons en conclure (provisoirement) que la flambée des coûts énergétiques, toute gênante qu’elle soit pour le moment, devrait être passagère, si bien que les dommages à l’économie mondiale resteront limités à long terme.

Du reste, pour l’heure, la croissance de l’économie mondiale est moins freinée par la hausse des prix de l’énergie que par toutes sortes de pénuries, qui vont des selles de vélo aux chauffeurs de poids lourds en passant par les engins de manutention et les microprocesseurs. L’acheminement entravé des pièces intermédiaires perturbe les lignes de production, rallonge les délais, pousse à la hausse les prix finaux pour le consommateur et incite les entreprises à reporter le lancement de nouveaux produits. Mais un report n’est pas un abandon. Et la demande de consommation finira tôt ou tard par être satisfaite.

Les prix des semi-conducteurs ont en effet explosé au cours des derniers mois et peuvent encore grimper en raison du risque accru d’un conflit entre la Chine et Taiwan2[ii]. L’évolution des cours des puces de mémoire présage cependant une normalisation de cette tendance et les tensions entre la Chine continentale et sa province insulaire doivent être replacées dans leur contexte historique.

Graphique 2 : Prix de gros des semi-conducteurs et des appareils électroniques et puces de mémoire

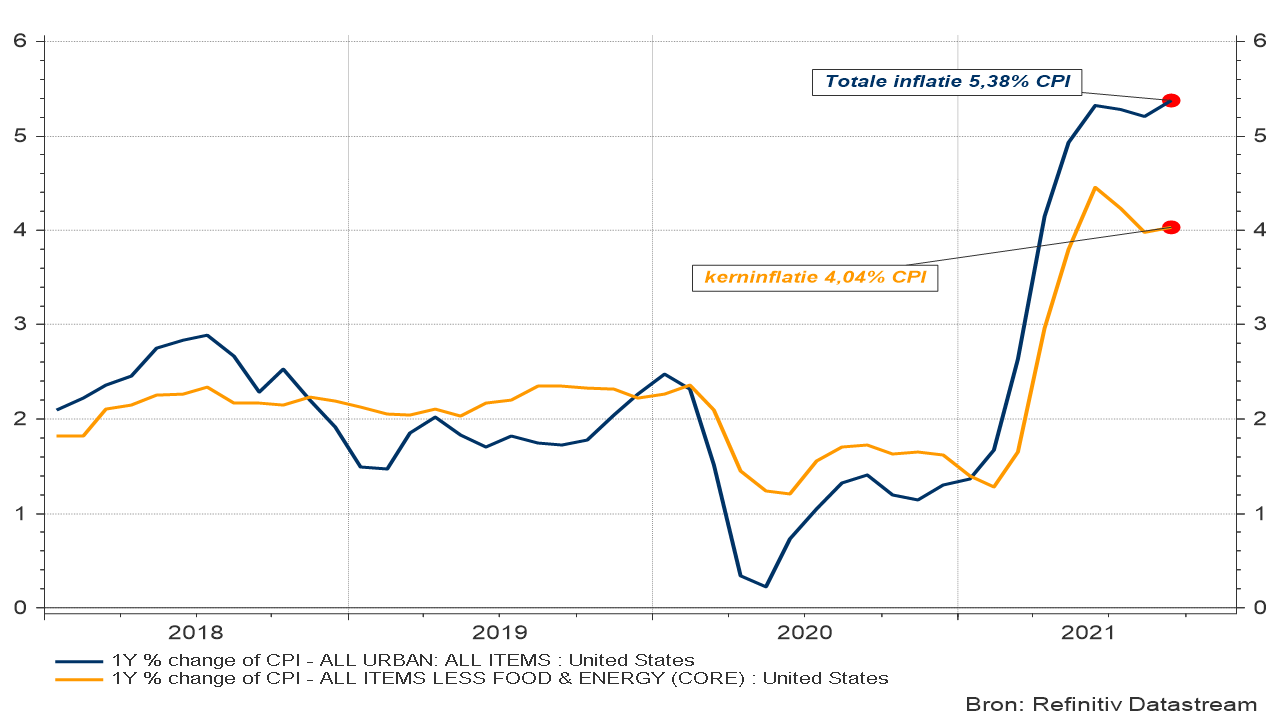

Quoiqu’il en soit, les chiffres de l’inflation américains et européens continuent à déraper. Certes, le chiffre le plus récent aux États-Unis, l’indicateur CPI, est resté dans la fourchette attendue, mais cela s’explique en grande partie par la pression décroissante sur les prix des voitures d’occasion et des tarifs aéronautiques. La tendance sous-jacente traduit toujours une forte poussée haussière.

Graphique 3 : Évolution des prix de détail aux États-Unis (CPI)

La banque centrale américaine ne suit cependant pas les prix CPI, mais l’indicateur PCE dont la composition diverge fortement de celle de l’indice CPI et qui pondère plus fortement les composantes fondamentales de l’économie, telles que les loyers, et moins des éléments tels que les billets d’avion et le prix des vieux tacots. L’inflation PCE dépassera donc l’indicateur CPI mieux connu et révèlera encore plus clairement la nette tendance haussière des prix des biens de consommation.

Un mouvement entièrement de nature passagère, selon la Fed, parce que l’offre finira par se rétablir et que les stocks accumulés dans les dépôts arriveront bien un jour dans les supermarchés. Les hausses de prix ralentiront alors de manière naturelle. Mais les doutes relatifs au caractère temporaire de cette vague inflationniste pèsent de plus en plus sur la confiance et augmentent la probabilité de relèvements significatifs et plus rapides que prévu du taux directeur américain.

Plusieurs gouverneurs de la banque centrale considèrent en effet que cette poussée inflationniste est de nature structurelle et exige donc d’intervenir sans attendre plus que de raison. Les marchés financiers partagent également cette opinion. Nous le constatons notamment à la hausse des attentes inflationnistes à long terme que l’on peut déduire des obligations liées à l’inflation, mais également aux changements de prévision du marché quant à l’évolution du taux directeur. Il y a encore quelques semaines, le marché ne tablait que sur un seul relèvement de 25 points de base, intervenant quelque part à l’automne 2022. À présent, les marchés financiers semblent convaincus qu’une première adaptation du taux zéro aura lieu dans les six mois, suivie par un deuxième relèvement dans l’année. Et, en 2023, s’y ajouteront encore trois hausses (chaque fois de 25 points de base).

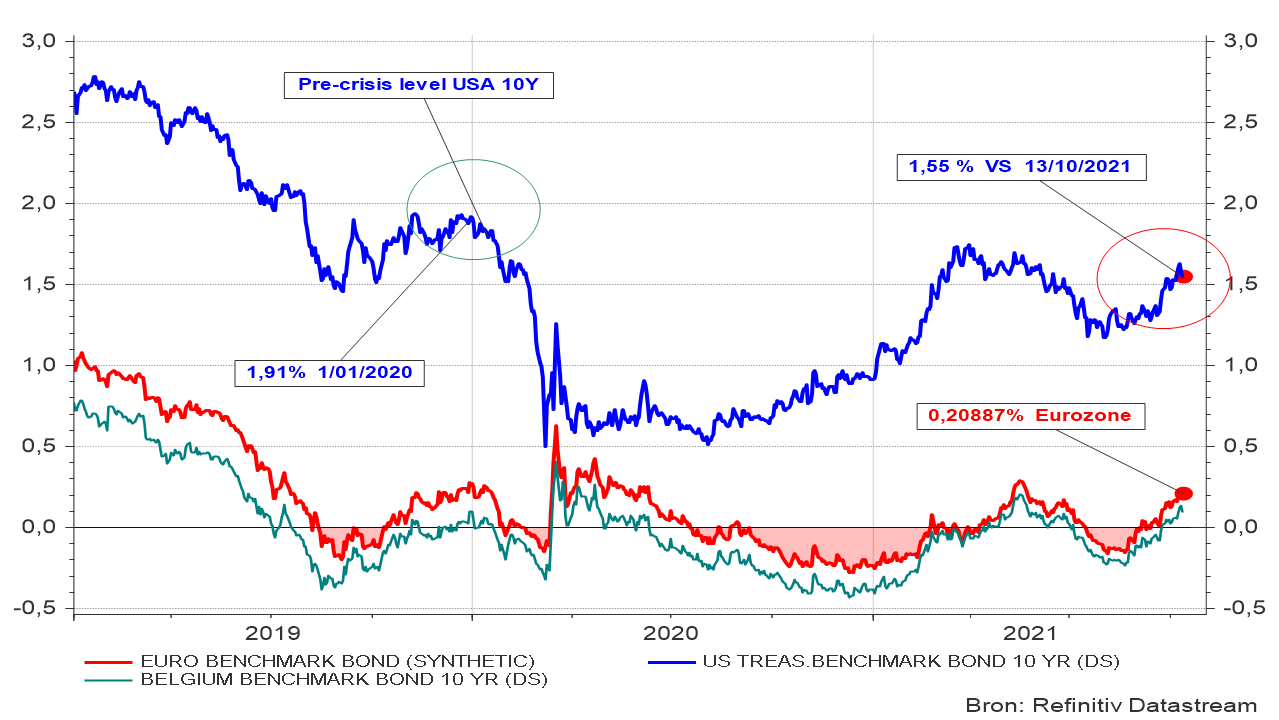

Serait-ce catastrophique pour les marchés d’actions ? Aucunement. À ce rythme de relèvements successifs, nous ne ferions que revenir progressivement à la situation d’avant la pandémie, avec une normalisation systématique des conditions financières. Cela permettrait aussi d’alléger la pression haussière sur les taux d’intérêt à long terme aux États-Unis. De fait, si la Fed resserre, plus vite que prévu, sa politique monétaire pour lutter contre l’inflation, les marchés ne craindront plus la poursuite éventuelle du dérapage des prix, et cet apaisement ferait reculer les taux obligataires à long terme. Ces derniers ont d’ailleurs déjà commencé à se replier. Ainsi, le taux de référence à 10 ans est passé, ces derniers jours, de 1,63 % à 1,54 %, un niveau encore très éloigné de celui observé avant la pandémie de (quelque) 1,9 %. Il n’y a donc aucune raison de s’inquiéter.

Graphique 4 : Évolution des taux d’intérêt à 10 ans aux États-Unis, dans la zone euro et en Belgique (obligations d’État)

À présent, on attend bien sûr avec fébrilité l’annonce du moment où la Fed commencera son programme de tapering3 (et le rythme de celui-ci). Cette annonce officielle ne devrait intervenir qu’au début du mois de novembre. Mais la Fed ne manquera pas, comme elle le fait toujours, d’y préparer les marchés, à travers des fuites orchestrées, des ballons d’essai lancés à droite à gauche et des commentaires faussement prématurés de ses gouverneurs.

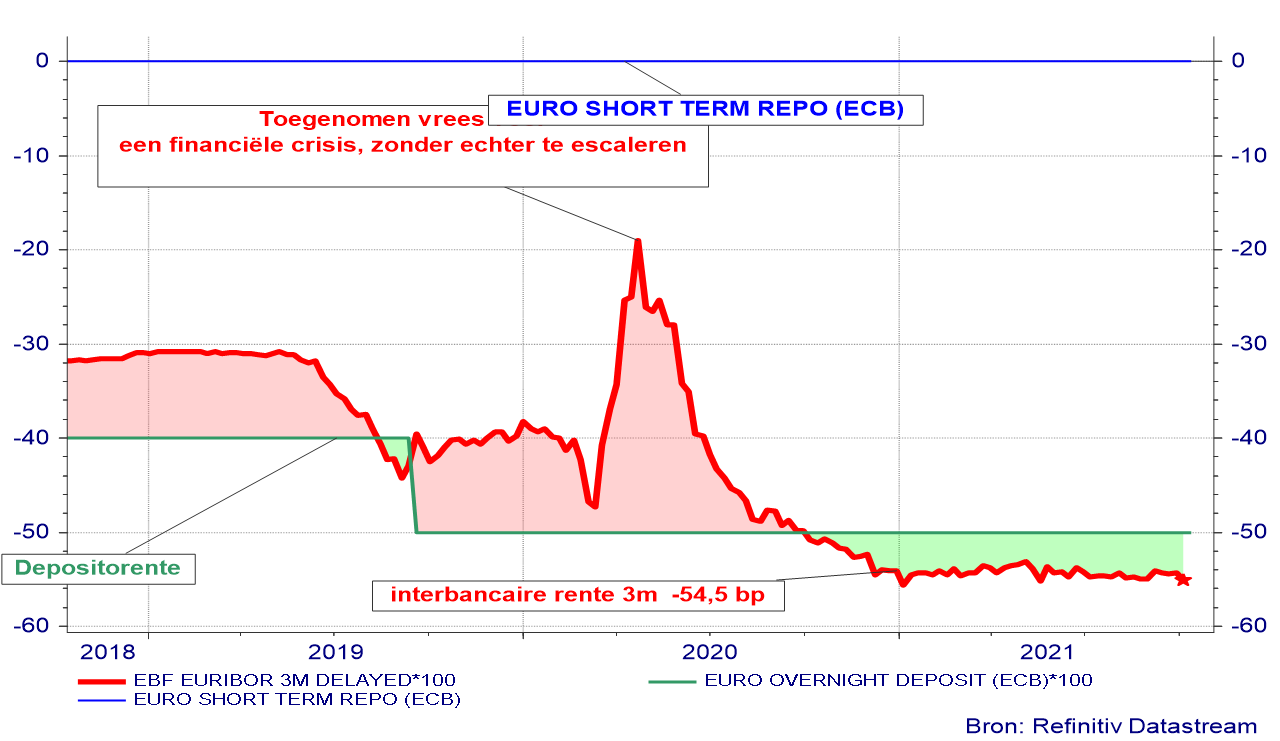

De son côté, le taux directeur européen ne recèle que peu de potentiel haussier, voire aucun. Le taux interbancaire se situe toujours à un niveau inférieur à celui du taux de dépôt officiel de la BCE, ce qui reflète une position de liquidités excessives dans le secteur bancaire européen.

Graphique 5 : Taux directeur et taux interbancaire européens

Ce qui peut résulter à son tour d’une demande de crédit insuffisante de la part des consommateurs et entreprises.4 Cela indique en tout cas que la zone euro sera moins résiliente face à une flambée inflationniste. La Banque centrale européenne ne peut cependant pas permettre une forte hausse des taux obligataires parce qu’un tel mouvement menacerait de faire dérailler le redressement économique, qui reste précaire. Dans la quasi-impossibilité de relever significativement son taux directeur, la BCE sera donc contrainte, pour que les taux d’intérêt à long terme restent bas, de maintenir son programme de rachat d’obligations plus longtemps que sa consœur de l’autre côté de l’océan Atlantique. Dès lors, la rémunération nette pour l’obligataire européen diminuera encore. En principe, cette évolution conduit à une appréciation du dollar, ce que l’on peut d’ailleurs déjà observer depuis quelque temps.

Entre-temps, si les indicateurs conjoncturels ont été revus à la baisse un peu partout dans le monde, ils restent suffisamment élevés pour soutenir les niveaux boursiers actuels. Mieux encore : les baisses de cours, somme toute limitées dans l’ensemble, ont créé à nouveau un potentiel haussier pour de nombreuses entreprises. Ainsi, les cours des actions des opérateurs du secteur logistique ont reculé fortement, à la surprise générale. Tout simplement parce qu’ils avaient beaucoup progressé auparavant, supposons-nous. Il n’y a en effet pas d’autre explication plausible à ce repli dans un secteur où la demande augmente fortement,5 ce qui permet aux entreprises de transport d’augmenter leurs prix.

Le repli du NASDAQ nous inspire également quelques réflexions, en forme d’interrogations. Le rapport cours-bénéfice de l’indice technologique ne se situe pas en effet excessivement plus haut que le plancher atteint au « plus fort » de la crise du Covid-19.

Mais les attentes restent très élevées. Les entreprises américaines doivent en effet démontrer dans les semaines qui viennent qu’elles peuvent maintenir le taux de croissance attendu de 7,5 % (au moins), malgré l’inflation structurellement plus élevée et les goulets d’étranglement du côté de l’offre de l’économie. On le saura très bientôt lorsque les entreprises annonceront leurs résultats trimestriels, qui commencent d’ailleurs déjà à sortir en grand nombre. Ces résultats ne doivent absolument pas être aussi spitants que ceux enregistrés lors des 3 trimestres précédents. Cette fois, il suffit que les entreprises annoncent de bons résultats bénéficiaires en les accompagnant de perspectives raisonnablement positives pour les mois prochains. Ce n’est pas gagné cependant au vu de la disponibilité incertaine de matières premières et biens intermédiaires en quantité suffisante.

Et nous ? Nous continuons à creuser notre sillon, en conservant une position surpondérée en actions avec (toujours) une prédilection pour la technologie et les actions d’entreprises axées sur les consommateurs. Les obligations sont toujours moins intéressantes en raison de leur vulnérabilité aux hausses de taux. Seules les obligations d’État et d’entreprises américaines et scandinaves ainsi que les obligations d’État chinoises et des Frontier markets trouvent encore grâce à nos yeux.

[1] Entre-temps, l’on a annoncé que de l’énergie éolienne serait produite sur à peu près tout le littoral des États-Unis.

[2] Une confrontation directe n’a cependant (presque) jamais été la stratégie de la Chine. Elle préfère faire monter progressivement la pression jusqu’à ce que son adversaire tombe dans son escarcelle comme un fruit mûr.

[3] Le tapering est le processus par lequel la banque centrale réduit progressivement ses rachats de titres.

[4] Ou que le secteur financier y répond insuffisamment parce que l’octroi de tels prêts implique trop de contraintes sur le capital des banques ?

[5] À titre d’exemple : Joe Biden vient de décider, avec effet immédiat, que le port de Los Angeles sera à présent opérationnel 7 jours sur 7 et 24 heures sur 24. Quant à savoir s’il trouvera assez de dockers pour le faire fonctionner, c’est une autre histoire. Mais le Mexique n’est pas très loin…

Voir plus

-

Gros grain à Wall Street

29 septembre 2021Cela devait bien arriver un jour, naturellement. Après un rally époustouflant qui avait démarré en mars 2020, au pic du désespoir et en pleine conscience de la gravité de la crise sanitaire, mais aussi des mesures qui avaient été prises pour limiter autant que possible les conséquences économiques et financières négatives et assurer ainsi un redressement conjoncturel rapide et puissant.

-

L'inflation s'enflamme, les bourses restent de marbre

20 septembre 2021Le développement alarmant des prix de gros aux États-Unis et dans la zone euro n'annonçait rien de bon, mais les derniers chiffres sur l'inflation de base publiés récemment outre-Atlantique ont affiché une trajectoire raisonnable. Avec une augmentation mois par mois de 0,1 % à peine, ils sont même inférieurs aux prévisions et viennent ainsi briser la tendance inquiétante qui a vu l'inflation augmenter en moyenne de 0,7 % chaque mois au cours du dernier semestre.

-

Conjoncture plus faible, bourses plus fortes ?

8 septembre 2021Les chiffres de l'emploi aux États-Unis, publiés vendredi dernier, ont déçu sur toute la ligne. L'économie américaine n'a réussi à créer que 235 000 emplois, alors que pas moins de 725 000 étaient prévus.