- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Sauts d’obstacles

24 août 2023

Comme le mois d’août nous y a habitués depuis des siècles, cette année encore il ne nous offre que des yeux pour pleurer. S’il n’avait pas la chance d’être situé en été, nous préconiserions son abolition - et de préférence avec effet immédiat.

Si nos illustres autorités s’en étaient chargées plus tôt, l’humanité aurait été épargnée de bien des souffrances. En août 1914, une horde enragée de barbares teutons envahit notre petit pays. La Belgique ne parviendra jamais à s’en remettre totalement. En 1940, la bataille d’Angleterre est lancée, en août évidemment. La même bande nazie choisit également ce mois en 1942 pour entrer dans Stalingrad, et ce malgré le pacte de non-agression conclu entre l’Union soviétique et l’Allemagne, très préjudiciable à l’Ouest (et surtout à la Pologne). Un pacte du diable, signé - hé oui - en août 1939. Les bombes atomiques ravagent Hiroshima et Nagasaki, respectivement les 6e et 9e jours du mois des moissons.

Les Wisigoths pillent Rome en 410. En août, comme de bien entendu. La date la plus probable de l’éruption du Vésuve qui a rayé Pompéi de la carte en l’an 79 est le 24 août. L’explosion du Krakatoa se répète le même mois, mais 18 siècles plus tard. Quatre fois plus puissante que la plus lourde bombe atomique testée à ce jour.

La construction du mur de Berlin commence en 1961, au cours de ce mois décidément calamiteux. En août 1964, un incident insignifiant dans la baie du Tonkin suffit à déclencher la guerre déshumanisante du Vietnam. En août 1966, les Beatles cessent définitivement de se produire en concert. Les troupes soviétiques entrent à Prague en août 1968. La (première) Guerre du Golfe commence avec l’invasion du Koweït par l’Irak le 2 août 1990. Au cours des derniers jours d’août 2011, les banques françaises plient soudainement sous le poids de la crise de la dette de la zone euro.

Nous pourrions ainsi dérouler le fil de l’Histoire encore pendant une petite heure. Il ne manque en tout cas pas de maux et de calamités pour labelliser août de mois maudit entre tous.

Cette malédiction vaut aussi pour les marchés financiers, où comme pour se mettre chaque année au diapason du mois des moissons, une grande faucheuse opère des coupes claires sur les marchés des actions et des obligations. Les fluctuations des cours, particulièrement volatiles en août, sont généralement le prélude à un automne turbulent, comme en 1987 (marquée par un krach boursier en octobre), en 1998 (avec l’implosion du fonds spéculatif LTCM en septembre) et en 2011 (avec une zone euro menacée d’une crise systémique imminente, qui ne s’est apaisée qu’un an plus tard).

Les turbulences sur les marchés financiers au cours des dernières semaines ne doivent donc en rien nous étonner. Mais comme les résultats des entreprises pour le deuxième trimestre 2023 aux États-Unis ont été plutôt bons1, les corrections boursières sont restées cette fois-ci limitées, surtout si on les compare à l’augmentation substantielle des cours des actions depuis le début de l’année.

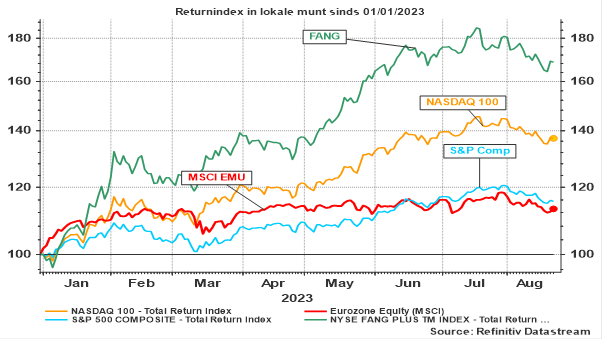

Graphique 1 : Évolution de quelques indices boursiers depuis le 01.01.2023 (indice return en monnaie locale)

L’indice S&P, le NASDAQ et l’indice NASDAQ 100 (plus concentré) sont toujours en hausse de 15 %, 30 % et 37 % respectivement depuis le début de l’année. L’indice FANG a même progressé de 68 %. L’indice MSCI de la zone euro peut se prévaloir d’un gain louable de 13 %, en grande partie dû, il est vrai, aux banques commerciales dont la hausse notable de leur marge financière se traduit par une solide progression du cours de leurs actions.

Une telle progression invite à des prises de bénéfices intermédiaires, créant ainsi à nouveau des opportunités pour l’automne. Les entreprises qui ont le plus progressé sont les plus vulnérables aux corrections temporaires. Même après l’annonce de bénéfices d’exploitation supérieurs aux prévisions pour le trimestre écoulé, elles continuent à avancer dans un champ de mines, ce qui se traduit généralement par de fortes corrections du cours des actions.

Si vous avez encore une cote de mailles qui traîne quelque part dans le grenier, elle vous sera utile car il n’y a plus qu’à faire le gros dos et à profiter de ces soldes pour regarnir le panier à provisions. Petit à petit et après avoir bien analysé en profondeur la qualité de ces entreprises, bien sûr.

Le récent retournement des marchés boursiers mondiaux s’explique sans doute également par l’incertitude grandissante quant au(x) prochain(s) mouvement(s) des banquiers centraux à Washington DC et à Francfort.

Alors qu’on croyait fermement que la banque centrale américaine avait procédé à son dernier tour de vis monétaire en juillet, ce qui laissait présager des baisses de taux d’intérêt à partir du deuxième trimestre 2024, on s’est pris entre-temps à s’interroger sérieusement sur les intentions futures de la Fed. La probabilité d’une nouvelle hausse des taux par la banque centrale américaine le 1er novembre est ainsi remontée à 42 %. Lors de la prochaine réunion de la banque centrale, le 20.092, la Fed devrait, selon toute vraisemblance, pousser sur le bouton « pause ».

Malgré des chiffres conjoncturels plus faibles dans la zone euro, la BCE devrait suivre servilement ce mouvement de hausse, même si la faiblesse économique révélée par le dernier rapport PMI plaide pour passer en mode pause en septembre.

Mais ensuite, il faudra vraiment en finir avec ces saignées insensées, basées sur une interprétation totalement erronée des conditions économiques actuelles. Si la croissance économique est plus forte que prévu aux États-Unis, cela provient surtout des évolutions démographiques spécifiques qui maintiennent le marché du travail (et par conséquent les dépenses de consommation et la demande de logements locatifs) à un niveau particulièrement tonique.

La politique monétaire n’a aucune prise sur cette situation. Au contraire, les relèvements des taux d’intérêt directeurs alimentent inutilement l’inflation en faisant grimper les coûts de financement qui sont intégralement répercutés sur les tickets payés à la caisse des supermarchés par les consommateurs et sur les baux conclus par les locataires. Les autorités actuelles se laissent guider par des concepts totalement dépassés3.

Certes, une nouvelle hausse des taux directeurs pourrait ne pas faire trop mal puisque la série de relèvements précédents n’a pas fondamentalement nui aux marchés boursiers et à l’économie en tant que telle. Mais, pourrait-elle être tout de même la fois de trop ? Cela nous rappelle l’histoire d’un marathonien, abasourdi d’apprendre qu’à son arrivée au stade olympique, il doit faire un dernier tour de piste et qui s’effondre dans la foulée4.

Pour l’instant, nos craintes ne vont pas aussi loin. Mais tant que l’on n’apercevra pas le point culminant des taux d’intérêt à court terme, le début de la période de reprise économique tant attendue en sera retardé d’autant et la valorisation des entreprises axées sur la croissance en pâtira.

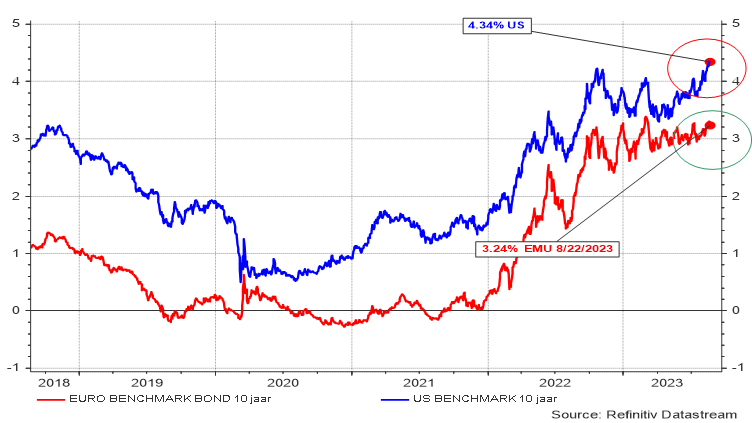

Graphique 2 : Taux d’intérêt des obligations d’État (à 10 ans) aux États-Unis et dans la zone euro

Entre-temps, les taux d’intérêt à long terme relèvent la tête tels des serpents dont la queue balaye dangereusement les États-Unis et la zone euro. Cette situation est inattendue et (surtout) extrêmement inopportune. Aux États-Unis, l’inflation CPI reflue en effet sensiblement et la prime pour un éventuel défaut des bons du Trésor américain a presque complètement fondu suite à l’accord politique conclu sur le relèvement du plafond de la dette.

Mais cela a l’effet inverse sur les taux d’intérêt à long terme. Le gouvernement américain peut en effet à nouveau émettre (beaucoup) plus de titres de dette depuis l’accord. L’augmentation de l’offre de bons du Trésor entraîne donc une hausse des taux d’intérêt à long terme, malgré la tendance à la baisse des chiffres de l’inflation.

Et la Fed se permet d’en remettre une couche ! La banque centrale américaine revend actuellement les obligations d’État qu’elle avait massivement achetées en 2021. Ces opérations augmentent donc de plus belle l’offre de bons du Trésor sur les marchés obligataires et font ainsi grimper les taux des emprunts d’État américains à des niveaux inégalés depuis octobre 2007.

Les titres de dette liés aux prêts hypothécaires subissent le même sort. Les taux hypothécaires sont poussés à des niveaux jamais atteints au cours des deux dernières décennies.

L’objectif de la Fed est de réduire la pression sur le marché du travail en ralentissant l’activité de construction, mais l’effet de sa stratégie est à peine perceptible. Et pour cause : le secteur de la construction ne représente que 2 % du marché du travail total, tandis que la hausse des taux d’intérêt hypothécaires entraîne une forte augmentation des loyers (qui représentent plus d’un tiers de l’indice de base CPI). On en perd ses mots devant tant de bêtise.

Les taux d’intérêt à long terme en Europe sont également repartis à la hausse. Cela découle en partie de l’évolution des taux d’intérêt américains, mais aussi du caractère très récalcitrant de l’inflation européenne, qui refuse d’évoluer dans la bonne direction. Mais cette obstination ne doit pas nous étonner. La structure de l’économie européenne permet apparemment aux prix finaux pour le consommateur de rester élevés, malgré la forte baisse des prix des matières premières, des denrées alimentaires et de l’énergie qui a démarré à la mi-2022. Cette situation pour le moins choquante s’explique par un manque de concurrence, malgré des brouettes entières de réglementations de l’UE pour l’empêcher.

De son côté, l’économie chinoise s’enfonce encore un peu plus dans un bourbier en 3D : dette, déflation et démographie.

La potion magique habituelle que le géant rouge s’administrait pour stimuler, avec succès, son économie dans le passé avait pour ingrédients une baisse des taux d’intérêt et un assouplissement des conditions de crédit pour les banques. Ce cocktail qui a permis à l’économie chinoise de surfer sur un crédit abondant et bon marché, a provoqué dans le même temps des distorsions considérables et un endettement galopant.

De nouvelles baisses des taux de réserves bancaires mettraient le secteur financier en danger et des taux d’intérêt encore plus bas ne feraient qu’alimenter le taux d’endettement. Le gouvernement chinois est lui aussi conscient des périls qui y sont liés, surtout au vu de la situation précaire des promoteurs immobiliers et de l’ampleur du secteur bancaire parallèle, qui est difficile à contrôler. C’est pourquoi la baisse des taux d’intérêt opérée il y a quelques jours a été beaucoup plus limitée qu’on ne le pensait au départ.

Contrairement aux économies occidentales qui doivent lutter contre des foyers d’inflation, la Chine connaît une tendance déflationniste avec un indice général des prix en baisse. Nous soupçonnons le gouvernement chinois d’agir délibérément dans ce sens. Les baisses de prix observées sont principalement liées à la diminution des prix des denrées alimentaires.

C’est le meilleur moyen d’éviter de nourrir un peu plus la grogne de la population locale. Il est bon en effet de se rappeler qu’entre 1959 et 1961, la Chine a dû faire face à une terrible famine qui a touché 300 millions de personnes et fait (selon certaines estimations) jusqu’à 55 millions de victimes directes. Cet épisode tragique est encore particulièrement sensible et demeure en bonne place dans la conscience collective. Ce souvenir est de nature, à lui seul, à faire tanguer le régime. Les autorités chinoises entendent ainsi restaurer rapidement la confiance en faisant baisser les prix des denrées alimentaires.

Le troisième problème auquel est confronté le gouvernement chinois est l’évolution désastreuse de la démographie du pays, qui résulte de la politique de l’enfant unique5 imposée à partir de 1976. Les baby-boomers chinois partent aujourd’hui massivement à la retraite6 et ne sont pas suffisamment remplacés par les nouveaux arrivants. Mais un autre phénomène aggrave encore la situation : Malgré la pénurie aiguë de jeunes travailleurs, le taux de chômage des jeunes est très élevé en Chine. Cela traduit un déséquilibre fondamental entre les compétences demandées et celles offertes par les jeunes. Auparavant, cette inadéquation était masquée par des embauches massives dans le secteur de la construction, mais avec la baisse des niveaux d’activité, ce débouché s’est tari. Ce problème a été vite réglé par les autorités : Depuis ce mois-ci, le gouvernement chinois ne publie plus de statistiques sur le chômage des jeunes.

Dans l’allocation d’actifs, les actions conservent une pondération importante, malgré les primes de risque relativement faibles et la série de sauts d’obstacles (vraisemblablement nombreux) qui nous attendent. L’accent reste mis sur les entreprises américaines orientées vers la croissance et répondant à nos critères de qualité.

Mais le niveau actuellement élevé des taux d’intérêt à long terme crée également, selon nous, une opportunité d’investissement. Nous reconstituons donc notre position en titres à revenu fixe, bien que très progressivement et à pas de lutins prudents, à chaque vague de liquidation sur les marchés obligataires.

1 Jusqu’à présent, les résultats publiés pour le deuxième trimestre sont supérieurs de 7,8 % aux estimations antérieures. Mais les perspectives bénéficiaires pour le troisième trimestre 2023 présentent une grande diversité.

2 Entre-temps, nous aurons cependant encore à infliger à nos oreilles le discours du président de la Fed, Jay Powell, à Jackson Hole dans le Wyoming, lors de la grand-messe estivale des banquiers centraux. L’année dernière, ce discours nous avait donné une méchante gueule de bois.

3 Comme la courbe de Phillips. La relation qu’elle suppose entre la croissance économique, l’inflation et l’emploi ne s’est jamais vérifiée dans les faits, n’a aucun fondement théorique valable et fait toutes sortes d’hypothèses irréalistes sur la stabilité de l’offre de travail. Les économistes le savent depuis la fin des années 1960 et n’en tiennent donc absolument pas compte. Mais pour la première fois dans l’histoire, les présidents des grandes banques centrales n’ont pas de formation économique.

4 À Godfried Bomans (1913-1971), qui a écrit cette phrase lors de son séjour fatal sur une île inhabitée des Wadden en juillet 1971. Son pressentiment s’est malheureusement avéré exact, puisque quelques mois plus tard, il rendait l’âme à son tour, pour la plus grande tristesse de la Flandre et des Pays-Bas.

5 Cette mesure est également une conséquence de la Grande famine de 1959-61.

6 L’âge de la pension était fixé à 61 ans pour les hommes et à 60 ans pour les femmes. Cet âge légal de la pension sera progressivement relevé au cours des années suivantes.