- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Les barbares sont à vos portes

17 mai 2021

La communauté des investisseurs toute entière a été frappée d'effroi à la vue des chiffres d'inflation les plus récents aux États-Unis. C'est surtout le bond de l'inflation de base qui a fait fléchir les bourses dans le monde entier. Cette évolution n'était pourtant pas inattendue. Mais ce n'est pas parce que vous voyiez arriver une claque que son impact en est réduit pour autant. Sauf si vous aviez pris des mesures anticipatives, bien entendu.

Mais, compte tenu du niveau des taux d'intérêt et vu la volatilité modérée sur les marchés, avec des résultats d'entreprises à un niveau record et le soutien de stimulants économiques inédits, il ne semble toujours pas avisé d'hypothéquer à présent des opportunités futures en réduisant trop tôt sa position en actions. Ce n'est que si un ou plusieurs des ingrédients précités venai(en)t à se dégrader dramatiquement qu'il nous semblerait sage de sous-pondérer les actions.

Mais les chiffres publiés le 12 mai ont révélé un bond de l'inflation de base CPI de 0,92 % en base mensuelle, ce qui est de nature à donner des sueurs froides aux investisseurs les plus chevronnés. Nous ne sous-estimons en rien ces chiffres : c'est la plus forte augmentation d'un mois à l'autre en pas moins de 30 ans et la 4e plus élevée en 40 ans[2] !

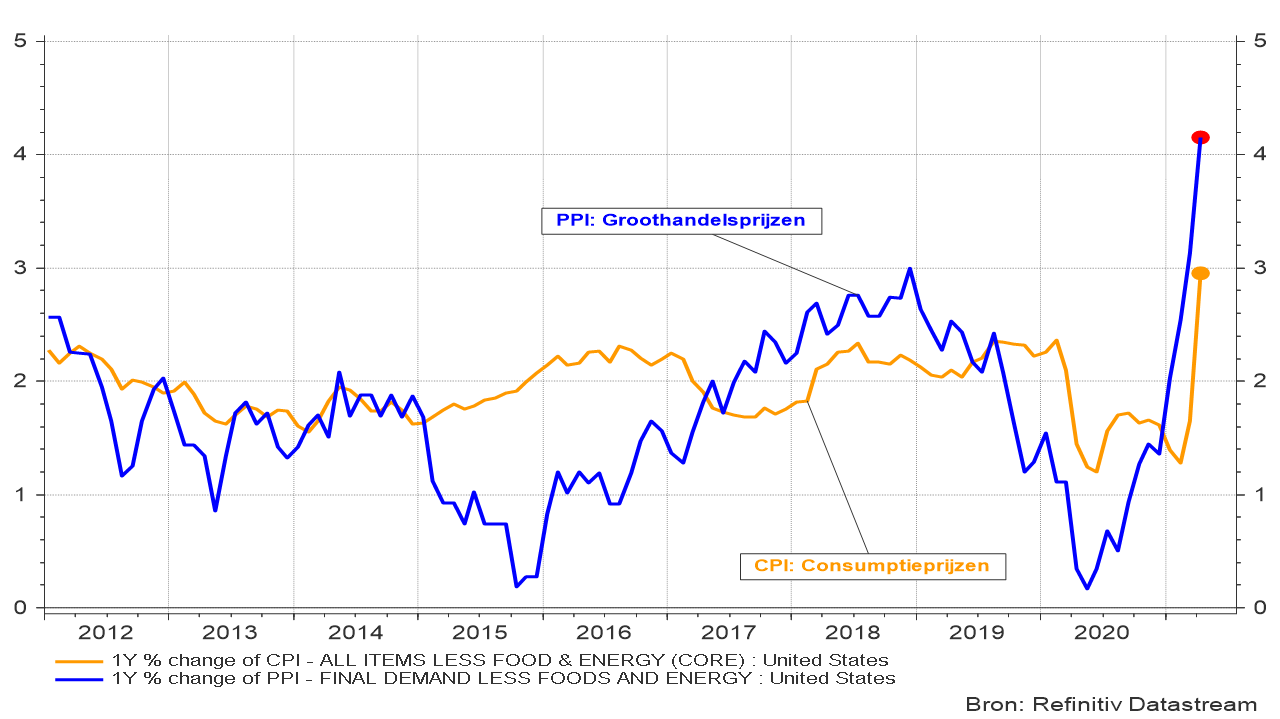

Une hausse sensible de l'inflation découlant du redémarrage de l'économie était cependant prévisible au vu de l'évolution des prix de gros[3], qui avaient fortement augmenté au cours des mois précédents en raison d'une combinaison de progressions des cours des matières premières, de la pénurie de toutes sortes de composants (des selles de vélo aux microprocesseurs) et de frictions sur le marché du travail. Ce n’est plus qu’une question de temps avant que cela se traduise, pour le consommateur final, par des prix plus élevés à la caisse. Ce phénomène est surtout spectaculaire au niveau de l'approvisionnement des puces électroniques, dont la pénurie se fait particulièrement sentir dans le secteur automobile. Il en résulte ainsi un net ralentissement des livraisons de nouvelles voitures et une grande tonicité du marché des occasions. Et ce sont précisément les prix de ces véhicules d'occasion qui ont fait dérapé l'indice de l'inflation.

En réalité, c'est à la fois inquiétant et rassurant. Cela traduit le caractère temporaire de cette petite flambée, mais aussi le problème fondamental qui pousse les prix de gros à la hausse. Le bond des indicateurs d'inflation n'est pas attribuable uniquement à une réaction naturelle, et donc attendue, à la réouverture de l'économie – un peu comme un ballon qui jaillirait à la surface après avoir été maintenu sous l'eau.

Il y a apparemment d'autres facteurs à l'œuvre. Il se situent du côté de l'offre de l'économie, ce qui vise tout autant l'approvisionnement physique des composants dans le processus de production que le degré de disponibilité de la main-d'œuvre. Or, ces deux aspects n'ont qu'un aspect temporaire. Moyennant un peu de patience, l'économie retrouvera son équilibre et les bourses leur calme. Entre-temps, votre capacité d'encaissement sera cependant testée régulièrement. Attachez vos ceintures...

Graphique 1 : Évolution de l'inflation de base aux États-Unis (prix au détail et de gros)

De surcroît, ces mauvais chiffres PPI et CPI ont été publiés avant même que les bourses n'aient eu le temps de se remettre d'un autre grand choc, à savoir la faiblesse étonnante des chiffres de l'emploi en avril.

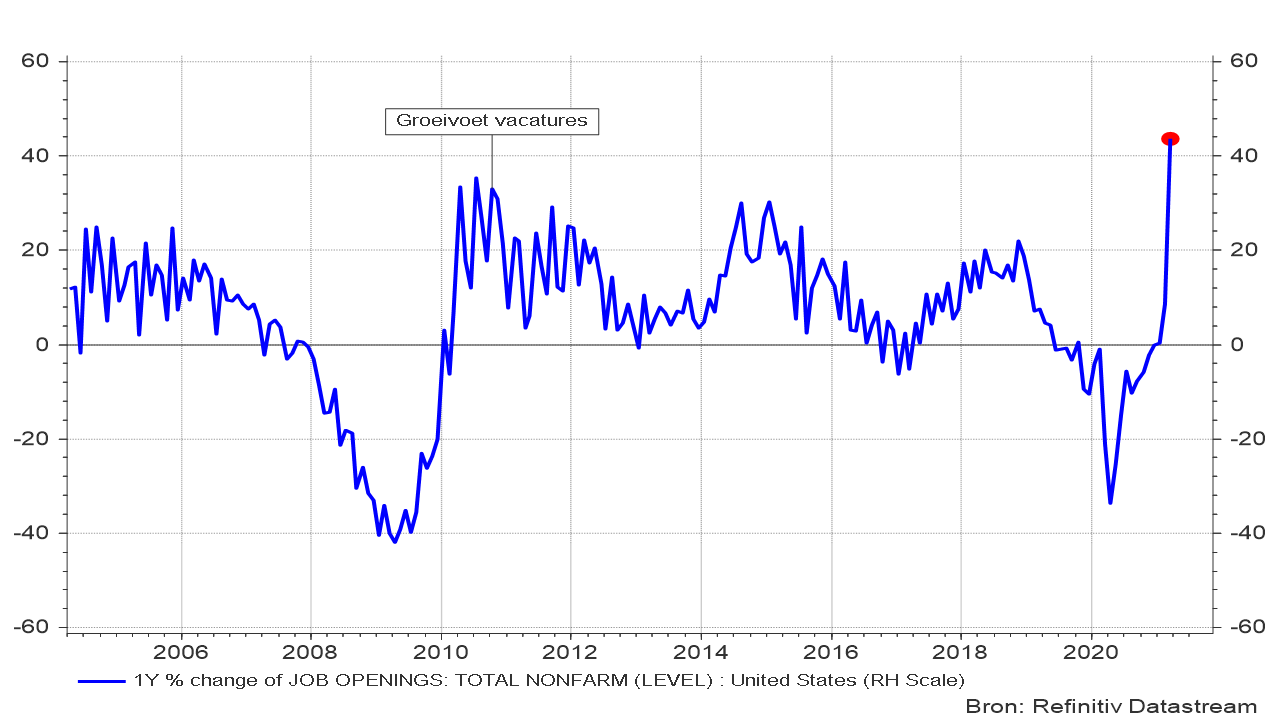

Le vendredi précédent, le rapport sur l'emploi américain faisait état en effet que 200 000 nouveaux emplois à peine avaient été créés au cours du mois écoulé, alors que les prévisions conjoncturelles emballantes communiquées un peu avant laissaient entrevoir une croissance bien plus élevée. Certes, de tels chiffres surprenants peuvent être attribués à l'une ou l'autre anomalie statistique. D'autres indicateurs du marché de l'emploi[4] vont d'ailleurs dans un sens positif. Et puis, il arrive que les économistes se trompent lourdement dans leurs prévisions[5], mais quand ces dernières représentent le sextuple (!) du chiffre publié, il faut s'astreindre à rechercher des glissements fondamentaux imprévus dans le marché du travail américain.

Nous faisons surtout allusion à cet égard au filet de sauvetage social, fait d'une multitude d'aides en tout genre. Ces subsides considérables ont servi à soutenir financièrement l'armée de chômeurs durant la pandémie. Mais, tant que ces aides restent en place, leurs bénéficiaires ne s'empressent pas de répondre aux nouvelles offres d'emploi. Surtout lorsque ces postes sont mal rémunérés.

Lorsque le salaire annuel proposé ne s'élève qu'à 32 000 dollars, il est tout simplement plus avantageux de rester au chômage. Un exemple typique à cet égard est apporté par des entreprises telles que Chipotle, Mc Donald’s, etc. Certes, ces chaînes de restauration rapide créent de nombreux emplois lors de la réouverture de leurs établissements, mais les postes ainsi ouverts restent souvent vacants. Les économistes américains semblent s'en étonner...

En Europe, ce comportement nous est familier. Cela n'en ajoute pas moins une nouvelle dimension à la pénurie générale de l'offre. Ce qui place la banque centrale américaine devant un dilemme : d'une part, le taux de chômage est encore trop élevé pour resserrer sa politique monétaire, d'autre part le redressement économique est si puissant qu'une remontée de son taux directeur semble approprié pour tuer dans l'œuf l'inflation renaissante.

Pour l'heure, on ne sait pas encore clairement comme la Fed y réagira (ou devra y réagir). Toujours est-il que la situation du chômage ne permet pas encore de relever le taux directeur, alors que l'évolution des prix demande un signal fort. Dans un tel environnement, il convient surtout d'en appeler à la patience et d'insuffler de la confiance dans les marchés financiers, comme ont déjà réussi à le faire dans le passé des personnalités fortes à la tête de la banque centrale, comme Greenspan et et Yellen. Malheureusement, le président actuel ne correspond pas à ce profil et ne fait que semer davantage le doute dans les esprits à chacun de ses discours ou commentaires.

Pour déterminer sa politique monétaire, la Fed se laissera d'ailleurs guider davantage par l'indice PCE[6] que par l'indice CPI, le premier évoluant actuellement de manière beaucoup plus modérée, avec « à peine » une hausse de 2,7 %. Pour l'instant, on peut encore le tolérer, vu les chutes de cette statistique au cours de l'année écoulée.

La différence entre les deux mesures de l'inflation sous-jacente résulte de différents éléments : les méthodes de calcul ne sont pas identiques, elles utilisent d'autres sources de données et, surtout, la composition du panier des biens et services dont on surveille l'évolution des prix est différente. Dans cet indice PCE, les loyers ont un poids plus déterminant. Ceux-ci n'ont progressé jusqu'à présent que de 2,2 % en base annuelle.

En y regardant de plus près, les principaux ingrédients de la flambée d'inflation proviennent de secteurs où le redémarrage des activités s'accompagne provisoirement de hausses de prix, comme en aéronautique et au niveau des hôtels. Mais la réouverture de l'économie dans son ensemble semble tout de même se dérouler avec des hauts et des bas en raison de couacs inattendus et répétés dans la chaîne d'approvisionnement et d'une adéquation difficile entre l'offre d'emplois et les demandeurs d'emploi sur le marché du travail.

Graphique 2 : Taux de croissance du nombre d’offres d’emploi aux États-Unis

Il ne manque en tout cas pas de nouvelles créations d'emplois. Mais ces nouveaux postes vacants ne sont pourvus que partiellement pour diverses raisons, ce qui conduira finalement à une accélération des augmentations salariales.

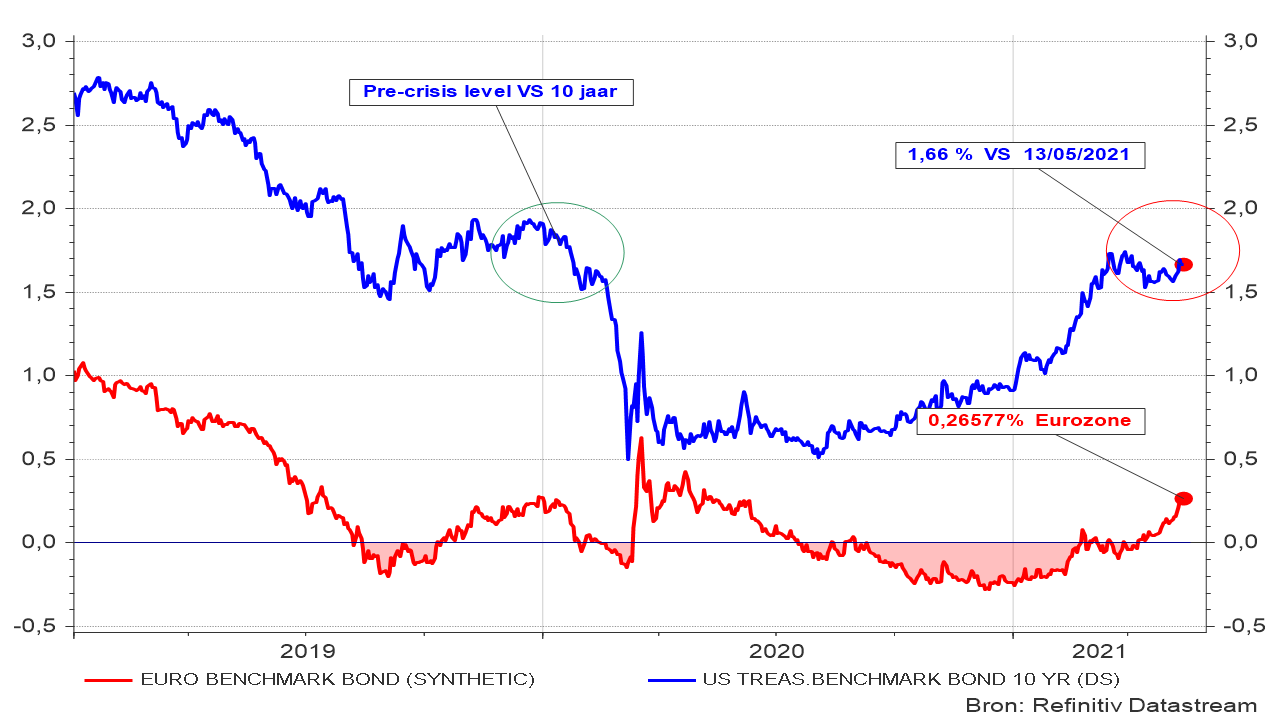

Entre-temps, les taux d'intérêt nominaux à long terme tant aux États-Unis qu'en Europe ont grimpé de quelques points de base et se situent actuellement à peu près au niveau atteint avant le déclenchement de la pandémie. Il ne s'agit là que d'une normalisation et ne peut en aucun cas susciter la moindre panique, ni pour les obligations ni pour les actions. En définitive, cela permet aux premières citées de proposer de meilleurs rendements. Quand aux secondes, les 20 dernières années ont montré que des hausses de taux leur étaient même profitables. Mais, au cours de cette période, la remontée des taux était surtout liée à l'amélioration des perspectives de croissance économique. Alors que durant la période précédente, les mouvements de taux étaient surtout le résultat des attentes inflationnistes. L'impact des hausses de taux sur les bourses d'actions peut donc fortement diverger, selon le contexte économique.

Graphique 3 : Évolution des taux d’intérêt à long terme aux États-Unis et dans la zone euro (taux des obligations d'État à 10 ans)

L'inflation réveille cependant la crainte d'une réduction des marges bénéficiaires, de mouvements de taux abrupts et – dans la situation actuelle – d'une baisse des rachats d'obligations par les banques centrales. Le Tapering, comme on l'appelle.

Mais cela n'est pas encore à l'ordre du jour. La réaction de panique sur les bourses paraît donc excessive. Jusqu'à présent, nous ne voyons qu'un retour à des taux d'intérêt et des indicateurs d'inflation plus normaux. Il faut admettre cependant que les évolutions des prix se situent dans le haut (extrême) de la fourchette des attentes inflationnistes alors que les goulets d'étranglement dans les chaînes d'approvisionnement de l'économie prennent une proportion inédite.

La force des résultats des entreprises réussira toutefois à renverser la tendance, mais la disparition de la crainte inflationniste demandera un peu de temps et de patience aux États-Unis. Sur le Vieux continent, il n'y a pour l'heure encore aucune raison de craindre un dérapage inflationniste. Nous pouvons donc relever les positions d'actions dans la zone euro, même en cette période incertaine.

De manière générale, nous avons tendance à voir dans les accès de faiblesse des bourses une opportunité et ainsi à conserver une surpondération en actions. Une attitude attentiste et réaliste, sans tomber dans l'exagération.

Mais « all things must pass. » Finies les hausses boursières reposant sur l'argent facile. Désormais les gains boursiers devront être engrangés à la sueur de notre front, sur la base de sélections bien fondées. Nous nous y engageons résolument, armés d'excellents modèles.

[1] Les augmentations générales sont expurgées des prix des aliments et de l'énergie.

[2] Les trois accélérations encore plus rapides du niveau des prix ont eu lieu durant l'année économique catastrophique de 1981. Ronald Reagan (et une bonne dose de chance) viendra cependant nous en sauver.

[3] Cette évolution des prix est mesurée sur la base de l'indice PPI. Ce Producer Price Index a d'ailleurs continué à flamber, bondissant à 4,6 % quelques jours après la publication du chiffre CPI. Ce n'est certainement pas encore dramatique, mais ce n'est guère rassurant.

[4] Comme, par exemple, les nouvelles demandes d'allocations de chômage, qui diminuent à nouveau.

[5] Les économistes font des prévisions avec des chiffres précis jusqu'après la virgule. Cette précision apparente ne sert qu'à souligner leur conviction, et non pas l'exactitude de la prévision. Au moins de notre côté, nous nous gaussons de notre incapacité à prévoir les tendances futures. Les virologues, épidémiologistes et autres experts feraient bien d'en prendre de la graine.

[6] Le PCE est l'abréviation du Personal Consumption Expenditure. Le CPI signifie Consumer Price Index. Le calcul et la composition de l'indice divergent dans une large mesure. La Fed donne sa préférence au premier indice.

Voir plus

-

Le syndrome de Stendhal 2.0

10 mai 2021« Comme nous pensions y avoir vu l’influence en sous-main de l’office de tourisme de Florence, nous n’avions guère prêté attention aux conclusions du responsable de l’unité psychiatrique de l’hôpital local. Il avait cependant inventorié minutieusement les 107 cas de patients qui, à l’occasion de leur passage dans la capitale de la Toscane, étaient tombés dans les pommes, avant d’être pris parfois de vertiges au cours des quelques jours suivants ». L’écrivain français Stendhal avait déjà rapporté en détail ce tourbillon émotionnel en 1817, après s’être évanoui la veille en découvrant la profusion de beautés artistiques et architecturales que recèle cette ville. D’où le syndrome qui lui doit son nom.

-

Les 3 Jours de Wall Street

28 avril 2021Tout au plus un toussotement poli. Les marchés financiers se sont très vite remis de leurs frayeurs après la fuite dans la presse du plan de Biden qui prévoit de relever substantiellement la taxe sur les plus-values visant les plus nantis aux États-Unis. Après avoir trébuché de 1 %, ils ont repris tranquillement leur petit bonhomme de chemin haussier, poussés dans le dos par les taux d'intérêt bas, le soutien massif des pouvoirs publics, les belles perspectives de croissance économique et l'étonnante solidité des résultats d'entreprise.

-

Une nouvelle semaine, un nouveau record boursier ?

19 avril 2021Cela n’étonnerait plus personne. Au cours des mois écoulés, les marchés d’actions aux États-Unis et en Europe ont grimpé toujours plus haut, ne trébuchant au passage que quelques rares fois. Malgré la pandémie persistante et le confinement qui exerce encore sa mainmise sur l’économie. Mais la perspective d’une campagne de vaccination en phase finale à l’automne et la batterie de stimulants financiers qui donneront à coup sûr un coup de fouet inédit à la croissance économique alimentent l’optimisme des investisseurs à l’égard de l’évolution conjoncturelle future.