- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Le marathon asiatique de Donald Trump

7 novembre 2025

Auteur: Vincent Coppée, gestionnaire de fonds chez Argenta Asset Management

Le mois d’octobre, tout comme septembre, n’a pas freiné l’enthousiasme des investisseurs malgré sa mauvaise réputation. Les bourses sont toujours portées par la combinaison favorable d’une économie en croissance modérée et d’une inflation encore raisonnable en dépit de la guerre commerciale. Les obligations ont dans leur ensemble également connu un mois positif. Et entretemps le show Trump se poursuit : le président américain a fait une tournée en Asie marquée par une cascade d’accords commerciaux : Japon, Corée du Sud, et Chine en apothéose finale. La voie est-elle dégagée pour le traditionnel « rallye de fin d’année » ?

Que s’est-il passé dans le monde ?

Les banques centrales : la FED en action, la BCE statique

La Réserve fédérale américaine a une nouvelle fois baissé ses taux de 25 points de base à l'issue de sa réunion de politique monétaire. En parallèle de cette annonce, elle a aussi fait savoir qu'elle entend mettre fin à la réduction de son bilan à partir du 1ᵉʳ décembre de cette année. Cependant, lors de sa conférence de presse, le président de la Fed, Jerome Powell, n'a pas manqué de rappeler que le Comité était divisé, estimant qu'une baisse des taux en décembre était loin d'être acquise. Ces propos ont quelque peu douché les espoirs des traders qui pariaient largement sur la poursuite d'une politique accommodante en décembre.

Par contre, la BCE a de nouveau laissé son taux directeur inchangé et a déclaré se trouver dans une « bonne position » avec une inflation conforme à l'objectif et une croissance économique proche de son potentiel.

Les tribulations de Trump en Asie

Les marchés

Pas de chute des feuilles sur les marchés d’actions

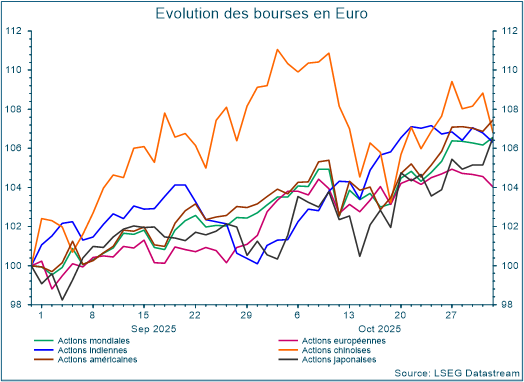

Historiquement les mois de septembre et octobre sont les plus dangereux sur les marchés. C’est souvent la période où l’on revoit ses prévisions pour la fin de l’année, et où l’on perçoit une tendance à la prise de bénéfices en cas de doutes sur la poursuite de la hausse. Rien de tout cela cette année, comme le montre le graphique ci-dessous : sur 2 mois, les bourses ont progressé de 4 à 8 %.

La Chine reste en bonne position malgré une faiblesse en début de mois, mais se voit rattrapée par les États-Unis. L’Inde se redresse tandis que l’Europe ferme la marche, même si sa performance est aussi satisfaisante.

L’inflation rassure les marchés obligataires

Les mois passent depuis le déclenchement de la guerre tarifaire par Donald Trump en avril, et force est de constater que les craintes d’une explosion de l’inflation ne se concrétisent toujours pas, ou en tout cas de manière très limitée. Les derniers chiffres publiés pour septembre aux États-Unis annoncent une inflation nominale à 3,01 %, légèrement plus faible qu’attendu. En Europe nous restons très proches de 2 %.

Ces données rassurantes ont permis aux marchés obligataires de progresser en octobre. Les écarts de taux entre la périphérie européenne et l’Allemagne baissent également de nouveau, même en France alors que le gouvernement Lecornu 2 semble tenir jusqu’à present.

Notre positionnement dans les fonds essentiels

La croissance mondiale reste modérément positive. L’inflation reste sous contrôle malgré la guerre tarifaire, ce qui permet à la banque centrale américaine de poursuivre sa politique de baisse de taux. Les résultats d’entreprises conservent leur trajectoire positive, en particulier dans le secteur technologique. Ce contexte général soutient les marchés boursiers. Nous sommes par conséquent passés à une légère surpondération sur les actions.

Les obligations restent légèrement sous-pondérées, avec une large diversification sous-jacente. Cette allocation permet d’équilibrer les risques dans les portefeuilles en cas de mauvaises surprises dans l’économie et sur les marchés.

Conclusion

La combinaison de plusieurs facteurs soutient les marchés boursiers, même durant cette période automnale traditionnellement plus difficile : une croissance modérément positive, une inflation somme toute limitée, des résultats d’entreprises de bonne facture et notamment soutenus par le super-cycle d’investissement en intelligence artificielle, et une politique monétaire accommodante. Notons cependant que la valorisation des actions est historiquement assez élevée.

Dans ce contexte, un positionnement légèrement surpondéré en actions se justifie. Il se complète par une allocation en obligations axée sur la qualité et largement diversifiée. De cette manière, le profil des portefeuilles d’investissement présente un équilibre nécessaire entre rendement et risque.

Lire plus

-

Rapport trimestriel Q3 2025 : Un trimestre épargné par les remous

10 octobre 2025Alors que les mois d’été, et surtout le mois de septembre, sont souvent redoutés pour les risques de correction des marchés d’actions, rien de tout cela ne s’est produit cette année. Les indices boursiers ont régulièrement progressé, avec des nouveaux records à la clef aux États-Unis. Le marché obligataire a évolué de manière plus contrastée, mais sans grand tumulte.

-

La banque centrale des États-Unis au centre des débats

5 septembre 2025Les bourses ont poursuivi leur progression en août, un mois qui s’est révélé assez calme sur les marchés. La même chose peut être constatée au niveau des obligations, les taux d’intérêt à court et long terme ayant peu évolué en général.

-

Records boursiers grâce aux solides résultats d’entreprises et aux accords commerciaux

8 août 2025Juillet a été une nouvelle fois un mois riche en événements. Les marchés boursiers américains ont temporairement atteint de nouveaux records. Nvidia et Microsoft ont même dépassé les 4.000 milliards de dollars de capitalisation boursière. En raison de la faiblesse du dollar, ces records n'ont cependant pas pu être traduits en euros.