- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Good cop, bad cop

6 décembre 2019

Tout comme nous en avons assez des chauffards qui collent aux pare-chocs sur l’autoroute et du vacarme assourdissant des souffleurs de feuilles, nous en avons plus que marre des commentaires gratuits et des tweets impulsifs du président américain. Ses déclarations imprévisibles et arbitraires sur l’évolution des négociations commerciales sino-américaines ont toutefois de nouveau conduit les marchés financiers à dévier de gauche à droite. Nos lecteurs le savent pourtant bien.

Ses remarques chaotiques s’inscrivent dans un plan tactique peu original, mais appliqué de façon cohérente, que vous pouvez retrouver dans toute les bonnes séries policières américaines. Au cours d’un interrogatoire au poste de police, le bad cop commence par menacer sans vergogne le suspect. Ensuite arrive le good cop pour lui faire signer rapidement des aveux, en promettant que la brute ne reviendra pas.

Il y a quelques mois, Trump s’est déjà essayé au rôle du good cop, mais vu le peu de crédibilité, cela n’a débouché sur aucun résultat. Pensez à la Corée du Nord. C’est pourquoi il a désormais résolument opté pour l’autre personnage qui lui va comme un gant.

Ce jeu de rôle est utilisé de manière assez transparente dans les négociations en cours avec la Chine. Les arguments menaçants du président paraissent cependant crédibles, surtout lorsqu’il affirme qu’il a tout son temps. Trump peut en effet attendre tranquillement jusqu’à sa réélection probable en novembre 2020 pour ensuite, sans aucune inhibition, déployer tout son arsenal contre les Chinois, les Français, les Canadiens et tout ce qui entrave son chemin sur le front commercial. Il ne faut plus s’attendre à ce qu’il y ait du raisonnable, et encore moins de la retenue, à ce moment-là. La perspective d’un tel scénario catastrophe devrait forcer les négociateurs chinois à être plus indulgents.

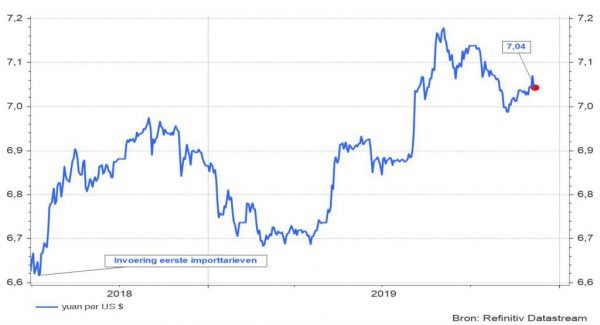

Le président américain ne va pas non plus laisser les marchés financiers lui imposer un délai, mais quoi qu’il en soit, le 15 décembre reste une date dangereuse. Sans un report des hausses tarifaires annoncées qui entreraient en vigueur ce jour-là, la Chine sera contrainte de procéder à une dépréciation profonde de sa monnaie, affaiblissant le yuan de 7,04 à 7,20 yuans par US$.

Une telle mesure atténuera en grande partie l’impact direct des hausses tarifaires, mais menace aussi d’initier une nouvelle escalade dans la guerre commerciale. La nervosité des marchés à cet égard s’est donc aussi traduite par une volatilité accrue du taux de change sino-américain.

Graphique 1 : Évolution du taux de change yuan/dollar américain

Toutefois, les chances que les négociations commerciales en cours connaissent une évolution positive sont encore relativement grandes. Le niveau des attentes est cependant revu largement à la baisse. Les marchés financiers seraient déjà plus que satisfaits d’un report des nouveaux tarifs et d’une promesse de faire descendre progressivement les taxes à l’importation actuelles. Cette dernière mesure est en effet une exigence spécifique de la Chine pour parvenir à un accord (partiel). Les autorités chinoises ont elles-mêmes donné le bon exemple en suspendant partiellement les taxes sur les produits agricoles en provenance des États-Unis.

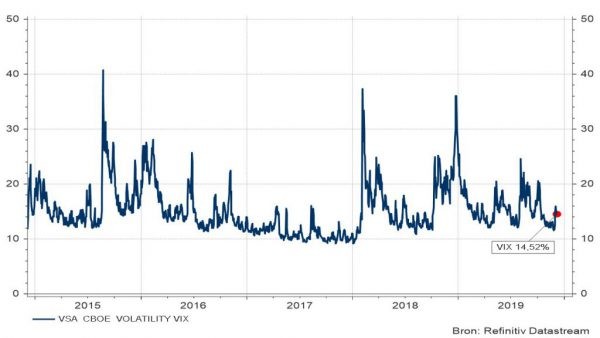

Attendre est la seule chose que nous pouvons faire pour l’instant. Et garder la tête froide, bien sûr. Il est toutefois surprenant de constater que la volatilité sur les marchés des actions reste relativement faible. En effet, même dans le cas d’une évolution négative, une nouvelle baisse des taux peut largement neutraliser le choc.

Graphique 2 : Volatilité attendue sur les bourses américaines (VIX)

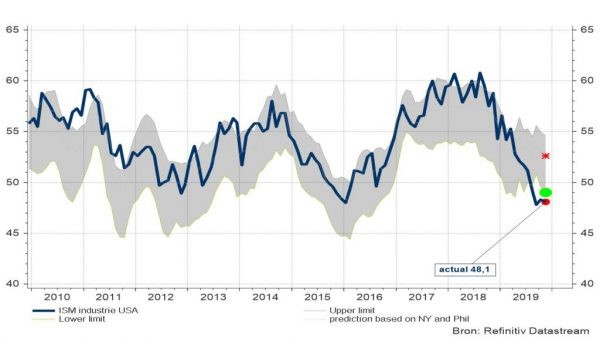

La seule crainte que le président américain doit avoir en ce moment est qu’une éventuelle escalade pourrait embarquer l’économie américaine dans une récession. Bien que la probabilité que cela se produise ne soit pas très élevée, à la lecture des derniers chiffres économiques, quelques mises en garde s’imposent. Rien d’alarmant, mais suffisamment pour indiquer que le conflit ne devrait pas être poussé à l’extrême. Une fois de plus, les prévisions conjoncturelles pour l’industrie semblent très faibles et ont réussi à nous décevoir pour la troisième fois consécutive. À chaque fois, pour des raisons très spécifiques et ponctuelles. Au cours des mois précédents, essentiellement parce que la grève de longue durée chez General Motors a eu un impact disproportionné ; ce mois-ci, la raison résidait dans le net recul des commandes de Boeing. Mais dans l’intervalle, le secteur tertiaire s’en est aussi moins bien tiré que prévu.

Graphique 3 : Indicateur conjoncturel ISM aux États-Unis, par rapport à la valeur

(La bande grise représente les prévisions conjoncturelles, basées sur des indicateurs de tendance sous-jacents. Le point vert est la valeur la plus basse attendue.)

Ces chiffres ne sont pas de nature à nous alarmer, mais devraient alerter l’état-major du président américain que les limites de leur politique apparaissent de plus en plus clairement à l’horizon. Les indicateurs conjoncturels américains sont encore suffisamment robustes pour présenter une croissance positive, mais sont trop proches d’un signal de récession pour être pris à la légère.

Ces chiffres américains un peu plus faibles contrastent avec les progrès constatés en Chine, où le secteur des services et le secteur industriel enregistrent une amélioration remarquable. En Europe aussi, la pire phase de la baisse conjoncturelle semble, une fois de plus, être derrière nous. La reprise est toutefois encore très fragile et les derniers chiffres sur l’activité industrielle en Allemagne ont rapidement semé de nouveaux doutes.

La zone euro a clairement besoin d’une politique fiscale audacieuse, à l’instar du Japon qui a récemment annoncé de nouvelles mesures d’expansion budgétaire, car la politique monétaire a aussi atteint ses limites au pays du soleil levant.

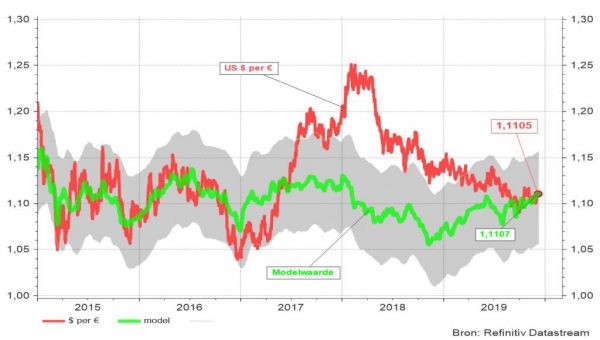

La répercussion la plus directe de ce changement potentiel dans le scénario conjoncturel apparaît clairement dans le taux de change dollar américain-euro. Il se trouve à présent juste à la valeur déterminée par notre modèle et traduit les écarts de taux entre les États-Unis et la zone euro en un affaiblissement (limité) du cours du billet vert.

Graphique 4 : Cours de change dollar américain/euro par rapport à la valeur déterminée par notre modèle

(Plus la ligne rouge est élevée, plus le dollar US s’affaiblit par rapport à l’euro)

Pour les marchés des actions, l’évolution que connaîtront les négociations commerciales dans les jours à venir est importante, mais elle n’est ni catastrophique ni annonciatrice de feux de joie. Si elle s’avère être négative, les marchés financiers corrigeront à la baisse avec le spectacle nécessaire, mais amorceront assez rapidement un mouvement de reprise en raison des taux d’intérêt plus faibles. Si l’évolution s’avère positive, le rebond initial des cours sera quelque peu tempéré par la prise de conscience que les gains boursiers ont déjà été plus qu’honorables en 2019.

Cela ne change pratiquement rien à notre allocation d’actifs. À l’exception d’une baisse très limitée de l’exposition aux actions, mais cet ajustement est principalement dû à la volatilité légèrement accrue sur les marchés. Les positions obligataires ont surtout été étendues avec des obligations d’entreprises dans la zone euro et en Scandinavie. Cela nous permet d’augmenter légèrement les rendements actuels en raison des intérêts plus élevés pour des risques de crédit (bien diversifiés).

Si vous deviez vous ennuyer devant votre poste de télévision, jetez un coup d’œil aux indicateurs économiques et aux marchés financiers. C’est toujours un spectacle fascinant et excitant. Avec les cliffhangers nécessaires et la garantie d’un happy end. Si vous êtes suffisamment patient.