- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Lève-toi et brille

29 octobre 2020

Il ne nous reste plus qu'à attendre. Du moins jusqu'à ce que nous soyons (plus) sûrs du résultat des élections présidentielles américaines. Sur les marchés financiers, nous ne pouvons pas nous offrir le luxe d'exprimer notre sympathie à l'égard d'un des deux candidats. Nous devons accepter le choix du peuple américain, tout comme nous l'avons fait en 2016, quand nous avions accordé à l'étonnant vainqueur l'avantage du doute. Nous n'y manquerons pas non plus cette fois.

D'un point de vue des investissements, les deux candidats présentent des avantages et des inconvénients, mais on peut s'étonner que la plupart des sociétés de bourse (américaines) prédisent un rally boursier une fois connu le résultat des élections. Mais c'est là que le bât blesse : dans un scénario du pire, un des deux partis conteste le résultat et refuse ensuite ostensiblement de reconnaître sa défaite. Dans le cas où il perdrait la bataille électorale d'une courte tête, Trump refuserait de remettre les clés de la Maison-Blanche à son successeur et avancerait des arguments constitutionnels alambiqués pour rejeter partiellement ou intégralement les bulletins de vote envoyés par la poste. La décision finale serait soumise alors à la Cour suprême où Trump dispose d'une majorité. Un processus synonyme de longs mois d'incertitude.

Ce long délai n'est sans doute pas en soi l'élément le plus inquiétant - rappelez-vous les mois d'incertitude après le duel entre Bush Jr. et Al Gore, qui s'était terminé devant un tribunal en Floride. Mais, dans les circonstances actuelles, un éventuel blocage signifierait presque certainement le report de l'approbation d'un nouveau paquet de mesures de soutien de l'économie américaine qui en a pourtant bien besoin.

Dans le scénario le plus probable, tant la présidence que les deux chambres du Congrès seraient aux mains des démocrates. Joe Biden pourrait alors, à son tour, bloquer le Congrès et paralyser complètement le pays sur le plan politique si Trump contestait le verdict sorti des urnes.

Des scénarios glaçants quand on sait que les États-Unis (tout comme l'Europe) doivent envoyer toutes affaires cessantes un message d'unité dans la lutte contre le virus et - plus urgemment encore - annoncer de nouvelles mesures économiques et fiscales de soutien de l'activité. Ce cocktail mélangeant incertitude politique, espoir déçu d'un plan de relance rapide et augmentation effroyable de contaminations au virus s'est révélé, le 28 octobre, beaucoup trop indigeste pour les bourses qui ont violemment piqué du nez.

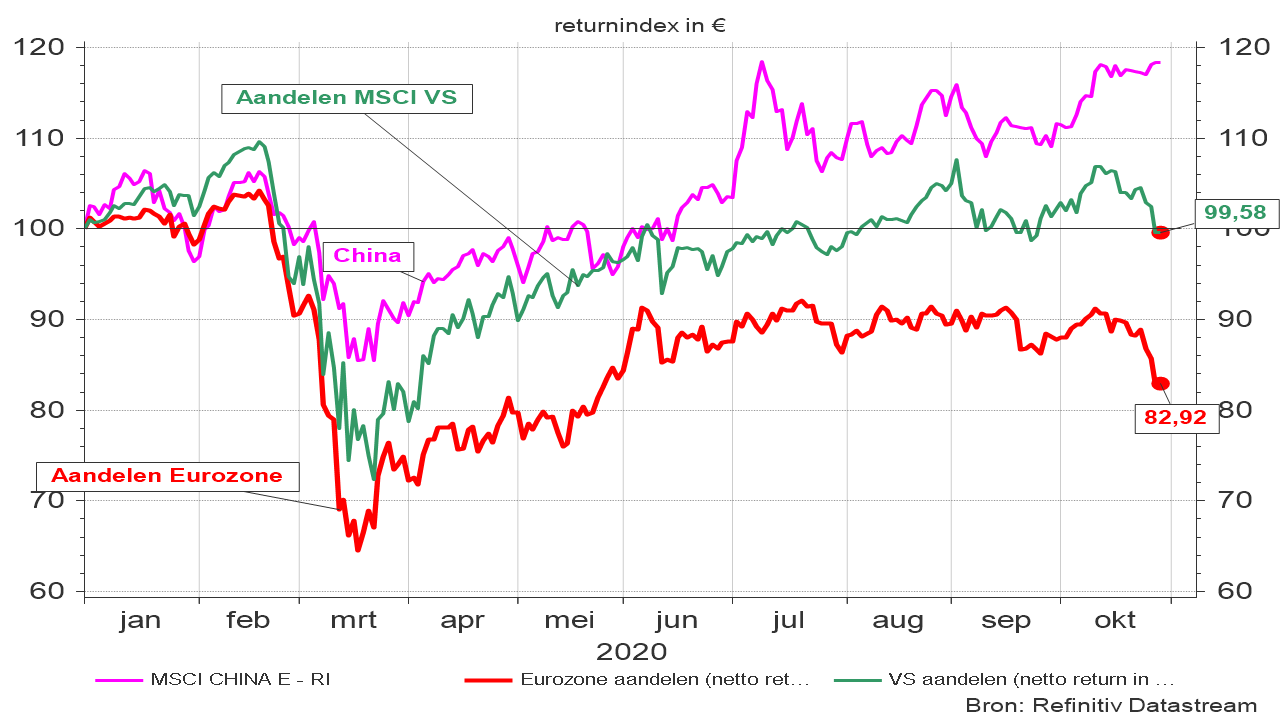

Graphique 1 : Évolution des indices MSCI de la zone euro, des États-Unis et de la Chine (indice return en €)

Mais même en cas de résultat non contesté, nous ne croyons pas vraiment que les bourses pousseront des cris de joie à l'annonce d'une victoire de Sleepy Joe. Corporate America peut craindre en effet des hausses d'impôts et un durcissement de la réglementation. Mais les marchés financiers devraient tout de même pousser un ouf de soulagement au vu de la clarification de la situation politique et des chances accrues de voir approuver un plan de relance solide. Donc, l'un dans l'autre, une réaction des marchés plutôt positive. Les entreprises industrielles traditionnelles, la technologie verte et l'énergie alternative en profiteront, inspirées par de nouvelles réglementations et des investissements en infrastructures.

En cas de victoire de l'orange face, ce sont surtout les banques et le secteur des énergies fossiles qui tireront leur épingle du jeu, mais la fébrilité devrait vite habiter les esprits dans la crainte de voir Trump adopter un comportement iconoclaste et imprévisible (encore) plus affirmé. Son inconstance légendaire pourrait même passer en mode overdrive si les deux chambres du Congrès, comme on s'y attend, revêtent la couleur bleue des démocrates.

Les sondages indiquent une avance confortable pour le candidat démocrate, mais la bataille n'est pas encore gagnée. On ne sait même pas avec certitude où se situe la ligne d'arrivée. Mais, moyennant la patience nécessaire, tout rentrera dans l'ordre.

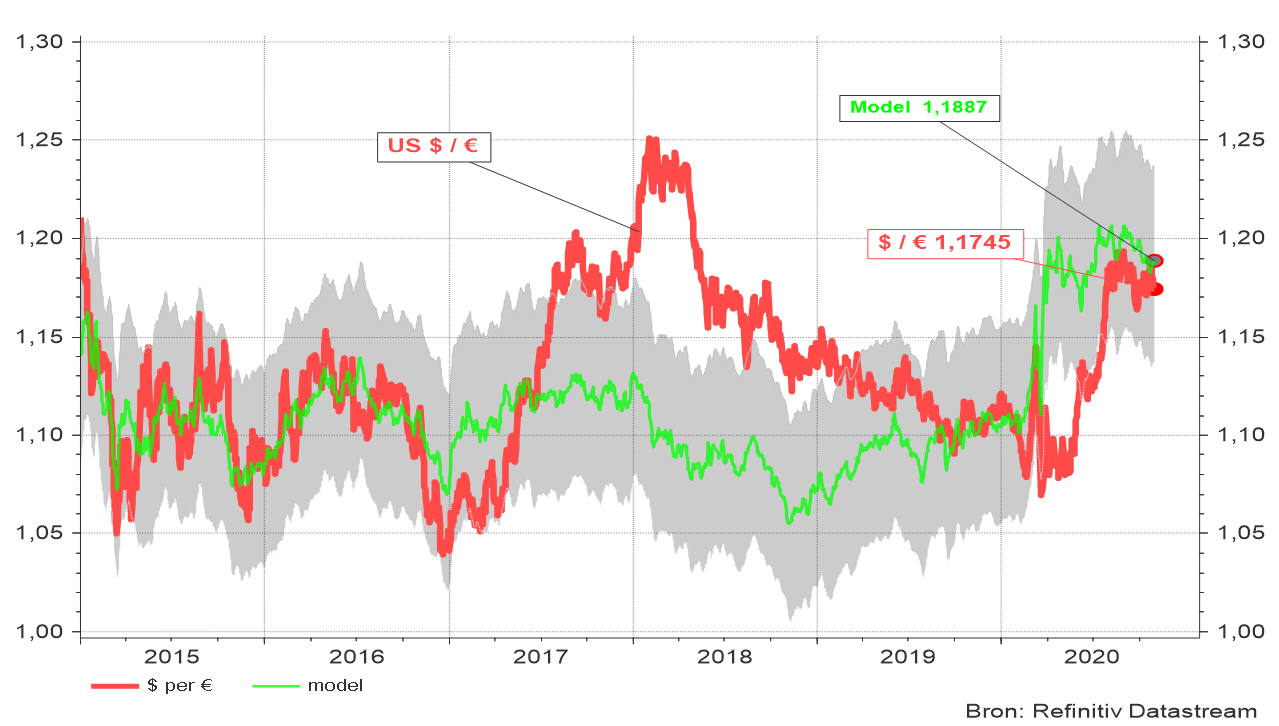

Il est certain par ailleurs que l'issue des élections aura également une incidence sur l'évolution du cours de change du dollar américain. Vu la parfaite incertitude qui règne actuellement, le taux de change USD-EUR est proche - tout comme en octobre 2016 - de la valeur de notre modèle, qui se fonde d'ailleurs surtout sur des facteurs fondamentaux comme les différentiels de taux d'intérêt et d'inflation et le cours du yuan.

Graphique 2 : Taux de change actuel $/€ par rapport à la valeur indiquée par notre modèle

L'agitation des marchés financiers à la suite des élections américaines accaparera en grande partie notre attention au cours des prochaines semaines, mais la tendance haussière fondamentale finira par émerger à nouveau sous l'impulsion d'une efficience toujours croissante des entreprises américaines, de taux d'intérêt au plancher et de l'impact des mesures récentes de soutien économique et fiscal.

Cela toujours dans l'hypothèse où le virus aura été mis d'ici là hors d'état de nuire ou - plus vraisemblablement - aura estimé avoir fait le tour de la question pour s'en retourner dans son habitat naturel : les grottes asiatiques et les cavernes remplies de chauves-souris. Actuellement, aucune des deux hypothèses ne semble cependant se profiler à l'horizon immédiat. Le virus a pris manifestement le dessus et n'a même jamais dû, jusqu'à présent, battre quelque peu en retraite.

Le manque congénital de sérieux et de discipline de l'espèce humaine a offert au coronavirus la chance inespérée de se propager sans retenue. Malgré la perspective d'une deuxième vague, qu'on annonçait depuis longtemps, tant les dirigeants politiques que leurs conseillers-experts ont réussi à être surpris par son ampleur, si bien qu'ils ont dû se rabattre en toute hâte sur une stratégie qui a pourtant déjà montré clairement ses effets délétères. Nous vous avertissions déjà en mai des conséquences des « fêtes de la libération » qui suivraient la levée de la première série de mesures de confinement. La concentration remonterait en effet à coup sûr avec des conséquences très prévisibles à l'automne. Une évolution qui en soi serait difficile à éviter. Raison de plus pour s'y préparer comme il se doit ? Non ?

La probabilité d'un deuxième lockdown intégral en Europe, que nous avions tant craint, a donc malheureusement fortement augmenté. L'objectif est à nouveau d'aplatir cette fameuse courbe. Concrètement, cela ne consiste qu'à ralentir quelque peu le taux de contamination au prix d'un coût économique et social exorbitant, avant qu'il n'accélère à nouveau. La pression sur les capacités médicales s'en trouve soulagée pendant quelque temps, avant de repartir en flèche. Investir dans des capacités médicales supplémentaires aurait été plus utile, moins cher et plus efficace.

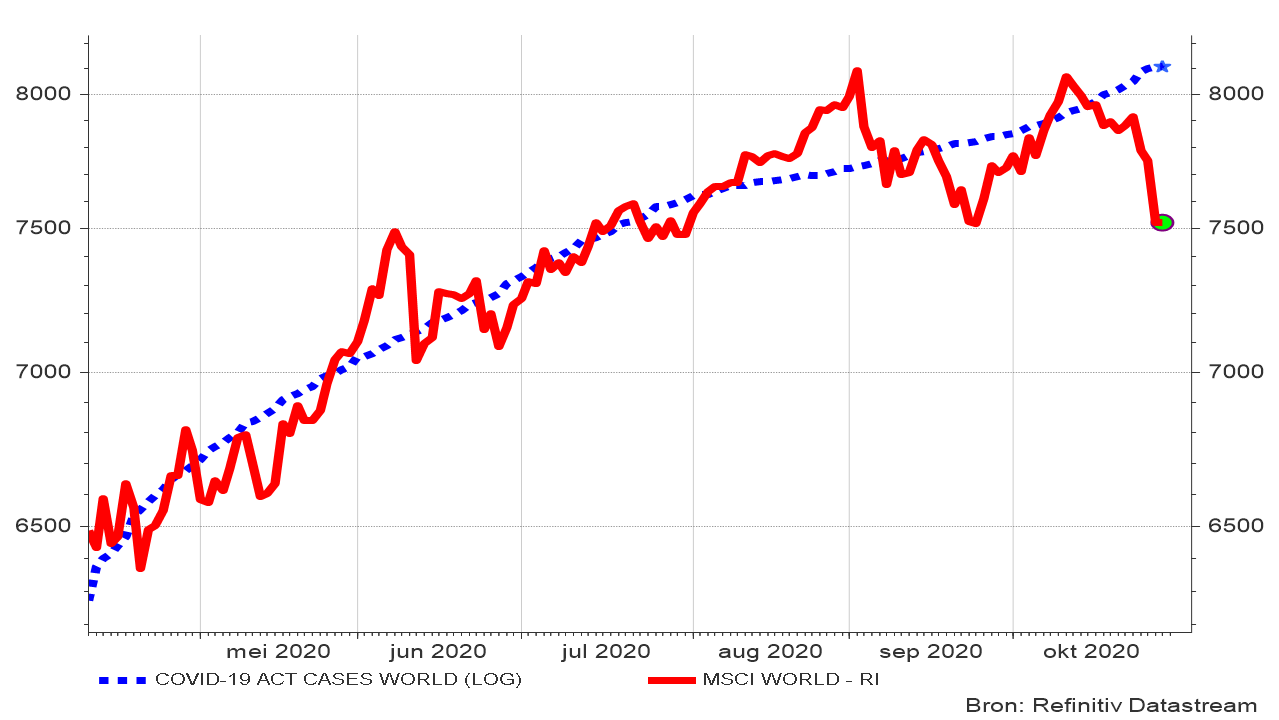

Graphique 3 : Évolution du nombre de contaminations au coronavirus (échelle logarithmique) et évolution de l'indice mondial MSCI(1)

Les marchés financiers (comme d'autres) n'apprécient que très modérément l'évolution de la gestion de la crise. Ils espéraient - tout comme nous - que, forts de l'expérience de la première vague de contaminations, les responsables politiques réagiraient avec plus de précision et d'efficacité à la seconde offensive largement attendue du coronavirus. Entre-temps, les investisseurs doivent s'efforcer de ne pas changer de cap et réfléchir aux événements intervenus sur les marchés financiers en mars et avril de cette année historique.

Attendre les résultats des élections, attendre la réaction politique, attendre le reflux de la deuxième vague de contaminations, attendre l'assouplissement des mesures qui viennent d'être instaurées, attendre un vaccin, attendre... D'ici là, mettez votre masque, ne vous fiez à personne, évitez tout ce qui peut provoquer une concentration virale et ne perdez surtout pas patience.

De leur côté, les marchés financiers ne broient pas vraiment du noir. La situation est grave, mais certainement pas désespérée(2). Certes, au vu de l'inévitable recul exprimé par les baromètres conjoncturels, l'espoir d'un redressement économique rapide a baissé, pour un temps, d'un cran ou deux. Faute de mesures de compensation, comme des taux d'intérêt (encore) plus bas ou un nouveau paquet de mesures de soutien financier, les bourses afficheront des pertes non négligeables. En tout cas un moment.

Mais, de notre côté, ni cris ni lamentations. Sur les bourses, nous avons appris à accepter notre sort et tentons toujours d'en tirer le meilleur. Si les décideurs nous resservent leurs vieilles recettes, nous en revenons, nous aussi, à notre tactique éprouvée en termes d'investissements. Ces accents nous ont permis de braver les tempêtes sur les marchés financiers lors de la première vague du virus. Nous mettons l'accent sur les entreprises fortement investies dans l'économie numérique, la technologie, les soins de santé, les dépenses de consommation spécifiques et les régions où le virus a été beaucoup mieux contrôlé. La Chine, notamment.

Entre-temps, la saison des résultats est déjà bien entamée. Avec la moitié des résultats d'entreprises au troisième trimestre déjà annoncés, une conclusion étonnante s'impose : ils ont largement dépassé les attentes. Malheureusement, cette performance n'est pas récompensée dans le contexte actuel. Les entreprises qui ont surpassé le niveau de bénéfices prévu ont même vu, depuis la publication de leurs résultats, leur cours boursier perdre en moyenne 1,8 %. À titre de comparaison : les entreprises dont les résultats n'ont pas répondu aux attentes ont vu leur cours chuter de 6,8 %. Et celles qui ont réalisé des résultats conformes aux prévisions ont enregistré en moyenne une baisse de 3,6 % de leur cours de bourse. La raison est évidente : l'avenir est redevenu beaucoup plus incertain et les investisseurs préfèrent s'abstraire pendant quelque temps des tourments boursiers. Non pas par défaitisme à l'encontre du virus, mais par profond dépit au vu de la politique menée des deux côtés de l'océan Atlantique.

Mais leur chagrin ne durera qu'un temps. Ils relèveront assez vite la tête et reviendront faire leurs emplettes sur les marchés. If you are walking through hell, keep walking …

D'où notre décision, dans notre allocation d'actifs, de ramener notre exposition aux actions à un niveau neutre. Nous sommes convaincus en effet que nos accents sectoriels et géographiques spécifiques nous procurent à terme un avantage comparatif significatif.

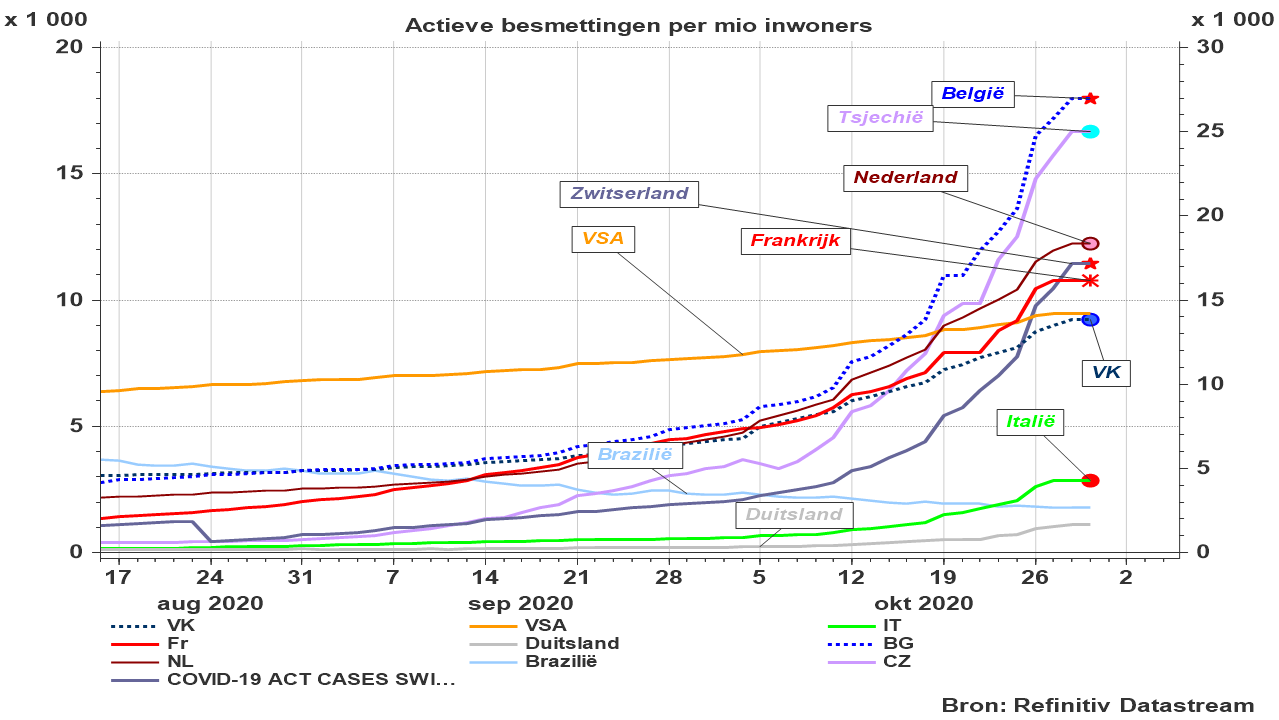

Tout comme vous, nous sommes abasourdis par l'évolution des chiffres de contamination dans notre pays. Même si Kafka est sans doute l'auteur à la fois le plus cité et le moins lu, nous nous permettons de relever une de ses prédictions tragiques : une personne est d'abord stupéfaite par ce qu'il se passe autour d'elle. Ce sentiment se transforme en ahurissement et évolue ensuite en rancœur croissante.

Graphique 4 : Évolution du nombre de contaminations par million d'habitants

Cette fois, le titre mondial ne nous a pas échappé. Mais nous nous serions bien passés de revêtir ce maillot arc-en-ciel.

[1] À première vue, cette corrélation (positive) paraît très étrange. Mais elle s'explique : la hausse du nombre de contaminations accroît du même coup le besoin d'aide économique, laquelle pousse à son tour les bourses vers un niveau supérieur. Le lien positif entre les deux n'est donc pas le fruit du hasard. Mais il s'est rompu récemment. Cela traduit la crainte du report du plan de relance économique aux États-Unis.

[2] Contrairement au lapsus légendaire d'un lieutenant de l'armée austro-hongroise.

Voir plus

-

Courte vue

19 octobre 2020À deux semaines d’un événement politique majeur, il est tentant de l’ériger en moteur principal de l’évolution des marchés financiers. Certes, à court terme, cette incidence est indéniable. Mais, au fil du temps, ce sont toujours les tendances fondamentales sous-jacentes qui déterminent le climat boursier. La politique ne constitue que l’écume de ces vagues économiques. Pour notre part, nous nous intéressons surtout aux mouvements de ces vagues. On se rappellera à cet égard le fameux dicton boursier allemand : Politische Börsen haben nur kurze Beine. Pour les non-germanistes, il dit en substance que les bourses politiques ont une courte vue…

-

Joueurs de flûte 2.0

7 octobre 2020Nous connaissons tous la trame de ce conte médiéval. Comme convenu, le joueur de flûte avait débarrassé la ville de Hamelin de tous les rats qui l’infestaient. Mais comme les édiles municipaux refusèrent ensuite de le payer pour ses services, il revint pour emmener tous les enfants (130 pour être précis), les entraînant hors de la ville au son de sa musique. Les jeunes gens de l’époque étaient déjà aisément influençables, tout comme à présent le reste de la population également.

-

La Terre est plate

25 septembre 2020Du moins selon Jay Powell, le président en exercice de la banque centrale américaine (Fed). Il partage cette position avec quelques âmes mal lunées qui croient dur comme fer que la prétendue forme arrondie de notre planète n'est qu'un volet d'une vaste théorie du complot.