- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Courte pause

21 juin 2023

La banque centrale américaine maintient le bouton de pause de la politique monétaire enfoncé (pour quelque temps). Selon toute vraisemblance jusqu’à la fin juillet au plus tard, lorsqu’elle procèdera au prochain relèvement d’un quart de pour cent. Les commentaires confus du président de la Fed suggèrent qu’il pourrait s’agir du dernier d’une série d’augmentations brutales de son taux directeur. S’en suivra une période relativement longue de stabilité des taux d’intérêt directeurs, qui ne devraient commencer à diminuer qu’au second semestre de 2024 pour refluer jusqu’à un niveau de 4,25 % à la mi-2025. Ce serait toujours un taux très restrictif qui traduit la perplexité des marchés financiers quant à la capacité de la Fed à réduire substantiellement l’inflation de base.

Pour l’instant, les marchés d’actions américains se satisfont de voir le bout du tunnel et de pouvoir tabler sur des taux directeurs plafonnés dans les mois à venir (qu’ils se situent à 5 % ou 5,25 % n’a guère d’importance). Pour les marchés obligataires, cependant, cette perspective est encore insuffisante pour déclencher leur redressement. Au contraire, en raison du potentiel de baisse limité des taux d’intérêt, le coup d’envoi de cette remontée ne fait que s’éloigner dans le temps.

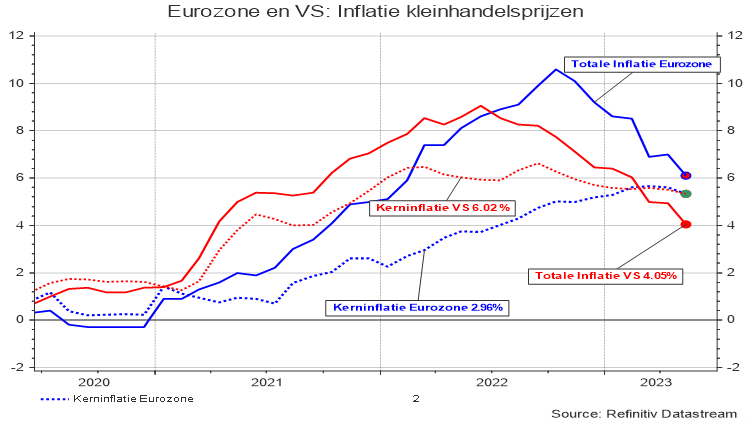

Il est à espérer que la Fed profitera de cette accalmie temporaire pour évaluer ses politiques récentes d’un œil objectif. De fait, comme le montrent encore les derniers chiffres, l’inflation de base reste étrangement élevée, malgré une hausse de 5 % (!) des taux directeurs officiels depuis mars 2022. Certes, l’indice général de l’inflation a baissé de manière significative (surtout au niveau des prix de gros), mais la banque centrale n’a aucun mérite à cet égard. Cette baisse est entièrement imputable aux tendances à la baisse des prix des matières premières et de l’énergie.

Graphique 1 : Évolution des principaux indicateurs d’inflation aux États-Unis et dans la zone euro

La plupart des autres composantes des indices d’inflation font également profil bas. Pour l’heure, la croissance des salaires dans le secteur privé reste dans une fourchette acceptable grâce au réalisme de Corporate America. Entre-temps, la croissance exponentielle de la masse monétaire (M2) s’est calmée, tout simplement parce qu’elle ne s’imposait plus dans de telles proportions après le retrait complet des mesures asphyxiantes visant à empêcher la propagation du coronavirus. Ce n’est donc pas de là non plus que pourrait venir une accélération de l’inflation. À présent, les autorités n’injectent plus de liquidités dans le système financier (même si cet arrêt brutal a failli provoquer une nouvelle crise financière).

La pression à la hausse sur les indicateurs généraux d’inflation s’est donc essoufflée. La politique de la banque centrale n’y est absolument pour rien.

Parce qu’expurgée des prix de l’énergie et des denrées alimentaires, l’inflation de base ne reflue malheureusement pas. Elle se refuse à battre en retraite. Et ce phénomène est dû en grande partie aux relèvements des taux directeurs en tant que tels. Les charges financières des entreprises suivent en effet la même pente ascendante abrupte[1].

La forte augmentation des charges financières est bien entendu répercutée sur le consommateur final, de sorte que les hausses des taux directeurs de la Fed et de la BCE dopent l’inflation de base. Dans les chiffres de l’inflation générale, la hausse des coûts de financement est compensée par la baisse des prix de l’énergie. Mais, s’agissant des chiffres de l’inflation de base, c’est exclu par définition.

Avec un poids de 40 %, les loyers constituent la principale composante de l’indice de l’inflation de base. Or, comme ce secteur affiche traditionnellement un taux d’endettement très élevé, l’augmentation des coûts de financement se traduit assez rapidement par une hausse des loyers. Qu’est-ce qui peut donc bien pousser la Fed à laisser les taux d’intérêt hypothécaires atteindre leur niveau le plus élevé depuis 15 ans ? Cela ne peut en effet qu’alimenter de plus belle l’inflation (de base). Son objectif serait-il de refroidir quelque peu le secteur de la construction ? Ce secteur ne représente cependant que 2 % de l’emploi total et, de surcroît, semble ne pas vouloir danser comme siffle la banque centrale. Ainsi, après avoir fléchi dans un premier temps, le taux d’activité a rebondi de manière significative.

Dans les circonstances actuelles, les indices d’inflation pourraient donc s’orienter plus rapidement à la baisse si les taux d’intérêt diminuaient (et réduisaient ainsi les coûts de financement).

La BCE fait elle aussi la sourde oreille. Contrairement à son homologue américain, elle a encore relevé son taux de dépôt et une nouvelle hausse de 25 points de base nous pend au nez. Et pourtant, le succès de la série de hausses des taux directeurs européens est encore plus limité qu’aux États-Unis. Malgré la forte baisse des prix de l’énergie et la diminution de la pression sur les marchés alimentaires mondiaux, les niveaux de prix continuent de faire la grimpette pour les consommateurs finaux, confrontés à des taux de croissance à deux chiffres pour les produits alimentaires.

Cela traduit un élargissement substantiel des marges des producteurs. On appelle cela la Greedflation, un phénomène contre lequel les gouvernements européens ont remarquablement peu de moyens de défense. Reste maintenant à savoir ce que nous ferons lorsque les prix des denrées alimentaires recommenceront à augmenter sur les marchés mondiaux... Les raisons de cette situation ne sont d’ailleurs pas farfelues. Le grenier à blé des États-Unis a connu des conditions météo très défavorables, tandis que la mer Noire est devenue plus difficile d’accès après l’implosion du désormais tristement célèbre barrage. Qui plus est, la Russie se montre très réticente à prolonger les accords sur le transport de denrées alimentaires par la mer Noire.

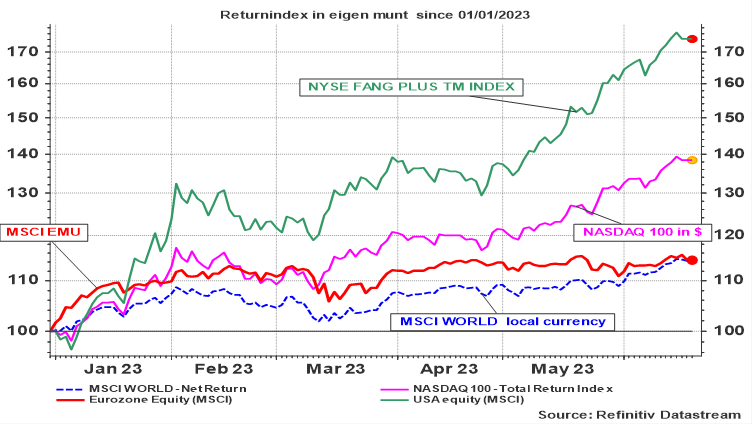

Les marchés boursiers semblent relativiser tout cela, si l’on en juge par leur performance admirable au premier semestre 2023. Si nous nous réjouissons de ces résultats, nous ne perdons pas de vue que les niveaux de valorisation atteints supposent que nous survolions sans trop de trous d’air les deuxième et troisième trimestres de 2023, qui seront certainement faibles, puis que nous nous débarrassions, dès le début de 2024, de tous les nuages noirs qui assombrissent encore aujourd’hui le développement économique.

Graphique 2 : Évolution de quelques bourses mondiales depuis le 01-01-2023 (indices return [2]en monnaie locale)

Cet optimisme que l’on pourrait qualifier de courageux s’appuie en fait sur des hypothèses réalistes. Mais ce scénario sera soumis à plusieurs reprises à un test de vérité dans les mois à venir. Le script attendu pourrait s’avérer bancal si les prix des denrées alimentaires et de l’énergie évoluent dans le mauvais sens, si le conflit militaire s’envenime (encore plus) ou si les baromètres économiques aux États-Unis ou dans la zone euro montrent un ralentissement plus profond que prévu.

Vu la résilience des marchés du travail, cela nous semble improbable. Mais le récent ralentissement marqué de plusieurs indicateurs conjoncturels européens alimente les doutes sur l’avenir immédiat du Vieux continent. De son côté, l’économie américaine semble se diriger vers un scénario qui ressemble davantage à un atterrissage en douceur qu’à une récession économique, grâce surtout à des facteurs démographiques.

Entre-temps, les marchés d’actions aux États-Unis ont déjà solidement progressé, en particulier dans le secteur technologique. Dans la zone euro, le niveau des marchés boursiers a été soutenu par les hausses de cours des banques commerciales. Cette évolution s’explique en grande partie par l’amélioration des marges, dopée par le différentiel temporaire entre les rendements du marché monétaire interbancaire et la rémunération des dépôts d’épargne.

Nous ne serions donc pas surpris de voir les indices boursiers s’orienter à la baisse dans les semaines à venir, pour ensuite reprendre vigueur avec une confiance renouvelée, si l’évolution des indicateurs d’inflation le permet et si la reprise économique est bel et bien au rendez-vous à l’automne 2023.

En tout état de cause, on ne peut s’attendre qu’à un soutien limité, voire inexistant, de la part de la Chine. Sa croissance économique est en effet si faible qu’elle est incapable de donner une impulsion positive au reste de l’économie mondiale, comme elle le faisait par le passé. Si la période post-covid a donné un bref coup de fouet à la croissance économique chinoise, celle-ci s’est largement limitée au secteur des services. Les secteurs industriels restent en effet confrontés à des problèmes structurels, notamment en raison des pressions démographiques résultant de la politique de l’enfant unique introduite en 1979, qui a eu des conséquences désastreuses sur le marché du travail chinois.

Le gouvernement n’y peut plus rien et, faute de meilleures idées, baisse systématiquement ses taux d’intérêt officiels dans l’espoir de booster quelque peu la croissance économique. Nous n’avons en tout cas rien à craindre de la Chine du côté de l’inflation. Les indicateurs des prix ne changent pas, ou à peine. La faiblesse de l’économie et la baisse des taux d’intérêt pèsent systématiquement sur le cours du yuan par rapport à l’euro et au dollar américain, de sorte que ni les actions ni les obligations chinoises n’offrent la moindre perspective. La seule lueur d’espoir est la reprise des pourparlers sino-américains, qui semblent se dérouler dans un climat positif. C’est également à ce niveau-là que réside le seul espoir d’une résolution plus rapide du conflit inhumain en Ukraine.

[1] C’est encore plus vrai aujourd’hui que par le passé, car à l’époque, lorsque les taux directeurs étaient relevés, les taux d’intérêt à long terme diminuaient (en raison de la confiance des marchés financiers dans l’efficacité de la politique menée par les autorités monétaires pour calmer l’inflation). Alors qu’aujourd’hui, les taux d’intérêt à court et à long terme augmentent de façon spectaculaire.

[2] L’indice FANG comprend des actions de la « nouvelle » économie, notamment Meta, Apple, Amazon, Alphabet, Netflix, Nvidia, etc.

Voir plus

-

Jeu des poules mouillées

30 mai 2023Les résultats des entreprises européennes ont été plutôt bons au cours des premiers mois de 2023. Qui plus est, d’un point de vue historique, le trimestre écoulé se hisse même dans les premières places en termes de nombre de surprises positives, malgré le contexte économique extrêmement difficile. L’entreprise médiane en Europe a dépassé ses prévisions initiales de bénéfices de plus de 8 % . Aux États-Unis également, les résultats affichés ont été en moyenne supérieurs de 7 % aux attentes.

-

Poules mouillées ou mous du genou non admis

17 mai 2023Ces dernières semaines, les attentes concernant les résultats des entreprises réalisés au cours du premier trimestre étaient si faibles que les bonnes surprises sont devenues la règle plutôt que l’exception. En Europe, cette évolution favorable est malheureusement restée dans des proportions modestes, mais aux États-Unis, 78 % des entreprises ont réussi à dépasser leurs attentes, parfois dans des proportions importantes.

-

À propos d'une récession fantôme, de banques de l'ombre et de bourses qui ont peur de leur ombre

2 mai 2023La saison des résultats d'entreprises au premier trimestre bat son plein. Sur le Vieux continent, pas moins de 56 % des entreprises ont affiché de meilleurs résultats que prévu. Certes, seule une minorité des sociétés cotées a déjà publié son bulletin pour ce trimestre passablement turbulent.