- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Un moment de stress inattendu

5 février 2021

Auteur : Sebastiaan Grenné, gestionnaire de fonds chez Argenta Asset Management

L'événement le plus remarquable sur les marchés financiers ces dernières semaines n'a pas été, comme on aurait pu s’y attendre, le changement présidentiel américain, ni les derniers développements de la pandémie, ni les conséquences économiques du Brexit. Mais bien une armée de petits investisseurs particuliers qui se regroupent sur internet pour affronter les géants de Wall Street, les « hedge funds ».

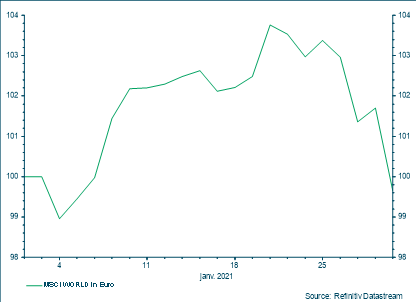

Les marchés boursiers mondiaux ont commencé la nouvelle année dans le même élan positif que celui qui a clôturé 2020, le MSCI World (indice boursier mondial) augmentant de près de 4 % en euros au cours des premières semaines de l'année. Par la suite, cependant, la dynamique a changé, les actions retombant au niveau du début de 2021 au cours de la dernière semaine de janvier.

Les forces qui ont poussé les actions à la hausse au cours des premières semaines de l'année étaient les mêmes que celles qui ont soutenu la tendance au dernier trimestre de 2020. D’abord, la perspective d'une vaccination mondiale rapide et efficace devrait contribuer à sortir les économies du confinement cette année. Le consommateur ainsi libéré pourra donner un coup de pouce momentané à l'économie en compensant rapidement une partie de la consommation à laquelle il a dû renoncer au cours de l'année écoulée.

En outre, l'environnement de taux d'intérêt bas continuera de soutenir les entreprises et leur permettra d’investir rapidement et de manière conséquente lors de la réouverture de l'économie afin de générer une croissance supplémentaire. L'investiture du nouveau président américain, Joe Biden, dont on attend plus de stabilité politique dans le monde, a également satisfait les marchés d’actions. Tous ces élements ont poussé les indices boursiers à la hausse.

Le moment de stress pour les marchés est venu cette fois d'une source totalement inattendue. Ce ne sont en effet pas les problèmes liés aux programmes de vaccination qui ont transformé le sentiment boursier. Ces problèmes surgissent logiquement dans un programme mondial de cette ampleur. Ce ne sont pas non plus les évolutions inquiétantes des nouvelles variantes du coronavirus qui se sont révélées beaucoup plus contagieuses et ainsi alimentent davantage les inquiétudes autour d'une troisième vague d'infections. Ce n'étaient pas non plus les difficultés que Biden rencontre pour faire passer son nouveau programme de soutien à l'économie américaine par le Congrès. Et les conséquences du Brexit, qui semble pourtant avoir un impact significatif sur la vie quotidienne au Royaume-Uni (il suffit de penser aux étagères vides dans les supermarchés Outre-Manche ou aux poissons écossais qui ne sont pas exportés à temps), n'ont pas non plus affecté le moral des investisseurs.

À l’origine du retournement des bourses, on trouve en réalité les utilisateurs de la plate-forme Internet Reddit qui ont conspiré pour rivaliser avec certains des principaux fonds spéculatifs de Wall Street. En conséquence, ces « hedge funds » ont dû libérer de l'argent en vendant massivement leurs positions en actions.

Ces événements, aussi dramatiques qu'ils puissent paraître à première vue, sont cependant plus un « bruit de fond » que des facteurs fondamentaux et exigent une bonne dose de sang-froid de la part des investisseurs à long terme. Et cela est certainement vrai pour les gestionnaires des fonds Argenta. Ci-dessous, nous approfondissons les piliers de la tendance actuelle du marché.

Les lignes de force derrière la hausse

Le moment de stress : un petit mot d’explication

Fin janvier, les marchés boursiers se sont malgré tout retournés, tirés par des événements totalement inattendus. Un groupe d'internautes réunis sur la plate-forme de médias sociaux Reddit1, sous le nom de WallStreetBets, a décidé d'acheter conjointement un certain nombre d'actions qui ont été très fortement « shortées »2 par les grands hedge funds3. Les intentions des utilisateurs de Reddit sont multiformes : ils veulent naturellement gagner de l'argent avec leurs paris, mais ils souhaitent aussi faire souffrir financièrement les hedge funds. En achetant tous ensemble les actions de sociétés fortement shortées (comme Gamestop), ils espèrent faire grimper le prix de ces actions.

Si cela se produit, les hedge funds qui ont « shorté » l'action doivent la racheter à un prix plus élevé (pour limiter leurs pertes si l'action devait encore augmenter). Mais si de nombreux joueurs ayant une position « short » rachètent en même temps, ils continuent de faire grimper le cours de l'action de plus en plus. Cela déclenche une sorte de cercle vicieux d'augmentation des cours, car toutes les parties « shorteuses » veulent racheter l'action, mais presque plus personne ne veut la vendre. C'est ce qu'on appelle un « short squeeze ». En conséquence, les hedge funds qui avaient « shorté » les actions subissent des pertes très importantes. Pour les utilisateurs de Reddit, cela crée un transfert de richesse des riches vers les pauvres, car seuls les très riches investissent normalement dans des hedge funds.

Parce que ces hedge funds ont subi des pertes aussi importantes sur leurs positions « short », ils ont été contraints de libérer de l'argent. Pour ce faire, ils ont dû vendre certaines de leurs autres positions en actions. C'est ce qui a déclenché le repli du marché fin janvier. Nous sommes cependant d’avis que c’est un phénomène momentané. Les hedge funds adapteront leurs stratégies pour prendre en compte les spéculateurs qui se rassemblent sur internet et ainsi limiter leurs pertes à l'avenir. Cela signifie-t-il que ce genre de scénarios ne peut plus se produire dans le futur ? Certainement pas, mais l’effet de surprise sera moindre.

Chez Argenta, nous tenons à souligner que nous ne participons pas à ce type de pratiques. Nous n'allons pas parier avec les « Redditors » sur les entreprises qui ont les meilleures chances de faire l’objet d’un « short squeeze » et ensuite conspirer pour acheter les actions en masse (ce qui peut d’ailleurs être illégal, les pratiques des dernières semaines seront certainement examinées plus avant par les autorités de contrôle des marchés). Cela affecte en effet l'intégrité des marchés financiers. De plus, nous ne « shortons » jamais des titres. Nous investissons dans des actions dans lesquelles nous croyons sur le long terme. Nous recherchons la qualité à un prix raisonnable et considérons des paramètres étayés tels que la rentabilité, la croissance des bénéfices, etc.

Quel est notre positionnement dans les fonds essentiels ?

Au sein des fonds essentiels, nous sommes restés surpondérés sur les actions en janvier. La perspective d'une réouverture des économies couplée à des gouvernements et des banques centrales qui maintiennent leurs politiques de soutien nous amène à penser que les actions resteront attractives à long terme. Au cours du mois, alors que les marchés boursiers continuaient de progresser, le poids des actions a été cependant légèrement diminué. Au cours de la troisième semaine du mois, nous avons effectivement vendu une petite partie de nos positions en actions. Cette vente s'est faite de manière très diversifiée car nous continuons à nous concentrer sur les mêmes thèmes et secteurs que ces derniers mois : la cybersécurité, la robotique, les énergies renouvelables et des valeurs industrielles fortes. Nous ne voulions donc pas modifier le positionnement sous-jacent de notre portefeuille d'actions.

En outre, les souscriptions dans les fonds essentiels ont continué à être importantes ce mois écoulé. Parce que nous ne voulions certainement pas diluer notre positionnement, ces capitaux frais ont été entièrement investis. Par exemple, du côté des actions, nous avons acheté plus d'énergie durable, des sociétés actives dans les matériaux durables, dans le « cloud », des actions européennes et des actions d'Asie du Sud-Est.

Du côté des obligations, les investissements ont été principalement réalisés dans des obligations d'État chinoises, qui continuent à offrir des rendements attractifs et sont sous-représentées dans les portefeuilles de nombreux investisseurs internationaux. De même dans des obligations d'État indexées sur l'inflation en Europe, car elles offrent une protection supplémentaire si l'inflation devait augmenter quelque peu une fois la crise liée au coronavirus terminée. Pour contrebalancer ces obligations à relativement long terme, des obligations européennes et scandinaves à très faible duration ont également été achetées.

Conclusion

Les événements liés à Reddit montrent une fois de plus que pour vos investissements, il vaut mieux ne pas se laisser influencer par les sauts de cabri actuels sur les marchés boursiers. Dans nos fonds de base, nous ne nous engageons pas dans cette forme d'investissement hautement spéculative, que ce soit en prenant des positions « short » sur les actions ou en spéculant sur ce qui pourrait être la prochaine action faisant l’objet d’un « short squeeze ». Nous ignorons également l'euphorie ou la panique que cela provoque chez certains acteurs du marché. La même philosophie doit continuer de s'appliquer aux investisseurs : restez toujours sur le marché avec un portefeuille de placements large et diversifié à l'échelle mondiale qui correspond à votre profil de risque.

Dans nos fonds essentiels, nous garantissons un équilibre sain, avec suffisemment d’instruments sous-jacents qui servent d’amortisseur partiel en cas de nouvelle baisse des marchés. D'autre part, nous veillons à être positionnés de manière à pouvoir bénéficier de la relance telle que nous l'avons vue ces derniers mois. Cela est et reste essentiel pour votre portefeuille.

Notre attention tout entière est portée vers la gestion attentive et professionnelle des avoirs de nos clients, en toutes circonstances.

[1] Reddit : un site de média social américain. Permet aux utilisateurs enregistrés d'ajouter et de répondre eux-mêmes à des messages.

[2] Shorter : vendre des titres qu’on ne détient pas afin de profiter d'une baisse du cours de bourse. Une action est empruntée pour la vendre, dans l'espoir de la racheter ultérieurement à un prix inférieur et de la restituer au prêteur de l'action.

[3] Hedge Funds : un fonds d'investissement ouvert à un nombre limité d'investisseurs et autorisé par les autorités financières à employer un plus grand nombre de stratégies qu'un fonds d'investissement ordinaire.