- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Ni oui ni non

14 novembre 2019

Que vous l’estimiez ou le critiquiez, impossible de contester au président américain un trait singulier de sa personnalité hors normes : il maîtrise parfaitement l’art de se mettre en scène. Mais il ne décrochera jamais une nomination aux Oscars, vu les convictions politiques des membres du jury. Quant à l’intégrité de ces derniers, nous nous permettons également d’émettre des réserves. Lors de la toute première cérémonie de remise de ces statuettes tant prisées, le jury avait en effet refusé au dernier moment de la remettre à la star qui avait recueilli le plus de suffrages. Malgré son énorme popularité et son rôle-vedette dans de nombreux succès au box-office, Rin Tin Tin n’avait pas eu cet honneur. Pour la simple raison que ce n’était qu’un chien(1).

Actuellement, Trump joue sans conteste le rôle de bad guy : il tient la vedette de la procédure de mise en accusation (impeachment) enclenchée contre lui. Mais l’Américain moyen ne semble guère réceptif à l’argumentation minutieuse développée par ses (nombreux) opposants politiques. De surcroît, l’accusation relative à un Quid pro quo (what the heck is that ? Latin or what ?) a des accents très élitistes et est donc plutôt de nature à susciter davantage de sympathie à l’égard du président. D’où son attitude passive. Nous sommes d’ailleurs convaincus qu’il se réjouit en son for intérieur de tous ces projecteurs braqués (uniquement) sur lui. Il aurait cependant tout intérêt à rester très vigilant. Il pourrait en effet se retrouver coincé dans un imbroglio juridique dont seuls ses amis politiques pourraient l’en sortir. Quid pro quo ?

Si la procédure en cours ne conduit pas à la destitution de Trump, les démocrates seraient confrontés à un grand problème lors des prochaines élections présidentielles. Les opposants du président donnent en effet l’impression de croire davantage dans leur stratégie de destitution que dans la force de leurs propres candidats à la présidence. Comme le suggère d’ailleurs l’entrée de Michael Bloomberg dans la course pour décrocher l’investiture démocrate. Nous ne pensons pas pour autant que le président battrait immanquablement une adversaire telle qu’Elisabeth Warren. Et encore moins si l’économie américaine ralentissait brutalement à la suite d’un échec des négociations avec la Chine.

L’évolution de ce dossier sert d’ailleurs d’entracte bienvenu à la couverture médiatique permanente de la procédure d’impeachment. C’est ainsi que des négociateurs américains et chinois au plus haut niveau ont fait des déclarations très positives sur les chances de réussite de la première phase de l’accord commercial. Nous ne croyons cependant pas, comme quelques observateurs chinois bien informés, qu’un accord fondamental soit possible. La première phase sera aussi la dernière.

Pour capter à nouveau toute l’attention des médias, Trump s’empresse d’ailleurs de doucher tout espoir d’issue favorable du conflit sino-américain en menaçant d’imposer de nouvelles hausses substantielles des taxes à l’importation. Cette apparente nouvelle rodomontade est très sérieuse : en termes économiques, de nouveaux droits de douane encore plus élevés équivalent à une menace nucléaire(2).

Entre-temps, la crainte d’une explosion des prix à la suite de la hausse des droits de douane, comme on le prédisait dans les milieux populistes, s’est avérée complètement infondée. Au contraire, comme nous vous l’avions annoncé, des baisses de prix se produisent non seulement aux États-Unis mais également dans le monde entier. En cause ? Principalement les effets de substitution, l’absorption des droits de douane par les nombreux maillons intermédiaires de la chaîne de production-distribution et, surtout, l’impact du cours de change de la monnaie chinoise, l’arme nucléaire ultime de l’Empire du Milieu.

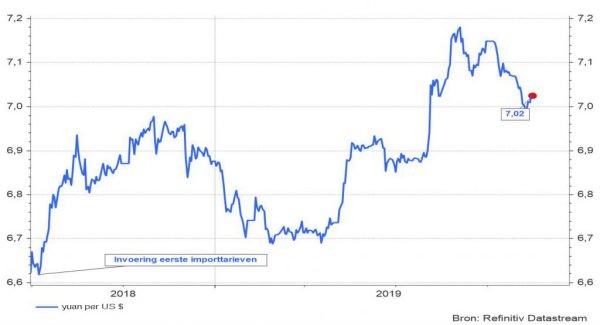

Graphique 1: Cours de change du yuan par rapport au dollar américain

Les commentaires négatifs récents de Trump ont donc provoqué immédiatement une déprécation (jusqu’à présent limitée) du yuan par rapport au dollar américain. Comme vous le savez, nous suivons cet indicateur de très près. Même une baisse limitée de la devise chinoise revêt une grande importance sur le plan symbolique.

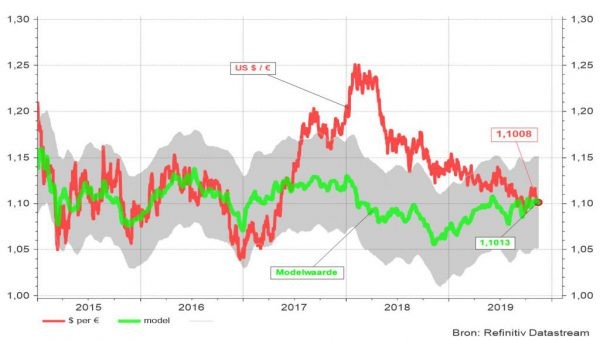

Le dollar américain ne s’est d’ailleurs pas renforcé que vis-à-vis de la monnaie chinoise. Ainsi, le billet vert s’est fortement apprécié par rapport à l’euro. Son cours se rapproche à présent très fort de la valeur prédite par notre modèle. Cela indique que le cours de change s’est débarrassé de tous ses éléments spéculatifs et ne prend plus en compte que les paramètres objectifs. Nous nous en réjouissons.

Graphique 2 : Dollar américain par rapport à l’euro. Comparaison avec la valeur indiquée par notre modèle

Sur les bourses d’actions, l’incidence des commentaires du président américain prononcés dans le chic economics club de New York – que nous avons eu l’honneur de fréquenter également – s’est limitée à quelques frétillements. À présent, les cours ont atteint un niveau où les probabilités d’une tournure positive ou négative de la situation s’équilibrent.

Un post-it suffit pour calculer à la grosse louche ce niveau d’équilibre. En cas d’évolution favorable, les bourses recèlent encore un potentiel haussier de (quelque) 4 %. Actuellement, on lui attribue une probabilité de 70 %. Si les négociations commerciales échouent, le marché des actions peut cependant chuter à court terme d’une dizaine de pour cent. Ce scénario est associé à une probabilité de 30 %. Un rapide calcul permet donc de comprendre pourquoi les cours se situent à leur niveau actuel.

Mais un léger glissement des probabilités attribuées, dans un sens favorable ou non, suffit pour perturber ce fragile équilibre. Dans des circonstances normales, un tel contexte nous conduirait à choisir résolument le scénario positif. Ne fut-ce que parce que le manque de tonicité économique de la Chine actuellement devrait inciter ses négociateurs à se montrer plus conciliants ? Ce qui rendrait la conclusion d’un accord réaliste plus probable.

Un tel scénario inclurait un accord limité sur les droits des brevets, l’ouverture progressive du marché chinois (d’ici à la Saint-Glinglin) et, surtout, le retrait de la hausse des droits de douane prévue le 15 décembre. On peut espérer qu’il englobe aussi la suppression d’une partie des taxes d’importation introduites en septembre par les États-Unis, en échange de la promesse formelle des Chinois d’acheter une quantité substantielle de produits agricoles américains.

Il semblait acquis depuis quelque temps que les négociateurs avançaient dans cette voie, ce qui a d’ailleurs permis aux bourses mondiales de se hisser vers de nouveaux sommets. Hélas, Trump a démenti qu’un tel accord serait atteint. Ces commentaires peuvent cependant être interprétés comme une tactique de négociation. Les marchés mondiaux y ont donc réagi négativement avec mesure. Il n’empêche : ces discussions peuvent encore échouer. Ce sont surtout les pourparlers relatifs à l’achat de produits agricoles américains qui semblent être dans l’impasse.

En clair, le volet de l’accord qui procurerait le plus grand avantage électoral à Trump. Ce n’est évidemment pas un hasard. Et c’est précisément à ce moment que la Chine nous a (agréablement) surpris en décidant unilatéralement de réduire ses taxes d’importation sur les poulets américains… Un geste de bonne volonté ou plutôt une manœuvre de diversion ? Nous penchons pour cette dernière interprétation.

Si le conflit commercial dérapait, la croissance économique dans le monde, en ce compris les États-Unis, en serait gravement affectée, ce qui pourrait mettre en péril la réélection de Trump. Toute personne sensée s’attend donc à ce que les parties en conflit mettent tout en œuvre pour éviter un tel scénario. Mais rien n’est moins sûr au vu du comportement fantasque de l’hôte actuel de la Maison Blanche. Ne nous méprenons pas : un déraillement des négociations ne nous mènerait pas tout droit à la catastrophe. Après un choc initial, l’économie récupèrerait progressivement et exploiterait les nouvelles opportunités que la crise ne manquerait pas de créer.

Cette perspective nous conduit cependant à détenir une position surpondérée en actions moins prononcée que celle suggérée par notre modèle de valorisation. Il va de soi que nous nous limitons à cet égard à des positions très liquides.

Nous aspirons en tout cas à entrer rapidement dans une période où ce ne seront plus principalement les considérations politiques qui détermineront notre stratégie d’investissement. Comme il sera agréable de pouvoir nous concentrer sur les facteurs qui comptent vraiment à long terme : l’évolution escomptée des taux d’intérêt, des primes de risque qui compensent la volatilité boursière et des résultats des entreprises.

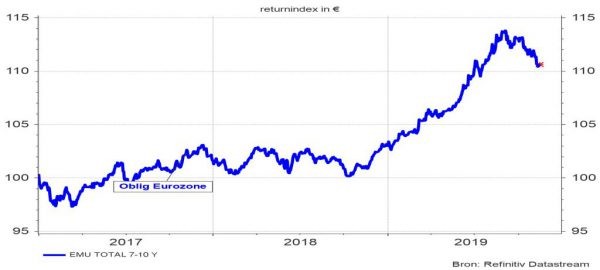

Actuellement, les taux d’intérêt sur les placements à long terme sont trop bas. Ils devraient remonter progressivement. Il va de soi que nous avons intégré cette correction haussière attendue dans notre politique d’investissement en recherchant des durées moins longues. Une petite hausse des taux appliquée à de longues durées produit en effet des pertes non négligeables sur les positions obligataires. Nous pouvons donc nous épargner cette peine. Ce risque est illustré par le recul récent de l’indice obligataire européen visant les emprunts d’État à 7 à 10 ans. Dernièrement, nous avons donc raccourci nos durées et réussi à préserver en grande partie les gains sur nos positions obligataires.

Graphique 3 : Évolution de l’indice obligataire européen (obligations d’État à 7 à 10 ans)

Nos positions en actions conservent un accent très américain. Mais la valorisation bon marché des valeurs européennes ne nous a pas échappé. L’Europe offre en effet de nombreuses possibilités même si le morcellement politique entrave leur exploitation. L’économie européenne semble cependant avoir retrouvé suffisamment de flexibilité pour laisser derrière elle la phase la plus aiguë du ralentissement conjoncturel.

Entre-temps, la saga du Brexit en est arrivée à ses derniers épisodes. Le Brexit effectif (à l’amiable) se rapproche de jour en jour. Les probabilités d’une victoire électorale du Premier ministre Boris Johnson sont évaluées par les bookmakers à 2 sur 3. Un tel scénario signifierait une sortie immédiate de la Grande-Bretagne de l’Union européenne. Ce n’est pas le scénario préféré de la bourse. Un nouveau référendum a davantage nos faveurs. Mais nous nous accommodons très bien de cet acte de divorce. Et nous ne porterons pas le deuil. Goodbye and good riddance. Chacun pourra ainsi suivre sa propre voie. Et nous estimons même que les Britanniques ont de bonnes chances de réussir. Nous nous apprêtons donc à accroître substantiellement notre position en actions et obligations britanniques (il est vrai quasi inexistante actuellement).

(1) L’honneur de recevoir le tout premier Oscar est revenu à un certain Emil Jannings. Il s’est déshonoré par la suite en devenant la tête d’affiche de films de propagande nazie… Aussi, n’aurait-il tout de même pas mieux valu récompenser le héros à quatre pattes (même si c’était un berger allemand) ?

(2) Ils jouent le rôle des bombes dans la stratégie dite du « MAD man ». Une expression empruntée à la personne la plus intelligente qui ait jamais cogité sur cette planète, John Van Neumann, qui parlait de Mutually Assured Destruction. Le génial John la voyait d’ailleurs comme une excellente technique de négociation.