- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Batman contre-attaque

30 janvier 2020

Saviez-vous qu’en vous délectant d’une guimauve, vous perpétuiez une tradition médiévale ? Pour nos aïeux, ces adorables confiseries façonnées à partir de pain (ou d’une autre denrée comestible) portaient bonheur. Ils ne se privaient donc pas d’en engloutir plusieurs, histoire de mettre toutes les chances de leur côté. C’est pour cette raison que ces symboles de prospérité ont généralement encore la forme (en tout cas en Flandre) de figurines représentant la Vierge Marie.

Ou quand la superstition a un goût de péché mignon… Mais, en Chine, ces croyances populaires restent aussi vivantes que très répandues. Avec les conséquences dramatiques qu’on observe actuellement : la pauvre chauve-souris, qui a le malheur d’être écrite en chinois avec des caractères quasi semblables à ceux utilisés pour le mot bonheur se retrouve ainsi en masse dans les assiettes des repas célébrant le Nouvel An chinois.

Or, ce mammifère peut être porteur d’une version mutante, nocive pour l’être humain, de virus de la grippe aviaire qui, sous sa forme originelle, n’affecte que les oiseaux. Comme ces deux espèces animales évoluent dans les mêmes habitats, le virus a beau jeu, en mutant, de passer de l’une à l’autre. Jadis, la transmission du virus d’une espèce d’oiseau aux mammifères passait plutôt par les porcs au contact de la volaille dans les fermes. Aujourd’hui encore, ces versions mutantes du virus de la grippe font chaque année quelque 75 000 victimes aux États-Unis et en Europe. Nous citons ce chiffre uniquement pour situer sur le plan statistique (avec tout le respect qu’on doit aux personnes décédées jusqu’à présent) l’ampleur de l’épidémie actuelle. Nous sommes donc aujourd’hui confrontés à une nouvelle variante du virus.

S’il n’y a aucune raison de paniquer, une vigilance accrue est néanmoins de mise. De leur côté, les investisseurs semblent avoir adopté cette attitude au vu de leur réaction sur les marchés financiers. Leur crainte porte surtout sur l’impact de cette épidémie sur la croissance économique, précisément au moment où l’accord commercial américano-chinois permettait d’espérer une accélération de l’activité.

L’économie mondiale, très fragile, est atteinte en effet au cœur même de la principale source de son redressement : la Chine, qui souffrait depuis longtemps de l’incertitude relative à l’issue du conflit commercial, était prête à rebondir puissamment, forte du soutien monétaire considérable que les autorités du pays lui avaient administré. Cette relance tant attendue est donc quelque peu reportée.

La précédente épidémie d’un tel virus(1) avait montré que, jusqu’à ce qu’un vaccin ait été mis au point, la seule mesure efficace permettant d’en limiter la portée consistait à mettre temporairement en quarantaine les entreprises et les écoles et à restreindre drastiquement les voyages. L’impact économique d’un tel dispositif est évidemment considérable. Mais, ajoutons-le immédiatement, la réaction positive qui suit la fin de la crise est tout aussi impressionnante. Tel un ressort qu’on cesse de presser, la croissance rebondit et récupère très vite ce qu’elle avait perdu.

Les marchés financiers ont donc rapidement retrouvé leur sang-froid. Tout comme les bourses qui, à l’époque, n’avaient pas cédé à la panique après le résultat du référendum sur le Brexit, l’élection surprenante de Trump, les craintes de hausse de taux en 2015 et les prévisions annonçant une récession économique aux États-Unis.

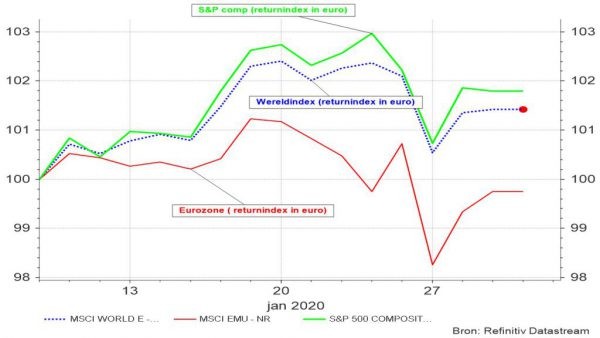

Graphique 1 : Évolution des indices S&P composite, mondial et zone euro. Indice return en euros

Les marchés d’actions n’avaient reculé sensiblement qu’en raison de la politique monétaire de la Fed menée au dernier trimestre de 2018. Personne, il est vrai, n’avait pu prévoir qu’elle serait aussi calamiteuse. Mais une fois que le président de la banque centrale américaine eut rectifié le tir, les marchés se sont redressés de manière spectaculaire en 2019.

La présente crisette connaîtra donc elle aussi une fin. Ses effets sont d’ailleurs déjà en grande partie aplanis par l’appréciation du dollar et la poursuite de la baisse des taux d’intérêt à long terme. Les fonds essentiels bien diversifiés sont ainsi tout naturellement protégés contre des chutes de cours en raison, d’une part, de leurs positions en actions américaines et, d’autre part, de la nouvelle hausse des cours des obligations.

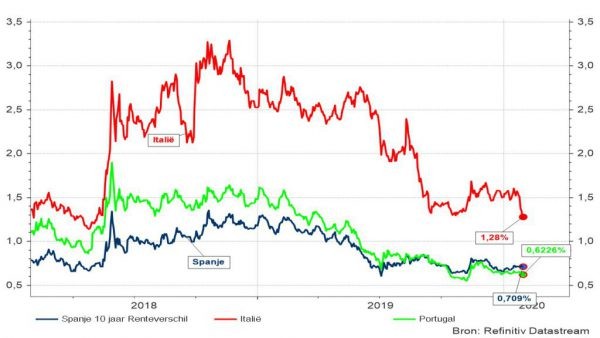

Cette dernière évolution nous intéresse surtout au niveau des taux d’intérêt à long terme italiens. La cinglante défaite électorale de Salvini élimine (temporairement) une bonne partie de la pression qu’il exerçait jusqu’ici sur le gouvernement italien, si bien que le risque d’une fronde contre les règles budgétaires de l’UE reste limité.

Graphique 2 : Évolution des différentiels des taux italien, espagnol et portugais à 10 ans avec le taux allemand

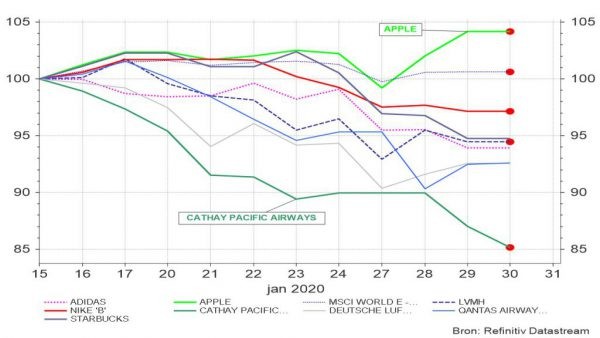

Les principales victimes (financières) de cette épidémie de grippe se comptent actuellement parmi les sociétés de voyages, les tour-opérateurs, quelques chaînes de restaurants et des groupes de produits de luxe. Mais les entreprises dont une grande part de la production est localisée en Chine sont également affectées malgré leurs excellents résultats récents. De surcroît, des groupes comme Adidas et Nike peuvent craindre l’annulation d’un ou plusieurs événements sportifs à venir.

Graphique 3 : Évolution de quelques actions individuelles durant l’épidémie de grippe

Mais, comme on le sait, la peur est mauvaise conseillère. La tonalité alarmiste de la couverture médiatique s’est révélée excessive en grande partie. Ainsi, l’indice mondial MSCI (exprimé en euros) n’a pratiquement pas bronché depuis l’éclatement de l’épidémie. Certes, nous ne sommes pas à l’abri de réactions plus « virulentes », mais au final c’est le scénario économique qui prévaudra.

Entre-temps, chaque jour nous apporte une moisson de chiffres sur les derniers résultats des entreprises. Leurs bénéfices dépassent (à nouveau) les attentes, cette fois de 4,5 %. Comme il s’agit d’une moyenne, une analyse nuancée s’impose. Les performances exceptionnellement bonnes de certaines entreprises (comme Netflix et quelques banques) tirent en effet la hausse globale vers le haut.

Cela ne nous empêche pas cependant d’affirmer que les entreprises américaines, malgré l’indéniable faiblesse des secteurs industriels, continuent à afficher de très bons résultats de manière générale. Les preuves abondent en ce sens, à l’image de l’action star des marchés, Apple(2) qui a encore réussi à dépasser de près de 10 % les prévisions qui étaient pourtant déjà élevées.

Dans le même temps, les bourses d’actions européennes continuent à zigzaguer, comme les économies du Vieux continent. Les portefeuilles d’investissements ne peuvent compter que sur les bonnes performances des obligations à long terme. Mais c’est plutôt un signe de faiblesse.

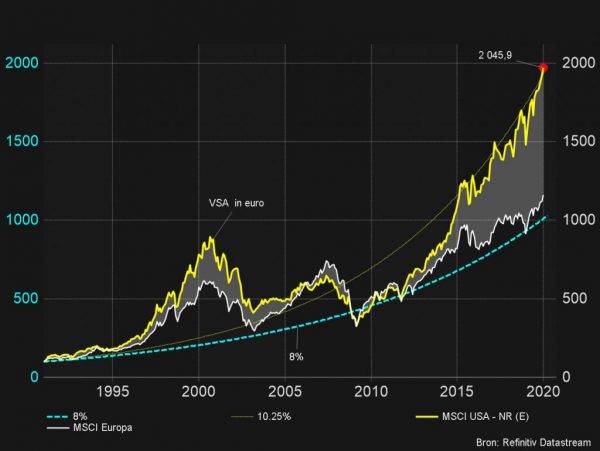

Ronald Reagan, le président le plus marrant de l’histoire des États-Unis, pouvait également se montrer très profond en exprimant ses convictions les plus fortes à ceux qui voulaient bien l’écouter. I, in my own mind, have always thought of America as a place in the divine scheme of things that was set aside as a promised land… Pour notre part, nous en étions convaincus depuis toujours.

Et voici, sous une forme graphique, ce que cela signifie en termes financiers…

Graphique 4 : Évolution des actions américaines et européennes depuis 1991. Return net en euros

(1) La fameuse crise du SRAS en 2003.

(2) À l’époque, après le recul injustifié du cours de cette action, nous vous avions dit que, vu son prix bradé, elle était bonne à croquer.

Lire plus

-

Vertige ?

17 février 2020Après la dernière moisson de records sur les marchés d’actions et d’obligations partout dans le monde, il devient plus que légitime de se demander si les sommets atteints correspondent encore à une valorisation saine.

-

Les bourses sortent déjà de leur quarantaine

7 février 2020Dans un contexte de stabilité des taux d’intérêt à un niveau très bas et à défaut de conflits géopolitiques imminents, l’économie mondiale disposait en effet de tous les leviers pour connaître un redressement substantiel en 2020.

-

L’année du Rat

24 janvier 2020Outre ses victimes directes, le coronavirus a déjà provoqué quelques dommages boursiers. Dans un premier temps, la contamination est restée limitée à la bourse de Hong Kong et aux actions du secteur du luxe.