- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Les bourses sortent déjà de leur quarantaine

7 février 2020

Dans notre exercice imposé de prévisions pour l’année financière 2020, nous pointions comme principale menace qui guettait les investisseurs, précisément l’absence de risque concret à l’horizon.

Mais, armés de toute notre science économique et de notre expérience des marchés financiers(1), nous connaissons les dangers d’un optimisme excessif et ne savons que trop bien qu’un message négatif mystérieux finit toujours par capter l’attention des investisseurs.

Avouons-le, nous avions fait comme si …

Dans un contexte de stabilité des taux d’intérêt à un niveau très bas et à défaut de conflits géopolitiques imminents, l’économie mondiale disposait en effet de tous les leviers pour connaître un redressement substantiel en 2020. Rassurées par l’accord commercial (provisoire) conclu entre les deux superpuissances économiques, les entreprises pouvaient pousser sur le champignon et égaler, voire dépasser, leurs meilleures performances financières. Après la première vague de résultats publiés, les entreprises américaines semblaient en effet s’engager sur cette voie en annonçant des bénéfices supérieurs de 5 % aux attentes initiales. Cette évolution correspondait d’ailleurs parfaitement à nos propres prévisions, nous confortant ainsi dans notre choix de longue date d’avoir une pondération plus importante en actions dans les fonds essentiels.

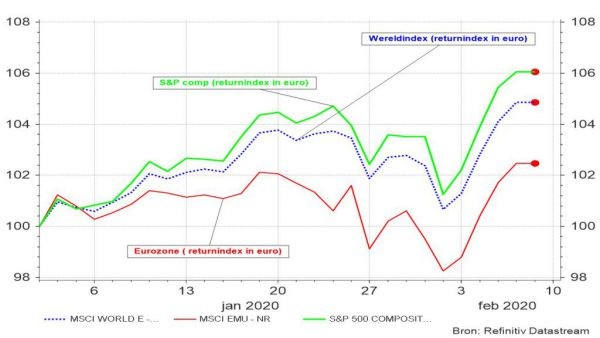

Graphique 1 : Évolution de l’indice MSCI monde, du S&P Composite et du MSCI zone euro (chaque fois en euros) depuis le 01-01-2020

Mais, bien entendu, nous n’ignorons pas que rien n’est plus facile que d’attirer l’attention en levant un doigt de mise en garde. Ce que nous ne nous étions donc pas privés de faire en exprimant notre vision de l’année qui débute. Le bon peuple boursier se montre en effet étonnamment indulgent à l’égard du prophète de malheur qui en définitive se met le doigt dans l’œil, même si ceux qui l’ont écouté le paient au prix fort en termes d’occasions manquées.

Mais, pour une fois que nous avions cédé, nous aussi, à la tentation d’agiter l’index, la suite nous a encore comme par hasard donné raison. Comme nous l’avions prédit, le risque n’avait en effet pas été prévu. Il est vrai que l’ennemi était dissimulé, observable uniquement au microscope, un instrument absent malheureusement de la boîte à outils de l’économiste.

Dans un premier temps, les marchés financiers ont pris peur face à l’épidémie virale avant de limiter leurs pertes, preuve de leur solidité et de leur capacité à évaluer les risques de manière réaliste. Il va de soi que ce n’est une bonne nouvelle pour personne(2), parce que cette catastrophe a touché indirectement au cœur l’espoir d’un redressement de la croissance mondiale. Cette perspective favorable reposait précisément sur l’accélération de l’économie chinoise. Il faut donc revoir nettement nos espoirs à la baisse, en tout cas pour le premier trimestre de cette année.

Mais les marchés financiers interprètent ce coup du sort comme un report et non pas comme une annulation. Les mesures de soutien que les autorités chinoises ont administrées à leur économie au cours des mois écoulés sont en effet suffisamment puissantes pour ne pas remettre en question leur impact final. La question n’est pas de savoir si, mais quand la diminution des ratios de réserve des banques, les baisses des taux d’intérêt et les aides produiront une accélération de la croissance économique. Ce redressement profitera à l’ensemble de la région asiatique, mais peut ouvrir également de nouvelles perspectives d’exportation à une Europe à bout de souffle(3).

Les autorités chinoises ont pris entre-temps des mesures efficaces pour limiter l’épidémie virale, il est vrai après avoir tenté pendant un temps d’étouffer l’étendue du problème(4). Le gouvernement n’a en tout cas pas hésité ensuite à mettre en quarantaine toute une province pour éviter le pire à l’économie du pays tout entier. Quelques mesures économiques très importantes avaient déjà été mises en œuvre, mais elles ont encore été complétées récemment par des injections massives de liquidités dans le système financier. Dans le même temps, plusieurs taxes d’importation chinoises frappant des produits américains ont été divisées par deux, ce qui annonce peut-être aussi une plus grande propension de la Chine à accepter des propositions américaines lors des prochaines négociations commerciales.

Pour les bourses d’actions, une telle constellation est plus que suffisante pour tenter de décrocher de nouveaux niveaux record. Certes, en ne lâchant pas le frein à main compte tenu du pouvoir de nuisance apparent de ce coronavirus. Ce virus s’avère en effet plus contagieux que celui de la grippe espagnole responsable de la pandémie mondiale de 1919, qui avait été introduit par les troupes américaines à partir de 1917.

Il est donc impératif de développer assez vite un vaccin antiviral. Les marchés financiers sont cependant moins préoccupés par la santé humaine que par le grippage de la machine économique (à chacun son rôle, naturellement) et tablent sur un ralentissement limité de la croissance économique globale avant un mouvement de rattrapage rapide par la suite(5).

L’optimisme des bourses a été alimenté également par la solidité (étonnante) des résultats des entreprises aux États-Unis, mais surtout par l’orientation toujours plus positive des indicateurs économiques. Les chiffres provisoires des créations d’emplois reflètent ce dynamisme – même s’il ne faut jamais exclure une mauvaise surprise lors de la publication suivante de ces statistiques capricieuses. La qualité de ces chiffres laisse en effet à désirer.

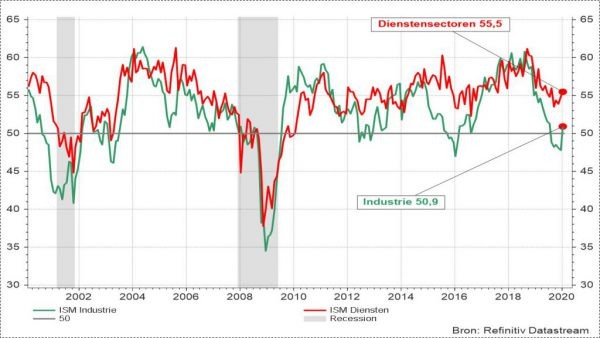

Toujours est-il que les indicateurs ISM confirment la tendance haussière de l’économie américaine. L’indicateur avancé de l’industrie a retrouvé entre-temps sa tendance normale après avoir zigzagué pendant cinq mois en raison de facteurs uniques, comme la longue grève chez GM et la chute soudaine des commandes chez Boeing. Les chiffres ISM se rapprochent à présent de nos prévisions qui traduisent toujours une faiblesse de l’industrie, mais pointent dans la direction d’un redressement substantiel.

Graphique 2 : Indicateur ISM de la conjoncture américaine (Services et Industrie)

Le secteur des services qui, rappelons-le, pèse deux fois plus que celui de l’industrie reste un moteur puissant de la croissance économique américaine.

Le cycle de croissance actuel aux États-Unis vient par ailleurs de fêter un anniversaire inédit. Il représente en effet la plus longue période de croissance économique ininterrompue dans l’histoire américaine. Une performance éminemment remarquable qui a permis de créer des millions d’emplois et de gonfler de milliards de dollars le patrimoine des investisseurs patients. Grâce à ou malgré Donald Trump ?

(1) Si vous pensiez d’ailleurs que l’économie n’est pas une science, nous vous demandons une petite demi-heure de votre temps pour vous convaincre du contraire.

(2) Hormis les détenteurs d’obligations à long terme… La baisse des taux d’intérêt, intervenue immédiatement après l’annonce de l’épidémie, a dopé encore leurs bénéfices qui étaient déjà considérables.

(3) Nous n’envisageons pas pour autant de prendre des pays émergents en portefeuille. Seules la Chine et l’Inde méritent actuellement notre attention.

(4) La Chine n’a évidemment pas le monopole de ces tentatives vouées à l’échec. Mais depuis quelques semaines déjà, nous nous demandions en effet pourquoi la Chine estimait nécessaire de rabaisser à nouveau les ratios de réserve et (plus étonnant encore) d’ajuster à la baisse le taux repo. Voilà que tout s’explique à présent : les autorités souhaitaient d’abord mettre au point les remèdes nécessaires avant d’annoncer la mauvaise nouvelle.

(5) L’attention des médias est tout à fait légitime et compréhensible, mais gardez toujours à l’esprit que, cette année, la grippe ordinaire a déjà tué 40 000 personnes dans le monde et que le nombre de victimes d’accidents de la route dépasse déjà la barre des 110 000 (!).

Lire plus

-

Vertige ?

17 février 2020Après la dernière moisson de records sur les marchés d’actions et d’obligations partout dans le monde, il devient plus que légitime de se demander si les sommets atteints correspondent encore à une valorisation saine.

-

Batman contre-attaque

30 janvier 2020Le coronavirus : le crainte porte surtout sur l’impact de cette épidémie sur la croissance économique, précisément au moment où l’accord commercial américano-chinois permettait d’espérer une accélération de l’activité.

-

L’année du Rat

24 janvier 2020Outre ses victimes directes, le coronavirus a déjà provoqué quelques dommages boursiers. Dans un premier temps, la contamination est restée limitée à la bourse de Hong Kong et aux actions du secteur du luxe.