- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Beurzen vervroegd uit quarantaine

7 februari 2020

Bij de obligate voorbeschouwingen over wat het beleggingsjaar 2020 zoal te bieden had, liet we ons regelmatig ontvallen dat we het als grootste risico beschouwden dat we eigenlijk geen risico zagen.

Maar gepokt en gemazzeld in de economische wetenschap(1) kennen we de gevaren van overdreven optimisme en weten we maar al te goed dat je de aandacht van het beleggingspubliek het gemakkelijkste kan vatten met een mysterieuze negatieve boodschap.

Eerlijk gezegd, we deden maar alsof …

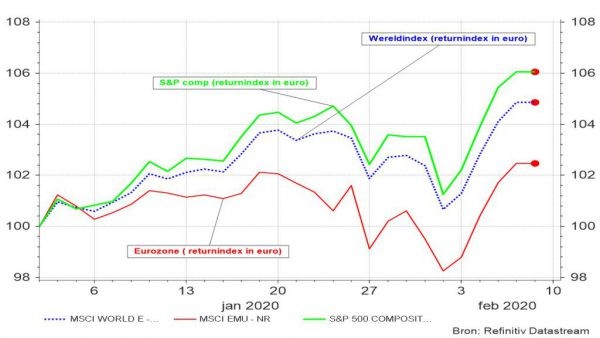

In een context van stabiele, lage rente en bij ontstentenis van imminente geopolitieke conflicten, zou de wereldeconomie in 2020 immers alle ruimte vinden om een substantiële herstelbeweging in te zetten. Gesterkt door het (voorlopige) handelsakkoord tussen de twee economisch machtigste landen zouden de bedrijfswinsten hun beste prestaties kunnen evenaren en zelfs overstijgen. Na de eerste golf van gepubliceerde ondernemingswinsten bleken de Amerikaanse bedrijven de initiële verwachtingen zelfs met 5 % te overstijgen. Deze ontwikkeling lag overigens volledig in lijn met onze prognose, zodat het verhoogde aandelengewicht dat we al geruime tijd aanhouden in de kernfondsen, opnieuw een terechte keuze is gebleken.

Grafiek 1: Evolutie van de MSCI Wereldindex, de S&P Composite en de MSCI eurozone (telkens in euro) sedert 01.01.2020

Maar we weten maar al te goed dat je enkel aandacht krijgt wanneer je het vermanende vingertje opsteekt, vandaar deze doortrapte poging van onzentwege. De goegemeente is immers opvallend vergevensgezind wanneer men ten onrechte wijst op komend onheil, ook al is de prijs in termen van opportuniteitskost gigantisch.

Maar voor die ene keer dat ook wij (zij het wat onwennig) met het wijsvingertje stonden te zwaaien, kregen we bij stom toeval nog even gelijk ook. Zoals voorspeld zag men het risico inderdaad niet. De vijand was immers onzichtbaar en enkel met de microscoop waarneembaar en dat is nu eenmaal een instrument dat je niet in de gereedschapskist van een economist aantreft.

De financiële markten schrokken even op van de virale epidemie maar hun beperkte neerwaartse reactie duidde op standvastigheid en een realistische inschatting. Vanzelfsprekend was dit voor niemand goed nieuws(2), want indirect trof deze rampspoed de hoop op een wereldwijd groeiherstel in het hart. De grootste hoop was hierbij immers precies gevestigd op een versnelling van de Chinese economie. Die illusie moet alleszins voor het eerste kwartaal van dit jaar scherp neerwaarts worden bijgesteld.

Maar de financiële markten interpreteren dit als uitstel en niet als afstel. De economische stimulansen die de Chinese overheid in de vorige maanden toediende, zijn immers dermate substantieel dat er geen twijfel bestaat over hun uiteindelijke impact. De vraag is enkel wanneer (en niet of) de verlaging van de reserveratio’s van banken, de rentedalingen en de uitgevaardigde steunmaatregelen zich vertalen in een groeiversnelling. Dit herstel zal de hele Aziatische regio ten goede zal komen maar kan ook het amechtige Europa nieuwe exportperspectieven bieden(3).

De Chinese overheid nam intussen probate maatregelen om de virusepidemie beperkt te houden, weliswaar na een mislukte doofpotoperatie(4). De regering bleek alleszins niet te beroerd om een hele provincie weg te knippen uit haar economisch plaatje om erger te voorkomen. Enkele zeer belangrijke economische maatregelen werden al vroeger genomen, maar die werden recent nog aangevuld met massale liquiditeitsinjecties in het financiële systeem. Intussen werd ook een aantal Chinese invoertaksen op Amerikaanse producten gehalveerd, wat misschien ook wijst op een grotere bereidheid van China om bij de toekomstige handelsbesprekingen Amerikaanse voorstellen te aanvaarden.

Voor de aandelenbeurzen is een dergelijke constellatie meer dan voldoende om nieuwe recordniveaus op te zoeken. Een beetje met de handrem op weliswaar, want dit virus blijkt bijzonder efficiënt te zijn en heeft zelfs een hogere besmettingsgraad dan de Spaanse griep die in 1919 wereldwijd huishield en werd verspreid door de Amerikaanse troepenverplaatsing vanaf 1917.

Het blijft dus erg belangrijk om voldoende snel een vaccin te ontwikkelen. De financiële markten zijn echter minder bekommerd om de gezondheid van mensen maar deinen op en neer met het wel en wee van de economie (ieder zijn taak, natuurlijk) en nemen als uitgangspunt dat er zich een beperkte krimp van de globale economische groei kan inzetten maar dat de inhaalbeweging snel kan volgen(5).

De beurzen worden in hun optimisme ondersteund door de (verrassend) stevige ondernemingsresultaten uit de VS maar vooral door de steeds positiever gestemde economische indicatoren. De voorlopige cijfers over de werkgelegenheidscreaties ogen stevig – al blijft het altijd afwachten wat deze capricieuze statistieken de volgende keer uit hun mouw zullen schudden. De kwaliteit van deze cijfers is immers bedenkelijk.

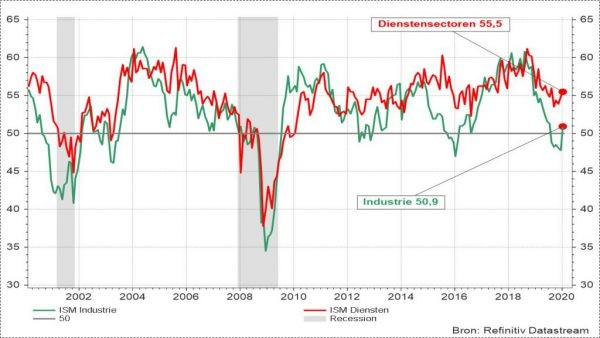

Ook de ISM-cijfers verwijzen naar een opwaarts groeipad voor de Amerikaanse economie. De voorspellende indicator voor de industrie heeft intussen zijn normale trend teruggevonden na een vijftal maanden te hebben gezwalpt omwille van eenmalige factoren, zoals de langdurige staking bij GM en de plotse uitval van bestellingen bij Boeing. Het cijfer komt nu in de buurt van onze prognose, die weliswaar nog steeds duidt op zwakte in de industrie maar wel wijst in de richting van een substantieel herstel.

Grafiek 2: ISM-indicator voor de Amerikaanse conjunctuur (Diensten en Industrie)

De dienstensector, overigens dubbel zo belangrijk als de industrie, blijft wijzen op een stevige Amerikaanse economische groei.

De huidige groeicyclus in de VS viert intussen een bijzondere verjaardag. Het is immers de langste periode geworden van ononderbroken economische groei in de Amerikaanse geschiedenis. Een hoogst merkwaardige prestatie die miljoenen jobs heeft gecreëerd en miljarden dollars heeft toegevoegd aan het vermogen van geduldige beleggers. Dankzij of ondanks Donald Trump?

(1) Moest u overigens denken dat economie geen wetenschap is, dan vragen we een half uurtje van uw tijd om u van het tegendeel te overtuigen.

(2) Houders van langetermijnobligaties even buiten beschouwing gelaten… De daling van de rente, onmiddellijk na de afkondiging van de uitbraak van de epidemie, duwde hun reeds aanzienlijke winsten zo mogelijk nog hoger.

(3) Dit betekent echter niet dat we groeilanden gaan overwegen. Enkel China en India verdienen momenteel onze aandacht.

(4) Dergelijke doofpotten vind je natuurlijk niet alleen in China. Maar we vroegen ons inderdaad enkele weken al af waarom China het plots nodig vond om de reserveratio’s opnieuw te laten dalen en (zeer verrassend) de reporente neerwaarts bij te stellen. Dat is nu duidelijk: Men wenste eerst de nodige maatregelen uit te werken vooraleer de onheilsboodschap bekend werd.

(5) De aandacht van de media is volkomen terecht en begrijpelijk maar hou het perspectief steeds voor ogen dat de gewone griep dit jaar wereldwijd al 40.000 slachtoffers heeft geëist en het aantal verkeerslachtoffers al boven de 110.000 (!) ligt.

Lees meer

-

De zon gaat op in het Westen

9 december 2024Voormalig President Ronald Reagan stelde dat hij de VS als het Bijbelse Beloofde Land beschouwde, en liet er geen twijfel over bestaan dat dit in de letterlijke zin geïnterpreteerd diende te worden. Een flink deel van de Amerikaanse bevolking deelt die mening. Voor een ander deel staat de dagdagelijkse realiteit echter veraf van deze utopie. Maatschappelijke analyses wijzen op groeiende ongelijkheid, toenemende sociale problemen en een gapende kloof inzake ethische vraagstukken die leiden tot verscherpte politieke spanningen.

-

Amerika kleurt rood

6 november 2024Het lijkt erop dat Trump – met overwicht – de Amerikaanse presidentsverkiezingen van 2024 naar zich toe zal trekken. In de media werd een nek-aan-nekrace voorspeld, maar daarbij werd (voor de zoveelste keer) onvoldoende rekening gehouden met het disproportionele systeem van kiesmannen. In de voorafgaande maanden van deze stembusgang namen de financiële markten een duidelijker standpunt in waarbij aan de Republikeinse kandidaat een kans van meer dan 70 % werd toegekend.

-

Tussen droom en bedrijfsresultaat

23 oktober 2024Wie in de jaren 80 op een willekeurige luchthaven was gestrand, kon de tijd doden met het lezen van tientallen bedrijfsmagazines, gedrukt op blinkend papier, die erop wezen dat een Japanse hegemonie in het internationale zakenleven nakend was. Die werd aangevuurd door een ongehinderde expansie en succesrijke exportproducten.