- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Vertige ?

17 février 2020

vertige (nom masculin) 1 peur, malaise ressentis au-dessus du vide

Après la dernière et abondante moisson de records sur les marchés d’actions et d’obligations partout dans le monde, il devient plus que légitime de se demander si les sommets atteints correspondent encore à une valorisation saine, c’est-à-dire fondée sur des attentes réalistes de l’évolution future des facteurs clés.

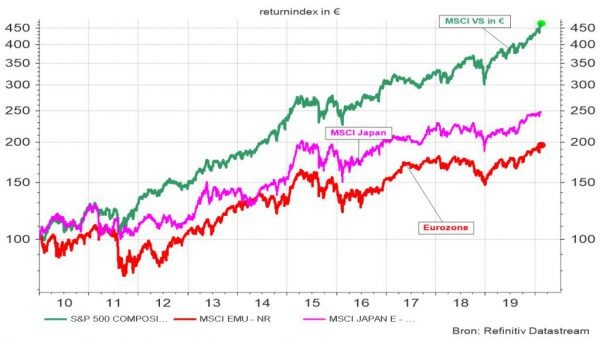

Graphique 1 : Évolution de l’indice MSCI États-Unis, Japon et zone euro

(return net en euros)

Se poser la question, c’est déjà y répondre en grande partie. Quels sont ces facteurs qui déterminent les hauts et les bas des cours boursiers ? La liste est étonnamment courte : le taux de croissance des bénéfices futurs des entreprises, l’évolution attendue des taux d’intérêt à long terme et le niveau de la prime de risque. Le premier facteur mesure l’opportunité offerte, le deuxième le coût de financement pour l’exploiter et le troisième et dernier, la rémunération du risque attendu qui y est indissociablement lié.

Il est possible d’évaluer objectivement l’évolution future de ces facteurs, ce qui permet ainsi déjà d’aller au-delà des analyses à la petite semaine. Cela exige un certain sang-froid dans la mesure où il est toujours tentant, comme s’y complaisent de nombreux commentateurs avides de sensationnel, de jouer les oiseaux de mauvais augure en évoquant de mythiques bulles financières et le comportement irrationnel des investisseurs. Ceux qui suivent de tels conseils le paient malheureusement au prix fort, en termes d’occasions manquées.(1)

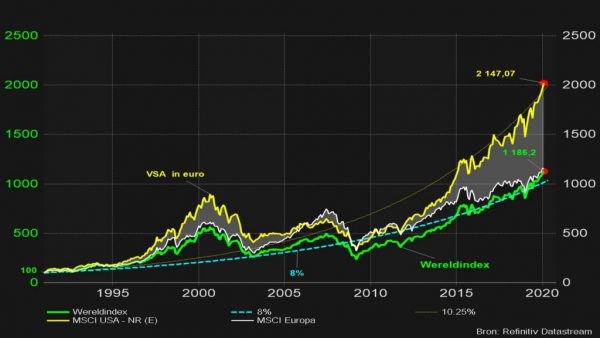

Graphique 2 : Évolution de l’indice des actions aux États-Unis, en Europe et

dans le monde (return net en euros)

On passe ainsi négligemment à côté des statistiques historiques fabuleuses que les bourses mondiales ont réussi à réaliser au cours de ces dernières années, avec en vedette les États-Unis et leurs marchés phares. Le 9 mars prochain, les bourses américaines célèbreront d’ailleurs (selon toute vraisemblance) le onzième (!) anniversaire de leur ascension spectaculaire : le plus long rally jamais accompli, qui a permis aussi la plus forte croissance économique (et donc de la prospérité) dans l’histoire.(2)

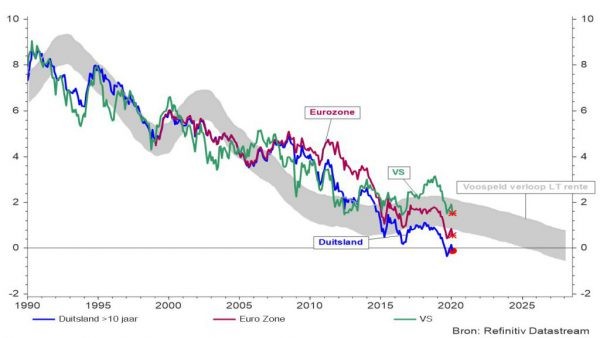

Nul besoin d’être grand clerc pour expliquer la raison majeure de cette progression boursière historique aux États-Unis. Chaque revers économique intervenu au cours de la dernière décennie a pu être amorti par une baisse significative des taux d’intérêt. Auparavant, les risques de dérapage de l’inflation empêchaient en effet de réduire suffisamment les taux d’intérêt pour que la baisse du loyer de l’argent réussisse à soutenir le niveau des cours boursiers. Les marchés d’actions subissaient ainsi de longues et substantielles baisses des cours. Ce qui ne s’est donc plus reproduit au cours de la période écoulée. Les bourses se sont toujours redressées fortement et relativement rapidement après chaque chute des cours. En l’absence de toute menace inflationniste, les taux peuvent baisser autant que nécessaire pour soutenir les bourses et relancer l’économie. Aux États-Unis du moins…

Il n’est pas fortuit évidemment que cette longue période d’optimisme boursier débridé coïncide en grande partie avec la plus longue ère de croissance économique ininterrompue dans l’histoire des États-Unis. Une telle expansion économique a permis en effet aux entreprises américaines d’augmenter fortement leurs bénéfices, ce qui s’est répercuté tout naturellement dans leurs valorisations boursières.

Graphique 3 : Évolution des résultats des entreprises et de l’indice S&P 500

aux États-Unis

Dans le passé, une croissance économique d’une telle vigueur s’accompagnait généralement d’une baisse du chômage mais aussi d’une augmentation rapide de la masse salariale. Au fil du temps, cette progression des salaires produisait des tensions inflationnistes qui, dans une première phase, poussaient les taux d’intérêt à long terme à la hausse, ce qui obligeait ensuite les autorités monétaires à durcir leur politique. Cela sonnait aussi le glas des hausses boursières. Et les cours ne pouvaient reprendre leur marche en avant que lorsque les taux d’intérêt repartaient à la baisse une fois les menaces inflationnistes neutralisées. Entre-temps, l’économie tombait souvent dans une récession sévère.

Un tel enchaînement ne se profile pas à l’horizon actuellement, au contraire. La situation présente contraste fortement avec les cycles économiques antérieurs. Malgré l’expansion continue de l’économie et un taux de chômage qui n’a jamais été aussi bas depuis des décennies, les indicateurs de l’inflation restent très éloignés de la zone de danger en raison d’une combinaison de développements favorables dans l’économie réelle. Ainsi, les prix du pétrole restent relativement bas (parce que le gaz de schiste américain peut toujours s’y substituer), alors que la masse salariale n’augmente que modérément. Le faible taux de chômage ne se traduit donc pas par une hausse de l’inflation et des taux d’intérêt(3), contrairement à ce qui se produisait dans le passé.

Mais, indépendamment de cela, les taux d’intérêt à long terme seraient de toute façon restés faibles. L’évolution démographique détermine en effet dans une grande mesure la tendance des taux d’intérêt. Elle les pousse donc à la baisse depuis quelque temps déjà. De par la composition démographique (plus saine) de leur population, les États-Unis constituent à cet égard une exception, mais les taux d’intérêt à long terme américains sont fortement influencés par le Japon et la zone euro.

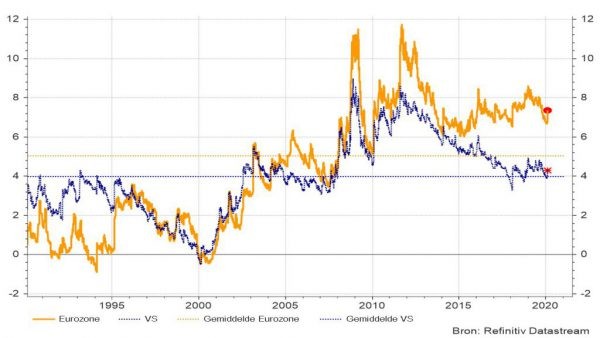

Graphique 4 : Évolution attendue des taux d’intérêt à long terme

Au cours de la décennie écoulée, chaque affaiblissement (temporaire) de la croissance économique américaine n’a provoqué que pendant un bref laps de temps une correction baissière des cours sur les marchés d’actions. À chaque fois, la poursuite de la baisse des taux d’intérêt a réussi à compenser le ralentissement économique, pour former ainsi un tremplin pour une ascension boursière ultérieure qui dépasserait les sommets précédents.

Dans la zone euro, ce processus a fonctionné beaucoup moins bien. La progression des cours ne pouvait s’appuyer que sur la baisse des taux d’intérêt en raison de la progression très modeste des résultats des entreprises européennes. Chaque rally boursier s’essoufflait donc rapidement, faute d’oxygène. La relative stagnation des résultats des entreprises du Vieux continent s’explique naturellement par l’activité anémique de la zone euro, qui n’est jamais parvenue à passer à la vitesse supérieure malgré les efforts considérables déployés par la BCE depuis 2011. Et cela a eu pour effet humiliant de voir les obligations émises par l’Espagne, l’Italie ou le Portugal générer un return supérieur à celui de l’indice boursier européen.

Graphique 5 : Évolution de l’indice des obligations italiennes et espagnoles par rapport à l’indice MSCI des actions de la zone euro (return net en euros)

Cela illustre également le fait que les marchés d’actions européens n’ont été soutenus que par les stimulants monétaires de la BCE puisque les baisses de taux afférentes n’ont eu aucun résultat tangible en termes de croissance économique. Les raisons de cette évolution décevante de l’activité économique sont bien connues : l’austérité budgétaire des pouvoirs publics et le cadre restrictif de la réglementation bancaire. Le premier volet semblait nécessaire pour éviter une nouvelle crise de la zone euro et le second pour réduire autant que possible le risque d’une nouvelle débâcle bancaire. Le coût de cette impasse ne cesse cependant de grandir au point d’hypothéquer l’avenir économique de l’Europe. La divergence croissante entre les performances boursières des États-Unis et de la zone euro l’illustre cruellement.

Graphique 6 : Comparaison des indices S&P 500 et MSCI zone euro (indice return

en euros)

Il nous reste à évoquer le troisième élément déterminant, et sans doute le plus crucial, pour l’évaluation des niveaux de valorisation actuels : la prime de risque attendue. De fait, 2/3 de l’ensemble des évolutions boursières sont liés aux fluctuations de cette prime de risque. En soi, ce facteur n’est pas très compliqué à estimer, mais son évolution future n’en est pas pour autant facile à prédire.

L’examen de ce facteur n’est d’ailleurs pas sans rappeler l’analyse traditionnelle qui mesure les valorisations boursières principalement à l’aune du rapport cours-bénéfice.

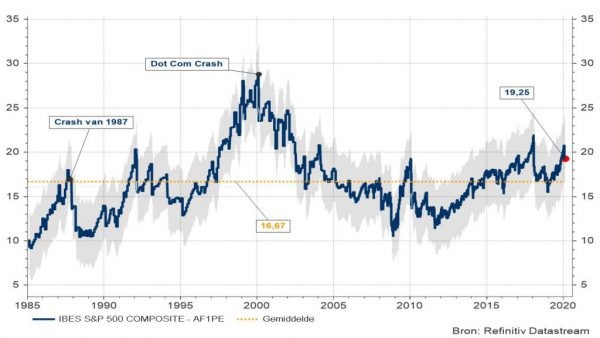

Graphique 7 : Rapport cours-bénéfice de la bourse américaine

L’évolution du rapport cours-bénéfice du marché d’actions américain permet de déduire immédiatement que le niveau de valorisation actuel (selon ce critère) se situe nettement au-dessus de sa moyenne historique. Ce niveau de valorisation n’est cependant ni synonyme de « bourse chère » ni annonciateur nécessairement de fortes corrections boursières. Le niveau actuel reste loin de la valeur qui avait été atteinte juste avant l’explosion de la bulle « dotcom ».

Il n’en reste pas moins que le rapport cours-bénéfice actuel est supérieur au niveau du mois d’octobre 1987, lorsque les taux d’intérêt à long terme étaient cependant nettement plus élevés qu’aujourd’hui. Ce constat nous amène ainsi à corriger cet indicateur en fonction du niveau des taux d’intérêt.

En corrigeant de la sorte le rapport cours-bénéfice, on détermine la prime de risque. Elle représente le rendement additionnel qu’on exige par rapport à un placement sans risque, pour compenser le risque plus élevé auquel on s’expose.

Graphique 8 : Prime de risque aux États-Unis et dans la zone euro

L’évolution historique de ce facteur révèle en tout cas que rien ne permet de conclure que les cours actuels sont surévalués. Malgré les hausses spectaculaires des cours boursiers et la baisse de la volatilité, la compensation exigée pour le risque pris se situe toujours au-dessus de la moyenne historique.

La réaction de la bourse américaine (et, dans son sillage, celle des autres marchés dans le monde) témoigne en tout cas de la résilience remarquable des valorisations boursières des entreprises, malgré une série impossible à énumérer de revers et de tensions géopolitiques. Cela s’explique en partie par la hausse relativement forte des résultats des entreprises américaines (malgré une conjoncture mondiale peu tonique), mais aussi par l’extrême faiblesse des taux d’intérêt.

Nous ne voyons aucune raison directe à ce que l’un de ces deux facteurs évolue moins favorablement dans un proche avenir. Si un ralentissement inattendu de la croissance économique (par exemple, en raison du coronavirus) mettait tout de même sous pression les résultats des entreprises, les taux d’intérêt à long terme pourraient encore baisser suffisamment pour le compenser.

En surmontant systématiquement chaque revers, les marchés financiers ont de surcroît gagné en confiance, ce qui peut également faire baisser la prime de risque.

Mais l’avenir n’a (heureusement) pas révélé tous ses secrets. Nous ne pouvons donc nullement garantir la poursuite de ce chemin pavé de roses. Mais soyez sûrs en tout cas qu’il est indispensable de fonder son jugement en utilisant les meilleurs instruments possibles, en s’appuyant sur des modèles décisionnels de pointe solidement étayés et en procédant à une analyse objective.

(1) La seule fois dans l’histoire où cela a vraiment mal tourné en bourse, avec une décennie de pertes pour l’investisseur, s’est avérée surtout un test de patience. Parce que tous les investisseurs lauréats de cet examen ont ensuite été richement récompensés.

(2) Cet accroissement phénoménal de patrimoine financier a été réservé malheureusement au groupe d’investisseurs qui, malgré la chute spectaculaire des cours au quatrième trimestre de 2008, ont su garder la tête froide. Une leçon de sagesse qui s’est d’ailleurs révélée encore très fructueuse au quatrième trimestre de 2018.

(3) Cette modération salariale s’explique principalement par l’automatisation et la globalisation croissantes de l’économie mondiale qui permettent de remplacer la main-d’œuvre coûteuse soit par une automatisation accrue soit par une délocalisation de la production vers des régions à bas coûts.

Voir plus

-

Les bourses sortent déjà de leur quarantaine

7 février 2020Dans un contexte de stabilité des taux d’intérêt à un niveau très bas et à défaut de conflits géopolitiques imminents, l’économie mondiale disposait en effet de tous les leviers pour connaître un redressement substantiel en 2020.

-

Batman contre-attaque

30 janvier 2020Le coronavirus : le crainte porte surtout sur l’impact de cette épidémie sur la croissance économique, précisément au moment où l’accord commercial américano-chinois permettait d’espérer une accélération de l’activité.

-

L’année du Rat

24 janvier 2020Outre ses victimes directes, le coronavirus a déjà provoqué quelques dommages boursiers. Dans un premier temps, la contamination est restée limitée à la bourse de Hong Kong et aux actions du secteur du luxe.