- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Home, sweet home

18 mars 2020

Ils vous fuiront en hurlant !

Si vous ne résistez pas à nouveau à l'envie, dans 20, 30 ou 40 ans, de raconter pour la énième fois à vos (arrière-)petits-enfants les temps étranges que vous avez vécus en cette année 2020 ô combien singulière. Et d'ailleurs, ils ne vous croiront pas. Encore moins si vous leur dites qu'avant le début de l'épidémie, les gens s'épuisaient à aller au travail en supportant des heures d'embouteillages dans un air pollué ou dans des trains archibondés. Pour effectuer un travail qui aurait très bien pu être fait à la maison.

Ils s'interrogeront aussi sur l'état de votre santé mentale si vous leur parlez de ces auditoires archipleins d'universités ou de hautes écoles dans lesquels vous donniez cours alors que vous auriez pu organiser très facilement un cours numérique. À suivre au moment et au rythme convenant à chacun. Et sans parler de cette habitude peu ragoûtante de l'époque d'échanger des poignées de mains suantes pour se saluer. Cela leur semblera le comble de l'horreur.

À vrai dire, on va finir par ressentir une certaine sympathie pour ce sale petit virus qui a réussi ce que Barack Obama a échoué à mettre en place pendant 8 ans : une forme de solidarité dans l'assurance maladie américaine. Mais aussi à faire plier l'UE jusqu'à ce qu'elle autorise une marge de manœuvre budgétaire suffisante pour atténuer autant que possible les conséquences économiques.

Sympathy for the devil, certes, mais nous ne serions pas honnêtes en passant sous silence l'impact positif de la thérapie de choc que le monde doit supporter actuellement. L'économie mondiale est pratiquement à l'arrêt. La nature peut se remettre à respirer après le maintien à quai des bateaux de croisière très polluants, la diminution des embouteillages, l'arrêt des navires de fret et le blocage au sol des avions. À présent, nous avons le devoir de réfléchir de manière approfondie aux futures structures économiques.

Mais, en notre for intérieur, nous ne croyons pas vraiment que ces réflexions conduiront à une reconfiguration radicale du paysage économique. Pour une raison fondamentale : le système de marché est trop « orienté prix ». La digitalisation a définitivement pris la main. Et les degrés d'automatisation et de robotisation seront les facteurs déterminants pour désigner les gagnants de demain. Jusqu'à ce que, sans doute, un virus numérique frappe et fasse repartir le pendule dans l'autre sens.

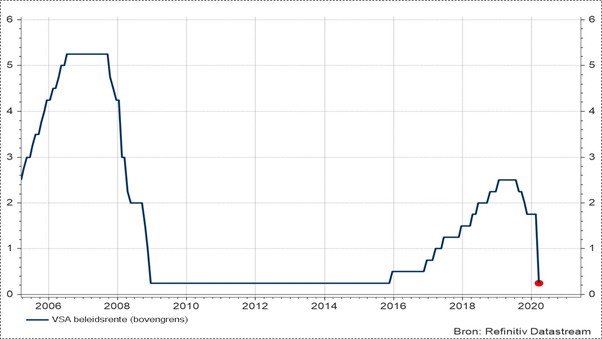

Entre-temps, le président de la Fed a réussi à nouveau à nous surprendre, le 15 mars, en réduisant fortement le taux d'intérêt directeur américain. Un dimanche qui plus est. Histoire de s'assurer que tout le monde soit induit en erreur ? Comme lors de la diminution soudaine intervenue 2 semaines plus tôt, il était quasi fatal que les marchés financiers l'interprètent comme un acte de désespoir.

Comprenez-nous bien : les marchés financiers avaient déjà largement intégré une (nouvelle) réduction drastique des taux directeurs américains. Mais ils tablaient sur une diminution de 0,75 % (et non pas de 1 % comme celle opérée à présent) qui n'aurait été annoncée que le 18 mars, après la réunion habituelle du FOMC. La question se posait donc : pourquoi une diminution plus forte et –- en toute hâte –- trois jours plus tôt que prévu ?

Graphique 1 : Taux d’intérêt directeur aux États-Unis

Vu la réputation chancelante de Jay Powell, cette action précipitée a été interprétée comme une réaction de panique. Résultat : le lundi suivant, la correction des cours a été d'un ordre de grandeur que les marchés n'avaient plus connu depuis 1987(1).

Après le massacre de lundi, les cours ont certes récupéré ensuite la moitié de leurs pertes, mais l'environnement financier reste très incertain malgré les mesures de soutien, de nature fiscale et monétaire, qui ont été annoncées au niveau mondial. Les incontestables effets positifs qui en résulteront ne se feront cependant sentir qu'à partir du second semestre (voire seulement au quatrième trimestre), alors que les conséquences négatives de la pandémie frappent dès à présent très durement, ce qui provoquera une contraction économique à une échelle rarement vue.

Une chute du PIB chinois de 9 % au deuxième trimestre de 2020 (évitant ainsi de justesse une(2) dépression) et une contraction de 5 % de l'économie américaine, ce qui se traduira vraisemblablement par une récession en base annuelle. Le président Trump n'a eu d'ailleurs aucune difficulté à le reconnaître. Tant qu'il peut en rejeter la faute sur les Européens, il consolide même sa position dans son pays(3).

Si Powell restera toujours à nos yeux un personnage insaisissable, cette fois il avait sans doute de bonnes raisons de surprendre les marchés en procédant à une réduction des taux de manière à la fois ample et accélérée. Le différentiel de taux entre les obligations d'entreprise affichant respectivement des ratings Baa et Aaa s'était en effet fortement accru. Cette évolution traduit entre autres la crainte d'une vague de rabaissements de la qualité de crédit octroyée par les agences de notation. Une correction à la baisse d'un rating Baa, qui se situe à la limite du niveau acceptable de solvabilité, nous amène très vite à un rating associé aux titres d'investissement jugés spéculatifs.

Or, les placements affublés d'un rating spéculatif ne peuvent pas être détenus par la grande majorité des fonds d'investissements et de pension. On risquait donc d'assister à une vente massive de ces titres menacés de dégradation, ce qui aurait infligé de très lourdes pertes sur une grande partie des marchés obligataires américains et, ensuite, exposé la moitié des entreprises à des difficultés de financement. D'où la décision de la banque centrale américaine de réduire son taux directeur drastiquement et immédiatement, d'annoncer un nouveau type de plan(4) QE et de procéder à un assouplissement prononcé des provisions de crédit.

En soi, les récessions ont toujours été de nature temporaire (tôt ou tard, on tournera d'ailleurs également la page de celle-ci) et sont apparues ensuite comme d'excellents moments pour investir. Tant que les taux d'intérêt peuvent baisser suffisamment pour compenser l'impact négatif d'une contraction de la croissance économique, cela crée un potentiel haussier. Au prix de quelques frayeurs et tremblements entre-temps...

Actuellement, cependant, la méfiance observée sur les marchés financiers se nourrit de la crainte que les taux d'intérêt étaient déjà si bas que de nouvelles réductions ne compenseraient plus rien sur le plan de la croissance économique. Mais les taux d'intérêt n'ont pas encore atteint un plancher aux États-Unis et en Chine. Si bien qu'en les réduisant encore jusqu'à arriver à des niveaux de faiblesse record, ces géants économiques pourraient en ressentir les effets bienfaiteurs.

En revanche, l'Europe connaît déjà depuis de nombreuses années un loyer de l'argent très bas sans réussir à le traduire en croissance économique, en raison de l'austérité budgétaire des États et du redressement difficile du secteur bancaire. De surcroît, nous assistons même dans la zone euro, au moment le plus inopportun et aux endroits les moins favorables, à des hausses substantielles des taux d'intérêt, à savoir en Italie et en Espagne. Si les raisons en sont connues, les conséquences n'en sont pas moins considérables. Pour les investisseurs, le scénario tant redouté concerne la plupart des Bourses européennes : une croissance économique substantiellement plus faible, combinée à une hausse des taux d'intérêt. L'horreur à l'état pur.

Le salut ne peut venir (et ne viendra) que lorsqu'il apparaîtra que la pandémie a atteint son pic. La hausse des températures bloquera-t-elle naturellement la propagation du virus, comme cela a été le cas en 2003 ? Nous le pensons, mais nous nous sommes déjà lourdement trompés en déduisant de l'expérience du précédent virus SRAS que le pic du coronavirus serait atteint quelque part entre la fin du mois de février et le début du mois de mars. Une prévision très précise, d'ailleurs. Pour la Chine...

Nous n'avions pas pris en compte sa diffusion dans le reste du monde. On se perd d'ailleurs toujours en conjectures pour expliquer pourquoi l'Italie a été frappée aussi gravement. Personne ne l'avait prévu. D'où les dégâts considérables sur le plan économique et financier.

L'incertitude reste grande parce que nous ne saurons au plus tôt qu'en juillet ou en août quand cette pandémie touchera à sa fin. Cette question sans réponse plonge les marchés financiers dans une zone de grande volatilité, avec une succession inédite de chutes vertigineuses qui sont compensées (partiellement) le lendemain, avant de nouvelles glissades. En comparaison, la volatilité boursière observée en 2008/2009 prête à sourire maintenant. Il faut remonter à la crise pétrolière dans les années 1970 et à la grande dépression pour retrouver de tels orages persistants sur les marchés financiers.

Les taux d'intérêt ne sont pourtant pas les seules armes disponibles pour lutter contre les conséquences économiques et financières de cet attentat à la bombe virale. Bien au contraire, des interventions massives des pouvoirs publics à différents niveaux devraient s'avérer beaucoup plus utiles : compensations pour les mises au chômage, mesures d'accompagnement puissantes pour les entreprises et indépendants fortement touchés et investissements audacieux en infrastructures. La forte augmentation de la dette publique qui en découlera sera un problème à régler plus tard. Histoire que les générations futures aient également de quoi s'inquiéter.

Il revient à présent aux scientifiques de gagner la course contre la montre en développant le plus vite possible un remède ou un vaccin. Les tests d'un vaccin sont entrés dans une phase finale en Chine.

Il incombe aux autorités politiques de faire en sorte qu'une future épidémie soit prise en charge adéquatement dès le début et que les infrastructures sanitaires y soient préparées afin qu'un(e) prochain(e) virus, bactérie ou bacille n'ait pas la possibilité de provoquer une pandémie.

Et, de son côté, la population doit montrer son sens des responsabilités en suivant les directives. Ce civisme peut réduire l'intensité de la pandémie (au prix d'un rallongement de son impact dans le temps) et rendre supportable le travail admirable des personnes chargées des soins. Nous leur exprimons tout notre respect. Des tonnes de respect.

Enfin, nous attendons des investisseurs, jadis les plus braves de nous tous, qu'ils se serrent les coudes. D'abord, pour y tousser consciencieusement au besoin, mais aussi pour faire bloc contre cette monstruosité invisible. En respectant scrupuleusement les mesures draconiennes qui ont été prises, nous lui barrerons la route. Et grâce aux puissantes mesures économiques et monétaires, nous surmonterons cette épreuve douloureuse et en tirerons les enseignements appropriés pour l'avenir. Entre-temps, nous faisons cependant profil bas avec une exposition aux actions inférieure de quelque 5 % à la norme, mais suivons de très près l'évolution de la situation en envisageant de manière fondamentalement positive le second semestre de l'année.

Et à cet avorton, avec sa tronche boutonneuse qui ressemble à une vieille mine sous-marine, qui pense que l'humanité est à présent à ses pieds, nous ne lui adressons qu'un seul message : You ain’t seen nothing yet.

[1] Mais, à l'époque, les marchés avaient récupéré leurs pertes relativement vite. Pour une raison simple : le krach du 19 octobre 1987 doit être considéré comme un accident technique. Aucune raison fondamentale ne le justifiait. Dans le contexte actuel, on peut difficilement prétendre que la chute des cours est accidentelle.

[2] Une dépression économique signifie une chute de l'activité de 10 % ou une récession qui dure plus de 2 ans.

[3] Il peut par ailleurs s'appuyer sur le préjugé, largement partagé par les Américains, selon lequel l'Européen moyen aurait une hygiène douteuse.

[4] Cette mesure n'a pas encore de véritable nom. Pour qualifier le programme attendu de rachat massif d'obligations d'entreprise, on utilise l'expression de « Quantitative stabilisation ». Pourquoi d'ailleurs ne pas tout simplement acheter des futures d'actions ? Ce serait plus efficace.

Voir plus

-

Nous n'avons plus que nos yeux pour pleurer 2.0

12 mars 2020Aujourd'hui, l'espoir sur les marchés financiers repose entièrement sur les mesures de soutien attendues et les prochaines baisses de taux décidées par la Fed, la BCE ainsi que les banques centrales chinoise et japonaise. Sans oublier le fait que le virus se consume de lui-même lorsque la température commence à grimper dans l'hémisphère nord.

-

Un anniversaire en mode mineur

9 mars 2020Une nouvelle maladie vient de tout détruire sur son passage en Chine et s'est propagée tout le long de l'ancienne route de la soie. Les autorités italiennes – étonnées et abasourdies – réagissent trop tard et de manière inadéquate.

-

Retour en septembre

4 mars 2020Le long soupir du président de la Banque centrale américaine parvient sans peine à nos oreilles depuis Washington DC.