- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Un anniversaire en mode mineur

9 mars 2020

Une nouvelle maladie vient de tout détruire sur son passage en Chine et s'est propagée tout le long de l'ancienne route de la soie. Les autorités italiennes – étonnées et abasourdies – réagissent trop tard et de manière inadéquate. Peu de temps après, 60 % de la population de Sienne et de Florence succombent. À une vitesse fulgurante, ce fléau jusqu'alors inconnu atteint le nord de l'Angleterre et n'est ralenti que par la hauteur des Alpes et le rude climat scandinave.

La mondialisation du commerce et la forte densité de population dans les villes insalubres, qui poussent comme des champignons à ce stade de l'industrialisation, permettent à la maladie de faire des victimes à une échelle jamais vue auparavant.

Nous sommes alors en 1347, dans le port sicilien de Messine où une désagréable découverte a été faite sur un navire revenant d'Asie.

Soyons clairs : nous sommes aujourd'hui encore loin de cette situation. Mais même si nous ne pouvons pas encore dire grand-chose de positif sur l'avenir immédiat de l'économie mondiale et que les dégâts sur les marchés d'actions sont considérables, nous sommes reconnaissants de la perspective que nous offre cette panique face à un virus de la grippe qui a échappé à tout contrôle. Imaginez la réaction qu'a dû provoquer l'épidémie de peste. Sans explication scientifique, sans statistiques sur l'évolution, sans médias pour offrir une interprétation adéquate, et avec pour seuls remèdes les superstitions et le charlatanisme.

Il est évident que dans les mois à venir, nous nous attendons à ce que la panique autour du coronavirus ait un impact sévère sur l'économie mondiale, avec une récession quasi inévitable en Chine – une première depuis 1976. Tout cela engendre bien sûr des conditions très défavorables dans les places boursières, où il faut avoir le pied marin pour ne pas passer par-dessus bord avec les vagues impitoyables qui s'abattent sur les marchés financiers.

Le recul imprévu de la croissance mondiale est désormais suffisamment pris en compte dans les cours d'actions. L'incertitude qui alimente actuellement la volatilité des marchés financiers porte sur la vitesse à laquelle l'économie mondiale devrait se redresser et sur la mesure dans laquelle les pertes subies pourront être récupérées.

La réponse dépendra, d'une part, de la stabilisation de la propagation du virus, et, d'autre part, de la mesure dans laquelle les incitants économiques et monétaires fournis pourront stimuler l'activité économique.

Avec des taux d'intérêt à long terme extrêmement bas, des primes de risque sensiblement accrues, de nouvelles mesures de soutien à l'économie mondiale et le potentiel de nouvelles réductions des taux directeurs aux États-Unis et en Chine, la question n'est pas de savoir si les marchés d'actions vont reprendre, mais seulement quand. La réponse évidente est que cela ne pourra arriver qu'une fois la phase de panique passée. Le désormais tristement célèbre « moment Minsky » . (1)

Cela ne pourra toutefois se produire que lorsque le virus sera suffisamment maîtrisé, probablement lors de la hausse des températures dans l'hémisphère nord, et après que les mesures draconiennes prises en Italie aient eu le même effet qu'en Chine, où l'on a annoncé ce matin qu'aucune nouvelle infection n'avait été détectée en dehors de la province du Hubei . (2)

Les analystes de marché se sont-ils lourdement trompés concernant l'impact du virus sur les marchés financiers ? Force est d'admettre aujourd'hui que oui. Mais les modèles de prévision utilisés par analogie avec le virus SRAS en 2003 indiquaient que nous aurions dépassé le pic des infections à la fin du mois de février, soit exactement ce qui s'est passé en Chine. Dans cette perspective, il est évident que les bourses se sont d'abord montrées peu préoccupées et ont même cherché à atteindre de nouveaux niveaux records.

Cependant, le mystérieux foyer épidémique en Italie est venu brouiller les pistes pour tous les professionnels de la bourse. Une chaîne ne peut jamais être aussi solide que son maillon le plus faible. La zone euro est aujourd'hui frappée en son point le plus vulnérable. Chaque inconvénient a toutefois son avantage. Serait-ce l'argument dont les décideurs européens avaient besoin pour (enfin) autoriser des investissements massifs dans leurs économies afin d'éviter un nouveau déclin économique ?

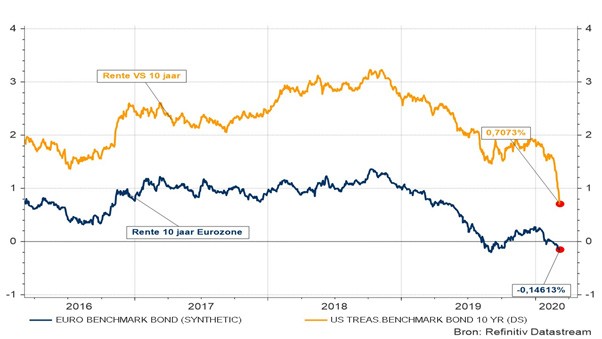

Avec de tels taux, ce n'est qu'une question de temps avant de voir arriver un mouvement de reprise, mais les taux d'intérêt baissent de façon spectaculaire sur toutes les échéances, en particulier aux États-Unis, tant à 1 qu'à 10 ans.

Graphique 1 : Taux d’intérêt sur les obligations d’État à 10 ans aux États-Unis et dans la zone euro

Même la perspective d'un taux d'intérêt directeur négatif aux États-Unis n'est plus considérée comme improbable. Imaginez l'impact que cela aura sur le pouvoir d'achat des Américains.

Il y aura toutefois également des conséquences sur les marchés de change où le taux de change du dollar américain fluctue énormément par rapport à l'euro et au yen.

Les cours des obligations à longue échéance atteignent naturellement des niveaux astronomiques, ce qui soulage quelque peu les fonds mixtes.

Malgré notre confiance inébranlable en l'avenir, une nouvelle journée négative s'annonce aujourd'hui sur les marchés boursiers. Il faut toutefois corriger les chiffres négatifs avec le déclin attendu du pétrole et de certaines compagnies énergétiques. Cette baisse est liée à l'improbable chute brutale des prix du pétrole, qui a atteint jusqu'à 25 % après l'annonce surprenante d'une guerre des prix. Pour ceux qui n'ont pas investi dans ce secteur (comme nous), cela présente plutôt des avantages. Ce qui motive un pays comme l'Arabie Saoudite à se battre avec d'autres pays producteurs de pétrole en ce moment nous échappe complètement.

Cependant, la date du 9 mars marque aussi l'anniversaire du bull market américain qui a débuté en 2009, au milieu des décombres laissés par la crise financière. From the ashes of disaster, grow the roses of success…

La plus longue phase d'augmentation ininterrompue des cours dans l'histoire de la finance. Une « interruption » est ici définie comme une diminution de 20 % ou plus par rapport à la valeur maximale précédente. Le cours de clôture de l'indice composé S&P de vendredi est encore (environ) 9 % au-dessus de ce niveau symbolique. La combinaison de l'incertitude quant à la poursuite de la propagation du virus et de la forte baisse des cours des compagnies pétrolières, qui ont un poids important dans l'indice des actions américaines, constitue certainement une menace. Toutefois, l'annonce en temps utile de mesures médicales et d'initiatives économiques audacieuses pourrait ralentir un nouveau déclin.

Malgré tout et quoi qu'il puisse arriver, merci pour les 11 années les plus merveilleuses que les marchés financiers aient jamais connues ! Toussons un (bon) coup et allons de l'avant.

[1] Le moment Minsky fait référence à l'instant où tout le monde abandonne, ou, comme le dit l'expression, lorsque l'on finit par « jeter l'éponge ». Ensuite, tout semble plutôt bien se passer et les marchés peuvent se remettre assez rapidement de leurs niveaux de dépression.

[2] Où les nouveaux cas ne se déclarent d'ailleurs plus que dans la capitale.

Voir plus

-

Retour en septembre

4 mars 2020Le long soupir du président de la Banque centrale américaine parvient sans peine à nos oreilles depuis Washington DC.

-

Du football panique poussé à l’extrême

28 février 2020Les baisses des taux d’intérêt aux États-Unis et le soutien substantiel de la Chine à son appareil productif devaient fournir à l’économie mondiale l’énergie nécessaire pour faire passer l’activité industrielle globale à la vitesse supérieure.

-

Un méchant coup de frein

24 février 2020Ces dernières semaines, les marchés financiers ont su faire preuve de bravoure malgré les nouvelles alarmantes à propos de l’épidémie du coronavirus.