- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Un méchant coup de frein

24 février 2020

Ces dernières semaines, les marchés financiers ont su faire preuve de bravoure malgré les nouvelles alarmantes à propos de l’épidémie du coronavirus. Leur résistance n’est pas irréfléchie : le risque que l’humanité périsse des suites de ce virus spécifique est somme toute très faible.

Entre autres, parce que les mesures draconiennes prises par les autorités chinoises ont permis d’inscrire l’évolution de l’épidémie dans un schéma assez classique : après une croissance explosive du nombre de contaminations, on observe une stabilisation depuis la mi-février. Bientôt, le coronavirus entrera dans les livres d’histoire et on tournera la page.

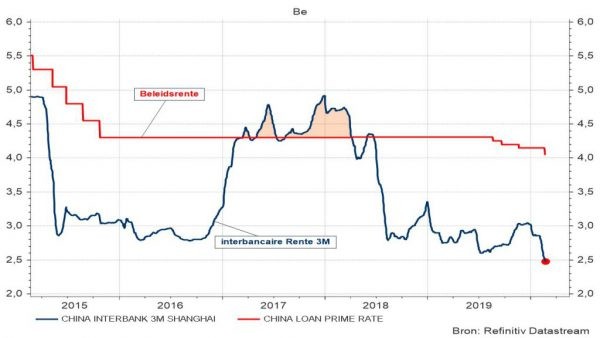

Le gouvernement chinois affiche en tout cas sa confiance à cet égard en appelant sa population à reprendre ses activités normales (lisez : le travail) dans les zones géographiques qui n’ont pas été mises en quarantaine. Et, entre-temps, ces mêmes autorités ont mis en œuvre des mesures décisives pour relancer la croissance économique. La baisse des taux d’intérêt, combinée avec la réduction des ratios de réserve des banques, va permettre aux entreprises chinoises de se financer plus facilement et à moindre coût.

Graphique 1 : Taux interbancaire en Chine

Cela devra en tout cas être complété avec des mesures temporaires d’accompagnement destinées à éviter la faillite aux entreprises locales confrontées à une baisse de la consommation domestique et des exportations. Les autorités y veilleront certainement.

On s’attend donc généralement à ce que l’économie chinoise se redresse puissamment au second semestre de 2020. En soi, cette perspective rassurante suffirait à stabiliser les bourses, même si ce virus est arrivé au plus mauvais moment, précisément quand la croissance économique chinoise pouvait enfin repartir de l’avant après la guerre commerciale éprouvante avec les États-Unis.

Pour l’heure, les marchés financiers s’inquiètent cependant surtout de l’augmentation sensible des contaminations dans le monde, ce qui relativise quelque peu la stabilisation du nombre de cas en Chine. Précisons tout de même que le virus ordinaire de la grippe(1) a déjà fait dix fois plus de victimes cette année que le COVID-19.

Sa mystérieuse propagation en Italie inquiète particulièrement. Et au Japon, on sent une grande nervosité de la part des autorités vis-à-vis de la recrudescence de cas, surtout après leur gestion très discutable des cas de coronavirus sur un bateau de croisière. Le Japon semble donc se diriger tout droit vers une récession. Un éventuel report des Jeux olympiques crée un contexte très risqué pour les marques de sport. Mais les compagnies aériennes, les organisations de voyages, les croisiéristes, les chaînes de restaurants et les fabricants de produits de luxe avaient également espéré un meilleur premier trimestre.

Dans ces conditions, il est évident que le risque de voir l’économie mondiale tomber en récession au cours des prochains mois a augmenté. Mais ce scénario noir pourrait être évité si la croissance économique américaine ne souffrait que marginalement de cette pandémie. Pour l’instant, les indicateurs conjoncturels avancés montrent en tout cas que l’accélération de la croissance aux États-Unis, tant dans les services que dans l’industrie, n’en a guère été affectée.

C’est l’Europe (à nouveau) qui semble la plus vulnérable, faute de croissance interne et du fait de sa dépendance excessive à ses marchés d’exportation qui souffrent des mesures conservatoires visant à freiner la propagation du virus. Les bourses d’actions européennes ont perdu ainsi leurs gains depuis le début prometteur de 2020. En revanche, le Nasdaq américain en conserve encore 5 % (en dollars).

Dans ces circonstances, il n’est pas étonnant que la devise américaine se soit appréciée par rapport à l’euro. Un peu trop même selon nos estimations, mais un petit écart est tout sauf anormal dans un tel contexte.

Graphique 2 : Évolution du taux de change dollar américain/euro par rapport à la valeur indiquée par notre modèle

Les marchés obligataires profitent cependant pleinement de la crainte d’un ralentissement de la croissance économique. Il est logique que ce contexte défavorable pousse (encore) les taux d’intérêt à long terme à la baisse, et donc les cours des obligations à la hausse.

Au sein des fonds essentiels, qui présentent une position équilibrée en actions et en obligations, la baisse des cours des actions (américaines) est donc neutralisée partiellement par l’appréciation du dollar, alors que les cours des titres à revenus fixes ont progressé sensiblement. Il n’est pas exclu cependant que nous soyons confrontés ultérieurement à un recul temporaire et limité des cours de ces fonds mixtes.

Mais l’analyse économique ne plaide pas en ce sens. Dans la mesure où le ralentissement de la croissance économique s’accompagnera d’une nouvelle baisse des taux d’intérêt à long terme, les cours des actions se stabiliseront relativement vite avant de reprendre un chemin haussier.

L’évolution de la situation relative au coronavirus fait émerger cependant des questions fondamentales à propos du modèle économique mondial. Indépendamment de la baisse logique de la consommation (qui pourra être rattrapée ultérieurement), cette épidémie révèle le risque considérable pris par de nombreuses entreprises à concentrer leur production dans la zone géographique aux coûts les plus bas. Un seul virus s’est avéré capable de paralyser toute la ligne de production d’une entreprise mondiale comme Apple.

La mondialisation a atteint une limite (inattendue) et doit donc revoir son modèle économique (qui avait été très performant jusqu’à présent). Mais une relocalisation dans des zones de production aux coûts plus élevés est exclue. La poursuite de l’automatisation semble l’option la plus appropriée. Si vous recherchez un accent thématique pour vos investissements futurs, cela semble un choix évident.

(1) Les personnes de 65 ans et plus, qui constituent le principal groupe à risque, se font vacciner actuellement dans une proportion inférieure à 50 %. Le nombre de victimes d’accidents de la route est encore un multiple de celui de la grippe « ordinaire ». Ça, c’est une pandémie.

Voir plus

-

Vertige ?

17 février 2020Après la dernière moisson de records sur les marchés d’actions et d’obligations partout dans le monde, il devient plus que légitime de se demander si les sommets atteints correspondent encore à une valorisation saine.

-

Les bourses sortent déjà de leur quarantaine

7 février 2020Dans un contexte de stabilité des taux d’intérêt à un niveau très bas et à défaut de conflits géopolitiques imminents, l’économie mondiale disposait en effet de tous les leviers pour connaître un redressement substantiel en 2020.

-

Batman contre-attaque

30 janvier 2020Le coronavirus : le crainte porte surtout sur l’impact de cette épidémie sur la croissance économique, précisément au moment où l’accord commercial américano-chinois permettait d’espérer une accélération de l’activité.