- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Even de handrem op

24 februari 2020

De financiële markten hebben zich de afgelopen weken erg kranig weten te houden, ondanks de alarmerende berichten over de uitbraak van het coronavirus. Voor alle duidelijkheid: we achten de kans bijzonder klein dat de mensheid zal vergaan aan de gevolgen van dit specifieke onding.

Onder meer omwille van de draconische maatregelen die de Chinese overheid heeft genomen, leek het virus een normaal ontwikkelingspatroon te kennen met een initieel explosieve groei van het aantal besmettingen die echter in de tweede helft van februari zou stabiliseren om nadien een plaats in de geschiedenisboeken op te zoeken, eens de temperatuur begon te stijgen.

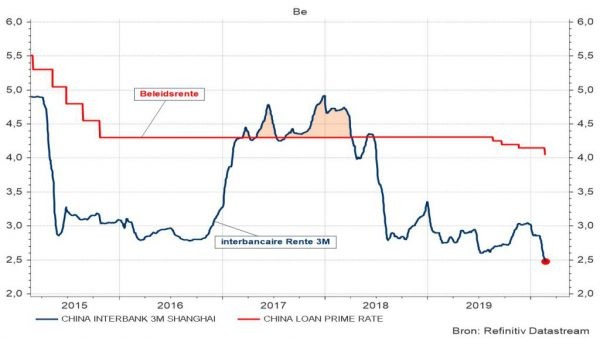

Dit verwachte scenario lijkt zich ook te realiseren, zodanig dat de Chinese overheid haar bevolking nu zelfs oproept om de normale activiteiten (lees: werk) terug op te pakken in die geografische zones die niet afgesloten zijn. Intussen werden doortastende maatregelen genomen om de economische groei aan te zwengelen. Lagere rentevoeten, in combinatie met verlaagde reserveratio’s voor banken, moet het voor Chinese bedrijven mogelijk maken om gemakkelijk toegang te hebben tot goedkope financiering.

Grafiek 1: Interbancaire rente in China

Dit moet alleszins worden aangevuld worden met tijdelijke, begeleidende maatregelen om lokale bedrijven voor een faling te beschermen, die veroorzaakt kan worden door de terugval van de consumptieve vraag en afnemende export. Dat zal ongetwijfeld ook gebeuren.

De algemene verwachting gaat daarom uit van een krachtig herstel van de Chinese economische groei in het tweede semester van 2020. Op zich zou dit vooruitzicht volstaan om de beurzen te stabiliseren, al moet gezegd dat dit virus over een duivelse timing beschikt door net op het moment toe te slaan dat de Chinese economische groei (eindelijk) kon hernemen, na de zenuwslopende handelsoorlog met de VS.

Wat de financiële markten momenteel echter zorgen baart, is het feit dat de explosieve toename van het aantal gevallen in China weliswaar is afgeremd, maar dat het aantal buitenlandse besmettingen gevoelig toeneemt. Voor een goed begrip, het gewone griepvirus(1) heeft dit jaar al tienmaal meer slachtoffers geëist dan COVID-19.

Vooral de mysterieuze verspreiding in Italië baart nu veel zorgen, terwijl men in Japan stilaan erg zenuwachtig moet worden met het oplopend aantal gevallen, zeker na de bedenkelijke aanpak van het probleem bij het aangemeerde cruiseschip. Japan zal nog moeilijk een recessie kunnen vermijden. Met een mogelijk uitstel van de Olympische Spelen in het vooruitzicht, lijkt dit voor sportmerken een zeer riskante context. Ook luchtvaartmaatschappijen, reisorganisaties, exploitanten van cruiseschepen, restaurantketens en producenten van luxeartikelen hadden op een beter eerste kwartaal gehoopt.

De kans dat de wereldeconomie opnieuw geconfronteerd zal worden met een recessie in de komende maanden is vanzelfsprekend opnieuw toegenomen, maar dit doomscenario kan vermeden worden wanneer zou blijken dat de Amerikaanse economische groei weinig invloed ondergaat van deze pandemie. Voorlopig blijkt uit de vooruitlopende conjunctuurindicatoren dat de VS zich slechts in beperkte mate heeft laten wegleiden van zijn ingeslagen pad naar hogere groei in zowel de diensten- als de industriële sectoren.

Europa lijkt (weeral) het meest kwetsbaar, door het gebrek aan interne groei en de overmatige afhankelijkheid van zijn exportmarkten, die zelf amechtig kreunen onder de druk van de bewarende maatregelen om de verdere verspreiding van het virus in te dammen. De Europese aandelenbeurzen zijn hun winsten sedert het veelbelovende begin van 2020 (voorlopig) terug kwijt. De Amerikaanse NASDAQ staat (voorlopig) echter nog 5 % in plus (in dollartermen).

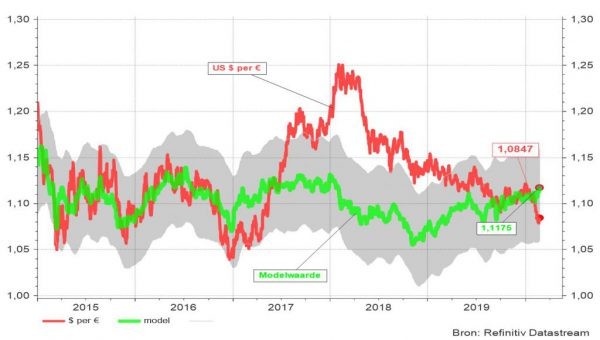

Het mag in deze omstandigheden dan ook niet verbazen dat ook de US$ sterk in waarde gestegen is ten opzichte van de euro. Iets te veel zelfs volgens onze inschattingen, maar een dergelijke beperkte afwijking is geenszins abnormaal in een dergelijke context.

Grafiek 2: Evolutie van de US$/euro-koers in vergelijking met onze modelwaarde

In het afgelopen decennium is telkens gebleken dat iedere (tijdelijke) verzwakking van de Amerikaanse economische groei, zich slechts gedurende een korte periode effectief kon omzetten in neerwaartse koerscorrecties op de aandelenmarkten. Deze beweging werd snel in opwaartse zin gecompenseerd door een verdere daling van de rentetarieven waarmee een platform werd gecreëerd voor een latere, nieuwe beursklim die de vroegere topniveaus overtrof.

In euroland verliep dit proces echter veel minder vlot. De lagere rente moest alleen instaan voor alle klimwerk en iedere beursrally raakte vrij snel zonder zuurstof door de zeer bescheiden groei van de Europese bedrijfsresultaten. Dit laatste is natuurlijk het rechtstreekse gevolg van de anemische economische activiteit in het Avondland, die ondanks de verregaande inspanningen van de ECB sedert 2011 geen hogere versnelling wist te bereiken. Dit levert dan ook het ontluisterende beeld op dat Europese obligaties, uitgegeven door Spanje, Italië of Portugal een betere return konden realiseren dan de Europese beursindex.

(1) Van de belangrijkste risicogroep, de 65-plussers, laat zich nu minder dan de helft vaccineren. Het aantal verkeersslachtoffers is nog een veelvoud van de ‘gewone’ griep. Over een pandemie gesproken.

Lees meer

-

Hoogtevrees?

17 februari 2020Na de recente klopjacht op nieuwe records op de aandelen- én obligatiemarkten is het niet meer dan vanzelfsprekend om ons de vraag te stellen of de bereikte topniveaus nog in overeenstemming zijn met een evenwichtige waardering.

-

Beurzen vervroegd uit quarantaine

7 februari 2020In een context van stabiele, lage rente en bij ontstentenis van imminente geopolitieke conflicten, zou de wereldeconomie in 2020 immers alle ruimte vinden om een substantiële herstelbeweging in te zetten.

-

Batman slaat terug

30 januari 2020Coronavirus: wat vooral wordt gevreesd is de terugslag van de economische groei, net nu we een hoger groeipad wilden inslaan na het bereiken van het Amerikaanse-Chinese handelsakkoord.