- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

L'indice Dow Jones Industrials return vient de clôturer à 3.569.801 points

25 novembre 2020

Non, vous n'avez pas besoin d'une (nouvelle) paire de lunettes et notre calculatrice ne nous a pas trahis. La clôture de l'indice Dow Jones Industrials prix au-dessus du niveau mythique de 30.000 points, le 24 novembre 2020, est sans conteste une lueur d'espoir dans l'actualité mondiale. Mais, curieusement, personne ne semble accorder de l'importance au fait que l'indice return des 30 principales actions américaines caracole depuis bien longtemps au-delà du cap des 3 millions de points (!).

La différence entre un indice return et un indice prix est la distribution des dividendes : le premier les intègre, au contraire du second. À long terme, cela se traduit par des écarts gigantesques. Les dividendes constituent pourtant une partie importante de la création de valeur et doivent donc – comme tout économiste l'admettra – être pris en compte pour analyser correctement la puissance économique et financière d'un tel indice boursier.

Les médias grand public ne s'intéressent toutefois qu'à l'indice prix et reflètent ainsi une image incomplète de la véritable dimension de la création de richesse, telle que celle qui est mesurée par l'indice Dow Jones et qui peut être suivie relativement facilement par les investisseurs. L'indice ne comprend en effet que trente actions. Un nombre qui est loin d'être vertigineux. Qui plus est, l'indice ne subit pas fréquemment des changements de pondération comme c'est le cas pour d'autres indices. Il intègre tout simplement 1 action 3M, Apple, Boeing, Caterpillar, UnitedHealth, Wal-Mart, Disney, etc.

En se focalisant sur l'évolution de l'indice prix, qui a donc clôturé à 30.046,24 points mardi dernier, on sous-estime la véritable valeur ajoutée sur plusieurs plans.

Le Dow Jones Industrial Average, comme s'appelle ce panier d'actions composé spécifiquement(1), a été créé le 26 mai 1896, avec une valeur initiale de 40,94 points (ou de US $ si cela vous parle davantage).

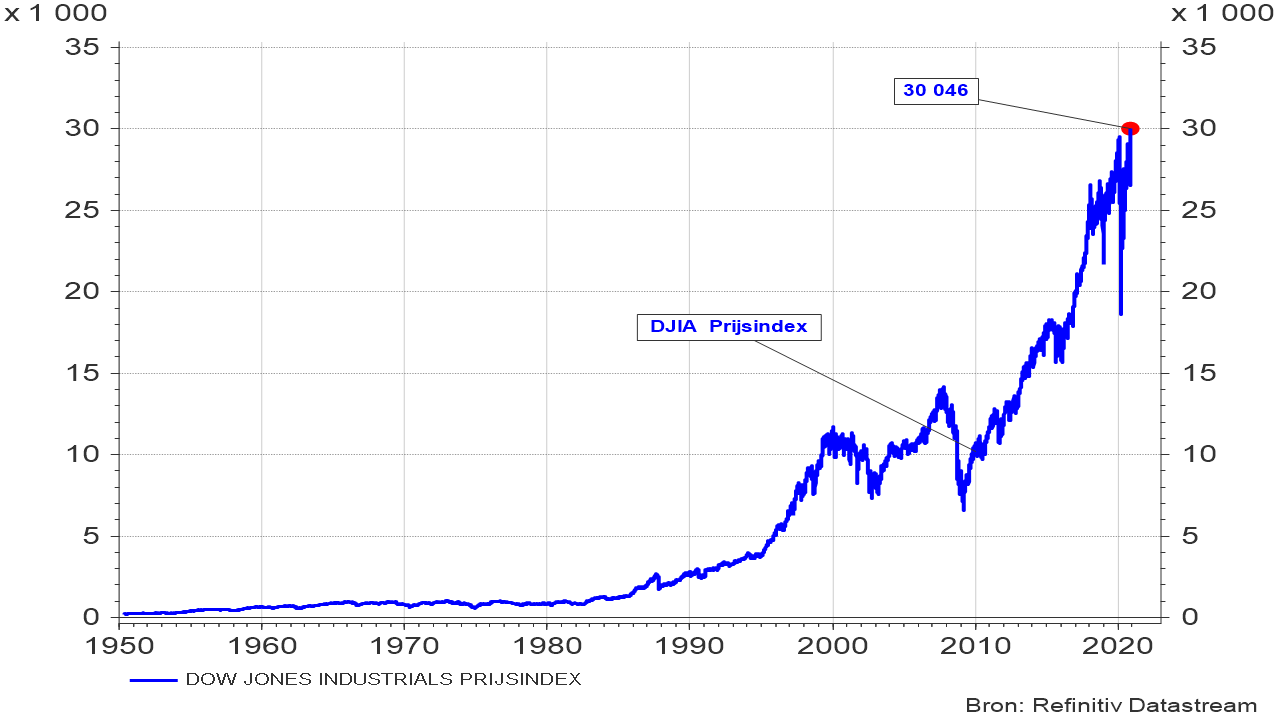

Graphique 1 : Évolution de l'indice Dow Jones Industrial Average prix depuis 1950

Le niveau atteint par l'indice prix mardi dernier n'est donc guère impressionnant. En moyenne, il n'a enregistré qu'un rendement nominal annuel de 5,37% sur toute la période. Après correction de l'inflation, le return annuel réel affiche donc un très modeste 2,53 %. S'il est vrai que votre mise initiale en termes de pouvoir d'achat a été multipliée par 22 sur l'ensemble de la période, cela reste à peine plus que ce que vous auraient rapporté les obligations d'État à long terme. Cette rentabilité ne suffit donc pas à compenser la volatilité plus élevée des actions par rapport aux placements à rendement fixe.

Cependant, si vous intégrez dans le calcul, comme il se doit, les dividendes distribués, le rendement annuel moyen grimpe à 9,26 % en termes nominaux ou 6,42 % après correction de l'inflation. Ces chiffres deviennent alors vraiment impressionnants et très difficilement atteignables avec d'autres placements. À présent, votre mise initiale en termes de pouvoir d'achat a été multipliée par 2.656, et cela malgré les lourdes chutes de cours durant les deux guerres mondiales, la Grande Dépression de 1931, l'implosion des valeurs technologiques en 2000, la Grande Récession de 2009 et le Grand Infarctus de 2020.

Un tel calcul rend beaucoup mieux compte de la dynamique irrésistible des placements en actions bien diversifiés qui est à l'œuvre dans la constitution de patrimoines à long terme.

Mais ce qui nous étonne encore le plus dans cette indice est la méthode spécifique qui est utilisée pour sélectionner, parmi les milliers d'actions cotées, celles susceptibles d'appartenir à ce club select de trente valeurs et – surtout ! – pour en modifier régulièrement la composition.

N'oubliez pas en effet que pas moins de 26.000 actions ont été cotées sur les bourses américaines ces 100 dernières années. Et seule une poignée(2) d'entre elles sont à l'origine de toute la création de richesse (gigantesque) qui s'est produite pendant cette période. Le plus généralement, les autres entreprises n'ont rapporté que des peanuts. Dans le pire des cas, elles ont même détruit énormément de capital, des pertes heureusement compensées par les performances héroïques de valeurs comme Amazon, Apple, Nvidia, IBM, etc.

Quelle est la probabilité, pour une profane, de sélectionner parmi 26.000 actions, 30 candidates qui comprendront une grande partie de ces grands noms ? En réalité, les possibilités de combinaison sont plus nombreuses que les grains de sable recouvrant toutes les plages de la mer Méditerranée. Gardez aussi à l'esprit qu'il est surtout très difficile de déterminer qui seront les (rares) gagnants ou les (nombreux) perdants. Nombre des futurs gagnants sont en effet passés à différentes reprises par le chas de l'aiguille pour s'afficher ensuite comme des gagnants inattendus.

Le Dow Jones Industrials a réussi tout de même, de brillante manière, à sélectionner systématiquement un bon nombre de ces actions gagnantes, il est vrai après que celles-ci avaient fait la preuve de leur potentiel de croissance en s'érigeant en acteur majeur dans leur segment de marché. Mais cela s'est avéré suffisant pour décrocher le titre mérité d'indice d'actions le plus renommé.

Chapeau bas pour une telle performance.

Ces dernières années, le Dow Jones Industrials s'est cependant vu damer le pion, en termes de hausses de cours, par des indices à forte composante technologique tels que le NASDAQ et le NYSE FANG. Mais nous ne lui en faisons pas le reproche. Les indices précités ont progressé en 2020 grâce au coronavirus. Alors que le Dow Jones a monté malgré les répercussions considérables de la pandémie sur l'activité industrielle et la consommation.

L'enthousiasme boursier récent repose en réalité sur une conjonction de bonnes nouvelles : à l'apaisement politique qui semble à présent régner à la Maison Blanche, se sont ajoutés des résultats d'entreprises étonnamment bons, l'annonce de vaccins efficaces, des taux d'intérêt évoluant à des planchers historiques et des mesures de soutien économique. La nomination (probable) de Janet Yellen (de loin la meilleure présidente de la Fed dans l'histoire, mais qui affiche à présent 74 printemps) comme ministre des Finances indique d'emblée que le nouveau président des États-Unis entend mener une politique économique modérée et bien pensée, ce qui écarte la crainte de voir les fractions radicales de gauche de son camp lui dicter sa conduite sur le plan financier.

Le coronavirus et son impact sur la vie quotidienne, comme au niveau socioéconomique, ne sont cependant pas encore derrière nous. Les chiffres aux États-Unis sont dramatiques (mais encore loin des indicateurs sanitaires de nos contrées), ce qui contraint les autorités à mettre en œuvre temporairement des mesures de confinement plus strictes. Ce lockdown ne nous inquièterait pas outre-mesure s'il s'accompagnait de mesures de soutien économiques supplémentaires.

En Europe, le baromètre conjoncturel industriel menace de repasser sous zéro si les mesures de confinement actuelles ne sont pas assouplies. Mais chaque relâchement de la bride sanitaire provoque quasi instantanément une remontée du taux d'accélération des infections et le terrain péniblement gagné contre le virus est rapidement reperdu. On se croirait ainsi plongés dans une bataille de tranchées typique de la Première Guerre mondiale.

Et les prochaines fêtes de fin d'année n'annoncent rien de bien sur ce plan. Cette crainte est cependant compensée en partie par la perspective de l'arrivée d'un vaccin efficace, en quantité suffisante, au printemps de 2021.

À ce propos, nous nous permettons d'émettre une modeste suggestion : Si le Tour des Flandres a pu se dérouler en octobre cette année, en livrant (aux cinq derniers centimètres près) un spectacle inédit, ne serait-il pas possible, dans le même esprit, de reporter pour une fois la Noël en mars(3) ? Après tout, nous ignorons l'année, à 4 ans près, où ce « divin » événement s'est produit, et donc a fortiori le jour et l'heure où nous devrions le fêter...

[1] Le panier comprenait d'ailleurs à l'origine moins de 30 actions. On ne retrouve plus aucune de ces valeurs dans la composition actuelle de l'indice. GE était la dernière action survivante, mais elle en a été supprimée il y a deux ans. IBM est désormais la doyenne du panier d'actions, il est vrai après en avoir été éliminée pendant un temps.

[2] 4 % des actions sont responsables de 100 % des gains boursiers totaux de 1926 à aujourd'hui. 10 % du gain boursier ont été produits par 5 actions seulement (Exxon, Microsoft, Apple, IBM et GE).

[3] Il va de soi que cette proposition n'a rien de sérieux.

Voir plus

-

Wish you were here

24 novembre 2020Au cours des dernières semaines, ce sont surtout les élections américaines qui ont fait la une de l'actualité. Ulcéré de ne plus avoir la faveur de tous les médias planétaires, l'irascible coronavirus s'est donc vengé en multipliant les contaminations et les victimes à un rythme effroyable.

-

USA : Upset States of America

13 novembre 2020Pour l'heure, les électeurs républicains se sentent pris en sandwich par les deux moitiés d'un petit pain démocrate. Le cœur de cette immense contrée est en effet comprimé entre sa côte est et sa côte ouest qui ont manifestement d'autres opinions politiques. Cette opposition frontale apparaît encore plus clairement (non sans un puissant effet grossissant) lorsqu'on examine les préférences politiques non pas par État, mais par county (comté) . Une carte qui, on s'en doute, met en joie la famille Trump... (1)

-

Un bleu au cœur ?

6 novembre 2020Cela faisait longtemps que deux septuagénaires n'avaient plus réussi à captiver à ce point le monde entier. À l'heure où nous écrivons ces lignes, nous ignorons toujours qui deviendra le nouveau président du pays le plus puissant de cette planète déambulant dans l'univers. Au moment où vous lirez ces lignes, vous le saurez peut-être déjà...