- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

De Dow Jones Industrials return-index sloot zonet af op 3.569.801 punten

25 november 2020

Neen, u heeft geen (nieuwe) leesbril nodig en wij geen beter rekenapparaat. Het feit dat de Dow Jones Industrials prijsindex op 25 november ’20 afsloot boven het mythische niveau van 30.000 punten, vormt terecht een lichtpunt in het wereldnieuws. Maar dat de returnindex van 30 belangrijke Amerikaanse aandelen reeds geruime tijd boven de 3 miljoen punten (!) zweeft, krijgt ten onrechte geen aandacht.

Het verschil tussen een prijs- en een returnindex is dat bij de laatstgenoemde de dividenduitkeringen wél en bij de eerste niet worden opgeteld. Over langere termijn vertaalt dat zich in gigantische verschillen. Nochtans vormen dividenden een belangrijk onderdeel van de welvaartscreatie en dienen deze – zoals iedere economist zal beamen – mee in rekening te worden gebracht om de financiële en economische kracht van zo’n beursindex op een correcte manier in kaart te brengen.

De populaire media concentreren zich echter enkel op de prijsindex en geven hierdoor een onvolledig beeld van de ware dimensie van de welvaartscreatie zoals die door de Dow Jones-index wordt gemeten en relatief gemakkelijk kan worden gevolgd door investeerders. De index bevat immers slechts dertig aandelen. Dat is niet onoverkomelijk veel en er is tevens geen gehannes met frequent wijzigende gewichtspercentages zoals bij andere indices: gewoon 1 aandeel 3M, Apple, Boeing, Caterpillar, UnitedHealth, Wal-Mart, Disney …

Door enkel te verwijzen naar de evolutie van de prijsindex, die zonet dus afsloot op 30.046,24 punten, onderschat men de werkelijke toegevoegde waarde op meerdere vlakken.

De Dow Jones Industrial Average, zoals deze specifiek samengestelde korf van aandelen(1) officieel heet, werd op 26 mei 1896 boven het doopvont gehouden en kende een initiële waardebepaling van 40,94 punten ( of US $, als u dat meer zegt).

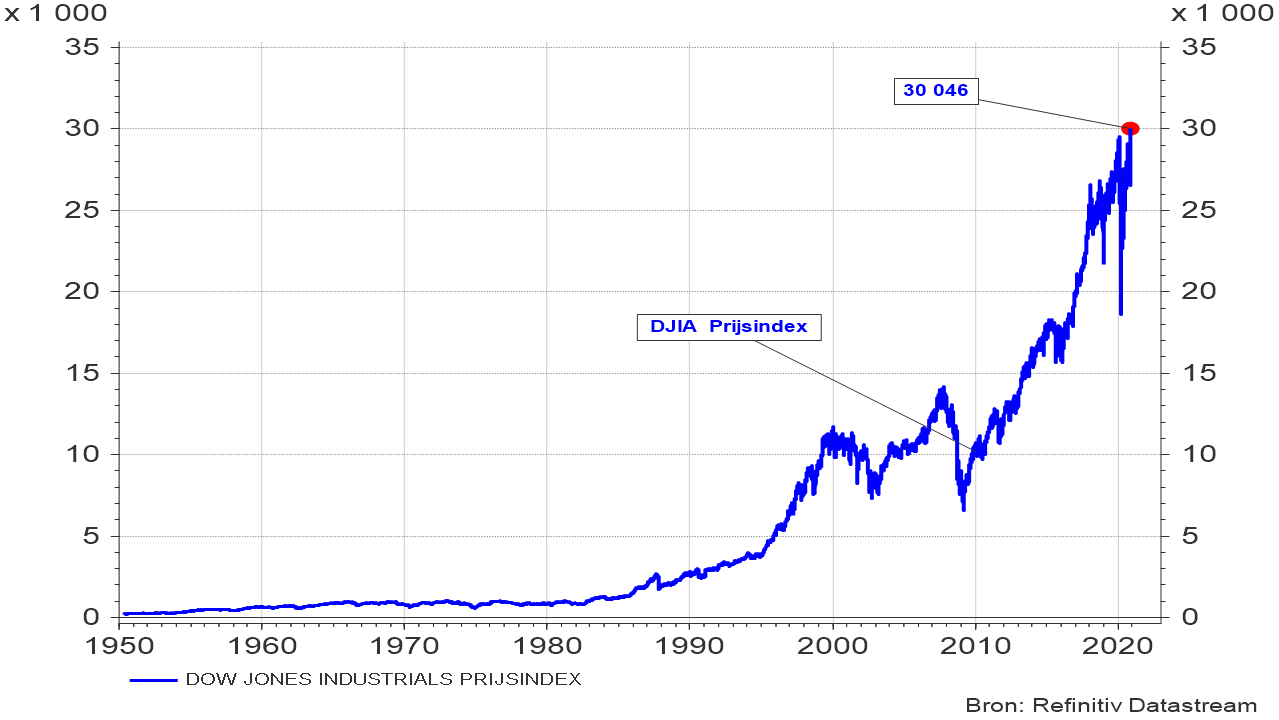

Grafiek 1: Evolutie van de Dow Jones Industrial Average Prijsindex sedert 1950

Het niveau van de prijsindex dat gisteren werd bereikt, is vandaar weinig indrukwekkend. Op jaarbasis betekent dit dat over deze periode slechts een nominaal rendement van 5,37 % werd bereikt. Na correctie voor inflatie is de reële jaaropbrengst dus maar een schamele 2,53 %. Je koopkracht stijgt weliswaar over de totale periode met een factor 22, maar dat is nauwelijks meer dan men via staatsobligaties op lange termijn zou hebben bereikt. Dit is onvoldoende als compensatie voor de hogere volatiliteit van aandelen in vergelijking met vastrentende beleggingen.

Indien je echter, zoals het hoort, ook de uitgekeerde dividenden mee in de berekeningen opneemt, dan loopt de gemiddelde jaarlijkse opbrengst op tot 9,26 % in nominale termen en 6,42 % na inflatiecorrectie. Dat is wél indrukwekkend en zeer moeilijk te evenaren met andere beleggingen. Hierdoor wordt je koopkracht maar liefst vermenigvuldigd met een factor 2.656 en dit ondanks de zware inzinkingen van de aandelenkoersen tijdens WO I en WO II, de Grote Depressie van 1931, de implosie van de technologiewaarden in 2000, de Grote Recessie van 2009 en de Grote Beroerte van 2020.

Een dergelijke berekening geeft veel beter de weergaloze dynamiek weer van goed gespreide aandelenbeleggingen in de vermogensopbouw over langere periodes.

Wat ons echter nog het meest verbaast aan deze index, is de specifieke methode die wordt toegepast om uit de duizenden aandelen diegene te ziften die deel mogen uitmaken van dit selecte clubje van dertig en – vooral! – regelmatig de samenstelling ervan te wijzigen.

Vergeet immers niet dat er de laatste 100 jaar zowat 26.000 aandelen genoteerd hebben gestaan op de Amerikaanse beurzen. Slechts een handvol(3) daarvan is verantwoordelijk geweest voor de totale (gigantische) welvaartscreatie die over deze periode werd afgeleverd. In de overgrote meerderheid van de gevallen liepen de andere bedrijven er voor spek en bonen bij. In het ergste geval waren ze zelfs verantwoordelijk voor heel wat kapitaaldestructie, die gelukkig gecompenseerd werd door de heroïsche prestaties van Amazon, Apple, Nvidia, IBM, …

Wat is de kans wanneer je als leek 30 kandidaten moet selecteren uit een pakket van 26.000 aandelen, om met een keuze te komen die een groot gedeelte van deze topnamen bevat? Er zijn immers meer combinatiemogelijkheden dan er zandkorrels liggen op alle stranden van de Middellandse Zee. Hou hierbij ook rekening met het feit dat het vooraf zeer moeilijk is om te bepalen wie de (weinige) winnaars of de (vele) verliezers zullen zijn. Veel van de latere giganten gingen eerst verschillende keren door het oog van de naald en bleken nadien de onverwachte winnaars.

Toch slaagde de Dow Jones Industrials er op een briljante wijze in om systematisch een flink aantal van deze waarden te selecteren, weliswaar nadat de uitverkoren bedrijven een degelijk bewijs van hun groeipotentieel wisten af te leveren door telkens uit te groeien tot een substantiële speler in hun marktsegment. Maar dat was blijkbaar genoeg om terecht de meest gerenommeerde aandelenindex te worden.

Thumbs up voor een dergelijke prestatie.

De Dow Jones Industrials moest het in de afgelopen jaren inzake beursstijgingen echter afleggen ten opzichte van de technologie-gedreven aandelenkorven, zoals de NASDAQ en NYSE FANG. Maar dat is op zich geen verwijt. Laatstgenoemde indices stegen in 2020 dankzij het coronavirus. De Dow Jones steeg ondanks de verregaande gevolgen van de pandemie op het vlak van de industriële activiteit en consumptie.

De politieke rust die geleidelijk neerdaalt over het Witte Huis, in combinatie met onverwacht goede bedrijfsresultaten, het positieve nieuws over de efficiëntiegraad van de vaccins, de historisch lage rentevoeten en de economische steunmaatregelen, zorgden voor de onderbouw van de recente beursstijgingen. Met de (waarschijnlijke) benoeming van Jannet Yellen (véruit de beste Fed-Voorzitter ooit, maar intussen echter al 74 geworden) als minister van Financiën, geeft de nieuwbakken president van de VS meteen ook aan dat er op economisch vlak een rustige en doordachte koers zal worden gevaren, waarmee meteen de vrees voor radicaal-linkse bewegingen op het financiële beleidsvlak wordt weggenomen.

Het coronavirus en zijn impact op het dagelijkse leven, zowel op het economische als sociale vlak, is natuurlijk nooit veraf. De cijfers in de VS zijn dramatisch (maar nog lang niet zo erg als in onze contreien) en vereisen tijdelijk strengere lockdown-maatregelen. Indien dit gepaard zou gaan met aanvullende economische steunmaatregelen, hoeft dat echter geen ramp te zijn.

De industriële conjunctuurbarometer dreigt in Europa opnieuw onder nul te duiken, indien de huidige maatregelen niet spoedig worden teruggedraaid. Maar iedere versoepeling leidt bijna ogenblikkelijk tot een stijging van de versnellingsgraad van de infecties, waardoor het terrein dat na zware inspanningen teruggewonnen werd op het virus, snel terug afgegeven moet worden. Het lijkt wel een typische oorlogsscène uit WO I.

Met de feestdagen voor de boeg voorspelt dat weinig goeds. Het vooruitzicht op een afdoend en in voldoende mate beschikbare vaccin in het voorjaar van 2021 compenseert echter ten dele deze vrees.

Misschien een bescheiden suggestie van onzentwege: Als je de Ronde van Vlaanderen in oktober kan rijden en er (op de laatste vijf centimeters na) een ongezien spektakelstuk van weet te maken, kunnen we dan Kerstmis ook niet voor een keertje naar maart of zo verschuiven(3)? Eerlijk gezegd, we weten op 4 jaar na niet wanneer deze heugelijke gebeurtenis precies plaatsvond, laat staan dat we de juiste dag of het uur zouden kennen om dit feestelijk te gedenken.

[1] Het betrof toen overigens minder dan 30 aandelen. Geen enkele daarvan is in de huidige samenstelling nog terug te vinden. GE was de laatste overblijvende waarde, maar werd een tweetal jaren geleden verwijderd. IBM is nu de nestor binnen de aandelenkorf, weliswaar na eerder te zijn verwijderd maar nadien terug te zijn opgenomen.

[2] 4 % van de aandelen zorgt voor 100 % van de totale beurswinst van 1926 tot nu. 10 % van de winst werd gecreëerd door 5 aandelen (Exxon, Microsoft, Apple, IBM en GE).

[3] Wij menen dat niet echt, natuurlijk.

Lees meer

-

Wish you were here

20 november 2020De focus van de media lag in de voorbije weken vooral op de Amerikaanse verkiezingen. In toorn ontstoken door het feit dat de schijnwerpers tijdelijk niet op hem gericht waren, eist het eergierige coronavirus nu terug alle aandacht voor zich op en koelt het zijn wraak met een schrikbarende ontwikkeling van het aantal besmettingen en slachtoffers.

-

VSA: De Verscheurde Staten van Amerika

13 november 2020De Republikeinse stemmers voelen zich in de Verenigde Staten momenteel als het beleg tussen de twee helften van een democratisch broodje. Het midden van het omvangrijke land zit samengedrukt tussen zijn oost- en zijn westkust, die er duidelijk een andere politieke mening op nahouden. Deze scherpe tegenstelling wordt (disproportioneel) geïllustreerd wanneer we niet de politieke voorkeur per staat maar per county aangeven. Een kaart die bijzonder populair is ten huize van de familie Trump …

-

Blauwtje gelopen?

6 november 2020Outside in the cold distance (…) two riders were approaching and the wind began to howl. (De scherpe klanken van Bob Dylan’s mondharmonica moet u er zelf bij verzinnen). Het is lang geleden dat twee 70-plussers de wereld nog zoveel spanning en opwinding hebben weten te bezorgen. Wie uiteindelijk de nieuwe president van het machtigste land op deze rondzwervende bol in het heelal wordt is ons op dit moment nog niet bekend. Misschien intussen bij u al wel?