- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Le dentifrice et le tube

22 juin 2020

L'épidémie de grippe a franchi un nouveau palier macabre aux États-Unis : le coronavirus fait désormais plus de victimes américaines que ne l'avait fait la Première Guerre mondiale. Et pourtant, on a toujours considéré que le nombre de soldats américains tombés au champ d'honneur dans nos régions avait été particulièrement élevé compte tenu de la période relative courte, mais décisive, pendant laquelle les troupes de l'Oncle Sam s'étaient engagées à nos côtés. Cette hécatombe s'expliquait surtout par la combinaison fatale de bravoure et d'inexpérience des boys : en cela, ils ont droit à toute notre gratitude et notre compassion.

Mais, en réalité, la comparaison avec le contexte actuel est plus sinistre encore. Parce que plus de la moitié des soldats n'avaient pas été fauchés dans la fleur de l'âge par des balles ou des grenades allemandes, mais par la grippe espagnole provoquée par l'aïeul du coronavirus actuel. Cela en dit long sur notre imprudence au cours des 100 dernières années. Et le manque de budgets n'y est pour rien. Et moins encore le manque d'engagement de la part des secteurs des soins de santé et de la grande distribution. Bien au contraire !

Les statistiques sur la propagation du Covid-19 aux États-Unis ont surpris même les oiseaux de malheur. L'approche brouillonne au début de l'épidémie, lorsque le président américain pensait encore que le virus ne réussirait même pas à le décoiffer, prend aujourd'hui des allures de débâcle absolue. Malgré le lockdown, l'impact est à ce point gigantesque qu'il finit par faire de l'ombre aux dégâts économiques observés dans les années 1930. Ce lourd tribut retiendra les décideurs de décréter une seconde période de confinement - à l'exception peut-être de quelques zones très touchées. La société n'accepterait pas d'ailleurs de revenir en arrière et de durcir à nouveau les mesures de prévention. Une fois que vous avez pressé fortement sur le tube, le dentifrice ne peut plus y rentrer.

Si faible que soit la probabilité d'un second lockdown, ses variations vers le haut comme vers le bas dictent actuellement l'humeur des marchés financiers.

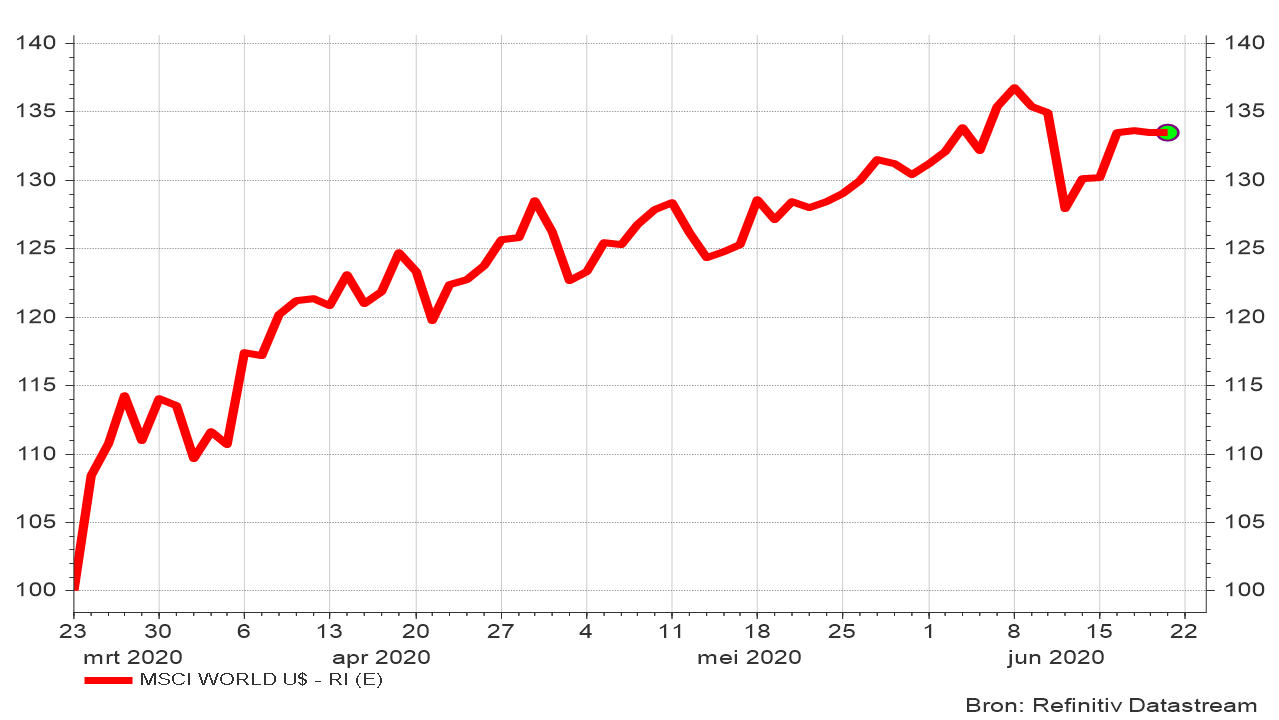

Quasi tout le monde est convaincu que les stimulants économiques et financiers sont d'une ampleur suffisante pour redresser en grande partie l'économie mondiale pour la mi-2021. La détermination avec laquelle les autorités en Europe, en Chine et aux États-Unis entendent remettre leurs économies sur les rails a rendu progressivement confiance aux investisseurs, ce qui s'est traduit par un rebond de 35 % de l'indice mondial des actions depuis son plancher du 23 mars dernier.

Graphique 1 : Évolution de l’indice mondial des actions (indice return en euros)

Même les actions européennes ont montré pour une fois leur meilleur côté, après l'annonce des mesures radicales que l'UE prévoit pour stimuler son économie. Il est vraisemblable en effet que l'axe franco-allemand réussisse à nouveau à annihiler l'opposition de quelques pays européens (1) à l'encontre du plan de soutien gigantesque.

En Chine, le gouvernement prend d'emblée les mesures nécessaires pour tuer dans l'œuf toute nouvelle propagation du virus. Et du côté des États-Unis, la politique de redressement n'est pas (encore) trop affectée par les prochaines élections. Le paysage politique outre-Atlantique est sans doute ce qui nous surprend le plus : nous avions rarement, voire jamais, constaté une société aussi clivée, entre les riches et les pauvres, entre les blancs et les personnes de couleur, entre les jeunes et les seniors, même entre les Hispaniques et les native Americans.

Par ailleurs, les craintes de voir s'envenimer à nouveau le conflit commercial sino-américain semblent se dissiper. Pour l'heure, les joutes verbales tiennent davantage de la rhétorique creuse. Après quelques interventions bien ciblées sur le marché interbancaire, le taux de change de la monnaie chinoise s'est stabilisé. Certaines sanctions commerciales américaines ont même été allégées à l'occasion de la reprise des pourparlers bilatéraux. Si ces discussions restent très difficiles, elles ont le don tout de même de prévenir toute nouvelle escalade.

Graphique 2 : Évolution du taux de change yuan-dollar et du taux interbancaire chinois

Ces facteurs de risque suscitant moins de craintes, l'attention des investisseurs s'est concentrée à nouveau sur la pandémie. Et, à présent, c'est l'Amérique latine qui est confrontée à des statistiques d'infection et de mortalité très inquiétantes Le poids économique des pays sud-américains est cependant trop limité pour perturber les marchés financiers au niveau mondial. Le recul du nombre de contaminations en Europe est certainement encourageant, mais son évolution aux États-Unis reste très préoccupante. Oncle Sam ne parvient pas semble-t-il à trouver l'équilibre entre la liberté individuelle et la responsabilité collective.

Et le paysan ? Il a continué à creuser son sillon.

Nos connaissances de la mécanique financière et le calibrage de nos modèles éprouvés nous apportent une aide précieuse à cet égard. Nous y avons toujours eu recours et n'avons pas eu à le regretter. Certes, une telle approche ne nous immunise pas contre des retournements brusques et imprévisibles, mais elle nous fournit toujours une bonne boussole, surtout en pleine turbulence boursière.

Les trois principaux indicateurs sont, comme toujours, le niveau des taux d'intérêt, la prime de risque exigée et le taux de croissance attendu des bénéfices des entreprises. Leur analyse nous permet d'aller au-delà des commentaires superficiels qui évoquent continuellement un prétendu lien univoque entre la croissance économique et les performances boursières. Une baisse sensible des taux d'intérêt à long terme peut suffire en effet à neutraliser en bourse l'effet d'une chute importante de l'activité économique.

Or, les taux d'intérêt resteront faibles encore pendant une longue période, ce qui offre aux valorisations boursières un point d'appui important. Quant au taux de croissance attendu des bénéfices des entreprises, il a commencé à se redresser (même si cela reste fragile) alors que les primes de risque se situent à leur moyenne à long terme. Ce tableau indique que les bourses adoptent des attentes réalistes. Le taux de change du dollar, dont l'évolution est souvent capricieuse, est proche lui aussi de la valeur prédite par notre modèle, même si le billet vert évolue encore du côté « cher » de notre intervalle de fiabilité.

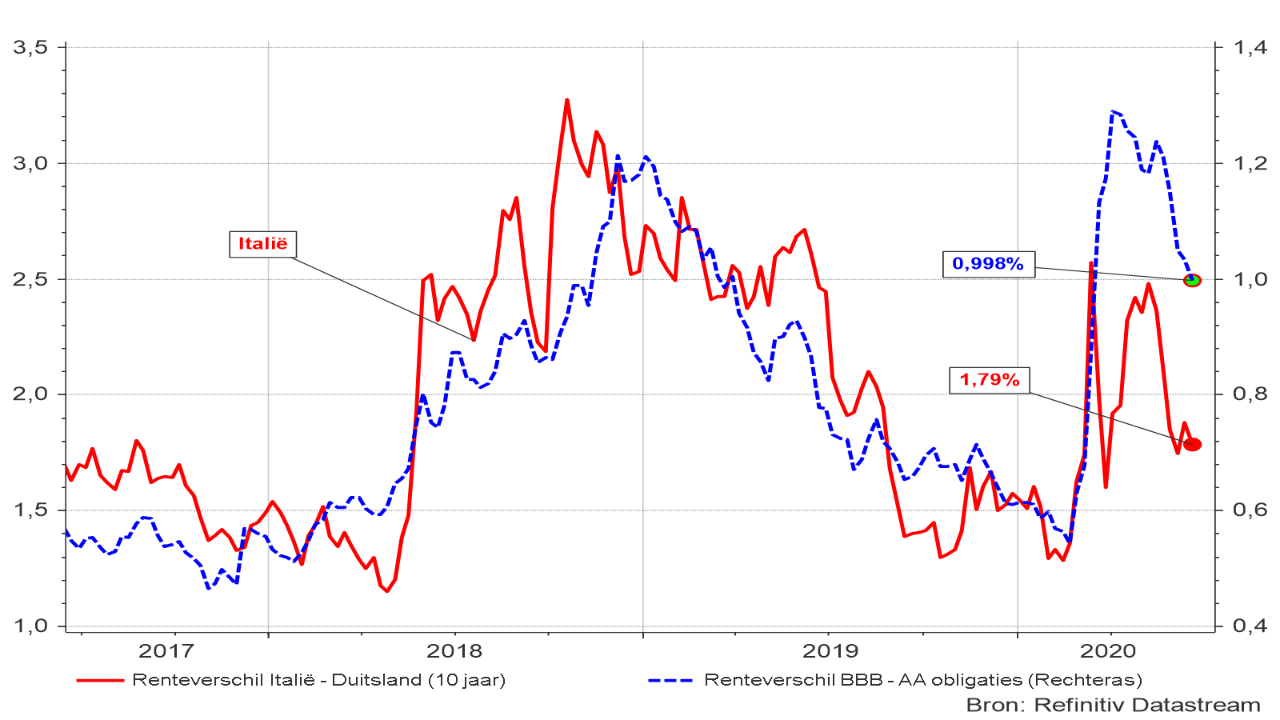

Entre-temps, l'ampleur du plan de soutien financier européen a entraîné un rétrécissement des écarts de taux d'intérêt entre l'Italie et l'Allemagne et a fait évoluer favorablement la prime de risque entre les obligations de qualité faible et élevée.

Graphique 3 : Écarts de taux d’intérêt entre l'Italie et l'Allemagne et entre les obligations BBB et AA

Cette évolution apporte également un soutien important aux cours boursiers européens dans une optique de long terme.

Ces derniers jours, les bourses ont navigué sans véritable cap. Avant de s'engager résolument dans une tendance haussière, elles attendront la mise au point d'un vaccin efficace, du moins des perspectives crédibles en ce sens. Sachant que l'ensemble des stimulants budgétaires et monétaires mis en place auront posé d'ici là les fondations d'un redressement économique solide.

[1] Ce groupe des quatre pays dits « frugaux » sur le plan budgétaire, emmené par les Pays-Bas, comprend également l'Autriche, la Suède et le Danemark.

Voir plus

-

Le miraculeux retour de Bobby Ewing (et des bourses d’actions) 2.0

5 juin 2020Malgré les pires chiffres économiques observés depuis la Grande Dépression, les marchés d’actions et d’obligations ont réussi, dans un premier temps, à limiter les dégâts et, ensuite, à très bien se tenir. Ensuite, les marchés se sont engagés dans un puissant mouvement de rattrapage.

-

Le Grand Infarctus

28 mai 2020L'effondrement actuel n'a toujours pas de surnom et encore moins d'appellation officielle. Pour pallier ce manque, nous proposons de la nommer : Le Grand Infarctus

-

Accent prononcé

11 mai 2020Comme à chaque fois, la tentation est grande d'extrapoler les événements les plus récents en vue de modifier fondamentalement la composition d'un portefeuille d'investissements. Y succomber amène à emprunter des voies spécifiques et à prendre des mesures protectrices contre les risques qui sont apparus par surprise, mais qui ne se répèteront pas nécessairement de la même manière à l'avenir.