- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Le primate aquatique

19 août 2020

Il arrive que des événements apportent un semblant de crédibilité aux théories les plus décriées. Il en va ainsi de celle du primate aquatique. Cette théorie avance l'hypothèse que les ancêtres de l'homme moderne se seraient retirés le long de littoraux désolés pour se protéger de féroces espèces de primates concurrentes sur leurs luxuriants territoires originels. Cet isolement leur aurait cependant permis d'acquérir des caractéristiques avantageuses sur le plan de l'évolution. Ce primate hominoïde se déplaçait debout (ce qui est plus pratique pour patauger dans l'eau), a perdu progressivement sa toison (ce qui est plus sûr pour se protéger des parasites et plus commode pour nager) et s'alimentait surtout de poissons, ce qui a permis le développement de son intelligence[1]...

Si aucun anthropologue sérieux ne prête une once de crédibilité à cette théorie, notre foi inébranlable en la science en général n'en a pas moins été solidement écornée durant la crise du coronavirus. Et comme la nature a horreur du vide, la place ainsi libérée a vite été occupée. La théorie du primate côtier explique en tout cas le comportement agressif observé récemment sur nos plages bondées. On y a assisté à des réactions instinctives, comme si elles étaient profondément ancrées dans nos gènes et remontaient à la période « aquatique » de l'humanité où il fallait lutter pour sa place sur le sable et assurer ainsi sa survie.

De telles scènes pourraient bien se répéter. Autant nous y habituer. Parce que les restrictions relatives aux voyages et déplacements ne seront pas assouplies avant le développement d'un vaccin fiable, qui devra être disponible à une très grande échelle. Jusqu'à ce moment encore indéterminé, tout relâchement provoquera une flambée du nombre d'infections, ce qui aggravera encore l'incertitude et obligera les autorités à serrer encore un peu plus la vis. Ces mouvements erratiques du curseur de nos libertés apporteront chaque fois leur lot de désillusions et de corrections boursières (limitées).

Si nous nous focalisons sur les restrictions de voyage, ce n'est pas par hasard. On peut en déduire en effet le degré de corrélation, une donnée qui s'était déjà montrée très précieuse lors de la débâcle financière de 2008. Les mesures qui s'y rapportent peuvent freiner effectivement la propagation des épidémies (et des crises financières).

Une pandémie s'étend en effet selon un schéma prédéterminé, tout comme une crise financière systémique.

Le problème commence, ce qui n'a rien d'étonnant, dans la phase contextuelle, et se diffuse ensuite dans la phase de corrélation. Sans intervention résolue, un effet domino se produit. Si le degré de concentration est élevé, il s'ensuit une débâcle qui débouche sur une contamination désastreuse. Contexte, corrélation, concentration, contamination. Cette séquence mérite cependant quelques explications complémentaires.

Dans la phase contextuelle, un incident banal à l'origine mettra en branle une réaction en chaîne. Dans le cas de la crise financière, c'est le manque de liquidités dans quelques petites banques qui a constitué cet événement déclencheur. Dans un premier temps, on n'avait guère prêté attention à ce déficit de liquidités, jugé peu important.

Dans la crise du coronavirus actuelle, on avait également sous-estimé l'importance des premiers cas observés à Wuhan, comme s'ils n'étaient qu'une résurgence du fameux virus SRAS qui, à l'époque, n'avait provoqué « que » 8.000 contaminations environ[2] et qui avait été maîtrisé assez rapidement.

Si ce premier diagnostic peut, à juste titre, être considéré comme une dramatique erreur d'appréciation, il est possible tout de même par la suite de limiter la propagation de l'épidémie - comme on aurait pu aussi contenir les ravages de la crise financière - en maîtrisant la corrélation. En clair, la limitation des contacts sociaux et le port obligatoire du masque freinent dans une large mesure la multiplication des contaminations.

Nous gardons cependant confiance. Même s'il n'y a pas encore de vaccin ou de remède probant sur le marché, nous sommes convaincus que le respect des mesures barrières permettra d'arrêter la réaction en chaîne. Si certains experts et personnalités politiques ont cru bon malheureusement ironiser sur ces mesures au début de la première vague - fin février, début mars - elles démontrent en tout cas leur efficacité à l'heure actuelle. Il faut tout simplement les appliquer.

Le stade de développement le plus dangereux se situe cependant dans la phase de concentration : des événements de masse, comme les festivals et les compétitions sportives de haut niveau, qui s'accompagnent toujours de transhumances à l'échelle internationale et d'une densité sociale élevée, sont à proscrire, et de préférence également l'année prochaine. Tout comme lors de la crise financière de 2008. Les grandes banques avaient conservé en effet un accès aux marchés interbancaires et pouvaient donc contaminer sans entraves l'ensemble du système financier.

Mais si vous ne résistez pas à l'appel d'une représentation théâtrale, n'allez surtout pas vous assoir aux trois premiers rangs[3]...

Il ne vous étonnera donc pas que les actions des secteurs qui y sont liés directement ou indirectement ne figurent pas actuellement parmi les valeurs favorites de notre univers de placement. Il va de soi que cela peut changer rapidement. Mais, entre-temps, nous avons réussi à éviter les chutes de cours les plus sévères sur les bourses européennes et américaines depuis le début de l'année[4].

Malgré ces lourdes pertes subies dans ces secteurs, les indices d'actions globaux s'inscrivent toujours dans une tendance haussière et flirtent à présent avec des niveaux record historiques, soutenus par des taux d'intérêt extrêmement bas et l'anticipation de nouveaux plans de relance économiques et financiers. Mais ce constat général doit être relativisé.

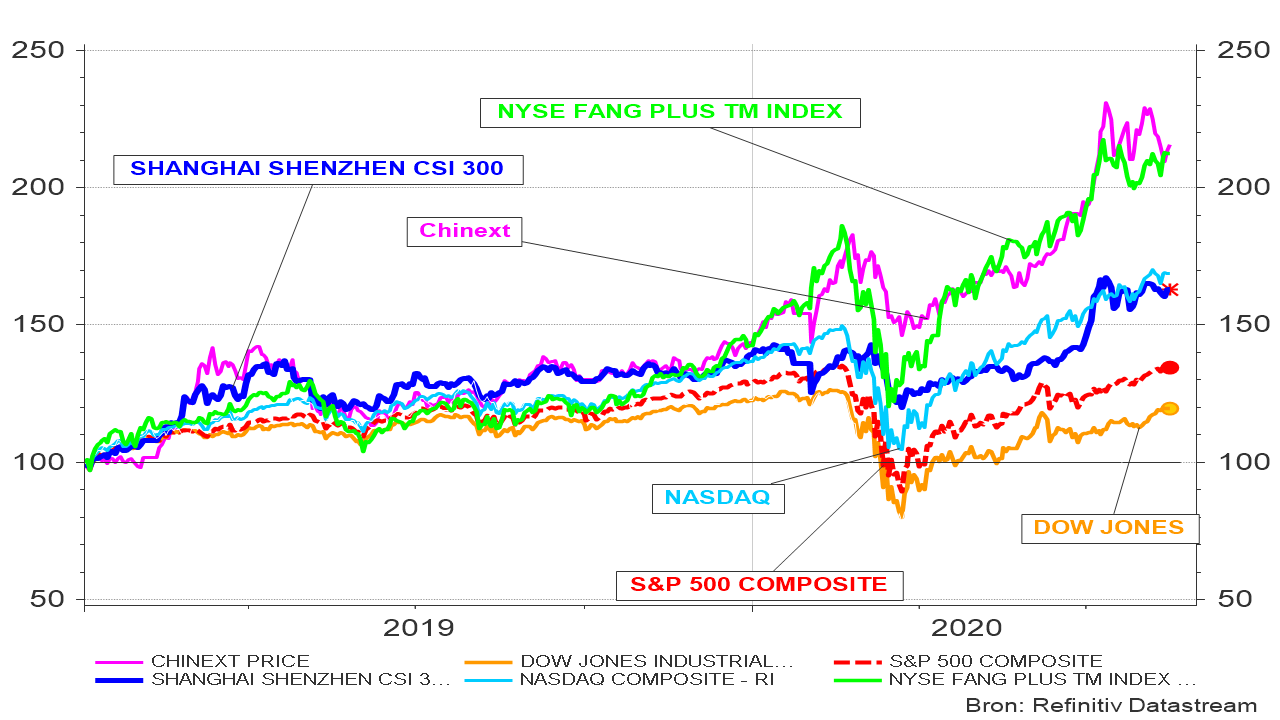

Graphique 1 : Évolution de divers indices boursiers depuis le 01-01-2020 (Indice prix en monnaie locale)

Les performances positives concernent en effet surtout les indices boursiers américains - avec les marchés d'actions chinois et danois comme exceptions qui confirment la règle. Les indices à forte composante technologique comme NASDAQ, CHI NEXT, CSI 300 et NYSE FANG ont déjà dépassé, il y a quelques semaines, leurs sommets d'avant la crise, alors que les indices plus diversifiés, comme le S&P 500 et le Dow Jones se rapprochent doucement de leurs niveaux les plus élevés.

Il est légitime de se demander si cette ascension boursière se justifie au vu du contexte économique actuel. Pour un observateur superficiel, des cours boursiers au sommet sont en contradiction flagrante avec l'économie réelle, qui doit affronter une crise inédite depuis près de 100 ans.

Mais nous vous avons déjà fait remarquer à plusieurs reprises dans le passé qu'il n'existe pas de relation linéaire entre les valorisations boursières et les évolutions conjoncturelles. Une baisse sensible des taux d'intérêt peut déjà compenser une bonne partie de la baisse de l'activité économique. Et la perspective de mesures substantielles de soutien budgétaire et monétaire peut expliquer le reste de l'ascension boursière.

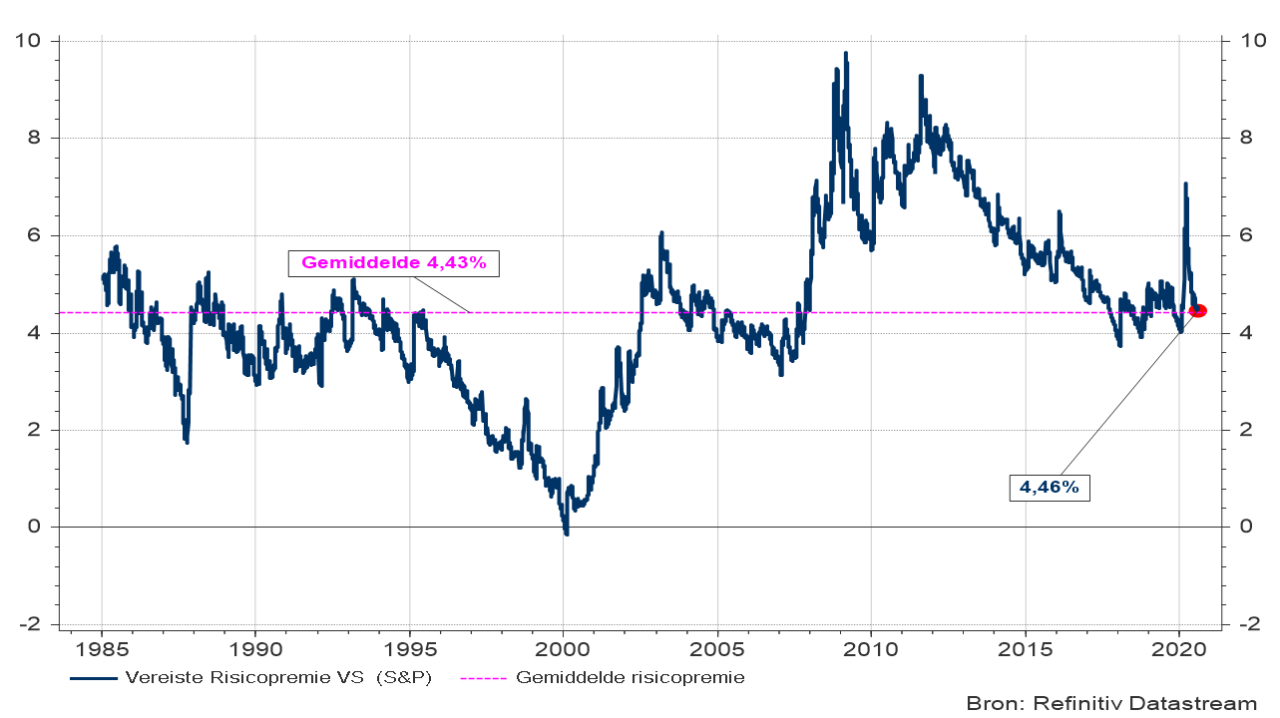

S'il peut paraître osé de l'avancer, on peut même dire que les valorisations boursières actuelles sont relativement normales, si l'on se place du moins du point de vue de la prime de risque (attendue)[5].

Graphique 2 : Prime de risque américaine attendue

Pour la calculer, on tient compte simultanément de la faiblesse des taux d'intérêt et des résultats des entreprises attendus. Pour ces derniers, on table de manière réaliste sur un redressement progressif sur une période de 1 à 2 ans. Si les informations évoquant un nouveau report de la réouverture complète de l'économie en raison de la recrudescence des infections provoquent quelque agitation sur les marchés, elles ne sont pas, pour l'heure en tout cas, de nature à faire dérailler les marchés financiers. Les valeurs technologiques semblent les mieux placées d'ailleurs pour défendre vaillamment leurs cours record.

Ce qui nous amène à exprimer la nuance suivante : Le rally boursier est dû principalement aux flambées des cours de quelques valeurs technologiques. Nous vous l'avions déjà fait observer, mais lorsque nous examinons à la loupe les performances individuelles des 505 actions qui composent l'indice S&P, nous sommes chaque fois étonnés par le fait que cette hausse boursière ne s'appuie en réalité que sur l'évolution spectaculaire d'un nombre très limité d'entreprises.

Depuis le début de l'année, l'action moyenne accuse en effet toujours un recul de 5 %, tant aux États-Unis qu'en Europe.

Les progressions de l'indice S&P s'expliquent très clairement par les exploits de quelques (très grandes) vedettes de la cote. Deux actions (Amazon et Apple) sont responsables de pas moins de 102 % (!) de l'appréciation totale de l'indice boursier. Certes, dans le passé, nous avions déjà observé une tendance semblable, mais jamais de manière aussi prononcée.

10 actions[6] (parmi les 505) représentent 180 % du gain total en valeur de marché. Ce qui nous livre aussi un enseignement sur le reste : Les 10 entreprises qui ont perdu le plus en termes de capitalisation boursière[7] ont déjà fait s'évaporer à elles seules 70 % de la hausse boursière. 20 % des 505 actions affichent toujours, malgré les hausses boursières spectaculaires, une perte supérieure à 30 %.

Nous le considérons d'ailleurs plutôt comme une indication positive : Les superperformeurs doivent leur envolée à leur positionnement stratégique exceptionnel qui ne fera encore que gagner en importance à l'avenir. Les autres valeurs, pour une bonne partie d'entre elles, pourront cependant se redresser lorsque l'économie repartira de l'avant.

Du côté des actions européennes, le contraste est moins saisissant. L'Europe ne compte aucune entreprise correspondant à Apple, Microsoft ou Amazon. Cela explique en partie le retard des bourses européennes, malgré les louables soutiens de l'Union européenne et de la Banque centrale européenne.

Cette configuration nous incite à adopter une position attentiste. Nous restons cependant modérément optimistes. Tant aux États-Unis qu'en Europe, un momentum économique puissant peut se développer lorsque la combinaison de taux d'intérêt faibles et de soutiens monétaires et financiers débouchera effectivement sur un redressement conjoncturel. La plupart des indicateurs conjoncturels pointent en tout cas dans cette direction. Les statistiques les plus récentes publiées aux États-Unis indiquent aussi un redressement progressif du marché du travail.

Nous avons totalement pris en compte la flambée des cours des valeurs technologiques américaines et européennes, mais ces valorisations boursières ne nous permettent pas de les surpondérer davantage. Il reste cependant de nombreuses entreprises qui doivent et peuvent encore compenser leurs pertes boursières une fois qu'on verra plus clairement la sortie de crise sanitaire.

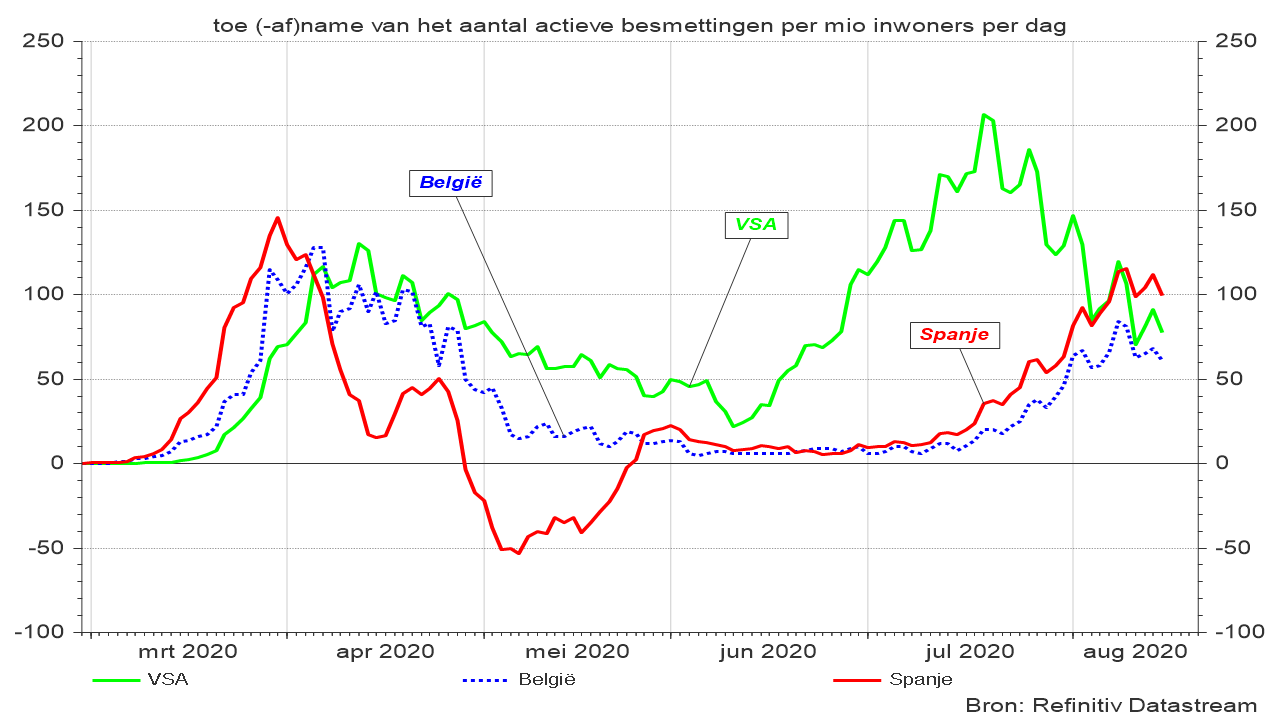

Mais à ce niveau, les mauvaises nouvelles dominent encore l'actualité. Le manque de respect des mesures actuelles annihile les efforts considérables que la population a fournis au cours des mois écoulés. Nous sommes donc encore loin de voir le bout du tunnel. La récente remontée de cas actifs de contamination semble cependant atteindre un plateau, surtout dans les pays où les développements étaient les plus inquiétants comme l'Espagne, la Belgique et les États-Unis. Mais, pour ces derniers, cette stabilisation ne s'explique peut-être que par la diminution délibérée du nombre de tests[8].

Graphique 3 : Modification en base journalière du nombre de contaminations actives par million d'habitants

Il n'en reste pas moins que deux facteurs politiques continuent à peser sur le sentiment actuel et incitent à une certaine retenue.

D’une part, on craint toujours une escalade dans le conflit commercial sino-américain. Pour l'heure, tout paraît encore sous contrôle. Les deux géants en restent à des échanges d'« amabilités », sans vraiment passer à l'action. Entre-temps, la Chine fournit de réels efforts pour stabiliser le cours de sa monnaie et cherche vraiment à acquérir la quantité convenue de produits agricoles et pétroliers américains. Mais les mesures de Trump sont toujours plus sévères et ciblées. Ce sont à présent surtout des entreprises chinoises individuelles qui sont dans son collimateur. Les récentes menaces à l'encontre d'Alibaba vont clairement trop loin.

D’autre part, l'ensemble des mesures de soutien économique aux États-Unis est devenu l'otage politique de la confrontation entre démocrates et républicains au congrès américain. Il s'y joue un désolant concours de surenchères politiciennes à moins de trois mois des élections présidentielles. Malgré l'incertitude persistante quant à l'approbation des mesures de soutien supplémentaires requises, les observateurs boursiers restent persuadés qu'aucun des deux camps ne voudra se présenter devant les électeurs lors du prochain scrutin sans un accord sur un nouveau plan de relance.

Entre-temps, le choix par Joe Biden d'une personnalité du centre comme running mate a été bien accueilli par les marchés financiers qui craignaient une candidate plus ancrée à gauche sur l'échiquier politique. On aurait tort cependant d'exclure une réélection du président actuel, malgré les sondages donnant l'avantage au ticket démocrate.

Toujours est-il que l'évolution de la pandémie reste la principale préoccupation du moment, même si on constate une certaine accoutumance et si la situation sanitaire devrait vraiment s'aggraver pour qu'un second lockdown intégral soit sérieusement envisagé.

Ce risque de reconfinement est d'autant plus ténu que l'efficacité d'une telle intervention radicale suscite des doutes croissants. Elle représente un coût exorbitant pour l'économie, alors qu'elle ne fait que reporter le problème, sans le résoudre, puisqu'elle ne vise qu'à éviter une saturation du système hospitalier.

Le lockdown en 2020 s'est inspiré de la technique de la quarantaine imaginée par les Vénitiens au XIVe siècle. Elle s'est révélée très efficace puisqu'il n'a fallu que 300 ans pour réussir à maîtriser la peste bubonique (du moins provisoirement). À moins qu'il faille attribuer les lauriers de la victoire contre la bactérie à ces autres mesures ? Les citoyens devaient en effet éviter autant que possible tout contact avec l'eau. Un comportement atypique pour un primate du littoral, mais s'il s'y tient quelque temps, un tel bacille de la peste ou virus ira de lui-même chercher (mauvaise) fortune ailleurs.

[1] Il n'existe pour toutes ces hypothèses, et bien d'autres encore, aucune preuve. Mais peu importe.

[2] Qui ont débouché sur moins de 1.000 décès.

[3] Vu l'inévitable avalanche de postillons des comédiens, ces places étaient jadis les moins chères à Broadway.

[4] Norwegian Cruise Lines (-74 %), Carnival (-70 %) UAL (-60 %), Royal Caribbean (-56 %), Fraport (-53 %); Anheuser Bush (-34 %) ou Airbus (-44 %) pour n'en citer que quelques-unes.

[5] La prime de risque est calculée sur la base des bénéfices escomptés des entreprises et du taux d'intérêt sans risque. Cela permet d'examiner dans quelle mesure les cours prennent en compte les primes de risque futures.

[6] Amazon, Apple, Microsoft, Nvidia, Paypal, T-Mobile US, Netflix, Home Depot et Adobe.

[7] GE, Chevron, Intel, Citygroup, Boeing, Bank of America, Wells Fargo, JP Morgan Chase, AT&T et Exxon Mobile

[8] Winston Churchill nous avait déjà prévenus il y a longtemps : There are lies, damned lies, and statistics.

Voir plus

-

Longues traînes

31 juillet 2020Dans le sillage de l'implosion brutale de leur marché, les viticulteurs français désespérés se voient contraints de transformer massivement leur produit autrefois très prisé en gels désinfectants. En revanche, vous n'entendrez pas les membres de la fière guilde des tailleurs de New York se plaindre. Leur secteur, qui dépérissait sous la concurrence féroce du prêt-à-porter, a en effet connu une hausse inattendue de 80 % de son chiffre d'affaires au cours des derniers mois. Une augmentation principalement due à une demande écrasante de retouches.

-

The show will go on

27 juillet 2020Les derniers chiffres de l'emploi aux États-Unis ont douché les espoirs d'une reprise économique rapide et puissante. La hausse du nombre de nouvelles demandes d'allocations de chômage confirme ce que l'on craignait sans se l'avouer : le processus de guérison économique prendra plus de temps que prévu.

-

High 5

17 juillet 2020Si, l'an dernier, un voyageur dans le temps était revenu nous raconter que nous connaîtrions en 2020 une année historique, nous l'aurions cru bien volontiers. Il ne fallait pas être grand clerc en effet pour espérer vivre de grands moments à l'occasion de l'Euro de football, des Jeux olympiques et d'une saison cycliste qui s'annonçait très prometteuse.