- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

The show will go on

27 julliet 2020

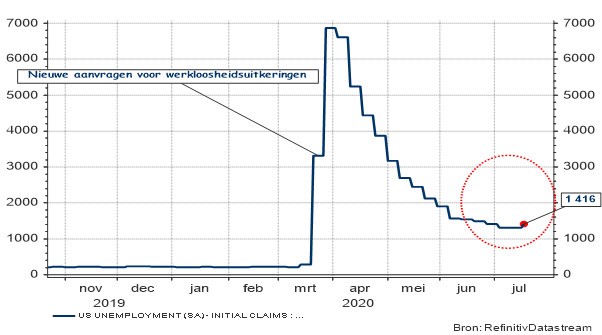

Les derniers chiffres de l'emploi aux États-Unis ont douché les espoirs d'une reprise économique rapide et puissante. La hausse du nombre de nouvelles demandes d'allocations de chômage confirme ce que l'on craignait sans se l'avouer : le processus de guérison économique prendra plus de temps que prévu.

Graphique 1 : Nouvelles demandes d'allocations de chômage aux États-Unis.

Les autorités locales dans les États du sud et de l'Ouest américain ont été contraintes, au cours des dernières semaines, de réinstaurer un relatif confinement en renforçant les mesures existantes pour ralentir la diffusion du virus. Ce retour en arrière ne pouvait qu'avoir des répercussions négatives sur le marché du travail. Cela s'est traduit sur les marchés d'actions par une correction qui est cependant restée limitée (du moins jusqu'à présent).

Vu l'ascension inédite des cours depuis les planchers atteints en mars, laquelle s'est surtout concentrée sur une poignée de valeurs cotées en bourse, il ne fallait pas sortir sa boule de cristal financière pour savoir quelles seraient les grandes victimes de cette retraite boursière au cours de la semaine écoulée. Les héros de la résistance (financière) au coronavirus ont logiquement subi les reculs les plus prononcés : Amazon, Apple, NVIDIA et Microsoft. Seule l'époustouflante Tesla (mais toujours spéculative) y a échappé.

Mais, comme nous l'avons souligné, le recul boursier est, pour l'heure, relativement limité. Les investisseurs semblent ainsi voir dans le coup de mou du marché du travail un simple contretemps et non pas un report aux calendes grecques du redressement économique.

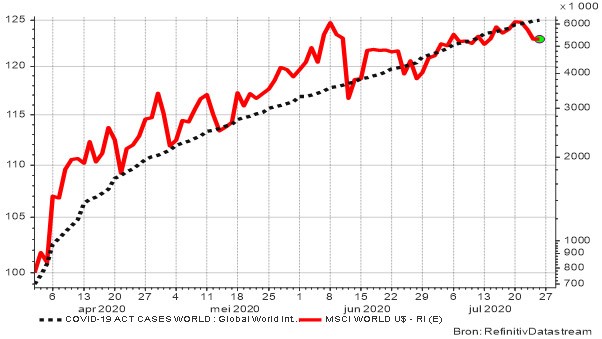

Graphique 2 : Évolution de l’indice mondial des actions et du nombre de contaminations au coronavirus

Il va de soi que l'augmentation dramatique du nombre d'infections aux États-Unis résulte en partie de la multiplication des tests. Mais la croissance exponentielle du nombre de cas actifs dépasse dans une large mesure la progression du nombre de cas testés. Cette débâcle inédite s'explique donc aussi par des causes plus profondes. Le virus semble se diffuser sans entraves, exploitant sans pitié les faiblesses de l'espèce humaine et attaquant sans vergogne de nouveaux groupes-cibles, notamment la population plus jeune.

Cet opposant de taille se moque ouvertement des trucs de poker menteur, des bisbilles politiques et des décisions confuses des autorités.

Et pourtant, tout n'est pas désespérant sur le front sanitaire. La situation au nord-est des États-Unis commence à être sous contrôle. Le nombre de décès diminue en tout cas progressivement. Le tableau général présente donc des évolutions passablement contrastées, voire contradictoires. Est-ce dû à un temps d'incubation plus long de la maladie ou au fait que le virus s'attaque désormais en priorité à une partie plus jeune (et donc plus résistante) de la population ? À moins que le système de soins de santé soit devenu tout simplement plus efficace...

Mais même les États du Nord-est américain seraient bien avisés de ne pas se réjouir trop vite. La situation y est en effet comparable à l'Europe, à quelques semaines d'écart. Après un premier tour d'assouplissements et au vu du comportement irresponsable d'une bonne partie de leurs citoyens, nos contrées se voient contraintes également de resserrer la vis pour éviter le pire.

Mais en Europe aussi, quelques chiffres économiques vont dans le bon sens. On aurait tort ainsi de sous-estimer les chiffres PME relativement bons, publiés notamment en Allemagne et en France. Il n'en reste pas moins que, sans un redressement substantiel de l'économie américaine, le Vieux continent ne réussira pas sa remontada. La croissance économique en Europe, sans l'appui du moteur américain, est comme les Diables rouges sans De Bruyne et Hazard, Coldplay sans Chris Martin, Paw Patrol sans Ryder ou le coca sans bulles.

L'espoir d'une percée décisive dans la lutte contre le virus ne s'est certainement pas évaporé. Les informations relatives à la mise à disposition d'un vaccin efficace dès l'automne prochain commencent à prendre de la consistance. Distribuer ce vaccin à l'échelle de la planète sera certainement un problème logistique très difficile à régler, mais la seule perspective d'en disposer à une relative brèche échéance suffit (pour l'heure) à limiter les pertes sur les bourses d'actions.

Aucune personne sensée n'avait d'ailleurs jamais cru que la voie du salut de l'économie serait un chemin pavé de roses. Nous devons accepter les contrecoups, voire les défaites temporaires et les réactions boursières qui en découlent inévitablement, comme celles que nous avons observées la semaine dernière.

Nous interprétons donc les évolutions des derniers jours comme the end of the beginning pour citer (une fois de plus) Winston Churchill[1].

Cette pandémie produit d'ailleurs un effet collatéral très intéressant : la suprématie des États-Unis est à présent ouvertement remise en question. Au vu de la gestion défaillante de la crise du coronavirus par les Américains, la Chine s'autorise à multiplier les coups audacieux sur l'échiquier mondial. Pas seulement contre les États-Unis d'ailleurs, mais également à l'encontre de l'Inde, de l'Australie, du Canada et du Royaume-Uni, pour ne citer que quelques-uns de ses adversaires de poids.

Les relations sino-américaines, qui étaient déjà très tendues, pourraient donc encore s'envenimer, ce qui pèse sans aucun doute sur le climat boursier actuel. Nous sommes conscients de la gravité de la situation, mais elle ne nous inquiète pas encore outre mesure. Notre baromètre reste à cet égard, tout comme en 2019, le taux de change yuan/dollar US. Or, le cours de la devise chinoise reste stable autour de 7 yuans par dollar, ce qui indique à nos yeux la volonté des deux parties de faire preuve de retenue dans ce conflit persistant, à l'image de la décision américaine de fermer le consulat chinois à Houston (so what ?), une mesure symbolique à nos yeux, à laquelle Pékin réagira probablement en expulsant le consul américain. De Chengdu (Cheng what ?)

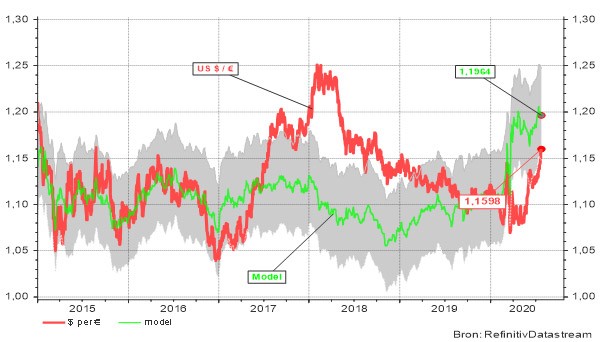

En revanche, la faiblesse du billet vert face à l'euro est plus étonnante. Le cours du dollar se rapproche à présent très fort de la valeur que notre modèle fondamental lui accordait depuis quelque temps déjà.

Graphique 3 : Évolution du taux de change dollar américain/euro par rapport à la valeur indiquée par notre modèle.

La dépréciation du billet vert s'est accélérée ces derniers jours en raison de l'accord intervenu plus rapidement que prévu entre les États membres de l'Union européenne (UE) au sujet du plan de relance gigantesque de l'économie du Vieux continent. Certes, il a fallu plusieurs réunions marathons – comme les dirigeants européens en ont la triste habitude – pour qu'ils s'accordent sur un texte. Mais les noms d'oiseaux et les portes claquées qui ont émaillé les discussions nous semblent a posteriori avoir eu principalement pour but de rassurer les électorats respectifs de quelques-uns de ces leaders. Les publics néerlandais, autrichien, danois et suédois, particulièrement critiques, ont pu ainsi se convaincre que leurs chefs de file n'avaient pas cédé trop facilement à la pression franco-allemande.

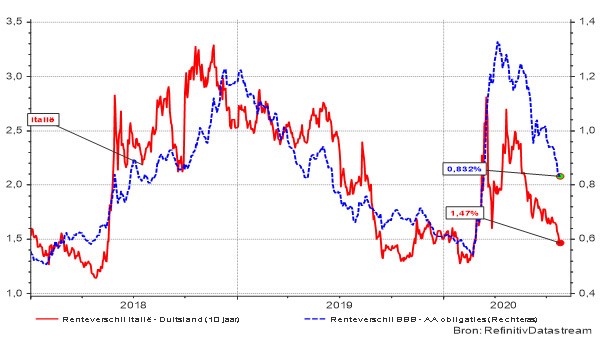

Les bourses d'actions européennes n'ont cependant pas applaudi à tout rompre. Seuls les marchés obligataires y ont vu un motif de réjouissance, ce qui s'est traduit par (une accélération de) la réduction du différentiel de taux entre, d'une part, les obligations d'État italiennes, espagnoles et portugaises et, d'autre part, les titres de la dette allemande, ainsi que par un mouvement similaire entre les obligations d'entreprise notées BBB et AA.

Graphique 4 : Différentiel de taux entre les obligations d’État italiennes et allemandes à 10 ans et le différentiel de taux entre les obligations d'entreprise BBB et AA en Europe.

La zone périphérique de l'UE reste notre écosystème préféré pour les obligations, ce qui a bien profité à la composante obligataire de notre portefeuille d'investissement.

Dans notre allocation d'actifs, nous restons modérément optimistes à l'égard des actions à moyen terme, mais pour la période à venir nous tablons sur une évolution chahutée, ce qui nous conduit à adopter une position légèrement sous-pondérée. Et nous conservons plus que jamais nos accents dans les secteurs technologie, automatisation, robotisation, biotech, eau et sécurité.

[1] Une expression tirée d'un de ses nombreux discours célèbres. Il l'a prononcé en 1942 après la victoire à El Alamein. Tout comme la bataille gagnée contre l'armée de Rommel, la victoire emportée en Europe et en Asie n'est qu'une première étape dans la guerre contre le coronavirus.

Voir plus

-

High 5

17 juillet 2020Si, l'an dernier, un voyageur dans le temps était revenu nous raconter que nous connaîtrions en 2020 une année historique, nous l'aurions cru bien volontiers. Il ne fallait pas être grand clerc en effet pour espérer vivre de grands moments à l'occasion de l'Euro de football, des Jeux olympiques et d'une saison cycliste qui s'annonçait très prometteuse.

-

Des (grandes) tortues de mer, de (super) Diego et du (bluffant) Nasdaq

13 juillet 2020Quasi toutes les tortues géantes deviennent centenaires. L'exemplaire que Darwin avait rapporté dans la cale du Beagle n'a soufflé sa dernière bougie d'anniversaire dans un zoo australien qu'en 2006.

-

No retreat, no surrender

6 juillet 2020Une bonne attaque-surprise, c’est quand personne ne s’y attend. Une réflexion frappée au coin du bon sens. Le coronavirus est passé maître en la matière, comme s’il avait consulté les rééditions les plus récentes de tous les ouvrages de référence en stratégie militaire.