- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Gros grain à Wall Street

29 septembre 2021

Cela devait bien arriver un jour, naturellement. Après un rally époustouflant qui avait démarré en mars 2020, au pic du désespoir et en pleine conscience de la gravité de la crise sanitaire, mais aussi des mesures qui avaient été prises pour limiter autant que possible les conséquences économiques et financières négatives et assurer ainsi un redressement conjoncturel rapide et puissant.

L'extrême faiblesse des taux d'intérêt, les injections gigantesques de liquidités dans le système financier et les engagements substantiels pris par les gouvernements ont constitué la plateforme de lancement idéale pour des hausses de cours sur les marchés obligataires et les bourses d'actions, où ce sont surtout les valeurs technologiques et certains accents thématiques qui en ont le plus profité.

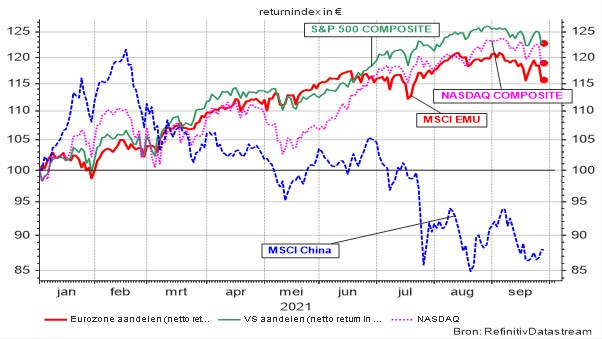

Graphique 1 : Évolution de quelques indices boursiers représentatifs depuis le 01-01-2020

Mais des nuages noirs de plus en plus nombreux ont fini par obscurcir le ciel boursier ces dernières semaines. Dans un premier temps, les bourses ont su résister sans trop de mal au ralentissement du momentum économique, qui s'exprimait à travers des chiffres conjoncturels décevants, notamment sur le plan de l'emploi, tout simplement parce que cette baisse de tempo ne faisait que reporter de quelques mois le redressement de l'activité. Mieux encore : la pression inflationniste s'en trouvait atténuée, ce qui avait même fait reculer les taux d'intérêt à long terme.

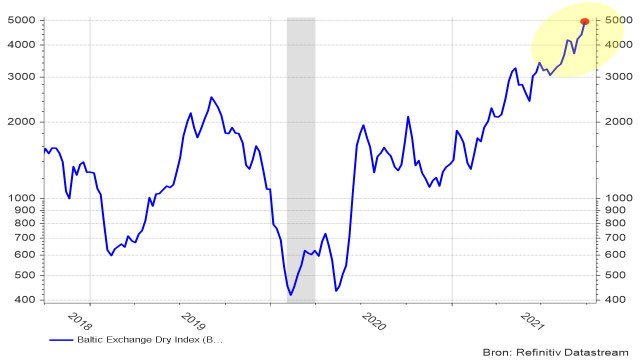

Les investisseurs ne s'inquiétaient pas non plus outre mesure des perturbations des chaînes logistiques. Jusqu'à ce qu'ils voient, dans les hoquets récents au niveau de la fourniture énergétique, une première pierre d'achoppement majeure, susceptible de mettre précisément à l'arrêt les usines appelées à assurer à nouveau un approvisionnement fluide en produits semi-finis. D'où le plongeon des cours des valeurs technologiques. Mais la cavalerie est déjà en route. Tout est mis en œuvre pour multiplier les possibilités de transport de gaz et de pétrole pour pouvoir répondre (moyennant un prix supérieur) à une demande croissante. Cela s'est traduit notamment par de nouvelles hausses de l'indice Baltic Dry, le principal baromètre des prix du fret maritime.

Graphique 2 : Évolution de l'indice Baltic Dry

La récente correction baissière des cours n'a cependant pas entamé notre confiance le moins du monde. Notre préférence accordée aux investissements dans les (sous-)secteurs de l'avenir reste insensible aux turbulences actuelles : la robotique, l'automatisation, les applications cloud, la sécurisation Internet, les plateformes en ligne, la nanotechnologie, les techniques de mesure et de régulation et les thèmes étroitement liés au futur comportement d'achat des consommateurs. Ce n'est pas un hasard si ces secteurs ont caracolé en tête des hausses et sont dès lors également les premières victimes des corrections boursières. Ils peuvent donc se redresser tout aussi vite en raison de leur qualité intrinsèque et de leur positionnement stratégique.

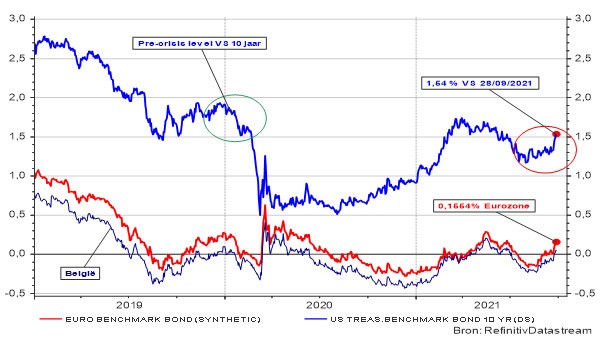

En réalité, les marchés financiers s'inquiètent moins des évolutions économiques récentes que de la situation politique. Dans le passé, nous étions certes enclins à regarder d'un œil compatissant les manœuvres politiques (feintes) en tout genre. Mais, cette fois, les cartes se présentent tout autrement. La poursuite de la haute conjoncture sur les bourses dépend précisément de l'intervention des pouvoirs publics. Ainsi, il importe que le niveau des taux d'intérêt1 reste bas encore longtemps et que nous ne baissions pas la garde contre le virus, en réduisant les efforts de vaccination, avant qu'il ne soit définitivement terrassé, mais aussi que la détermination des autorités à lutter sans relâche contre la crise reste maximale. Or, il est permis d'en douter depuis que l'opposition républicaine aux États-Unis n'a pas hésité à se servir du plafond d'endettement quasi atteint pour bloquer les futurs investissements publics et ainsi mettre de sérieux bâtons dans les roues du redressement économique.

Les appels désespérés tant de la banque centrale américaine que de Janet Yellen, la ministre des Finances, n'ont rien fait pour apaiser les esprits. Ces autorités ont évoqué les conséquences dramatiques d'un manque de liquidités à court terme si le plafond de la dette n'était pas relevé par le Congrès : les États-Unis ne pourraient plus faire face à leurs obligations financières, avec un défaut de paiement à la clé. Ne nous méprenons pas : ce scénario est hautement improbable. Mais s'il donne lieu à de tels appels solennels tant de la Fed que de la ministre des Finances, on est en droit tout de même de se poser des questions. S'agit-il cette fois davantage qu'une tentative somme toute classique d'attirer toute l'attention politique ? Les Républicains auraient-ils donc vraiment l'intention de mettre leur menace à exécution ?

Et même si ce bras de fer ne débouche que sur le shutdown de certains services publics, et même si cela s'est déjà vu dans le passé et que cela ne concerne que des services non essentiels, cette perspective n'a rien de réjouissant. Le précédent shutdown (qui a eu lieu du 22.12.2018 au 25.01.2019) a coûté au Trésor américain 11 milliards de dollars. Ce sont donc des moyens qui manqueraient pour les futures mesures de soutien économique. Pour l'heure, les marchés peuvent vraiment se passer de telles perspectives, tout comme un pneu crevé dimanche prochain dans la célèbre forêt de Raismes-St-Amand-Wallers.

En clair, il était difficile d'échapper à une correction boursière avec cette accumulation de déconvenues : chaînes d'approvisionnement perturbées, politiciens obtus, pénuries de puces, et on en oublie... Mais ce n'est jamais que la énième correction depuis le rebond héroïque des bourses entamé il y a un an et demi. Elle n'entame donc pas notre moral. Nous continuons à surpondérer les actions. La remontée récente des taux d'intérêt nous oblige cependant à redoubler de vigilance.

Graphique 3 : Évolution du taux des obligations d’État américaines, européennes et belges à 10 ans.

Depuis 2000 s'est formée sur les marchés financiers une nouvelle constellation où la remontée des taux d'intérêt est interprétée comme un signe de croissance économique en voie d'accélération, ce qui a conduit dès lors à une hausse des cours boursiers. Ce lien n'est toutefois opérant que si les indicateurs d'inflation ne mènent pas une vie autonome comme on l'a vu dans la période 1970-2000. La crainte d'une résurgence d'un tel phénomène a donc augmenté au vu des bonds de cabri de certains indices de prix. De nature temporaire, dit la Fed. Nous la croyons volontiers. Le train boursier ne peut donc dérailler que provisoirement et retrouvera bientôt sa voie, ne fût-ce qu'à un tempo plus modéré parce que les hausses de taux d'intérêt attendues rendent son parcours plus difficile.

Du côté des obligations, il est toujours plus ardu de dénicher le moindre rendement, d'autant qu'il faut tenir compte à présent également de l'impact négatif de la hausse des taux à l'avenir, laquelle ne peut que peser sur les positions obligataires existantes.

Personne ne se réjouit d'une grosse averse sur les marchés d'actions, mais il suffit, pour l'heure, de s'armer d'un parapluie solide, avec une bonne dose de caractère, de patience et de persévérance2.

[1] Une remontée limitée au niveau pré-pandémie n'est évidemment pas un problème.

[2] Des qualités qui seront également utiles sur les méchants pavés menant à Roubaix, où les Belges tenteront de faire oublier avec panache la débâcle de Louvain.

Voir plus

-

L'inflation s'enflamme, les bourses restent de marbre

20 septembre 2021Le développement alarmant des prix de gros aux États-Unis et dans la zone euro n'annonçait rien de bon, mais les derniers chiffres sur l'inflation de base publiés récemment outre-Atlantique ont affiché une trajectoire raisonnable. Avec une augmentation mois par mois de 0,1 % à peine, ils sont même inférieurs aux prévisions et viennent ainsi briser la tendance inquiétante qui a vu l'inflation augmenter en moyenne de 0,7 % chaque mois au cours du dernier semestre.

-

Conjoncture plus faible, bourses plus fortes ?

8 septembre 2021Les chiffres de l'emploi aux États-Unis, publiés vendredi dernier, ont déçu sur toute la ligne. L'économie américaine n'a réussi à créer que 235 000 emplois, alors que pas moins de 725 000 étaient prévus.

-

Flashé à grande vitesse

24 août 2021Cet événement vous a sans doute échappé. Il risque même de rester enfoui à jamais sous le déluge d'autres informations sur la crise sanitaire et les développements géopolitiques, la multitude de données économiques et le feu d'artifice boursier qui nous a été offert récemment, avec, dans les premiers rôles, les résultats des entreprises du trimestre écoulé.