- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Plensbui op Wall Street

29 september 2021

Het moest er eens van komen, natuurlijk. Na een adembenemende rally die startte in maart 2020, op het hoogtepunt van de wanhoop en in het volle besef van de ernst van de gezondheidscrisis maar ook van de maatregelen die werden genomen om de negatieve economische en financiële gevolgen zoveel mogelijk te beperken en een krachtig en spoedig conjunctureel herstel in stelling te brengen.

De extreem lage rentevoeten, gigantische liquiditeitsinjecties in het financiële systeem en de aangekondigde, verregaande engagementen van de overheden vormden een ideaal lanceerplatform voor koersstijgingen op obligatiemarkten en aandelenbeurzen, waarbij vooral technologiewaarden en specifieke thematische accenten voor het mooie weer zorgden.

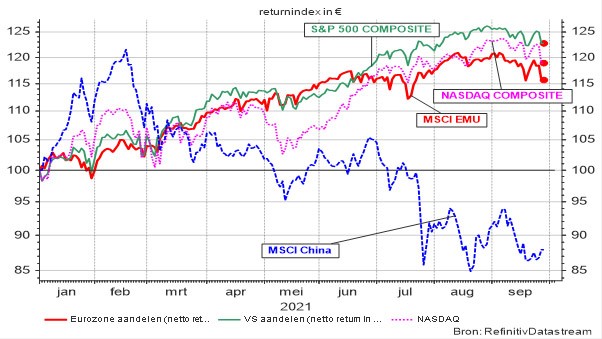

Grafiek 1: Evolutie van enkele representatieve beursindices sedert 01.01.2020

Maar de onweerswolken stapelden zich de laatste weken zeer nadrukkelijk op. Initieel konden de beurzen nog gemakkelijk weerstaan aan de terugval aan economisch momentum, af te lezen aan de teleurstellende werkgelegenheidscijfers en de conjunctuurbarometers in augustus, want dat betekende alleen dat het conjunctureel herstel zich enkele maanden later zou situeren. Beter nog, hierdoor kon de onmiddellijke druk op de inflatie-indicatoren en de langetermijnrente zelfs wat afnemen.

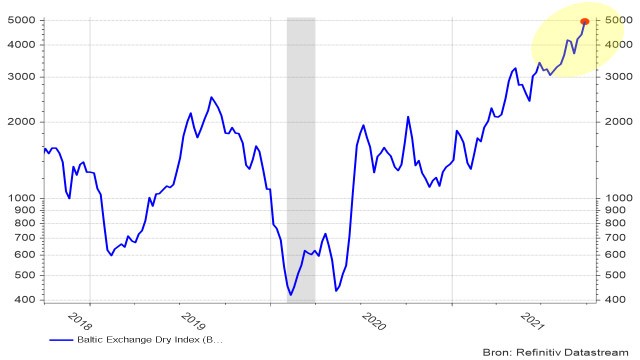

Ook de vervelende verstoringen in de aanbodketens werden met het nodige begrip en geduld onthaald maar de recente hick-ups in de energietoevoer vormden wel een eerste struikelblok want die legden precies die fabrieken plat die ervoor moesten zorgen dat de toevoer van halffabricaten vlot getrokken wordt. Vandaar ook een vrij diepe karteling in de koersen van technologiewaarden. Maar de cavalerie is onderweg. Met man en macht wordt er gezocht naar transportmogelijkheden voor olie en gas om aan de stijgende vraag (aan een hogere prijs) te kunnen voldoen. Dat uit zich onder meer in de verdere stijgingen van de Baltic Dry-index, de belangrijkste graadmeter voor de prijzen van bulkscheepvaart.

Grafiek 2: Evolutie van de Baltic Dry-index

De recente neerwaartse koerscorrectie veroorzaakte niet de minste krimp in ons vertrouwen. Onze voorkeur voor beleggingsaccenten in de (deel)sectoren van de toekomst blijft onaangetast door de recente turbulentie: robotica, automatisatie, cloudapplicaties, internetbeveiliging, online platformen, nanotechnologie, meet- en regeltechniek en thema’s die nauw aansluiten bij het toekomstige bestedingsgedrag van consumenten. Aandelen uit deze sectoren waren niet toevallig in de afgelopen maanden ook het meest gestegen en zijn daarom ook de eerste slachtoffers bij koerscorrecties op de beurzen maar kunnen snel herstellen omwille van hun inherente kwaliteit en strategische positionering.

De voornaamste bron van ergernis op de financiële markten situeert zich echter niet bij de recente economische ontwikkelingen, maar wel op het politieke vlak. In het verleden wilden we weleens meewarig voorbijgaan aan allerlei politieke (schijn)manoeuvres, maar deze keer liggen de kaarten anders want het overheidsoptreden vormt momenteel een van de basisvoorwaarden voor het verder doortrekken van de hoogconjunctuur op de beurzen. Enerzijds is het belangrijk om het lage rentepeil[1] nog geruime tijd aan te houden en mag de overtuiging in de eindoverwinning op het virus en het geloof in de efficiëntie van de vaccins niet afzwakken, maar anderzijds is het ook van cruciale orde dat ook de determinatiegraad van de overheden om de crisis zonder enige terughoudendheid te bestrijden, op het hoogste peil blijft. Dit laatste element heeft de afgelopen week echter een flinke knauw gekregen wanneer bleek dat de Republikeinse oppositie er niet van terug deinsde om het bijna bereikte schuldenplafond aan te grijpen om toekomstige overheidsinvesteringen te blokkeren en daarmee een (flink) pad in de korf van het economische herstel te zetten.

De paniekerige oproepen van zowel de Amerikaanse centrale bank als van Janet Yellen, dienstdoend minister van Financiën, deden geen goed aan deze zaak. Zij verwezen naar de verregaande gevolgen wanneer er door het bereiken van het schuldenplafond kortelings verregaande thesauritekorten zullen ontstaan zodat de VS niet meer aan zijn financiële verplichtingen kan voldoen en daarom in faling dreigt te gaan. Voor een goed begrip: dit is hoogst onwaarschijnlijk, maar het roept toch vraagtekens op wanneer zowel de Fed als de minister van Financiën daar nu zoveel nadruk op leggen. Zou men het van Republikeinse zijde dan écht menen en is dit gekrakeel deze keer meer dan de klassieke politieke aandachtstrekkerij?

Ook een shutdown van sommige overheidsdiensten (zelfs als het al de zoveelste in rij is en het alleen gaat om niet-essentiële diensten) biedt een weinig aanlokkelijk perspectief. De vorige shutdown (die liep van 22.12.2018 tot 25.01.2019) kostte de schatkist $ 11 miljard en dat zijn middelen die onttrokken worden aan toekomstige economische steunmaatregelen. Op de financiële markten kunnen we dergelijke vooruitzichten momenteel missen net zoals zondag een lekke band in het roemruchte bos van Wallers-Arenberg …

De combinatie van verstoringen in de aanbodketens, tegensputterende politici, tekorten in microchips en nog meer van dat fraais, zijn vanzelfsprekend van aard om een neerwaartse koerscorrectie uit te lokken. Voor de elf-en-dertigste keer intussen, sinds de heldhaftige opsprong van de beurzen zich anderhalf jaar geleden inzette. We laten er ons gemoed niet door bederven en blijven aandelen overwegen. Toch dwingen de recente rentestijgingen ons tot toenemende alertheid.

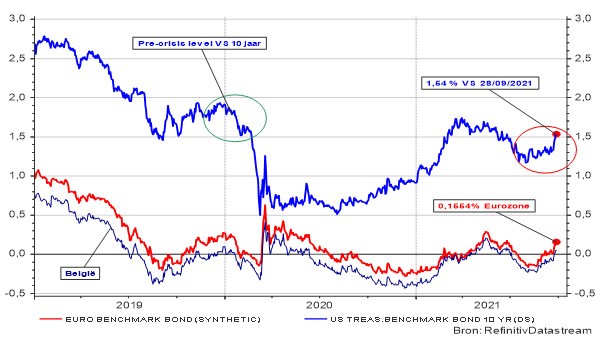

Grafiek 3: Evolutie van de Amerikaanse, Europese en Belgische rente op overheidsobligaties op 10 jaar.

Sinds 2000 vormde zich op de financiële markten een nieuwe constellatie waarbij hogere rente vooral werd geïnterpreteerd als een signaal van oplopende economische groei en die daarom leidde tot hogere beurzen. Dit verband geldt echter enkel wanneer de inflatie-indicatoren geen eigen leven gaan leiden zoals in periode 1970-2000 en die vrees is vanzelfsprekend enigszins toegenomen omwille van de bokkensprongen in sommige prijsindices. Van tijdelijke aard, zegt de Fed. Wij geloven haar graag. De beurstrein is daarom slechts tijdelijk wat ontspoord en zal kortelings opnieuw voortdenderen, zij het tegen een moderater tempo want de verwachte rentestijgingen bemoeilijken het traject.

Bij obligaties wordt het intussen steeds moeilijker om wat rendement bij elkaar te harken, te meer omdat nu ook rekening moet worden gehouden met de negatieve impact van hogere rentetarieven in de toekomst die negatieve reacties uitlokken op bestaande obligatieposities.

Een fikse regenbui op de aandelenmarkten waar niemand beter van wordt, maar voorlopig volstaat een stevig regenscherm, gecombineerd met wat karakter, geduld en doorzettingsvermogen[2].

[1] Een beperkte stijging tot het pre-pandemieniveau is natuurlijk geen probleem.

[2] Eigenschappen die ook van nut zijn op de dobberende kasseien op weg naar Roubaix, waar het Leuvense debacle met glans zal worden rechtgezet.

Lees meer

-

Verhitte inflatie, koelbloedige beurzen

20 september 2021De schrikbarende ontwikkeling van de groothandelsprijzen in de VS en de eurozone voorspelden weinig goeds, maar de laatst gepubliceerde cijfers over de kerninflatie in de VS vielen nog redelijk mee. Met een maand-op-maand toename van slechts 0,1 % blijven ze zelfs onder de verwachtingen en doorbreken ze daardoor de onrustwekkende trend van gemiddelde maandstijgingen van 0,7 % over het laatste halfjaar.

-

Zwakkere conjunctuur, sterkere beurzen?

8 september 2021De werkgelegenheidscijfers die afgelopen vrijdag werden gepubliceerd ontgoochelden over gans de lijn. De Amerikaanse economie slaagde er slechts in om 235.000 nieuwe banen te creëren, terwijl er 725.000 eenheden in het vooruitzicht waren gesteld.

-

Geflitst aan topsnelheid

24 augustus 2021Wellicht was het u niet meteen opgevallen en het dreigt ondergesneeuwd te geraken onder het andere nieuws over de gezondheidscrisis en geopolitieke ontwikkelingen, de veelheid aan economische data en het spektakelstuk dat ons recent werd aangeboden, met de bedrijfsresultaten over het afgelopen kwartaal in een spetterende hoofdrol.