- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

L'argent est fait pour être dépensé

30 décembre 2021

Certes, nombreux sont les navires qui ont coulé en vue du port. Mais à quelques heures du bouquet final, nous nous risquons tout de même à tirer d'ores et déjà les grands enseignements d'une année très spéciale. Cette particularité tient, bien entendu, surtout à l'évolution dramatique de la pandémie. Mais elle renvoie aussi aux culbutes spectaculaires des cours des actions, suivies immanquablement par un mouvement de rattrapage encore plus puissant.

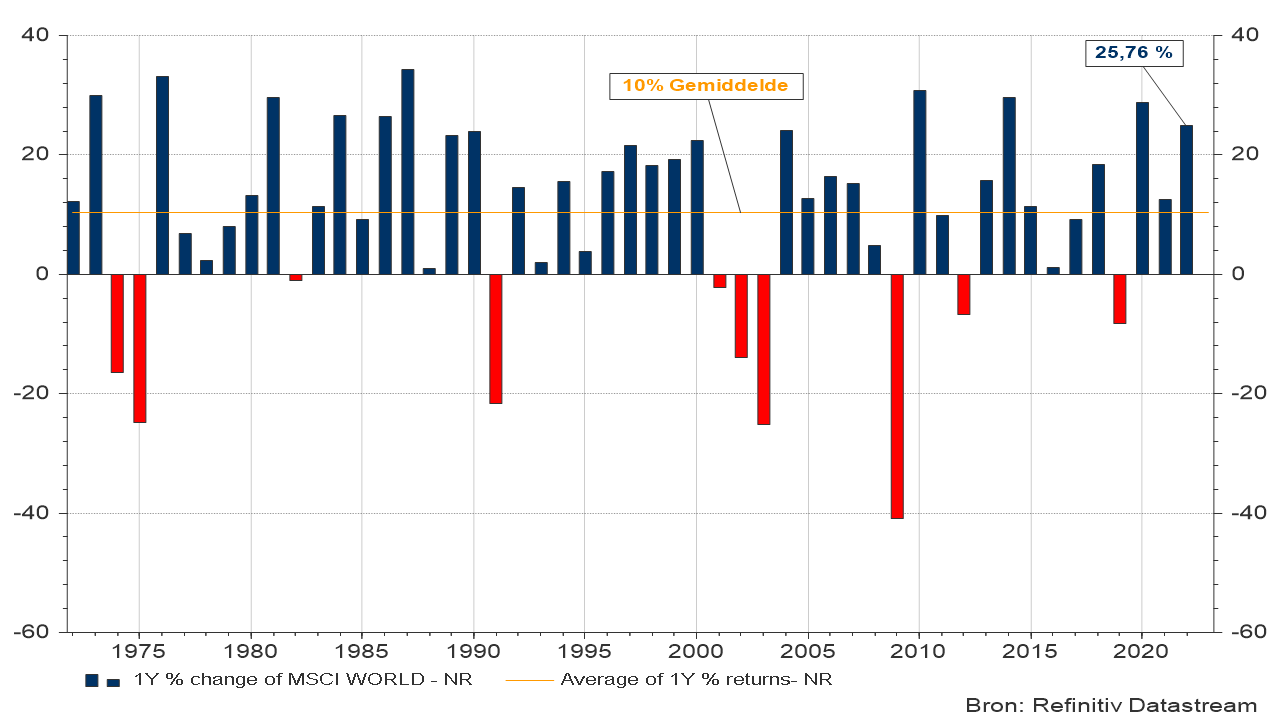

Toujours est-il que le résultat est là. Exprimé en monnaie locale, l'indice mondial des cours des actions(1) en 2021 a grimpé de 25 %.

Graphique 1 : Return annuel de l'indice mondial MSCI (return net en monnaie locale)

Exprimé en euros, l'indice mondial a même grimpé d'un tiers, alors que les marchés américains ont réussi encore à faire grimper d'un quart leurs niveaux boursiers déjà stratosphériques. Exprimés en euros, les gains à Wall Street ont même affiché 33 %, 40 % et 31 % respectivement pour les indices Nasdaq, S&P 500 et Dow Jones. Après un doublement de sa valeur en 2020, l'indice NYSE FANG(2) a progressé à nouveau de 30 % en euros et 22 % en dollars.

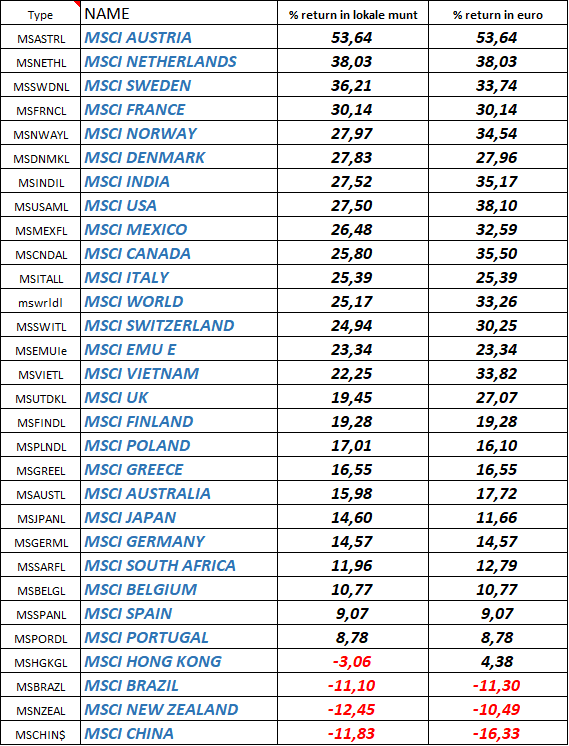

Pour la énième fois d'affilée, la bourse européenne est restée à la traîne, en enregistrant cependant cette fois un louable bond de près de 20 %. Si les bourses américaines peuvent à nouveau toiser globalement leurs homologues européennes, il convient cependant d'épingler quelques performances nationales étincelantes. Ainsi, exprimés dans leur propre monnaie, les indices boursiers de l'Autriche, des Pays-Bas, de la Suède, de la France (!), de la Norvège et du Danemark (à nouveau) ont réussi à afficher une performance annuelle supérieure à l'indice MSCI des États-Unis.

Tableau 1 : Évolution des returns boursiers dans divers pays, exprimés en monnaie locale et en euros.

La première place autrichienne traduit surtout un rebond technique - le fameux effet « dead cat bounce » - après un très mauvais cru en 2020, consécutif aux piètres performances des banques du pays, très dépendantes de la conjoncture en Europe centrale. Les autres pays doivent leurs excellents résultats à des entreprises spécialisées comme ASML et ASMI, Thule Group et Atlas Copco, Hermes et Dior, Norsk Hydro et Equinor, AP Möller Maersk et Novo Nordisk.

Ils récompensent aussi l'audace d'avoir choisi une direction, plutôt que d'hésiter au milieu, là où l'on est sûr de recevoir des coups des deux côtés... Pour sortir ainsi de l'oubli, à travers cette citation, (3) Margaret Thatcher avant que la Dame de fer ne disparaisse définitivement dans les oubliettes de l'Histoire. Et encore une petite pour la route, parce qu'elle est ici fort à propos : Plan your work, then work your plan …

Au bas de la liste, on retrouve les piteuses performances, notamment de la Chine et du Brésil. La première est étonnante, la seconde était très prévisible. Mais dans les tréfonds du classement de 2021, la Belgique pointe malheureusement (à nouveau) le bout du nez, avec l'Espagne, malgré le redressement (temporaire) des cours de leurs poids lourds bancaires. Mais, tout comme pour leurs banques, le rebond des cours observé cette année reste insuffisant pour compenser la perte enregistrée depuis le déclenchement de la pandémie.

Dans le cercle très restreint des pays qui végètent encore sous leur niveau boursier du 01.01.2020, on retient notamment le Brésil, la Grèce, l'Espagne et la région où régnaient en maîtres, jadis, les plus braves des peuples de la Gaule(4).

La principale menace qui plane au-dessus de la prochaine année boursière est l'éventuel dérapage des indices d'inflation, avec le risque non inimaginable de voir les autorités monétaires y réagir trop tard, ce qui enclencherait une spirale haussière infernale des prix et des salaires.

Au vu des derniers indicateurs d'inflation, il semble même incompréhensible, pour un profane, que la banque centrale américaine n'ait pas encore procédé au moindre relèvement de son taux directeur. L’explication est cependant toute trouvée. La Réserve fédérale doit en effet tout d'abord réduire progressivement son programme de rachats sur les marchés obligataires. Sinon, elle appuierait d'un pied sur le frein - en relevant son taux directeur - tout en continuant à appuyer sur l'accélérateur, à travers le soutien apporté à l'économie en rachetant systématiquement et massivement des paquets d'obligations. Une telle manœuvre monétaire irresponsable mènerait l'économie sur une pente glissante. Et personne ne sait où cela déboucherait finalement.

La réduction des mesures de soutien actuelles doit donc s'étaler sur quelques mois pour préserver les taux d'intérêt à long terme de trop grands chocs. Et ce n'est qu'en mars 2022, au plus tôt, que le taux directeur pourra être relevé de 25 points de base. Une hausse suivie assez vite par une nouvelle en juin et en novembre. Cela n'a rien d'une catastrophe, tant que l'inflation s'engage comme prévu sur la voie de la stabilisation et, ensuite, de la diminution. Mais cette évolution favorable est loin d'être garantie. Au contraire, les doutes grandissent à cet égard...

L'année (quasi) écoulée ne se reconnaîtrait pas dans le miroir. À première vue, impossible d'identifier le fil rouge qui relierait autant de retournements de situation inattendus. Sans préavis, nous sommes passés de l'espoir débridé d'un puissant redressement économique au désespoir de voir l'inflation déborder de partout, avant d'être pris de panique lorsque des pans entiers de l'industrie ont failli être mis à l'arrêt en raison de multiples goulets d'étranglement apparus dans les chaînes d'approvisionnement de biens intermédiaires. De l'euphorie à l'idée d'avoir vaincu une fois pour toutes ce satané virus au retour à la dure réalité d'un nouveau variant plus contagieux que jamais.

L'efficacité assez bonne des vaccins administrés massivement nous a conduits en effet à abaisser prématurément la garde : Les responsables politiques ont succombé à la tentation d'autoriser trop rapidement de grandes concentrations de personnes, nous faisant perdre ainsi en grande partie l'avantage stratégique du vaccin.

Mais nous ne sommes pas de ceux qui se perdent en lamentations ou s'abandonnent au fatalisme. Cet été, nous devrions (vraisemblablement) avoir dompté le virus, ne fut-ce que parce que le variant Omicron, moins dangereux mais plus contagieux, aura coupé l'herbe sous le pied d'autres mutations du virus.

Et, à présent, relevons une autre lueur d'espoir. Nous plaidons depuis des années pour que les autorités européennes s'engagent davantage dans le soutien à l'activité économique. Jusqu'à présent, il fallait s'armer d'une loupe très grossissante pour l'observer. Ainsi, si l'austérité budgétaire a soulagé dans un premier temps les finances publiques, elle a eu pour effet, par la suite, de peser lourdement sur le rythme de croissance économique qui reste (trop éloignée) de son potentiel.

Certes, l'endettement est une variable économique qui ne peut pas devenir incontrôlable, mais la véritable question est de savoir si les moyens ainsi empruntés sont dépensés et investis à bon escient ou non. À l'origine, on comptait sur les doigts d'une main les partisans de cette assertion qui va à l'encontre de la pensée doctrinaire sur la dette et la punition (en néerlandais et en allemand, dette et culpabilité sont désignées par le même mot).

Mais, à présent, toute une nation semble se lever pour défendre notre idée. On y reconnaît en effet les partisans les plus inattendus : nos voisins du nord, pourtant réputés pour leur mentalité d'épicier et leur « épargnite » aiguë. L'argent est fait pour être dépensé, les entend-on à présent crier à l'unisson. Et les voilà qui établissent des plans d'investissements structurels substantiels pour mieux préparer la prochaine génération à affronter les défis du futur. En s'appuyant, de surcroît, sur un équilibre audacieux entre préoccupations environnementales et besoins énergétiques. Chapeau bas, camarades néerlandais, vous avez tout compris. On en deviendrait orangiste pour moins que cela (rassurez-vous, cela me passera).

Des prévisions pour l'année prochaine ? Mais uniquement alors parce que c'est la tradition : En 2022, le monde se présentera à nouveau comme un immense théâtre où aucun des acteurs n'aura participé à des répétitions. Laissez-vous surprendre agréablement et sachez que nous continuerons à suivre de près pour vous les affaires du monde (économique et financier).

[1] Calculé sur la base de l'indice mondial MSCI, return net en monnaie locale.

[2] L'indice NYSE FANG comprend entre autres Apple, Amazon, Tesla, Google, Facebook, Twitter, Netflix et NVIDA.

[3] Librement traduit d'une citation de Thatcher : Standing in the middle of the road is very dangerous; you get knocked down by the traffic from both sides.

[4] Même si la source historique de ce mythe doit être prise avec toutes les nécessaires réserves scientifiques.

Voir plus

-

Décollage en flèche

13 décembre 2021Les chiffres récents de l’évolution de l’inflation aux États-Unis ne laissent plus guère planer de doute. Le niveau général des prix à la consommation grimpe en flèche. Il a même signé, avec une hausse de 0,8 % en rythme mensuel, son bond le plus spectaculaire en 40 ans.

-

Black Friday

30 novembre 2021Le nouveau variant du virus Covid a envoyé sur les marchés financiers des ondes de choc et réveillé la crainte de nouveaux confinements sévères, rappelant ainsi à notre mauvais souvenir le premier semestre de 2020. Ce qui est compréhensible.

-

You must believe in spring

16 novembre 2021Bien que les investisseurs n’attendaient pas de nouvelle envolée des résultats des entreprises américaines au troisième trimestre de 2021, ils ont (à nouveau) été très agréablement surpris par la solidité de leurs comptes, tant au niveau des bénéfices que des chiffres d’affaires. Quatre entreprises sur cinq ont mieux performé que prévu, et cela en moyenne de 10,3 %.