- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

La météo de demain ? À peu près la même qu'aujourd’hui.

6 janvier 2021

Il nous prend parfois, mais cela ne dure jamais longtemps, d'envier la profession de météorologue qui, pour effectuer ses prévisions, peut s'appuyer non seulement sur les variations saisonnières qui reviennent immanquablement au cours de l'année, mais également sur la règle de persistance. Cette règle veut que le temps de demain sera, dans 70 % des cas, une copie de celui d'aujourd'hui, tout simplement parce que les phénomènes météorologiques n'évoluent généralement que très progressivement. Ce qui permet de corriger la prévision largement à temps.

Dans notre domaine, nous ne pouvons malheureusement pas nous fier à de telles lois. L'évolution sur les marchés financiers n'est en rien saisonnière. Il n'existe aucun lien statistique entre les mouvements boursiers d'aujourd’hui et de demain. De brusques changements dans les valorisations boursières sont souvent provoqués par l'imprévisibilité de résultats électoraux, comme on en a l'illustration à présent avec le scrutin sénatorial en Géorgie aux États-Unis.

Son résultat déterminera le parti qui constituera la majorité au Sénat. Une majorité républicaine constituerait un boulet au pied du président Biden tout en garantissant un virage pas trop à gauche de la politique américaine, ce qui exclurait donc, par exemple, des augmentations d'impôts inconsidérées.

Les bourses américaines semblent surtout craindre cette dernière éventualité, surtout s'agissant de quelques poids lourds comme Amazon et Apple qui, malgré leurs bénéfices faramineux, réussissent à ne payer que très peu d'impôts.

D'un autre côté, une majorité démocrate augmenterait la probabilité de voir mettre en œuvre un plan de soutien plus important encore, ce qui pourrait doper les investissements dans les infrastructures américaines souvent délabrées. Quelques reculs boursiers prononcés sur les bourses américaines ne sont donc pas exclus, mais ils seront de très courte durée. Une chute offrirait même des opportunités.

Tant le cours de change du dollar US que la bourse américaine réagissent pour l'instant de manière limitée au glissement de la majorité vers le parti démocrate, qui semble devoir arracher, de justesse, à la fois la présidence et les deux chambres. Il n'en faut pas plus évidemment pour crier victoire, mais ce sera insuffisant pour mener une politique qui mobilise également l'autre moitié de la population.

Sur le plan financier, nous nous attendons à moyen terme (c'est-à-dire quelques semaines à peine à l'échelle boursière) à ce que les marchés apprécient surtout la probabilité accrue d'un soutien économique plus massif. Cette perspective fera remonter quelque peu les taux d'intérêt à long terme. Et dans le même temps le cours du dollar par rapport à l'euro et au yuan.

À plus long terme (encore), les marchés financiers resteront soutenus par l'extrême faiblesse des taux, l'impact attendu des stimulants économiques et l'espoir de résultats favorables de la vaccination dans la lutte contre la pandémie.

L'avenir immédiat reste cependant incertain, ce qui rend les bourses très volatiles et difficilement prévisibles. Pour éviter la gêne d'une mauvaise prévision, la tentation est donc grande de regarder vers l'arrière plutôt que vers l'avant. C'est sans doute moins risqué pour la réputation de l'analyste boursier, mais ce n'est pas toujours très pertinent dans la mesure où le passé récent n'est généralement pas un bon guide, contrairement aux prévisions météo.

Pour une année aussi particulière que 2020, il nous semble tout de même approprié de nous y référer pour parler des principales tendances. Les premiers mois de l'année qui débute semblent annoncer en effet une répétition des périodes précédentes de confinement. De fait, la (quasi) réouverture complète de l'économie et le rétablissement des interactions sociales normales sont attendus au plus tôt à l'été de 2021. En espérant que seront encore bannis les rassemblements et événements de masse inutiles pour éviter une nouvelle flambée du virus (ou de son mutant).

Selon les accents sectoriels et géographiques dans les portefeuilles, 2020 a été une bonne ou une mauvaise année d'investissement.

Dans nos choix géographiques, nous n'avons jamais caché notre préférence pour les États-Unis, la Chine (et l'Inde) et l'Europe du Nord. Ces accents spécifiques se sont avérés les bons choix pour 2020. Ce que nous avions prévu dans un avenir lointain s'est produit beaucoup plus tôt, comme catapulté par la pandémie.

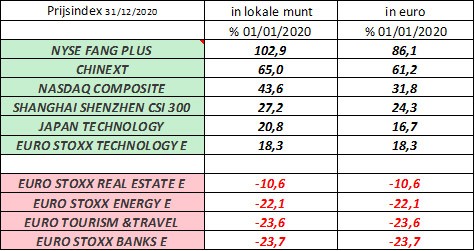

Tableau 1 : Résultats boursiers de quelques pays en 2020 : The winners …

L'accent sur le secteur de la technologie, plus particulièrement sur l'automatisation, la robotique et la sécurité, nous a permis d'éviter les lourdes pertes que les investisseurs ont subies dans des secteurs comme le tourisme, l'aviation, l'énergie fossile et les banques.

Notre absence affirmée dans ces secteurs n'est pas le fruit du hasard. Elle remonte à une période largement antérieure à l'épidémie. Ce choix explicite était motivé par une combinaison de principes fondamentaux, tels que l'empreinte écologique excessive des opérateurs de croisières, le manque de rentabilité et la concurrence meurtrière au sein du secteur des voyages et de l'aviation ainsi que le niveau de risque élevé, les exigences de capitaux asphyxiantes et la pression haussière des coûts dans le secteur bancaire.

Tableau 2 : Résultats de quelques secteurs en 2020 du point de vue boursier : Winners & Losers

L'énorme dispersion entre les différents secteurs a fait de 2020 une année d'investissements particulièrement difficile, ce qui s'est traduit tout à la fois par de grands risques et de belles opportunités. When the going gets tough, the tough get going …

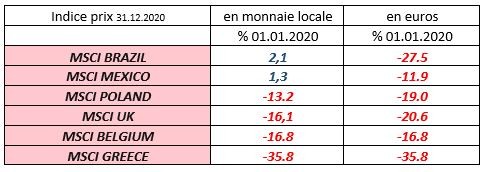

Une mauvaise allocation géographique a signifié également quelques conséquences financières très défavorables, comme le montre ci-dessous la liste des indices nationaux les moins performants.

Tableau 3 : Résultats de quelques pays en 2020 : The losers…

Dans les régions du bas du classement, on retrouve les usual suspects. Le Royaume-Uni avait cependant l'excuse du déroulement incertain des négociations du Brexit. Le Brésil et le Mexique ont subi tout d'abord de plein fouet l'impact de la pandémie en raison de la chute des cours des matières premières et du pétrole. Mais ces pays ont réussi à récupérer une bonne partie de leur retard après le deal du Brexit et le redressement des prix des matières premières et du pétrole.

Cette dernière évolution pourrait également servir de catalyseur pour un large ensemble de pays émergents. Ce groupe se verra donc attribuer, au cours des prochains mois, un poids plus important dans notre allocation d'actifs régionale. Le chemin suivi par le cours du dollar, le prix du cuivre et la tendance boursière générale nous permettent de modéliser l'évolution attendue des pays émergents. Et cela commence à se présenter plus positivement.

Graphique 1 : Évolution des pays émergents par rapport à la valeur indiquée par notre modèle.

La Belgique se retrouve malheureusement en compagnie des bourses les plus faibles. Une déculottée prévisible compte tenu du poids considérable des valeurs bancaires dans cet indice et la dégelée subie par notre géant brassicole. Mais cela n'explique pas tout. Même en éliminant l'impact des poids sectoriels, nous pointons tout de même les mauvaises performances de quelques valeurs individuelles par rapport à des entreprises comparables.

Le Danemark, la Suède, les Pays-Bas... peuvent sortir du lot grâce à quelques performances étincelantes d'actions technologiques ou biotechnologiques. Leurs indices respectifs affichent ainsi une évolution positive alors que plusieurs de leurs entreprises ont subi de lourdes pertes. Et c'est précisément là que le bât blesse (gravement) pour la bourse belge(1).

En réalité, en matière de chiffres, la Belgique n'est au sommet que pour les statistiques relatives au Covid. C'est même une championne mondiale. Mais on se passerait bien de cette distinction.

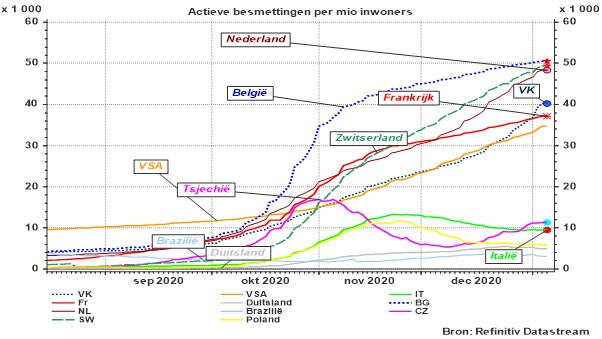

Graphique 2 : Nombre de cas de Covid-19 par million d’habitants

Mais tout comme la Belgique a été la plus gravement touchée pendant la crise financière(2) de 2009 et 2011, nous affichons également pour cette pandémie le nombre de contaminations le plus élevé par million d'habitants, avec une accélération effrayante au début du mois de novembre 2020.

Heureusement, cette accélération a perdu de son élan, en partie en raison des mesures prises, mais aussi du fait que le virus a sans doute atteint quelque part une limite naturelle. Comment expliquer objectivement cette poussée de fièvre chez nous ? Heureusement en tout cas que notre système de santé n'a pas été débordé à ce moment-là, même si nous déplorons profondément les victimes de cette flambée spectaculaire du nombre de contaminations (par million d'habitants).

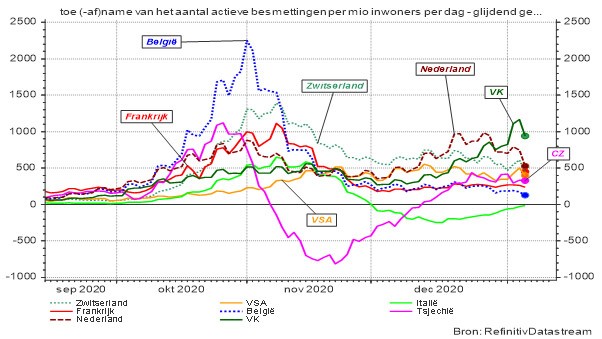

Graphique 3 : Accélération du nombre de contaminations au Covid-19 par million d'habitants

La différence manifeste avec les autres pays n'est certainement pas à trouver du côté du personnel des secteurs de la santé et de la distribution, qui se sont démenés corps et âme, ou encore de la bonne volonté de la majorité de la population. Peut-on dès lors l'attribuer au manque de discipline d'une (forte) minorité ? Ou au fatras incompréhensible de règles empêchant un suivi adéquat, aux nombreuses exceptions à ces règles, au manque de persévérance dans l'imposition des mesures ? Ou à l'individualisme largement répandu ?

Ce dernier est manifeste en tout cas chez les nombreux randonneurs en quête de nos dernières forêts et morceaux de nature sauvage, faute d'alternatives et de suspense dans la compétition de cyclocross. Ils profitent également de l'occasion pour partager généreusement leurs connaissances et enrichir notre culture. En l'espèce en nous présentant le large éventail de bières et de boissons énergisantes en canettes (colorées) en vente dans nos supermarchés. Nous ignorions d'ailleurs qu'il était aussi ample.

Malheureusement, notre stock de sacs PMC est à présent épuisé. Nous nous voyons donc contraints de leur communiquer que nous ne pourrons plus nettoyer leur montagne de déchets.

La Belgique me désole parfois.

[1] Pensez à Galapagos (-57 %), Barco New (-43 %) ou Biocartis (-19 %). Les bonnes performances, par exemple, de Sofina (+43%) ou d'Argenx (+68%) ne pèsent malheureusement pas assez pour compenser ces chutes.

[2] En termes de soutien (direct et indirect) aux banques, par rapport au PIB.

Voir plus

-

Don’t look back in anger

25 décembre 2020Chaque année nous réserve sa mauvaise surprise, mais celle de 2020 a frappé de stupeur toute l’humanité : une pandémie d’une telle intensité n’avait plus sévi depuis un siècle. Le nombre de victimes hallucinant qu’elle a provoqué s’observe généralement durant des années de guerre.

-

50 livres sterling

11 décembre 2020Vous ne nous aviez tiré aucune larme de la volonté du Royaume-Uni de rompre les amarres avec l'Union européenne. Ce départ nous offrait en effet un double avantage. D'une part, l'UE se débarrassait d'un État membre qui avait fait de sa posture de refus systématique une forme de sport national. D'autre part, cet échec indéniable de la construction européenne servait de piqûre de rappel pour l'Europe.

-

Stop making sense

8 décembre 2020Les bourses mondiales semblent s’entendre pour afficher en un temps record des progressions spectaculaires. Une hausse bien orchestrée, dont les marchés américains continuent cependant à donner le la. La flambée historique des cours en novembre concerne en tout cas une palette beaucoup plus large d’indices d’actions. L’enthousiasme boursier à l’échelle mondiale crée d’autant plus d’espoir qu’il est porté largement par des secteurs très divers. La hausse des marchés est donc moins dépendante des performances de quelques grands noms.