- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Moonwalk à Wall Street

25 mai 2021

Petite question. Qu'est-ce qui est encore plus tristounet que le bulletin météo d'aujourd’hui ? La réponse est malheureusement toute simple : celui de demain. Comme si les dieux de la météo voulaient nous empêcher, pour notre plus grand bien, de nous agglutiner sur les terrasses des cafés et restaurants. À moins qu'il s'agisse d'un complot fomenté par les négationnistes du réchauffement climatique ? Pour tenter à nouveau de nous convaincre que la hausse observée de la température sur la terre au cours des dernières décennies n'est que le fruit du hasard.

L'humeur est en tout cas au moins aussi chagrine sur les marchés financiers. Ce climat maussade incite d'aucuns à comparer l'évolution des cours boursiers au vol d'Icare. Ou, comme un barde grincheux nous avait prévenus un jour : A hard rain is gonna fall …

Mais c'est loin de la vérité. Les valorisations boursières actuelles sont plus ou moins correctes sur la base de la qualité des résultats des entreprises, de l'incontestable reprise économique aux États-Unis, de l'imminent retournement conjoncturel en Europe et de la faiblesse des taux d'intérêt dans le monde entier. Mieux même, dans de telles conditions, nous devrions plutôt nous demander pourquoi les niveaux des cours des actions n'explorent pas des niveaux encore plus élevés.

La raison est vite trouvée : c'est la crainte lancinante d'une escalade du niveau général des prix. Il ne serait d'ailleurs pas étonnant que les États-Unis connaissent au cours des prochains mois une forte poussée des indicateurs d'inflation provoquée par une pénurie de l'offre combinée à l'augmentation de la demande alimentée par des soutiens financiers d'une générosité inédite. On peut d'ailleurs se demander si ces aides n'ont pas été excessives.

Un avant-goût de ce scénario nous a été offert au cours des semaines écoulées avec le bond historique des chiffres CPI américains, dont l'accélération ferait même pâlir de jalousie le sprinteur cycliste Egan Bernal. Mais, pour l'instant, l'évolution des prix du commerce de détail et de gros n'impressionne pas la banque centrale américaine qui y voit une réaction naturelle et temporaire à l'extrême faiblesse des chiffres de l'inflation en 2020, lorsque les prix à la caisse ont fait du surplace et les cours des matières premières se sont effondrés.

La flambée actuelle, aussi spectaculaire qu'elle soit, n'est donc, selon la Fed, que provisoire et n'est dès lors pas de nature à l'obliger à changer brusquement le cap de sa politique monétaire. Quant à savoir si la banque centrale a raison ou, au contraire, prend ses désirs pour la réalité, autant dire que la réponse est blowing in the wind...

Ces derniers jours, les investisseurs ont eu tendance à adhérer à cette vision positive de la Fed, ce qui a alimenté un redressement significatif (et justifié) des cours des entreprises de croissance de qualité. Cette conviction subira bientôt une première épreuve de vérité.

La banque centrale américaine va en effet examiner les chiffres PCE pour fixer sa politique en matière d'inflation. Ces chiffres constituent une mesure plus modérée de l'inflation que l'indicateur CPI frénétique. Cette statistique est cependant publiée avec une lenteur exaspérante. Ainsi, les chiffres pour le mois d'avril ne seront publiés que vendredi prochain.

Certes, cet indice est attendu en forte hausse. Mais après en avoir expurgé les fluctuations des prix de l'alimentation et de l'énergie, on prévoit une augmentation de quelque 2,9 % en base annuelle. Cela semble très élevé à première vue, mais compte tenu du niveau de l'an dernier, la Fed peut se permettre d'ignorer un tel bond pendant quelque temps encore et ainsi s'abstenir d'infliger à l'économie des remontées de taux abruptes.

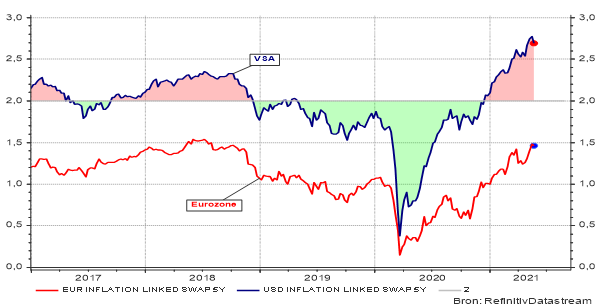

The times they are a-changin’ ? Non, donc. Les marchés ne s'attendent à une première hausse limitée de 25 points de base du taux directeur que dans un an, suivie par deux augmentations similaires en 2022. Rien qui doive nous inquiéter. De surcroît, les attentes des marchés financiers pour l'inflation future[1] se situent nettement plus bas que leurs valeurs pics, celles-là mêmes qui avaient fait chanceler, à la mi-mai, les actions sensibles à la croissance économique.

Graphique 1 : Inflation attendue aux États-Unis et dans la zone euro (calculée à partir des inflation-linked-bonds)

Les taux d'intérêt américains à long terme ont cependant diminué davantage encore que l'inflation escomptée, contrairement à la zone euro. Cette divergence accroit sensiblement la pression sur le taux de change $/€, ce qui vient d'infliger de lourdes pertes au billet vert.

Entre-temps, les prix des matières premières se sont également repliés quelque peu, après une flambée au cours des premiers mois de cette année de redressement. Nous avons toujours considéré cette évolution comme une normalisation des prix - ni plus ni moins. Par ailleurs, l'affaiblissement récent des cours notamment du cuivre, du cobalt, de l'aluminium et du pétrole est dû à une évolution très modérée des indicateurs conjoncturels chinois.

Entre-temps, les bourses d'actions font montre d'une certaine nervosité. Cette fébrilité s'accompagne parfois de convulsions positives. Les marchés semblent progresser, mais ne font en réalité que reculer dans l'ensemble, comme les pas de danse que nous avions vu exécuter (de nos grands yeux éberlués) Michael Jackson dans son célèbre Moonwalk[2]. Qui ont ensuite été regardés un milliard de fois et imités un million de fois (mais jamais égalés).

Mais The King of Pop a rejoint malheureusement The King of Rock il y a un certain temps déjà. Seul The King of Folk (et de bien d'autres courants musicaux encore) est encore de ce monde. Bob vient ainsi de passer le cap des 80 ans. Le poète acclamé à la voix éraillée nous a gratifiés d'un Shelter from the storm. Nous en avons souvent eu besoin.

[1] Ce niveau attendu peut être déduit des prix des inflation-linked-bonds.

[2] À l'occasion du 25e anniversaire de Motown-records.

Voir plus

-

Les barbares sont à vos portes

17 mai 2021La communauté des investisseurs toute entière a été frappée d'effroi à la vue des chiffres d'inflation les plus récents aux États-Unis. C'est surtout le bond de l'inflation de base qui a fait fléchir les bourses dans le monde entier. Cette évolution n'était pourtant pas inattendue. Mais ce n'est pas parce que vous voyiez arriver une claque que son impact en est réduit pour autant. Sauf si vous aviez pris des mesures anticipatives, bien entendu.

-

Le syndrome de Stendhal 2.0

10 mai 2021« Comme nous pensions y avoir vu l’influence en sous-main de l’office de tourisme de Florence, nous n’avions guère prêté attention aux conclusions du responsable de l’unité psychiatrique de l’hôpital local. Il avait cependant inventorié minutieusement les 107 cas de patients qui, à l’occasion de leur passage dans la capitale de la Toscane, étaient tombés dans les pommes, avant d’être pris parfois de vertiges au cours des quelques jours suivants ». L’écrivain français Stendhal avait déjà rapporté en détail ce tourbillon émotionnel en 1817, après s’être évanoui la veille en découvrant la profusion de beautés artistiques et architecturales que recèle cette ville. D’où le syndrome qui lui doit son nom.

-

Les 3 Jours de Wall Street

28 avril 2021Tout au plus un toussotement poli. Les marchés financiers se sont très vite remis de leurs frayeurs après la fuite dans la presse du plan de Biden qui prévoit de relever substantiellement la taxe sur les plus-values visant les plus nantis aux États-Unis. Après avoir trébuché de 1 %, ils ont repris tranquillement leur petit bonhomme de chemin haussier, poussés dans le dos par les taux d'intérêt bas, le soutien massif des pouvoirs publics, les belles perspectives de croissance économique et l'étonnante solidité des résultats d'entreprise.