- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Moonwalk op Wall Street

25 mei 2021

Vraagje. Wat is er nog mistroostiger dan het weerbericht van vandaag? Het antwoord is helaas simpel: dat van morgen. Het lijkt wel of de weergoden ons willen beschermen tegen te uitbundig terrasjesbezoek. Of is het een complot van de ontkenners van de klimaatopwarming? Om ons alsnog te doen inzien dat de vastgestelde stijging van de temperatuur op de aardbol tijdens de laatste decennia enkel aan toeval te wijten was.

Een gelijkaardige deprimerende stemming was terug te vinden op de financiële markten. Dit vormde de aanzet tot vermanende beschouwingen over een vermeende icarusvlucht van aandelenkoersen. Of zoals een knorrige bard het ons ooit al had voorspeld: A hard rain is gonna fall …

Maar dat is ver van de waarheid. Uitstekende bedrijfsresultaten, het onmiskenbare economische herstel in de VS, de nakende conjuncturele ommekeer in Europa en de wereldwijd lage rente laten toe over een min of meer correcte waardering te spreken. Meer nog, je moet je eerder afvragen waarom aandelenbeurzen in dergelijke omstandigheden niet nog hogere koersniveaus exploreren.

De oorzaak is snel gevonden en terug te voeren tot de sluimerende vrees voor een escalatie van het algemene prijspeil. Het zou zeker geen verrassing zijn wanneer zich in de VS tijdens de komende maanden een stevige opstoot van de inflatie-indicatoren voordoet, veroorzaakt door een combinatie van schaarste van het aanbod en sterke toename van de vraag door de genereus uitgestrooide financiële stimuli. Dat laatste misschien zelfs in excessieve mate?

Een voorsmaakje hiervan werd in de afgelopen weken geboden door een historische opsprong van de Amerikaanse CPI-cijfers, die een indrukwekkende versnelling plaatsten waar zelfs Egan Bernal voor zou moeten passen. Maar de Amerikaanse centrale bank is voorlopig niet onder de indruk van de evolutie van de klein- en groothandelsprijzen en wuift die weg als een tijdelijke, natuurlijke reactie op de extreem lage inflatiecijfers in het voorafgaande jaar, toen de prijzen aan de winkelkassa stagneerden en de grondstoffenprijzen implodeerden.

De actuele opsprong, hoe spectaculair dan ook, draagt daarom volgens de Fed slechts een tijdelijk karakter en zal vandaar niet van aard zijn om het roer van het monetaire beleid bruusk om te gooien. Het antwoord op de vraag of de centrale bank hierin gelijk heeft of - in tegendeel - haar wensen voor werkelijkheid houdt, is blowing in the wind …

De laatste dagen neigt het beleggerssentiment meer naar deze positieve visie van de Fed, met een opvallende (en terechte) opleving van de koersen van kwalitatief sterke groeibedrijven tot gevolg. Dit uitgangspunt ondergaat eerstdaags echter een lakmoestest.

De Amerikaanse centrale bankier laat zich bij het uitstippelen van zijn inflatiebeleid immers leiden door de PCE-cijfers. Dit is een moderater maatgetal voor inflatie dan de frenetieke CPI-indicator. Deze statistiek wordt echter tergend laat gepubliceerd. De cijfers voor de maand april worden pas komende vrijdag gepubliceerd.

Men hoedt zich weliswaar ook hier voor een scherpe opsprong van deze index, maar eens uitgezuiverd voor de schommelingen van voedsel- en energieprijzen, situeert de verwachting zich ergens rond een toename met 2,9 % op jaarbasis. Dat is op het eerste zicht behoorlijk veel, maar rekening houdend met het voorbije jaar, laat dit de Fed toe om een dergelijke opsprong tijdelijk te negeren en geen abrupte renteverhogingen aan de economie te moeten opleggen.

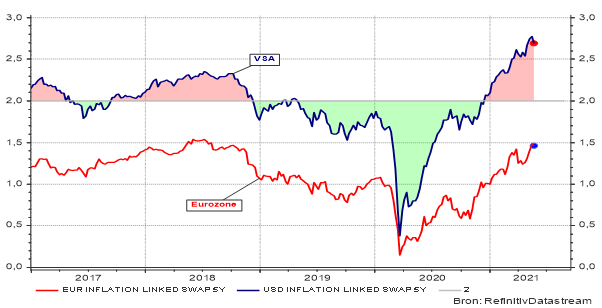

The times they are a-changin’? Niet dus. De markten verwachten pas een eerste beperkte stijging met 25 basispunten van de beleidsrente binnen een jaar, gevolgd door twee gelijkaardige verhogingen in 2022. Niets om u zorgen over de maken. Daarenboven situeren de verwachtingen van de financiële markten over de toekomstige inflatie[1] zich merkbaar lager dan hun piekwaarden, die medio mei de groeigevoelige aandelen nog kelderden.

Grafiek 1: Verwachte inflatie in de VS en eurozone (berekend vanuit Inflation-linked-bonds)

De Amerikaanse langetermijnrente is echter nog meer gedaald dan de verwachte inflatie, in tegenstelling met de eurozone. Hierdoor neemt de druk op de $/€-wisselkoers in belangrijke mate toe en liet de greenback op korte termijn stevige verliezen optekenen.

Ook de grondstoffenprijzen plooien inmiddels enigszins terug, na een eerdere koersopstoot tijdens de eerste maanden van dit hersteljaar. We hebben deze evolutie steeds gekaderd als een normalisatie van de prijzen - niets meer of minder. De recente verzwakking van onder meer de koper-, kobalt-, aluminium- en olieprijzen is anderzijds toe te schrijven aan het zeer moderate verloop van de Chinese conjunctuurindicatoren.

Intussen woelen de aandelenbeurzen wat zenuwachtig heen en weer. Soms met wat krampachtig aandoende bewegingen. Ze lijken vooruit te bewegen maar in werkelijkheid schuift het geheel toch wat achteruit, in danspassen zoals we (met grote ogen en open mond) Michael Jackson die zagen opvoeren in zijn beroemde Moonwalk[2]. Nadien een miljard keer bekeken en een miljoen keer geïmiteerd (maar nooit geëvenaard).

Maar de King of Pop heeft helaas allang de King of Rock vervoegd. Alleen de King of Folk (en nog veel meer) waart nog rond in dit tranendal en Bob doet dit nu zelfs al tachtig jaar en één dag. De gelauwerde poëet met zand geschuurde stem bracht ons Shelter from the storm. Dikwijls nodig gehad.

[1] Dit verwachte peil kan worden berekend uit de marktprijzen voor inflation-linked-bonds.

[2] Ter gelegenheid van de 25ste verjaardag van Motown-records.

Lees meer

-

De barbaren staan voor uw poort

17 mei 2021De goegemeente van beleggers schrok zich collectief een hoedje bij de publicatie van de meest recente Amerikaanse inflatiecijfers. Vooral de opsprong in de kerninflatie deed de beurzen wereldwijd daveren. Toch kwam deze evolutie niet onverwacht, maar het is niet omdat je een klap ziet aankomen, dat zijn impact daarom minder groot is. Tenzij je anticipatieve maatregelen nam, natuurlijk.

-

Het syndroom van Stendhal 2.0

7 mei 2021Omdat we hierin de sturende hand van de toeristische dienst van Firenze meenden te ontwaren, hebben we verder weinig aandacht geschonken aan de bevindingen van het hoofd van de psychiatrische afdeling van het lokale ziekenhuis. Nochtans had zij minutieus 107 gevallen in kaart gebracht van patiënten die bij hun bezoek aan de Toscaanse hoofdstad een appelflauwte kenden, soms gepaard gaand met een lichte vorm van duizeligheid gedurende enkele daaropvolgende dagen. De Franse schrijver Stendhal notuleerde deze intense emotionele gewaarwording reeds in 1817 in detail, nadat hij daags voordien in katzwijm was gevallen bij de brutale confrontatie met de overdadige schoonheid die deze stad in haar kunstwerken en architectuur tentoonspreidde. Vandaar dat het syndroom zijn naam kreeg toegewezen.

-

De Driedaagse van Wall Street

28 april 2021Een beleefd kuchje. Meer hadden de financiële markten niet nodig om van hun schrikreactie te bekomen nadat het plan van Biden was uitgelekt om de meerwaardebelasting substantieel te verhogen voor financieel gegoede inzaten van de VS. Een snelle duik van 1 % om nadien rustig door te gaan op het opwaartse pad, hierbij gedreven door lage rente, massale overheidssteun, hooggespannen economische groeiverwachtingen en verrassend sterke bedrijfsresultaten.