- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

De Driedaagse van Wall Street

28 april 2021

Een beleefd kuchje. Meer hadden de financiële markten niet nodig om van hun schrikreactie te bekomen nadat het plan van Biden was uitgelekt om de meerwaardebelasting substantieel te verhogen voor financieel gegoede inzaten van de VS. Een snelle duik van 1 % om nadien rustig door te gaan op het opwaartse pad, hierbij gedreven door lage rente, massale overheidssteun, hooggespannen economische groeiverwachtingen en verrassend sterke bedrijfsresultaten.

Zolang een meerwaardebelasting ook de fiscale aftrekbaarheid van minwaarden impliceert, deert een dergelijke taxatie de markten niet. Enkel bij een verstoring van dit evenwicht wordt het nemen van risico ontmoedigd en neemt de neiging tot het opzoeken van allerlei gemakzuchtige hangmatten toe, ten koste van economische vooruitgang op langere termijn.

Daarenboven blijft Sleepy Joe’s voorstel beperkt tot een selecte groep van individuen en wordt er (vooralsnog) geen woord gerept over een verhoging van de belastingtarieven voor bedrijven.

Biden moet wel wat naar links opschuiven om een deel van zijn achterban niet te ontgoochelen maar hij moet hierbij behoedzaam te werk gaan om de rechtse oppositie geen munitie te geven bij de komende verkiezingen voor het Congres. Zijn huidige meerderheid is immers erg krap en bij de tweejaarlijkse vernieuwing van de helft van de afgevaardigden dreigt dit snel te wijzigingen. In een dergelijke context moet geen al te radicale wijziging van het economische of fiscale beleid worden verwacht. Enkel maatregelen die op een voldoende brede consensus berusten, krijgen een kans op slagen, zoals cheques van de overheid in de brievenbus en infrastructuurwerken.

Neen, de financiële markten zijn momenteel veel meer geïnteresseerd in de publicatie van de bedrijfsresultaten. Van de beursgenoteerde ondernemingen die intussen hun resultaten bekend maakten, wist 80 % (!) de nochtans zeer hooggespannen verwachtingen met vlag en wimpel te overtreffen.

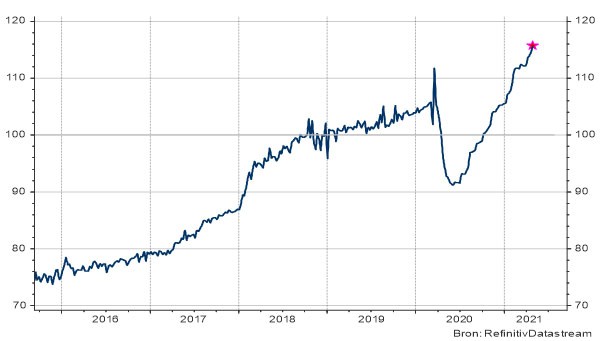

Grafiek 1: Evolutie van de verwachte Amerikaanse bedrijfsresultaten (exclusief olie en gas)

181 van 504 ondernemingen in de S&P Composite-index hebben intussen hun kwartaalcijfers bekend gemaakt en daaruit blijken spetterende resultaten die inzake winstgroei de statistieken uit de laatste 15 jaar doen verbleken en de winstprognoses met gemiddeld 23 % overtreffen.

Op 27, 28 en 29 april lossen ook de Amerikaanse bedrijfsreuzen hun informatie over het voorbije kwartaal en hun vooruitzichten voor de komende periode. Van dat laatste moet u zich niet te veel aantrekken. Meestal gaat het om tactische uitspraken om de winstverwachtingen voor het volgende kwartaal niet te hoog te laten oplopen. Maar zelfs dat valt deze keer mee: Voor ieder bedrijf dat wat negatieve commentaren de wereld instuurt, zijn er twee die een zeer positief toekomstbeeld meesturen met hun kwartaalcijfers. Af en toe moet er weleens met een teleurstelling worden omgegaan, maar zelfs dan valt de beursreactie nog redelijk mee.

Hoewel, ook zeer goed presterende bedrijven delen soms in de klappen. Een detailcijfer dat wat tegenvalt, wordt hierbij uitvergroot en drijft de koers wat naar beneden. Die bedenkelijke eer viel onder meer Microsoft te beurt, na de publicatie van zijn cijfers op 27 april. Na eerst de overtreffende trap van uitstekende resultaten te hebben bereikt, volgde er toch een daling. Een onvolwassen reactie van enkele verwende kostschoolgangers, meer niet. Alphabet (de moederholding boven Google) werd weer wel beloond.

Maar de nakende bekendmaking van de resultaten van giga-ondernemingen als Apple, Mastercard en vooral Amazon zullen het meest bepalend zijn voor de trend in de komende weken. U weet wellicht intussen al meer?

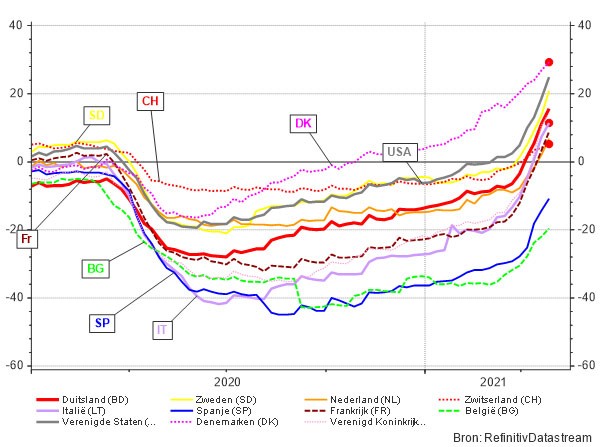

We bespeuren momenteel geen objectieve elementen die wijzen op overwaarderingen op de aandelenmarkten, maar we kunnen vanzelfsprekend niet ontkennen dat de beurskoersen al flink geanticipeerd hebben op de goede gang van zaken in het bedrijfsleven. Ook de bedrijfsresultaten in Europa vallen zeer goed mee, weliswaar met een vrij dispers beeld tussen de verschillende landen.

Grafiek 2: Evolutie van de verwachte bedrijfsresultaten in diverse landen.

De hoge koersniveaus op de Europese en (vooral) Amerikaanse beurzen worden voorlopig ondersteund door de evolutie van de ondernemingswinsten aan beide kanten van de grote plas. Maar het blijft telkens spannend, iedere keer wanneer een topbedrijf op het punt staat zijn kwartaalcijfers te delen met de beleggersmeute. Er valt alleszins meer spanning te rapen bij de Driedaagse van Wall Street dan tijdens de laatste 50 edities van de Waalse Pijl …

De vrees voor een vernietigende opstoot van de inflatie is intussen (tijdelijk) weggeëbd, zodat de langetermijnrente in de VS en de eurozone voorlopig stabiliseert. De fundamentele trend van de rentetarieven op overheidsobligaties blijft echter (beperkt) opwaarts gericht.

De overtuiging dat we de overwinning op het virus binnen enkele maanden in het bereik zullen hebben, blijft overeind maar moet steeds nadrukkelijker opboksen tegen het ontnuchterende nieuws over de bijwerkingen van de vaccins. Uitgerold op een dergelijke schaal, kun je niet anders dan je hieraan te verwachten maar het zet wel aan tot ongerustheid, tijdelijke stopzetting van de inentingen of tot een vertragend uitstel. Vaccins zijn het echter het enige afdoende verdedigingsmiddel. De lockdown heeft immers slechts een zeer tijdelijk effect op de evolutie van het virus en dit zelfs in een opvallend afnemende mate. De laatste golf aan verstikkende maatregelen kon zelfs de versnellingsgraad van de besmettingen nauwelijks beïnvloeden.

Ook bij veralgemeende vaccinatie zal geduld en voorzichtigheid van essentieel belang blijven, zeker nu het virus de kans krijgt om in India en Brazilië naar hartenlust te experimenteren met varianten. Tot nu toe heeft de mensensoort het (al dan niet verdiende) grote geluk gehad dat de meest besmettelijke varianten van het COVID-19-virus tot de minste fataliteiten aanleiding gaven. Dat blijft vanzelfsprekend niet duren, zodat het alle prioriteit verdient om beide landen zo snel mogelijk te hulp te schieten. Zowel vanuit humanitair standpunt als vanuit eigenbelang.

In onze asset-allocatie blijven we intussen nadrukkelijk overwogen in aandelen en onderwogen in obligaties. Dat kan moeilijk anders gegeven de uitmuntende bedrijfswinsten en de conjunctuurbarometers. Maar toch … Als je de huidige ondernemingsresultaten en de vooruitgang op de aandelenmarkten ziet, dan kun je de weemoedige gedachte niet onderdrukken dat het in de toekomst moeilijk nog beter zou kunnen en dat daarom wellicht het mooiste al achter ons ligt.

Maar wij kennen dit gevoel al sedert onze krakkemikkige platenspeler in 1967 de laatste noten van Sergeant Pepper’s lonely hearts club band uit zijn prehistorische boxen liet galmen. Kon het ooit nog beter worden, dachten we toen?

Lees meer

-

Een nieuwe week, een nieuw beursrecord?

19 april 2021Het zou niemand nog verbazen. Tijdens de voorbije maanden zijn de aandelenmarkten in de VS en Europa, mits de nodige tussentijdse strubbelingen, naar flink hogere niveaus geklommen. Ondanks de aanhoudende pandemie en de lockdown die de economie voorlopig in een wurggreep houden. Maar het vooruitzicht op een doorgedreven vaccinatie tegen het najaar en een batterij aan financiële stimuli die met quasi zekerheid de economische groei een nooit geziene boost zullen geven, stemt beleggers zeer optimistisch over het toekomstige conjuncturele pad.

-

Up, up and away

7 april 2021Zelfs onverbeterlijke positivo’s (zoals wij) kijken met toenemende verbazing naar de evolutie van de wereldconjunctuurbarometers. Zowel in de VS als op het oude continent kunnen de (vooruitlopende) economische indicatoren hun enthousiasme over wat er in het verschiet ligt nauwelijks bedwingen, wat zich vertaalt in een veelzeggende verticale opsprong. Enkel de Chinese economie vertoont voorlopig nog een zeer lome reactie.

-

Beleggen op afspraak

31 maart 2021Op de vraag naar wat meer duiding bij het wel erg korte bericht van de Amerikaanse bevelhebber in Bastenaken, moest diens gezant het antwoord schuldig blijven. Intussen is de legendarische respons van Generaal McAuliffe op het Duitse verzoek tot overgave, cultureel erfgoed geworden.