- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Een nieuwe week, een nieuw beursrecord?

19 april 2021

Het zou niemand nog verbazen. Tijdens de voorbije maanden zijn de aandelenmarkten in de VS en Europa, mits de nodige tussentijdse strubbelingen, naar flink hogere niveaus geklommen. Ondanks de aanhoudende pandemie en de lockdown die de economie voorlopig in een wurggreep houden. Maar het vooruitzicht op een doorgedreven vaccinatie tegen het najaar en een batterij aan financiële stimuli die met quasi zekerheid de economische groei een nooit geziene boost zullen geven, stemt beleggers zeer optimistisch over het toekomstige conjuncturele pad.

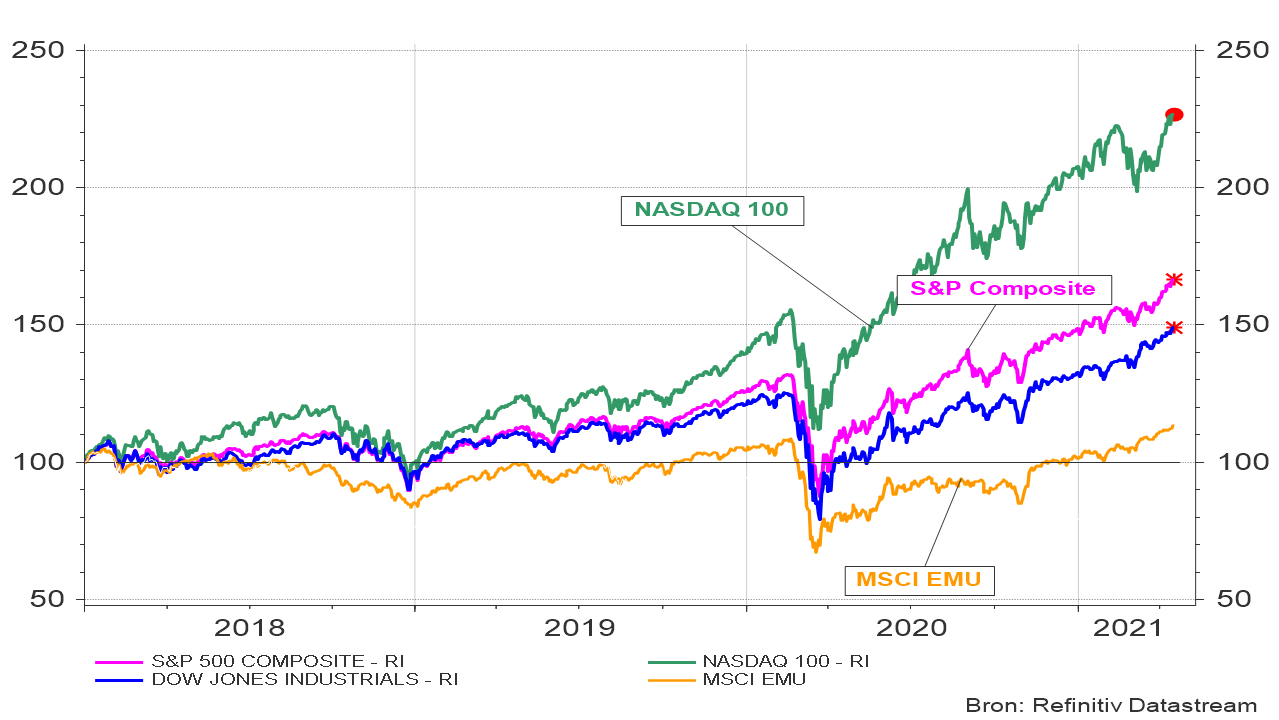

Grafiek 1: Evolutie van de S&P Composite index, Dow Jones index, MSCI Eurozone en NASDAQ

(returnindex in lokale munt)

De gerealiseerde economische groei in de VS en China in het voorbije kwartaal was alleszins indrukwekkend. Maar in tegenstelling met eerstgenoemde wist de rode reus zowaar enigszins te ontgoochelen, ondanks een kwartaalgroei van 18,3 % van het Chinese BBP en een sprong met 34 % van de consumptieve bestedingen. De schwung lijkt er echter wat uit te zijn(1), wanneer je naar de meest recente conjunctuurindicatoren kijkt.

De stijgende langetermijnrentetarieven in de VS zorgden slechts voor een kortstondige schrikreactie. Terecht zo bleek al snel, want hogere rente gaat meestal gepaard met hogere beurzen. Dit overigens in tegenstelling met de beweringen die je in de populaire pers terugvindt. Hierbij baseert men zich op de negatieve samenhang tussen aandelenkoersen en rente die zich in de vorige eeuw voordeed. Destijds signaleerde stijgende rente vooral dat de kans op inflatie was toegenomen. In de meer recente financiële geschiedenis wijzen oplopende rentevoeten op een verwachte toename van de economische groei.

De Amerikaanse LT-rente is overigens terug afgenomen, precies omwille van de afnemende inflatieverwachtingen. Men blijft weliswaar alert voor de toekomstige prijsontwikkelingen maar de producentenprijzen stabiliseren intussen en de kleinhandelsprijzen kennen voorlopig slechts een beperkte opsprong (weliswaar iets meer dan verwacht). Ook uit de recentste werkgelegenheidsstatistieken blijkt er vooralsnog geen ontsporing van lonen en salarissen (behoudens in de financiële sector(2).)

In de recente notulen van de Amerikaanse centrale bank wordt overigens het ongeloofwaardige standpunt over het niet verhogen van de beleidsrente tot ergens in 2023, geleidelijk bijgestuurd. De KT-rente wordt wél opgetrokken wanneer de werkloosheidsgraad gedaald zal zijn tot het pre-pandemieniveau. Deze voorwaarde zal waarschijnlijk al in 2022 vervuld zijn. De financiële markten rekenen dan ook al op een eerste opwaartse stap van 25 basispunten binnen een jaar en twee aanvullende renteverhogingen in 2023.

Niets om u zorgen over te maken. Na een initiële dip bij de eerste renteverhoging staan beurzen een jaar later traditioneel 10 % hoger. De huidige waarderingen op de aandelenmarkten geven voor het overige ook geen overdreven indruk en vertaalden de lage rentestand, de omvangrijke financiële stimuli, de onvermijdelijke scherpe conjuncturele opsprong, de moderate inflatoire druk en de verwachte bedrijfsresultaten op mechanische wijze in hogere koersen.

Het gevaar komt dus niet van een eventuele overwaardering maar gaat eerder schuil achter de bedrijfsresultaten die in de komende weken in de VS gepubliceerd zullen worden. We twijfelen er allerminst aan dat de ondernemingsresultaten zeer behoorlijk zullen zijn maar of ze kunnen opleven naar de zeer hooggespannen verwachtingen is echter een andere zaak. Sommige wellicht wel, andere niet. Ontgoochelingen zullen gepaard gaan met een scherpe koerscorrectie. Bevestigingen van de verwachtingen zullen een eerder lauw onthaal kennen (dit zit immers al verwerkt in de huidige koersen).

Vandaar dat we hooguit wat zijwaartse schommelingen verwachten op de beurzen in de komende weken. Mits de lange termijnrente voldoende laag blijft, de vaccinatiegraad tegen het voorziene tempo wordt opgevoerd (en vooral het beoogde afremmende effect bereikt op de verspreiding van het virus) en de economische stimuli hun weg vinden naar het bedrijfsleven en op hun beurt verdere investeringen uitlokken en jobs creëren, dan lacht de verdere toekomst de beurzen toe.

Een dubbele caveat emptor(3), echter. Enerzijds is de bezorgdheid over een escalatie van de inflatie zeker niet helemaal weg. Een scherpe opsprong van de kleinhandelsprijzen zou tegelijkertijd het vertrouwen en het besteedbare budget (in reële termen) van de consument in negatieve zin beïnvloeden en hierdoor de impact van de economische stimuli voor een flink deel neutraliseren.

Onze bekommernis over de evolutie van de pandemie is anderzijds slechts in beperkte mate afgenomen. De recente alarmerende cijfers uit Brazilië en India geven aan dat het virus haast ongebreideld en op toenemende schaal mag experimenteren, met nieuwe varianten tot gevolg waartegen de huidige vaccins (nog) niet zijn opgewassen. Het is slechts een kwestie van tijd vooraleer deze hier aangewaaid komen.

De lockdown-techniek heeft overigens nog slechts een relatief marginale impact op de verdere verspreiding van het virus. Het positieve effect op de epidemie weegt steeds minder op tegen de hoge maatschappelijke en economische kostprijs van de maatregelen. De versnellingsgraad van de besmettingen neemt immers nauwelijks nog af. Enkel een doortastende vaccinatie biedt het nodige houvast (wat betreft de huidige varianten...).

Dus geen misplaatste bevrijdingsfeesten, a.u.b. Meer sociale omgang in een vertrouwde omgeving moet kunnen maar vooral concentraties van mensenmassa’s die bestaan uit random deelnemers uit de vier windstreken moeten nog geruime tijd vermeden worden(4).

Onze asset-allocatie blijft overwogen in aandelen met geografische accenten in de VS en Europa en sectorale klemtonen in technologie, lifestylebestedingen en kwalitatieve industriële waarden. Europese banken blijven we vermijden, net als (voorlopig) de meeste groeilanden. De zwakke USD-wisselkoers en de lagere rente in de VS bieden echter nieuwe ademruimte aan de meeste Aziatische landen. Op obligatievlak wordt het steeds moeilijker om beleggingsopportuniteiten te vinden, nu ook de obligaties uit Zuid-Europese landen enkel nog zeer bescheiden rentevergoedingen bieden.

[1] Maar dat wisten we u de vorige weken al te melden op basis van de vooruitlopende conjunctuurindicatoren in China, zoals het Caixin-rapport en de PMI-barometer.

[2] Dit beeld wordt bevestigd door de gigantische toename in de bancaire winsten in de VS. Niet te verwarren met Europa, overigens.

[3] Vrij vertaald: koper, kijk (steeds) uit je doppen. Je draagt immers altijd een informatieplicht.

[4] Wij roepen nadrukkelijk op om geen festivals te laten doorgaan in 2021. Maar hun lobbygroep is sterk … We bieden u meteen een alternatief, voor het geval u toch nog eens de sfeer van een festivalweide wilt opsnuiven: Kijk (en luister) nog eens naar het (vorige zomer) integraal uitgezonden concert uit 2000 van David Bowie in Glastonbury. Of Adèle in 2016, op dezelfde mythische locatie. Zoetgevooisd en grofgebekt als nooit tevoren. Ondanks voorafgaande waarschuwingen hieromtrent, bij de BBC toch volledig te bekijken en te beluisteren in juni 2020.

Lees meer

-

Up, up and away

7 april 2021Zelfs onverbeterlijke positivo’s (zoals wij) kijken met toenemende verbazing naar de evolutie van de wereldconjunctuurbarometers. Zowel in de VS als op het oude continent kunnen de (vooruitlopende) economische indicatoren hun enthousiasme over wat er in het verschiet ligt nauwelijks bedwingen, wat zich vertaalt in een veelzeggende verticale opsprong. Enkel de Chinese economie vertoont voorlopig nog een zeer lome reactie.

-

Beleggen op afspraak

31 maart 2021Op de vraag naar wat meer duiding bij het wel erg korte bericht van de Amerikaanse bevelhebber in Bastenaken, moest diens gezant het antwoord schuldig blijven. Intussen is de legendarische respons van Generaal McAuliffe op het Duitse verzoek tot overgave, cultureel erfgoed geworden.

-

Omgaan met teleurstellingen

22 maart 2021Ondanks de wirwar aan economische data en het moeras van dagelijkse koersbewegingen, steken we onvervaard van wal om het toekomstige pad van aandelenkoersen en rentevoeten uit te stippelen. Gezegend met een paar flinke zeemansbenen, vrezen we de woelige baren van de financiële markten niet.