- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Beleggen op afspraak

31 maart 2021

Op de vraag naar wat meer duiding bij het wel erg korte bericht van de Amerikaanse bevelhebber in Bastenaken, moest diens gezant het antwoord schuldig blijven. Intussen is de legendarische respons van Generaal McAuliffe op het Duitse verzoek tot overgave, cultureel erfgoed geworden.

‘Nuts’ is ook ons antwoord aan het oprukkende virus, dat ons voorlopig in een uitzichtloze situatie omsingeld houdt, net zoals het ook de Amerikaanse troepen overkwam bij de laatste noemenswaardige tegenaanval van de nazitroepen. Een plotse weersverbetering – die luchtsteun terug mogelijk maakte – kon destijds echter het tij keren en met behulp van Pattons tanks slaagde men erin het onheil af te wenden.

De gelijkenis tussen het oprukkende virus en het Ardennenoffensief in december 1944 is treffend. Ook destijds werd de tegenstander manifest onderschat en werd er niet adequaat gereageerd op de eerste onmiskenbare signalen van een komende aanval. Maar dankzij het komende goede weer en de vaccinatie, zal ook deze keer de situatie weldra in het voordeel van de mensensoort keren.

Er zijn echter ook belangrijke verschilpunten. De vijand was toen al zo goed als verslagen aan het Oostfront maar waagde zich toch, tegen alle militaire logica in, aan een wanhoopsoffensief in het Westen. Zoiets kan je van het virus moeilijk beweren. We hebben tot nu zelfs oneindig veel geluk gehad. Uit de miljarden varianten die ontstaan, wanneer men een dergelijk onding toelaat zich op deze schaal ongebreideld te reproduceren, blijken momenteel de mutaties met een lagere mortaliteitsgraad, het meest besmettelijk[1]. Het is altijd maar een kwestie van tijd tot je geluk opdroogt. Zonder de vaccins, de hedendaagse vorm van Pattons pantsertuigen, maken we op termijn weinig kans tegen deze oppermachtige belager.

Maar de financiële markten maken zich intussen niet al te druk over de huidige context. Als een oplossing in de nabije toekomst in het vooruitzicht kan worden gesteld, dan maken financiële markten zich weinig zorgen over een actuele tegenslag. In plaats daarvan kijken ze aanhoudend over het muurtje om te bekijken hoe de toekomst er kan uitzien, eens de hinderpaal uit de weg is geruimd[2].

Shoppen kan nu even enkel op afspraak. Maar voor beleggen was dat altijd al zo. Op afspraak met de toekomst.

Met (relatief) lage rentetarieven en een versnellende economische groei in het vooruitzicht, nu al gesteund door uitmuntende bedrijfsresultaten en overheden die de economische terugval gedecideerd bestrijden, zien beleggers die toekomst alleszins niet al te somber in.

Financiële markten struikelen echter wel over een langzaam sluimerende problematiek, die zich op de achtergrond ontwikkelt zodat er geen tegenmaatregelen worden genomen. Het probleem krijgt dan de kans om verrassend uit het struikgewas op te duiken en de beurzen onverhoeds te bespringen. Inflatie heeft die neiging om gedurende lange periodes uit de schijnwerpers te blijven om dan plots verrassend te versnellen. Dit leidt op zijn beurt tot abrupte verhogingen van de beleidsrente en een afkoeling van de economische groei. De langetermijnrente kan in dergelijke omstandigheden echter verder blijven oplopen en confronteert investeerders zo met hun meest gevreesde constellatie: stijgende rente in combinatie met een afnemende economische groei, die de bedrijfsresultaten alle zuurstof ontneemt. Alleen al de gedachte aan een dergelijk scenario is van die aard om schokgolven op de wereldmarkten te veroorzaken.

De oplopende rente op Amerikaans schatkistpapier op 10 jaar lijkt een voorbode te vormen op een dergelijk draaiboek, en leidde de laatste weken regelmatig tot ijskoude rillingen op de aandelen- en obligatiemarkten. Dit belette echter niet dat zowel de Dow Jones als de S&P 500- index toch nieuwe recordniveaus wisten te bereiken, nadat de NYSE FANG en de technologie-index NASDAQ dit op Aswoensdag al wisten voor te doen (maar daarna stevig aan het vasten zijn geslagen).

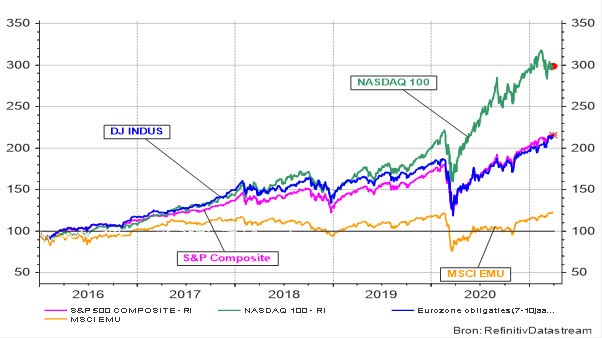

Grafiek 1: Evolutie van NASDAQ, S&P Composite, Dow Jones en de MSCI Eurozone-index

Hogere rente leidt, in tegenstelling tot het volkse bijgeloof, immers tot hogere beurzen, zoals we in een voorbije bijdrage al probeerden Diets te maken. Tenminste in de beginfase. Want als de rentestijgingen blijven aanhouden, hebben ze uiteindelijk toch een verstikkende invloed op economische groei.

Zover zijn we zeker nog niet. De combinatie van stijgende rente en hogere beurzen is een duidelijk teken van vertrouwen van beleggers in de verdere ontwikkeling van de conjunctuur. Stevig opwaarts gericht met tot nu toe slechts een matige toename van de inflatie-indicatoren. Het gevolg hiervan is wel dat de beurshausse nu niet meer beperkt blijft tot een gelimiteerd aantal goed gepositioneerde bedrijven. De economische groei is nu veel beter gespreid over (bijna) alle sectoren waardoor de beurshausse breder gedragen kan worden.

Een onaangename bijwerking hiervan is dat er winstnemingen ontstaan in de technologiesector, die in 2020 uitstekende resultaten heeft neergezet. Deze winsten worden vervolgens geherinvesteerd in industriële waarden. Vandaar een wat haperende NASDAQ-index, in vergelijking met de breder gespreide S&P Composite die veel meer klassieke industriële waarden bevat. Niets verkeerd mee.

De Amerikaanse centrale bank maakt intussen van iedere gelegenheid gebruik om haar standpunt te herhalen: de inflatie mag verder oplopen, zelfs boven niveaus waarop vroeger alarmsignalen afgingen, tot er opnieuw volledige tewerkstelling is bereikt. Deze doelstelling bevindt zich ergens rond een werkloosheidsniveau van 4 %.

Grafiek 2: Werkloosheidsgraad in de VS en de eurozone

Een dergelijke positionering is moedig en genereus, maar natuurlijk niet zonder gevaar. Het inflatiemonster zomaar loslaten in de vrije natuur, is ongezien in de recente financiële geschiedenis (toch niet in beschaafde landen) en kan tot een ongewenste kettingreactie van prijsstijgingen leiden. Vandaar toch enige argwaan, ook bij ons.

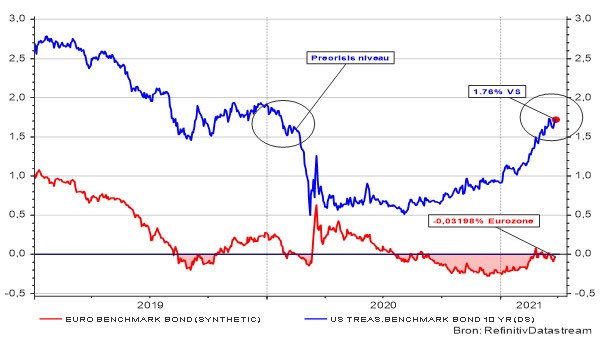

De Amerikaanse langetermijnrente stijgt intussen gestaag verder (tot 1,76 % op 30.3.2021) en beweegt zich terug naar zijn precrisisniveau. Dit lijkt eerder op een normalisatie van de rentestand dan op paniek over een escalerende inflatie. In Europa is er alleszins geen sprake van enige opwaartse rentedruk (maar ook op het Oude Continent stijgt de verwachte inflatie).

Grafiek 3: Rente op overheidsobligaties op 10 in de VS en de eurozone

Onze assetallocatie blijft de nadruk leggen op aandelen, breed gespreid over Europa en de VS. De obligatieposities blijven overwogen in Italiaanse overheidsobligaties, aangevuld met bedrijfsobligaties in euro en US-dollar.

De aanvullende maatregelen, die ervoor moeten zorgen dat de derde coronagolf de ziekenhuizen niet overspoelt, wegen intussen bijzonder zwaar op de bevolking en de Europese economie. Maar hoe verstikkend en duur deze maatregelen ook zijn, de impact blijft relatief beperkt en leidt enkel tot een uitstel van het aantal besmettingen. Zonder het vooruitzicht op een spoedige vaccinatie, zouden de regeringen voor de recente verordeningen geen maatschappelijk draagvlak meer vinden. Met de vaccinatie in zicht durft men echter nog een laatste inspanning te vragen.

Intussen wordt het volk kalm gehouden met brood en spelen, met een hoofdrol voor moderne gladiatoren op Vlaamse wielerwegen en modderige voetbalvelden.

Opium voor het volk…

[1] In tegenstelling tot 1919, toen de tweede (en derde en vierde) golf van de Spaanse griep meer slachtoffers maakte dan alle kanonnen en geweren samen tijdens WO I.

[2] Een typisch voorbeeld hiervan is de recente onvrijwillige blokkade van het Suezkanaal. Ondanks de substantiële (tijdelijke) impact op de wereldhandel, maakten de beurzen zich hierover geen zorgen.

Lees meer

-

Omgaan met teleurstellingen

22 maart 2021Ondanks de wirwar aan economische data en het moeras van dagelijkse koersbewegingen, steken we onvervaard van wal om het toekomstige pad van aandelenkoersen en rentevoeten uit te stippelen. Gezegend met een paar flinke zeemansbenen, vrezen we de woelige baren van de financiële markten niet.

-

Rente hoger, beurs hoger?

16 maart 2021Het onwaarschijnlijke verband tussen het oplopende aantal actieve COVID-19-gevallen en stijgende beurzen tart op het eerste zicht alle logica, maar is stevig gestoeld op de extreem lage rente en de verwachte economische stimuli. In deze ordegrootte moet het voorziene herstelplan van aard zijn om zelfs de ergste economische terugval in positieve zin te keren.

-

Zigzagbewegingen

9 maart 2021In Europa zijn er onmiskenbare tekenen van economisch herstel. Maar op het Oude Continent vormen noch rentevoeten noch inflatie momenteel een noemenswaardige dreiging, noch op de aandelen- noch op de obligatiebeurzen.