- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Investir sur rendez-vous

6 avril 2021

À la demande d’expliciter quelque peu le message aussi court que sibyllin du commandant américain à Bastogne, son émissaire n’avait pas su quoi répondre. Entre-temps, la réponse légendaire du général McAuliffe à la demande allemande de reddition des troupes américaines est entrée dans le patrimoine culturel.

« Nuts », c’est aussi ce que nous répondons au virus qui reprend du poil de la bête et nous plonge provisoirement dans une situation apparemment sans issue, tout comme les troupes américaines l’avaient été lors de la dernière contre-offensive digne de ce nom de l’armée nazie. Une soudaine amélioration de la météo – qui rendait possible un soutien de l’aviation – avait permis à l’époque de renverser le cours de la bataille et de mettre fin, avec l’aide des chars de Patton, à l’avancée des Allemands.

Nous sommes frappés par les similitudes entre la recrudescence des contaminations virales et l’offensive des Ardennes en décembre 1944. À l’époque, les forces de l’adversaire avaient également été sous-estimées et l’on n’avait pas non plus réagi comme il eut fallu aux premiers signaux manifestes d’une attaque imminente. Mais, grâce à l’arrivée du beau temps et à la vaccination, la situation tournera cette fois aussi à l’avantage du genre humain.

On peut toutefois pointer d’importantes divergences. À l’époque, l’ennemi était déjà pratiquement vaincu sur le front de l’Est lorsqu’il s’était risqué, contre toute logique militaire, à lancer une offensive du désespoir à l’Ouest. On ne peut pas en dire autant du virus. En réalité, nous avons même été particulièrement chanceux jusqu’à présent. Parmi les milliards de variants qui naissent lorsqu’on permet à ce genre de bestiole de se reproduire librement à une telle échelle, seules les mutations présentant un plus faible degré de mortalité s’avèrent les plus contagieuses[1]. Mais la chance ne dure jamais très longtemps. Sans les vaccins, qui sont aujourd’hui ce qu’étaient les chars de Patton en 1944, nous finirions par succomber à cet assaillant tout-puissant.

Pour l’heure, en tout cas, les marchés financiers ne s’inquiètent pas trop du contexte actuel. Pour autant qu’une solution se dessine dans un proche avenir, l’adversité actuelle ne leur pose pas trop de problèmes. Ils préfèrent regarder de l’avant et examiner ce que l’avenir nous réserve une fois que les derniers obstacles de l’épidémie auront été franchis[2].

À présent, le shopping n’est plus permis que sur rendez-vous. Mais pour les investissements, cela a toujours été le cas. Sur rendez-vous avec le futur.

Avec des taux d’intérêt (relativement) bas et une accélération de la croissance économique en perspective, d’ores et déjà soutenue par d’excellents résultats d’entreprises et des autorités qui ne ménagent pas leurs moyens pour soutenir l’activité économique, les investisseurs n’envisagent pas cet avenir de manière trop sombre.

Les marchés financiers sont en revanche plus sensibles aux problématiques insidieuses, qui passent sous le radar et contre lesquelles aucune contre-mesure n’est donc prise. Le problème risque alors de sortir du bois inopinément et de prendre les bourses par surprise. L’inflation a tendance à passer inaperçue durant de longues périodes avant d’accélérer soudainement, à la surprise générale. Une telle évolution oblige les autorités monétaires à relever abruptement leurs taux directeurs, provoquant ainsi un ralentissement de la croissance économique. Dans de telles conditions, les taux d’intérêt à long terme peuvent cependant continuer à grimper et placer les investisseurs devant la constellation qu’ils craignent par-dessus tout : des taux d’intérêt en hausse combinés à un ralentissement de la croissance économique, privant ainsi les résultats d’entreprises de tout oxygène. Rien que l’hypothèse d’un tel scénario suffit à provoquer des ondes de choc sur les marchés mondiaux.

Les taux en hausse sur les bons du Trésor américain à 10 ans semblent présager une telle évolution, ce qui a régulièrement fait frissonner les marchés d’obligations et d’actions au cours des dernières semaines. Cela n’a toutefois pas empêché tant le Dow Jones que l’indice S&P 500 d’atteindre de nouveaux niveaux record, tout comme le NYSE FANG et l’indice technologique NASDAQ l’avaient fait le mercredi des cendres (avant d’entamer une phase de carême).

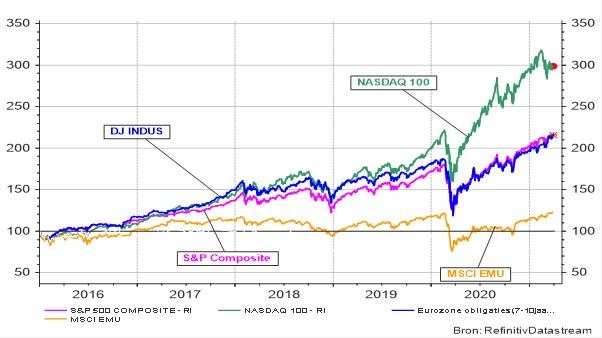

Graphique 1 : Évolution des indices NASDAQ, S&P Composite, Dow Jones et MSCI zone euro

Contrairement à la croyance populaire, des taux en hausse conduisent en effet à des progressions boursières, comme nous avions déjà tenté de l’expliquer lors d’une précédente contribution. Du moins dans un premier temps. Car si les hausses des taux d’intérêt se poursuivent, elles finissent par asphyxier la croissance économique.

Mais nous n’en sommes absolument pas encore là. La combinaison de taux qui augmentent et de bourses qui progressent est un signe clair de confiance des investisseurs dans l’évolution future de la conjoncture, laquelle est solidement orientée à la hausse avec une progression modérée, jusqu’à présent, des indicateurs d’inflation. Avec, pour conséquence, que la hausse boursière n’est désormais plus limitée à un nombre limité d’entreprises bien positionnées. La croissance économique est à présent beaucoup mieux répartie sur (presque) tous les secteurs. Le dynamisme boursier s’appuie ainsi sur une base plus large.

Avec, à la clé, un effet secondaire déplaisant pour le secteur technologique qui recule sous l’effet des prises de bénéfices après avoir réalisé d’excellents résultats en 2020. Ces bénéfices sont ensuite réinvestis dans les valeurs industrielles. C’est ce qui explique l’évolution saccadée de l’indice NASDAQ par rapport au S&P Composite qui est plus largement diversifié avec de nombreuses valeurs industrielles traditionnelles. Une situation somme toute compréhensible.

Entre-temps, la banque centrale américaine profite de chaque occasion pour répéter sa position : l’inflation peut continuer à augmenter, même au-dessus des niveaux correspondant aux signaux d’alarme de jadis, jusqu’à ce que le plein emploi soit atteint à nouveau. Cet objectif se situe aux alentours d’un taux de chômage de 4 %.

Graphique 2 : Taux de chômage aux États-Unis et dans la zone euro

Un tel positionnement est courageux et généreux, mais évidemment pas sans danger. Laisser le monstre de l’inflation s’épanouir librement dans la nature est inédit dans l’histoire financière récente (du moins dans les pays civilisés) et peut conduire à des hausses de prix successives indésirables. D’où une certaine méfiance, y compris de notre part.

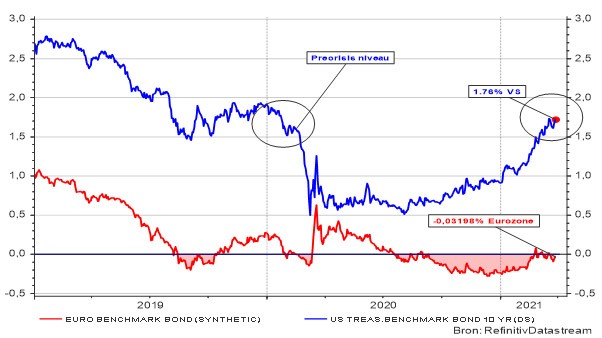

Les taux d’intérêt à long terme américains continuent à progresser (jusqu’à 1,76 % le 30-03-2021) et reviennent ainsi à leur niveau d’avant la crise. Cela ressemble donc plutôt à une normalisation du niveau des taux qu’à une évolution irrationnelle au vu d’une inflation grimpant en flèche. En Europe, en tout cas, aucune pression haussière ne s’observe du côté des taux d’intérêt (alors que l’inflation escomptée progresse également sur le Vieux Continent).

Graphique 3 : Taux d’intérêt sur les obligations d’État à 10 ans aux États-Unis et dans la zone euro

Notre allocation d’actifs continue à mettre l’accent sur les actions, largement diversifiées en Europe et aux États-Unis. Les positions obligataires restent surpondérées en obligations d’État italiennes, complétées avec des obligations d’entreprises en euros et en dollars US.

Les mesures de restriction complémentaires, qui visent à éviter que les hôpitaux soient débordés par la troisième vague du coronavirus, commencent à peser très lourd sur la population et l’économie européenne. Malgré leur caractère asphyxiant et onéreux, ces mesures n’ont finalement qu’un impact relativement limité sur la pandémie et ne font qu’aplatir temporairement la courbe de contaminations. Sans la perspective d’une vaccination prochaine, les ordonnances récentes des gouvernements ne trouveraient plus l’adhésion de la population. Avec la vaccination en vue, on ose cependant lui demander encore un dernier effort.

Et, en attendant, on tente de calmer le peuple avec du pain et des jeux, avec en vedette les gladiateurs modernes combattant sur les routes cyclistes de Flandre et les terrains de football boueux.

De l’opium pour le peuple…

[1] Contrairement à 1919, lorsque la deuxième (et troisième et quatrième) vague de la grippe espagnole avait fait plus de victimes que tous les canons et armes durant la Première Guerre mondiale.

[2]On a encore pu s’en rendre compte lors du récent blocage accidentel du canal de Suez. Les bourses ne s’en sont guère souciées malgré son impact substantiel (mais temporaire) sur le commerce mondial.

Voir plus

-

Savoir gérer les déceptions

22 mars 2021Le fatras de données économiques et les caprices boursiers quotidiens ne nous empêchent pas de larguer fièrement les amarres pour aller observer l’horizon des cours des actions et des taux d’intérêt. Nos jambes de marin bien arrimées sur le pont, nous ne craignons nullement les eaux agitées des marchés financiers.

-

Au plus haut les taux, au plus haut la bourse ?

16 mars 2021Le lien improbable entre le nombre croissant de cas actifs de Covid-19 et la hausse des bourses défie toute logique à première vue, mais s'explique en réalité par l'extrême faiblesse des taux d'intérêt et les stimulants économiques attendus. Vu son ampleur inédite, le plan de redressement prévu doit être de nature à contrecarrer même les plus graves difficultés économiques.

-

Zigzags

9 mars 2021Avant même le coup de gong de la fin du premier round, son challenger pour le titre mondial avait déjà mordu le tapis du ring de boxe. Pendant neuf longues secondes même, malgré quelques tentatives touchantes de se remettre sur ses deux jambes.