- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Savoir gérer les déceptions

23 mars 2021

Le fatras de données économiques et les caprices boursiers quotidiens ne nous empêchent pas de larguer fièrement les amarres pour aller observer l’horizon des cours des actions et des taux d’intérêt. Nos jambes de marin bien arrimées sur le pont, nous ne craignons nullement les eaux agitées des marchés financiers.

Mais avant de nous y aventurer, cette brève communication de service : nous sommes au regret de devoir à nouveau reporter le cours « savoir gérer les déceptions ».

Un cliché[1] évidemment, mais hélas, dans tout son cynisme, d’application bien concrète dans le contexte actuel. Parce que sur les marchés financiers, mais certainement aussi sur le plan sanitaire, les derniers jours ont surtout été marqués par des déceptions.

Le virus refuse apparemment de déposer les armes. Au contraire, la situation exige un durcissement des mesures plutôt que leur assouplissement espéré.

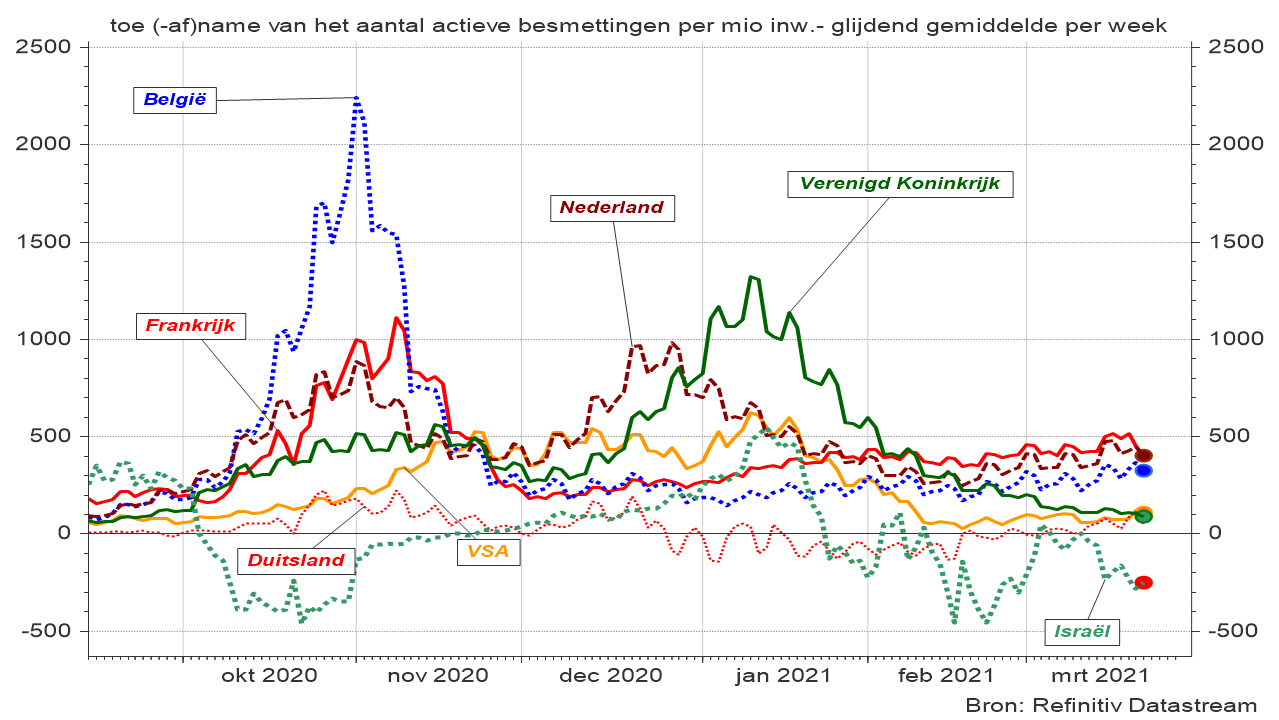

Mais nos lecteurs s’y attendaient déjà depuis quelque temps : si l’accélération du nombre de contaminations actives[2] diminue progressivement, elle n’en reste pas moins positive. Les chiffres globaux ne stagnent donc pas comme on l’avait espéré, et le nombre de cas actifs de Covid-19 continue à croître pour se rapprocher d’un seuil critique, ce qui a déclenché à nouveau un signal d’alarme.[3]

Graphique 1 : Accélération du nombre de cas de Covid-19 par million d’habitants.

Seuls les vaccins, en combinaison avec une immunité collective croissante, sans oublier les prochaines chaleurs estivales, peuvent nous sortir de cette situation. Mais voilà… Du côté de la vaccination, dont on attend l’impact le plus fort, les retards à l’allumage se multiplient. Quant à l’été, son effet décisif ne devrait se produire qu’à l’automne 2021. Du moins, si on résiste à la tentation et à la pression d’autoriser l’organisation d’événements de masse durant les mois d’été.

L’espoir nous vient d’Israël qui a déjà fait reculer sensiblement le nombre de victimes et de contaminations grâce à une campagne de vaccination de la population qui fait grande impression.

Entretemps, la Belgique a tout de même réussi à céder sa place de champion incontesté du nombre de décès. Par rapport à sa population, c’est à la République tchèque que revient ce funeste honneur. Ce pays m’avait pourtant toujours laissé une impression d’État bien organisé, avec une population très disciplinée. À moins qu’il ne tienne mieux à jour ses statistiques ?

S’agissant des contaminations, nos voisins du nord arrivent en tête, suivis de près par un petit peloton constitué de la Suisse, du Royaume-Uni, de la Belgique et de la France. Malgré leur nombre élevé de contaminations (et de décès) en chiffres absolus, les États-Unis suivent loin derrière si l’on examine les chiffres relatifs à la population.

La déception sur les marchés financiers est particulièrement forte du côté des investisseurs qui se fondent sur la qualité pour leur choix d’actions et qui prennent en compte des facteurs fondamentaux tels que les taux d’intérêt et la croissance attendue pour déterminer leur allocation d’actifs et l’ajuster si nécessaire.

Pour expliquer cette grande nervosité des bourses, on peut se contenter de pointer la remontée des taux d’intérêt à long terme aux États-Unis. Mais on peut faire observer que, malgré la pression haussière récente, ces taux sont toujours inférieurs au niveau qu’ils avaient atteint avant la pandémie. Les résultats attendus des entreprises atteignent même un niveau supérieur, et ce plus rapidement que prévu. En principe, un tel scénario ne peut que faire progresser les cours. Mais cet effet ne s’est pas encore produit.

Certes, on s’inquiète d’une escalade des indicateurs d’inflation, en raison de l’attitude laxiste persistante de la banque centrale américaine. Mais cela ne justifie nullement la série de claques cinglantes subies récemment par les actions américaines de qualité.

On a peine d’ailleurs à déceler une certaine cohérence dans tous ces mouvements, si ce n’est qu’ils semblaient surtout avoir pour but de prendre (beaucoup) de bénéfices sur les valeurs les plus performantes récemment avant d’investir dans celles restées à la traîne. Ce qui est compréhensible : un redressement économique s’appuyant sur une large base sectorielle donne lieu aussi à un rally boursier plus ou moins général. En 2020, la progression boursière s’était limitée à un club très select d’entreprises, celles-là mêmes qui souffrent actuellement de prises de bénéfices.

Cet épisode doit être considéré comme une pause pour les véritables actions de qualité qui retrouveront bientôt leur chemin haussier, lorsque les marchés financiers en reviendront à la formule qui a fait leur succès : s’appuyer sur les entreprises affichant des perspectives de croissance à la fois ambitieuses et réalistes, conformes aux normes de qualité nécessaires et cotées à un prix équitable. Et c’est précisément notre habitat de prédilection.

Mais une bonne dose de patience est toujours de mise. Surtout maintenant. Après chaque poussée, les anciens hauts voltigeurs reculent de quelques pas, comme s’ils s’inspiraient de la célèbre procession d’Echternach.

La pression haussière sur les taux d’intérêt américains à long terme a désormais quelque peu reflué après la publication de ventes au détail étonnamment faibles et d’un nombre croissant de demandes d’allocations de chômage. Ces chiffres décevants ne traduisent cependant qu’un retard temporaire, parce que les indicateurs conjoncturels avancés que nous utilisons signalent toujours une accélération de la croissance de l’activité industrielle aux États-Unis.

Quant à la zone euro, il ne faut absolument pas craindre de hausses de taux. Et quand bien même une pression haussière s’observerait, la BCE interviendrait de manière décisive. Rien ne peut se mettre en travers du redressement économique : ni des restrictions budgétaires ni des hausses de taux ni des limitations de liquidités. Le seul obstacle à la reprise est constitué actuellement par le régulateur bancaire qui ne veut sous aucun prétexte voir s’accroître le risque de crédit dans le secteur financier, ce qui entrave l’octroi de crédits aux PME ayant une pondération de risque élevée. En n’autorisant aucune prise de risque à court terme, on réduit cependant la probabilité d’une reprise économique rapide qui serait, à son tour, à même de réduire fortement les risques.

[1] Clin d’œil au titre du livre d’Herman Finkers riche en aphorismes absurdes.

[2] Contaminations actives au Covid-19 : Nombre total de contaminations – guérisons – décès.

[3] Une évolution qui découle sans doute d’une confiance excessive dans l’effet des mesures imposées. Même si, dans le passé, elles n’avaient réussi chaque fois qu’à freiner temporairement l’expansion de l’épidémie avant une augmentation exponentielle au moindre relâchement.

Voir plus

-

Au plus haut les taux, au plus haut la bourse ?

16 mars 2021Le lien improbable entre le nombre croissant de cas actifs de Covid-19 et la hausse des bourses défie toute logique à première vue, mais s'explique en réalité par l'extrême faiblesse des taux d'intérêt et les stimulants économiques attendus. Vu son ampleur inédite, le plan de redressement prévu doit être de nature à contrecarrer même les plus graves difficultés économiques.

-

Zigzags

9 mars 2021Avant même le coup de gong de la fin du premier round, son challenger pour le titre mondial avait déjà mordu le tapis du ring de boxe. Pendant neuf longues secondes même, malgré quelques tentatives touchantes de se remettre sur ses deux jambes.

-

Salaire de la peur

3 mars 2021Réagissant de manière on ne peut plus convenue, les actions comme les obligations ont piqué du nez après la hausse des taux d'intérêt et des cours des matières premières . La crainte contenue d'une poussée inflationniste prochaine aux États-Unis s'est même transformée en véritable panique après la publication de la forte (et inattendue) amélioration des chiffres de l'emploi et l'annonce, un peu plus tôt, de ventes au détail particulièrement vigoureuses et de prix de gros en hausse.