- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Near miss

23 julliet 2021

Dans la théorie du risque, cette expression renvoie à une (plus) petite catastrophe dont on peut, quand elle se produit, tirer des enseignements visant à prévenir à l'avenir une (plus) grande débâcle. Mais même si le passé s'avère une bonne école d'apprentissage, il ne garantit pas que les choix de politique ultérieurs tiennent pleinement compte des leçons de cette expérience. L'exemple de la crise LTCM[1], survenue à l'automne de 1998, en a apporté la cruelle démonstration : alors qu'elle n'avait créé finalement que des dégâts limités sur les marchés financiers, la déconfiture du fonds spéculatif avait livré toutes les informations nécessaires pour prévenir une crise financière systémique ultérieure. Hélas, en 2008, on en avait déjà oublié tous les avertissements. Pire encore : à peu près toutes les grandes banques étaient devenues à leur tour de véritables fonds spéculatifs à puissant effet de levier.

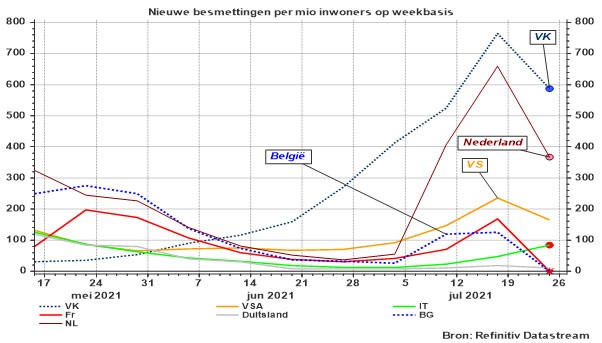

À présent, nous avons cependant bon espoir que toutes les leçons utiles seront bel et bien tirées de la pandémie de Covid-19. Tout comme à l'été de 2020, des organisateurs sont cependant impatients d'être les premiers à lancer des fêtes de la libération, alors que le virus n'a même pas encore commencé à mettre en œuvre son offensive finale. À l'automne dernier, ce relâchement avait amené une forte augmentation du nombre de contaminations, une mortalité d'une ampleur inacceptable et de nouvelles mesures de confinement dont le coût est devenu incalculable.

Les mots nous manquent pour décrire notre admiration à l'égard des efforts fournis dans le secteur des soins de santé et des travaux de recherche qui ont conduit au développement des vaccins et des équipements de test. Il en a résulté cependant un excès de confiance : les tests ne sont en effet pas infaillibles et les vaccins ne sont jamais efficaces à 100 %.

Combinés aux mesures prises, ces progrès réduisent considérablement le risque de contamination, mais ne l'éliminent pas complètement. Everything counts in large amounts. Il suffit d'appliquer ce risque limité à une grande population (qui a abandonné toutes les mesures de protection) pour provoquer une explosion de contaminations et permettre de nouvelles mutations du virus dont un variant (au moins) sera assez intelligent pour se jouer des vaccins et du système immunitaire. Retour à la case départ ... Ou pour citer J.R.R. Tolkien[1] : « It does not do to leave a live dragon out of your calculations, if you live near him. »

Entre-temps, le virus se frotte les mains et verse une larme de reconnaissance.

Graphique 1 : Augmentation du nombre d'infections par million d'habitants

Les marchés financiers ont réagi tout d'abord plutôt négativement à l'accélération du nombre de contaminations au variant delta, mais se sont vite redressés ensuite pour atteindre de nouveaux niveaux records. Et pourquoi donc s'en priveraient-ils ? En 2020, nous avions en effet déjà observé une corrélation positive manifeste entre l'évolution des cours des actions et le nombre de contaminations. En 2021, il n'en ira pas autrement. Mais gardez cependant à l'esprit que le rally en 2020 avait été supporté entièrement par un nombre limité d'entreprises de technologie et de plateformes en ligne, principalement situées aux États-Unis.

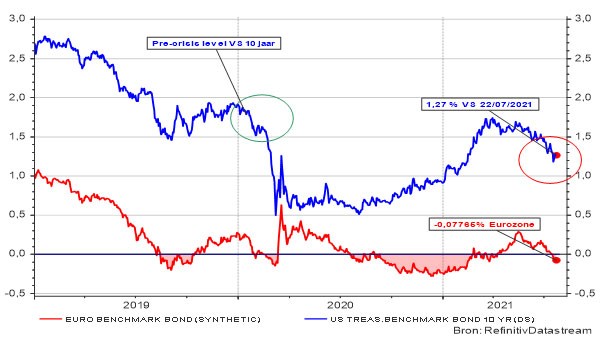

Les taux d’intérêt à long terme aux États-Unis et dans la zone euro restent étonnamment bas, malgré l'inflation menaçante. Un grand embrasement des prix n'est cependant pas (encore) à craindre. Par ailleurs, on se montre (pour l'heure) plutôt confiant quant à la force du momentum économique aux États-Unis et en Europe. Certes, l'accélération du nombre de contaminations en ralentira le tempo, mais cet effet est compensé jusqu'à présent par la perspective de la persistance de la faiblesse des taux d'intérêt à long terme. Malgré le redressement économique, il n'est pas (encore) question d'une pénurie imminente de main-d'œuvre susceptible d'accélérer la hausse des salaires. Au contraire, aux États-Unis, tout le monde a été surpris la semaine dernière par l'annonce d'une hausse du chômage.

Graphique 2 : Évolution des taux d’intérêt sur les obligations d’État à 10 ans aux États-Unis et dans la zone euro

Le principal moteur de la hausse des cours des actions aux États-Unis (et dans leur sillage, la zone euro) reste cependant inévitablement la publication des bénéfices des entreprises réalisés au cours du trimestre écoulé. Avec l'annonce des résultats de déjà 113 entreprises des 504 que compte l'indice S&P Composite, il s'avère que les attentes, pourtant très élevées, ont été dépassées en moyenne de 17 %. Bien sûr, ici et là, des déceptions ont pu créer quelques réactions émotives de la part des investisseurs. Des poids lourds tels que les géants de la tech Apple, Microsoft, Alphabet (le 27 juillet) et Amazon (le 29 juillet) doivent encore publier leurs chiffres. Il serait donc prématuré de tirer d'ores et déjà des conclusions sur le rythme de croissance des résultats d'entreprises. Mais ce qui a déjà été révélé laisse présager un grand cru trimestriel.

Aussi, anticipant une telle issue, nous avons maintenu notre position surpondérée en actions, avec un accent sur les États-Unis (surtout la technologie) et l'Europe (surtout les valeurs de qualité industrielles, avec une préférence marquée pour la Scandinavie et la Suisse). La seule autre surpondération notable est notre inébranlable position en actions indiennes. Au niveau de la sélection individuelle des actions, nous continuons à mettre l'accent sur les valeurs de qualité du segment technologique et des secteurs industriels.

Notre composante obligataire est constituée spécifiquement d'obligations d'État italiennes et (dans une moindre mesure) tchèques, polonaises, norvégiennes et de Singapour. Quant aux obligations d'entreprises, nous avons une préférence pour les titres de sociétés scandinaves, américaines et de la zone euro. Les récentes (reconnaissons-le, quelque peu inespérées) baisses des taux d'intérêt ont également hissé les cours des obligations jusqu'à de nouveaux records.

Dans la sélection des actions, l'allocation d'actifs et le cyclisme, nous visons la médaille d'or. Rien de moins.

[1] Long Term Capital Management était un fameux fonds d'investissement recourant à l'effet de levier financier qui, dans les années 1990, avait connu une ascension fulgurante en procédant à des investissements qui, en soi n'étaient pas tellement spéculatifs, mais qui avaient été poussés jusqu'à leurs extrémités. Tout comme en 2008, cette stratégie avait explosé en raison de la chute brutale de la liquidité disponible. De manière très exceptionnelle, ce fonds spéculatif avait été sauvé par la banque centrale américaine parce que l'impact de sa chute menaçait de créer des ondes de choc trop violentes sur les marchés financiers.

[2] Nous avons vraiment lu Tolkien. Que faire d'autre lorsqu'on a seize ans dans une petite ville de province, dans les années 1970... Entre nous soit dit : les films étaient meilleurs. Ou en tout cas moins épuisants.

Voir plus

-

Le temps file et l’inflation s’emballe

15 juillet 2021Mais nous n’en sommes sûrs que pour le temps qui passe. Le premier semestre de 2021 s’est déroulé si vite que nous n’avons pas encore eu l’occasion d’accorder l’attention nécessaire aux principaux développements économiques et financiers. Les indicateurs conjoncturels ont affiché, au cours des six premiers mois de 2021 aux États-Unis et en Europe un redressement inédit, qui s’est traduit par des prévisions de croissance des résultats d’entreprises en augmentation exponentielle des deux côtés de l’océan Atlantique. Et, à cet égard, ce sont surtout les perspectives industrielles européennes qui se sont le plus améliorées.

-

Entraîneur fédéral durant une seule journée ? Ce n’est pourtant pas trop demander !

7 juillet 2021Comment avions-nous imaginé nos adieux à cette sale petite bestiole ? Réunis sur un quai de gare, agitant des mouchoirs blancs en direction du virus Covid-19 qui s’en retourne lentement vers son lieu de naissance, dans ses grottes à chauve-souris en Extrême-Orient ? En essuyant même une larme à la pensée reconnaissante du long et hospitalier accueil que l’humanité lui avait réservé ?

-

Bières et pizzas gratuites

23 juin 2021Imaginez la scène : en pleine fête d'étudiants, une bonne âme se hisse sur un tabouret pour annoncer au mégaphone une tournée générale de bières et de pizzas. L'offre est même « à volonté ». Mais cette annonce inattendue ne suscite que quolibets et jets de gobelets en plastique à moitié pleins.