- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Bières et pizzas gratuites

23 juin 2021

Imaginez la scène : en pleine fête d'étudiants, une bonne âme se hisse sur un tabouret pour annoncer au mégaphone une tournée générale de bières et de pizzas. L'offre est même « à volonté ». Mais cette annonce inattendue ne suscite que quolibets et jets de gobelets en plastique à moitié pleins.

C'est dire le peu de crédit que le public attribue au généreux donateur.

C'est la mésaventure que vient de vivre le triste sire à la tête de la banque centrale américaine. Aux yeux des marchés financiers, Jay Powell restera à jamais le banquier des interventions intempestives et des annonces incohérentes. Il n'en avait pas été avare en 2018, ce qui avait provoqué sur les bourses des pertes aussi lourdes qu'inutiles.

La semaine dernière, il nous a gratifiés à nouveau d'un commentaire tordu comme il en a le secret. La position de la Fed qui consistait jusque là à proclamer qu'elle maintiendrait encore longtemps à zéro son taux directeur, devait sans tarder être quelque peu ajustée pour tenir compte de l'actualité économique. Au vu de l'ascension rapide des indices de l'inflation, il était en effet illusoire de croire que le taux directeur ne bougerait pas au cours des prochaines années.

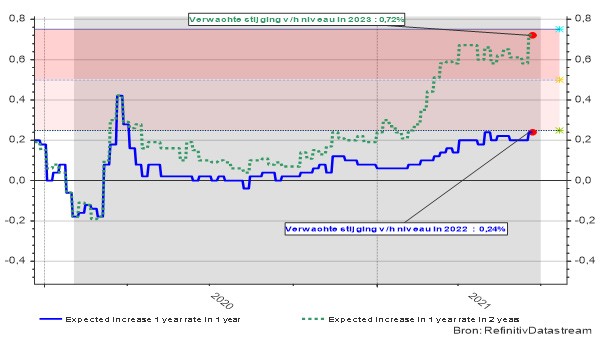

So what? Depuis des mois, on pouvait d'ailleurs déduire simplement des cours des marchés que se profilait une remontée de 25 points de base de ce taux en 2022, suivie par deux mouvements analogues dans le courant de 2023. Rien de grave. Au contraire, même : cette évolution traduirait une normalisation du niveau des taux – et à bon entendeur, salut – ce qui va généralement de pair avec une forte hausse des bourses après un petit coup de froid initial.

Graphique 1 : Le(s) mouvement(s) attendu(s) du taux directeur en 2022 et 2023

La conférence de presse, prévue de longue date, qui a eu lieu la semaine dernière offrait ainsi à la Fed une plateforme idéale pour ajuster quelque peu sa position dépassée par les faits. Ainsi, elle s'est référée à la progression soutenue de l'économie, certes sur fond d'indicateurs d'inflation en hausse (temporaire), pour annoncer que « seules » deux hausses de son taux directeur seraient nécessaires. Et, de surcroit, ces deux resserrements monétaires ne devraient intervenir qu'en 2023.

Que de bonnes nouvelles en somme. Mais Jay a réussi, avec l'expertise qu'on lui connaît, à manquer lamentablement cette superbe occasion de marquer un point. Cette fois en s'aventurant sur le terrain des jeux de mots : « La banque centrale américaine pense à réfléchir à relever prochainement ses taux directeurs et à commencer à réduire progressivement son soutien aux marchés obligataires ».

N'y avaient-ils donc pas encore réfléchi ? Alors que les indices de l'inflation ont chaussé leurs bottes de sept lieues. Ce n'était donc sans doute que destiné à faire sourire. Mais nous n'avons nul besoin de plaisantins à la tête de l'organe financier le plus puissant du monde. Au contraire, nous attendons de leur part plus de clarté sur la politique monétaire qui sera menée. Et cela sur la base d'une analyse limpide et de conclusions solides crédibles.

Après un premier cri d'effroi, les marchés ont réussi une énième fois à surmonter assez rapidement les gaffes de communication du président de la Fed. Au bout d'un moment, on s’habitue à tout.

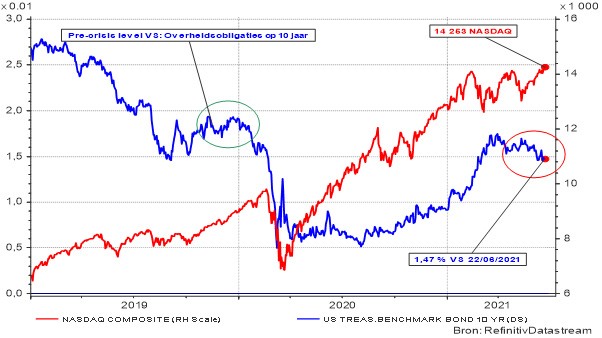

L'indice technologique NASDAQ a même atteint, le 22 juin, un nouveau niveau record, soutenu par la perspective de résultats d'entreprises encore plus élevés. Contre toute attente, les marchés obligataires retrouvent également des couleurs. Ainsi, le taux d'intérêt américain à long terme a repiqué du nez malgré tous les vents contraires sur le front de l'inflation.

Graphique 2 : Le taux américain à 10 ans (axe de gauche) et l'évolution du NASDAQ (axe de droite)

Pour l'heure, le nouveau credo de la banque centrale n'est pas (encore) mis en doute. La flambée des indicateurs de l'inflation, observable actuellement, est de nature temporaire et passagère. Transitory… L'inflation retrouvera une évolution modérée à brève échéance lorsque les goulets d'étranglement n'entraveront plus les chaînes d'approvisionnement de l'économie mondiale. C'est la position officielle à Washington DC.

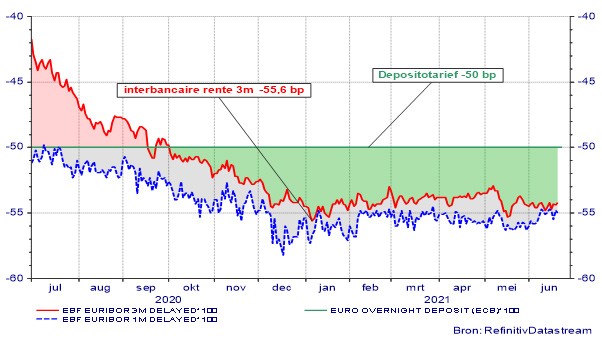

Dans la zone euro, la hausse du taux directeur n'est d'ailleurs absolument pas à l'ordre du jour. Ni maintenant ni l'année prochaine et pas non plus en 2025. Peut-être bien en 2525, mais les doutes persistent à cet égard.

Le taux interbancaire se situe sous le taux de dépôt de la BCE, qui impose une pénalité de 50 points de base aux banques qui détiennent un excès de liquidités. Le fait que les banques proposent leurs liquidités disponibles sur le marché interbancaire à des taux encore plus bas n'est évidemment pas le signe de l'imminence d'une hausse des taux et encore moins de l'affectation des moyens fournis sous la forme de crédits facilement octroyés. Alors que c'était précisément l'objectif de la Banque centrale européenne.

Graphique 3 : Taux interbancaire et taux de dépôt dans la zone euro

Les derniers indicateurs publiés traduisent un rythme soutenu, mais irréaliste, de la conjoncture aux États-Unis et une activité modérée en Chine (l'évolution démographique très défavorable qui y est attendue dans la prochaine décennie commencerait-elle déjà à poser problème au géant rouge ?).

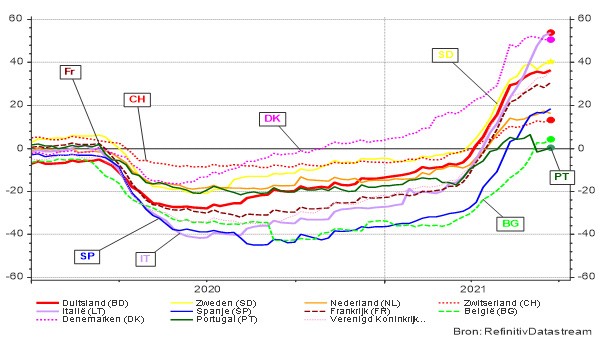

Cette fois, il faut aller sur le Vieux continent pour trouver les prévisions économiques les plus enthousiasmantes. Le rebond conjoncturel prévu se reflète aussi dans une progression sensible des résultats des entreprises attendus dans à peu près tous les pays européens.

Graphique 4 : Résultats des entreprises attendus en Europe

La forte progression en Italie est particulièrement frappante. Certes, nous n'ignorons pas le fameux effet de base. L'Italie démarrait en effet d'un niveau inférieur, mais tout de même. Le fait que les Azzurri y dépassent même les solides Danois nous fait croire à un redressement économique général, durable et substantiel dans toute l'Europe.

Cela ressemble à l'Euro 2020, mais il faut tout de même admettre que les probabilités de victoire finale sont inversement proportionnelles à la place d'un pays sur ce graphique. Vous pouvez ainsi y découvrir, tout en bas, notre pronostic pour les candidats à la grande finale dans le stade de Wembley.

Voir plus

-

Peu de nouvelles sous le soleil

15 juin 2021Mais au moins le soleil est de la partie, ce qui procure quelque satisfaction. Mais point (encore) de ciel bleu azur. Des nuages continuent à s'accumuler à l'horizon, sans constituer pour autant une menace d'orages. Ce sont surtout les indicateurs de l'inflation américains qui pèsent sur les bourses. Pas de quoi cependant gâcher la fête. La combinaison de taux d'intérêt faibles et d'une reprise conjoncturelle d'une puissance inédite nourrit une tendance haussière. La crainte d'une escalade des prix ne peut tout au plus que l'affaiblir un peu.

-

Yin et yang

3 juin 2021Nous le tenons d'authentiques connaisseurs. Composer une joyeuse ritournelle requiert dix fois plus d'énergie que de pondre une énième psalmodie funèbre. Il ne faut pas chercher plus loin la raison de l'omniprésence sur les ondes des complaintes ésotériques et pathétiques sur des relations brisées et des espoirs déçus. Cela revient tout simplement moins cher. Il en va de même pour les commentaires financiers.

-

Moonwalk à Wall Street

25 mai 2021Petite question. Qu'est-ce qui est encore plus tristounet que le bulletin météo d'aujourd’hui ? La réponse est malheureusement toute simple : celui de demain. Comme si les dieux de la météo voulaient nous empêcher, pour notre plus grand bien, de nous agglutiner sur les terrasses des cafés et restaurants. À moins qu'il s'agisse d'un complot fomenté par les négationnistes du réchauffement climatique ? Pour tenter à nouveau de nous convaincre que la hausse observée de la température sur la terre au cours des dernières décennies n'est que le fruit du hasard.