- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Peu de nouvelles sous le soleil

15 juin 2021

Mais au moins le soleil est de la partie, ce qui procure quelque satisfaction. Mais point (encore) de ciel bleu azur. Des nuages continuent à s'accumuler à l'horizon, sans constituer pour autant une menace d'orages. Ce sont surtout les indicateurs de l'inflation américains qui pèsent sur les bourses. Pas de quoi cependant gâcher la fête. La combinaison de taux d'intérêt faibles et d'une reprise conjoncturelle d'une puissance inédite nourrit une tendance haussière. La crainte d'une escalade des prix ne peut tout au plus que l'affaiblir un peu.

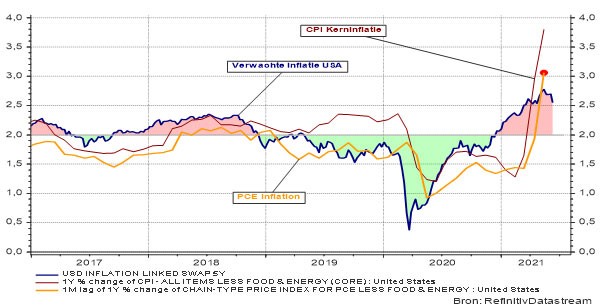

L'accélération de l'inflation est néanmoins indéniable. L'inflation de base CPI augmente toujours à un rythme alarmant de 3,8 % en base annuelle. Mais l'indicateur PCE plus modéré s'est distingué également par sa progression de 3,1 %, un niveau sensiblement supérieur aux 2,9 % attendus. Et si les termes utilisés et les étranges manigances de ces indices ne vous ont pas fait plonger dans une confusion totale, sachez aussi que l'inflation attendue[1] a diminué au cours de cette même période.

Graphique 1 : Inflation américaine attendue, inflation CPI et PCE

Mais les bourses d'actions réussissent chaque fois à s'extirper de ces chiffres. Elles continuent à considérer que le bond des indicateurs des prix est purement une réaction naturelle à la (trop) faible inflation de l'année précédente. Et elles attribuent cette poussée inflationniste à des frictions temporaires sur le marché du travail et aux contretemps dans les lignes d'approvisionnement des matières premières et des biens intermédiaires dans le processus de production.

La banque centrale américaine ne cesse de répéter que les hausses de l'inflation sont de nature temporaire et n'annoncent pas un resserrement de sa politique monétaire.

Cette position semble à présent faire l'objet d'un consensus. Nous n'avons en tout cas aucune raison d'en douter, mais suivons bien entendu attentivement l'évolution sur le front des prix. Non seulement la tendance des prix de gros et des matières premières, mais aussi – et avec une vigilance accrue – l'évolution de la composante des salaires dans l'industrie américaine. Même si ces statistiques ne sont guère réjouissantes actuellement, ne perdez pas de vue que l'économie a été contrainte au cours des 18 mois écoulés de booster son efficience. À quelque chose, malheur est bon. Les entreprises ont ainsi eu l'occasion d'augmenter leur productivité, ce qui leur permet à présent d'absorber plus facilement les augmentations salariales, sans que leur marge bénéficiaire en souffre trop.

Cela confirme une tendance à long terme que nous décelions depuis quelque temps. Mais à présent, l'économie semble bel et bien s'engager résolument et définitivement dans cette voie, avec un recours prononcé à l'automatisation et à la robotique. Notre intuition nous dit que nous n'en sommes encore qu'au début du cycle d'investissement et que des possibilités se développeront qui feront pâlir de jalousie les auteurs de science-fiction. L'avons-nous bien vu la semaine dernière ? Une entreprise qui peut imprimer en 3D une fusée complète, avec ses centaines de milliers de composants, en quelques jours à peine ?

Ni Jules Vernes ni Hergé ni même Wernher Von Braun ne l'avaient vu venir.

Les marchés obligataires ont également plus que digéré leur coup de mou des semaines précédentes. Le taux de référence américain à 10 ans est repassé sous le niveau symbolique de 1,5 % (et cela malgré des chiffres de l'inflation alarmants, des augmentations salariales significatives et le puissant rebond conjoncturel). Dans la zone euro, les taux d'intérêt à long terme ont également reflué de manière étonnante, et encore plus qu'aux États-Unis.

Graphique 2 : Taux d’intérêt à 10 ans aux États-Unis et dans la zone euro (obligations d'État)

Le taux de change du dollar US, qui s'était affaibli récemment, pourrait certainement y puiser de l'énergie pour rebondir. Le facteur majeur pour le billet vert reste cependant le positionnement du yuan chinois. Tout se passe comme si la Chine prenait cette fois très au sérieux les menaces émanant de Washington et de l'Europe, ce qui va l'inciter à renforcer sa monnaie. Ce faisant, les exportations vers le géant rouge seront en tout cas plus faciles, ce qui devrait influer positivement sur les futures négociations politiques.

[1] L’inflation attendue est déduite des inflation-linked bonds. Il s'agit d'obligations dont le coupon annuel (ou semestriel) s'adapte au niveau de l'inflation. Les indicateurs CPI et PCE de l'inflation tentent d'être les plus représentatifs possible du niveau général de l'inflation (expurgée des prix de l'alimentation et de l'énergie). Les deux indices diffèrent tant sur le plan de la technique de calcul qu'au niveau de la composition du panier de biens de consommation et de services qui sont pris en considération.

Voir plus

-

Yin et yang

3 juin 2021Nous le tenons d'authentiques connaisseurs. Composer une joyeuse ritournelle requiert dix fois plus d'énergie que de pondre une énième psalmodie funèbre. Il ne faut pas chercher plus loin la raison de l'omniprésence sur les ondes des complaintes ésotériques et pathétiques sur des relations brisées et des espoirs déçus. Cela revient tout simplement moins cher. Il en va de même pour les commentaires financiers.

-

Moonwalk à Wall Street

25 mai 2021Petite question. Qu'est-ce qui est encore plus tristounet que le bulletin météo d'aujourd’hui ? La réponse est malheureusement toute simple : celui de demain. Comme si les dieux de la météo voulaient nous empêcher, pour notre plus grand bien, de nous agglutiner sur les terrasses des cafés et restaurants. À moins qu'il s'agisse d'un complot fomenté par les négationnistes du réchauffement climatique ? Pour tenter à nouveau de nous convaincre que la hausse observée de la température sur la terre au cours des dernières décennies n'est que le fruit du hasard.

-

Les barbares sont à vos portes

17 mai 2021La communauté des investisseurs toute entière a été frappée d'effroi à la vue des chiffres d'inflation les plus récents aux États-Unis. C'est surtout le bond de l'inflation de base qui a fait fléchir les bourses dans le monde entier. Cette évolution n'était pourtant pas inattendue. Mais ce n'est pas parce que vous voyiez arriver une claque que son impact en est réduit pour autant. Sauf si vous aviez pris des mesures anticipatives, bien entendu.