- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Weinig nieuws onder de zon

15 juni 2021

Maar er is tenminste zon, dat stemt ook tot enige tevredenheid. Een straalblauwe hemel is er echter niet. Op de achtergrond blijven zich wolken opstapelen, maar hiervan gaat voorlopig geen onweersdreiging uit. Vooral de Amerikaanse inflatie-indicatoren wegen op de beurzen maar zijn niet van die aard om de pret volledig te bederven. De combinatie van lage rente en een ongezien krachtige herleving van de conjunctuur zorgen voor een opwaartse stuwing. Deze kan slechts voor een beperkte mate worden afgezwakt door de sombere gedachte van een escalerend prijspeil.

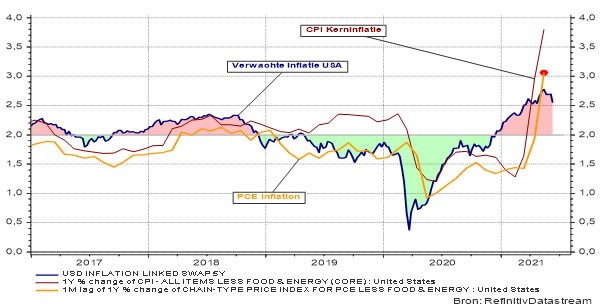

De versnelling van de inflatie is echter onmiskenbaar. De CPI-kerninflatie stuift verder vooruit tegen een schrikbarend tempo van 3,8 % op jaarbasis. Maar ook de meer gematigde PCE-indicator liet zich opmerken met een stijging van 3,1 %, flink meer dan de verwachte opsprong van 2,9 %. En als u niet volledig confuus geslagen bent door de gebruikte termen en de vreemde capriolen van dergelijke indices: de verwachte inflatie[1] nam over diezelfde periode af.

Grafiek 1: Amerikaanse verwachte inflatie, CPI en PCE-inflatie

Maar toch weten de aandelenbeurzen deze cijfers telkens van zich af te schudden. De opsprong van de prijsindicatoren wordt nog louter gezien als een natuurlijke tegenreactie op de (te) lage inflatie van het voorafgaande jaar. En deze opsprong wordt toegeschreven aan tijdelijke fricties op de arbeidsmarkt en hiccups in de aanvoerlijnen van grondstoffen en intermediaire goederen in het productieproces.

De Amerikaanse centrale bank blijft herhalen dat de inflatiestijgingen slechts van tijdelijk aard zijn en geen aanleiding vormen tot een herziening van het soepele monetaire beleid.

Deze stelling wordt nu blijkbaar algemeen aanvaard. Wij hebben geen redenen om te twijfelen aan dit uitgangspunt maar volgen uiteraard aandachtig de evolutie op het prijsfront. Niet alleen als het gaat over de grondstof- en groothandelsprijzen, maar – met verscherpte waakzaamheid – ook over het verloop van de looncomponent in de Amerikaanse industrie. Ook al ogen deze statistieken momenteel niet zo fraai, verlies hierbij niet uit het oog dat de economie in de voorbij 18 maanden een bijzondere opstoot in haar efficiëntie heeft doorworsteld. Ieder nadeel heeft zo zijn voordeel. Hogere productiviteit geeft de bedrijven intussen wat meer ademruimte om loonstijgingen op te vangen, zonder aan margeverlies te moeten lijden.

Dit bevestigt een langetermijntrend die we al eerder meenden te ontwaren. De economie lijkt nu echter definitief en resoluut dit pad te hebben gekozen, met verregaande nadruk op automatisatie en robotica. Ons intuïtief aanvoelen hierbij is dat we nog maar aan het begin van de investeringscyclus staan en er zich mogelijkheden zullen ontwikkelen die de science fiction verregaand overstijgen. Zagen we het goed vorige week? Een bedrijf dat een volledige raket, met zijn honderdduizenden onderdelen, in enkele dagen volledig in 3D kan printen?

Die had noch Jules Verne noch Hergé noch Wernher Von Braun zien aankomen.

Ook obligatiemarkten hebben hun appelflauwte van de vorige weken meer dan behoorlijk verwerkt. De Amerikaanse referentierente op 10 jaar is opnieuw onder het symbolische niveau van 1,5 % gedaald (en dit ondanks de alarmerende inflatiecijfers, de markante loonstijgingen en de krachtige conjuncturele opsprong). Ook in de Eurozone nam de lange termijnrente opvallend af, meer nog dan in de VS.

Grafiek 2: Rentevoeten op 10 jaar in de VS en de Eurozone (overheidsobligaties)

Hieruit kan de recent zwakke US-dollar wisselkoers zeker wat energie putten. De meest bepalende factor voor de US-dollar blijft echter de positionering van de Chinese yuan. Het lijkt er sterk op dat China de dreigende taal vanuit Washington en Europa deze keer wel ernstig neemt en haar munt laat versterken. Hierdoor wordt de uitvoer naar de rode reus alleszins wat makkelijker, wat de toekomstige politieke onderhandelingen in goede banen moet leiden.

[1] De verwachte inflatie wordt teruggerekend uit inflation-linked bonds. Dit zijn obligaties waarvan de (half-) jaarlijkse coupon zich aanpast aan het inflatiepeil. CPI en PCE-inflatie zijn pogingen om het algemene inflatiepeil (uitgezuiverd voor voedsel- en energieprijzen) zo representatief mogelijk weer te geven. Beide indices verschillen zowel inzake de berekeningstechniek als in de samenstelling van de korf van consumptiegoederen en -diensten die in aanmerking worden genomen.

Lees meer

-

Yin en yang

3 juni 2021We weten het van echte kenners. Het kost tien keer meer energie om een vrolijk deuntje te componeren dan om een zoveelste treurzang de wereld in te sturen. Daarom stroomt er zoveel esoterisch en aandoenlijk geklaag over verscheurde relaties en uiteengespatte verwachtingen over de radiogolven. Het is gewoon goedkoper. Dat geldt evenzeer voor financiële berichtgeving.

-

Moonwalk op Wall Street

25 mei 2021Vraagje. Wat is er nog mistroostiger dan het weerbericht van vandaag? Het antwoord is helaas simpel: dat van morgen. Het lijkt wel of de weergoden ons willen beschermen tegen te uitbundig terrasjesbezoek. Of is het een complot van de ontkenners van de klimaatopwarming? Om ons alsnog te doen inzien dat de vastgestelde stijging van de temperatuur op de aardbol tijdens de laatste decennia enkel aan toeval te wijten was.

-

De barbaren staan voor uw poort

17 mei 2021De goegemeente van beleggers schrok zich collectief een hoedje bij de publicatie van de meest recente Amerikaanse inflatiecijfers. Vooral de opsprong in de kerninflatie deed de beurzen wereldwijd daveren. Toch kwam deze evolutie niet onverwacht, maar het is niet omdat je een klap ziet aankomen, dat zijn impact daarom minder groot is. Tenzij je anticipatieve maatregelen nam, natuurlijk.