- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Gratis bier en pizza

23 juni 2021

Het is slechts weinigen gegeven om zich tijdens een studentenfuif gewapend met een megafoon op een verhoogje te hijsen om af te kondigen dat er gratis bier en pizza wordt aangeboden. A volonté dan nog wel en zonder enige tijdsbeperking, om vervolgens op luid awoertgeroep en halfvolle plastieken bekers te worden getrakteerd.

Je moet vooraf veel wantrouwen hebben gezaaid om een dergelijke reactie bij je publiek uit te lokken.

Laat die enkeling nu toevallig aan het hoofd staan van de Amerikaanse centrale bank. Jay Powell heeft het voor eeuwig verkorven op de financiële markten na zijn bedenkelijke optreden en onsamenhangende opmerkingen. Daarmee deed hij in 2018 de beurzen spitsroeden lopen, wat uitliep op zware en onnodige verliezen.

Vorige week vergastte hij ons opnieuw op een staaltje van zijn weinig geapprecieerde commentaren. De vroegere stelling van de Fed dat de beleidsrente nog zeer lange tijd op het nultarief bevroren zou blijven, moest weliswaar hoognodig worden bijgestuurd op basis van de economische actualiteit. Onder het gewicht van de escalerende inflatie-indices was het ongeloofwaardig dat de beleidsrente in de komende jaren onaangepast zou blijven.

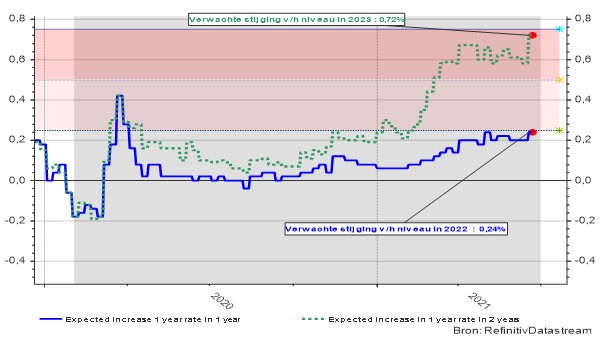

So what? Uit eenvoudige berekeningen blijkt al maanden dat de markten één renteverhoging in 2022 met 25 basispunten in rekening brengen, gevolgd door een tweetal analoge bewegingen ergens in 2023. Niks erg, integendeel, het betreft hier een normalisatie van het rentepeil en – voor de liefhebbers – dit gaat meestal gepaard met flink hogere beurzen, weliswaar na een initiële koude rilling.

Grafiek 1: De verwachte beweging(en) van de beleidsrente in 2022 en 2023

De lang voorziene persconferentie die vorige week plaatsvond bood aan de Fed dan ook een ideaal platform om haar voorbijgestreefde stellingname wat bij te sturen. Hierbij kon worden verwezen naar de aanhoudende economische progressie, weliswaar tegen een achtergrond van (tijdelijk) oplopende inflatie-indicatoren, om aan te kondigen dat er ‘slechts’ een tweetal stijgingen van beleidsrente nodig waren. Deze stijgingen hoeven we overigens pas in 2023 in rekening te brengen.

Goed nieuws eigenlijk maar Jay slaagde er toch in om deze open doelkans vakkundig de nek om te wringen. Deze keer door er nog een woordspeling over te maken: ‘de Amerikaanse centrale bank denkt erover na om erover na te denken om binnen afzienbare tijd de rentetarieven wat op te trekken en de steun aan de obligatiemarkten geleidelijk te beginnen afbouwen’.

Hebben ze er dus nog niet over nagedacht? Terwijl de inflatie-indices met zevenmijlslaarzen vooruitspringen. Wellicht was het maar bedoeld als een grapje. Maar grappenmakers aan het hoofd van ‘s werelds machtigste financiële orgaan hebben we niet nodig, wel meer duidelijkheid over het te verwachten monetaire beleid. En dit op basis van een heldere analyse en robuuste geloofwaardige conclusies.

Na een eerste schrikreactie echter schudden de markten dit zoveelste communicatieve mistasten van de Fed-voorzitter snel weer van zich af. Alles went na een tijdje.

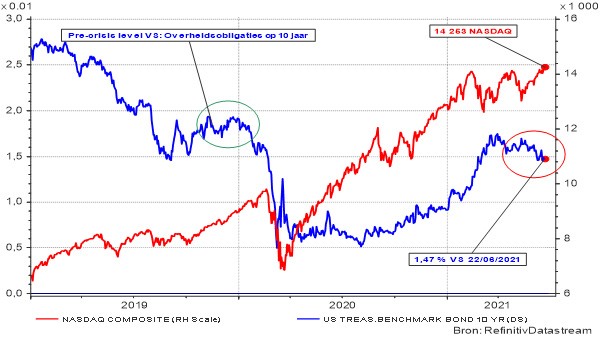

De technologie-index NASDAQ bereikte op 22 juni zelfs een nieuw recordpeil, voortgestuwd door het vooruitzicht van nog hogere bedrijfsresultaten. Ook de obligatiemarkten vatten onverhoopt nieuwe moed. De Amerikaanse langetermijnrente dook opnieuw flink lager ondanks alle geweld op het inflatiefront.

Grafiek 2: Amerikaanse rente op 10 jaar (linker-as) en de evolutie van de NASDAQ (rechter-as)

Aan het nieuwe adagium van de centrale bank wordt voorlopig (nog) niet getwijfeld. De krachtige opstoot van de inflatie-indicatoren die momenteel wordt waargenomen is slechts van tijdelijke en voorbijgaande aard. Transitory… De inflatie zal binnen afzienbare tijd modereren wanneer aan de aanbodzijde van de wereldeconomie de huidige bottlenecks in de aanvoerlijnen verdwijnen. Zo luidt het in Washington DC.

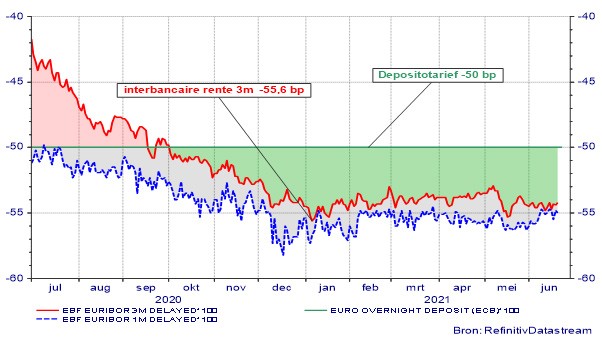

In de eurozone is er overigens geen enkele kans op een stijging van de beleidsrente. Niet nu, niet volgend jaar en niet in het jaar 2025. Misschien wel in 2525 maar zelfs daar twijfelen we aan.

De interbancaire rente bevindt zich onder het depositietarief van de ECB, die een bestraffing van 50 basispunten oplegt aan banken die een exces aan liquiditeit bijhouden. Dat banken hun beschikbare liquiditeit aan nog lagere tarieven op de interbancaire markt aanbieden, vormt vanzelfsprekend geen teken van een nakende rentestijging en zeker niet van het aanwenden van de voorziene middelen in de vorm van vlot toegestane kredieten. Dit was nochtans wel de bedoeling van de Europese centrale bank.

Grafiek 3: Interbancaire rente en depositotarief in de Eurozone

De laatste lezingen van de conjunctuurindicatoren wijzen op een hoog maar niet onrealistisch tempo in VS en een zeer gematigd verloop in China (speelt zijn verwachte zeer nefaste demografische evolutie in het komende decennium de rode reus nu al parten?).

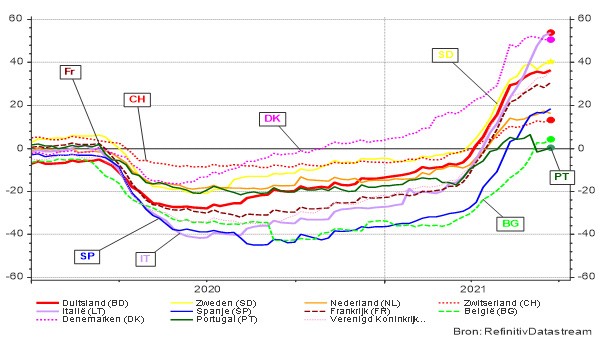

Voor de meest enthousiaste economische prognoses moet je deze keer op bezoek gaan op het oude continent. De voorziene conjuncturele opsprong vertaalt zich ook in een opvallende stijging van de verwachte bedrijfsresultaten in zowat alle Europese landen.

Grafiek 4: Verwachte bedrijfsresultaten in Europa

Vooral de forse vooruitgang in Italië springt ons in het oog. We weten het wel: dit is vooral het gevolg van een basiseffect. Italië startte immers van een lager niveau, maar toch. Dat de Azzurri zelfs de taaie Denen weten te overtroeven doet ons geloven in een algemeen, duurzaam en substantieel economisch herstel in Europa.

Het lijkt wat op het EK 2020 maar je moet er wel rekening mee houden dat de kansen op de eindoverwinning omgekeerd evenredig zijn met de plaats van een land op deze grafiek. Bij deze vindt je dus nu reeds onze prognose als het gaat over de kandidaten voor de grote finale in het Wembley-stadium.

Lees meer

-

Weinig nieuws onder de zon

15 juni 2021Maar er is tenminste zon, dat stemt ook tot enige tevredenheid. Een straalblauwe hemel is er echter niet. Op de achtergrond blijven zich wolken opstapelen, maar hiervan gaat voorlopig geen onweersdreiging uit. Vooral de Amerikaanse inflatie-indicatoren wegen op de beurzen maar zijn niet van die aard om de pret volledig te bederven. De combinatie van lage rente en een ongezien krachtige herleving van de conjunctuur zorgen voor een opwaartse stuwing. Deze kan slechts voor een beperkte mate worden afgezwakt door de sombere gedachte van een escalerend prijspeil.

-

Yin en yang

3 juni 2021We weten het van echte kenners. Het kost tien keer meer energie om een vrolijk deuntje te componeren dan om een zoveelste treurzang de wereld in te sturen. Daarom stroomt er zoveel esoterisch en aandoenlijk geklaag over verscheurde relaties en uiteengespatte verwachtingen over de radiogolven. Het is gewoon goedkoper. Dat geldt evenzeer voor financiële berichtgeving.

-

Moonwalk op Wall Street

25 mei 2021Vraagje. Wat is er nog mistroostiger dan het weerbericht van vandaag? Het antwoord is helaas simpel: dat van morgen. Het lijkt wel of de weergoden ons willen beschermen tegen te uitbundig terrasjesbezoek. Of is het een complot van de ontkenners van de klimaatopwarming? Om ons alsnog te doen inzien dat de vastgestelde stijging van de temperatuur op de aardbol tijdens de laatste decennia enkel aan toeval te wijten was.