- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Au diable, les fauteurs de troubles !

9 février 2022

La tulipomanie qui a tenu en haleine nos voisins du nord au XVIIe siècle n’a pas pris fin parce que la spéculation avait poussé trop haut les prix des bulbes, mais parce que, quasi du jour au lendemain, le produit final était passé de mode. Tout comme les sanseverias et les pantalons patte d’éléphant ont connu un engouement passager durant les années 1960.

Les marchands de tulipes, aux entrepôts débordant de stocks d’invendus, n’ont plus pu rembourser leurs emprunts, ce qui les a plongés dans de graves difficultés financières, encore aggravées par les pertes subies sur les contrats d’options émis en masse. Nous nous plaisons à commencer par cette digression parce que la première bulle spéculative de l’histoire est régulièrement évoquée pour commenter l’ascension vertigineuse des actions technologiques, qui sont cependant loin d’avoir connu pareille mésaventure ces dernières semaines.

Un premier point de divergence nous vient ainsi immédiatement à l’esprit. Les géants technologiques actuels n’ont de cesse d’élargir leur gamme, de redessiner leur stratégie sur la base de nouvelles opportunités et d’améliorer leurs produits finaux, qui sont devenus des instruments essentiels dans la vie sociale et pour une bonne gestion des entreprises. Leurs produits évoluent donc en suivant de près les modifications des demandes du consommateur final. Ces entreprises en récoltent les fruits en publiant régulièrement d’excellents résultats financiers malgré les défis (ou grâce à eux ?) charriés par le contexte économique actuel.

Cela ne vaut pas uniquement pour Amazon, Apple, Alphabet et Microsoft, mais également pour une majorité des entreprises américaines. C’est ainsi qu’il faut noter que pour 76 % des entreprises américaines qui ont publié leurs résultats du quatrième trimestre de 2021 – elles sont déjà plus de la moitié dans ce cas – leurs performances, tant pour leurs bénéfices que pour leurs chiffres d’affaires, sont supérieures aux attentes. Lorsqu’il s’agit du secteur technologique et des entreprises industrielles, ce pourcentage dépasse même 85 %. En moyenne, les résultats publiés sont supérieurs de 5 % aux chiffres attendus. L’Europe, où une entreprise sur trois a dévoilé ses résultats à l’heure actuelle, n’a pas à rougir à cet égard puisque les bénéfices des entreprises dépassent le niveau escompté de 4,2 % en moyenne.

On constate cependant une très grande dispersion entre les entreprises et les secteurs des deux côtés de l’Atlantique. Et chaque annonce plus faible qu’attendu est punie sans pitié par les marchés. Les déceptions sont surtout présentes dans le groupe des services et biens de consommation non essentiels. Quant aux meilleurs résultats, ils sont à nouveau à mettre au crédit des très grands groupes. (Ce n’est sans doute pas un hasard s’ils sont devenus aussi grands…)

Mais le secteur très performant des entreprises technologiques peut également réserver quelques déconvenues majeures, à l’image des chiffres publiés par Meta Platforms (ex-Facebook) au titre du trimestre écoulé. En soi, ces résultats n’étaient pas franchement catastrophiques. Ce sont surtout les faibles perspectives de croissance dévoilées par l’entreprise qui ont déclenché un tsunami d’ordres de vente des titres de l’entreprise, qui a ainsi perdu plus de 25 % de sa valeur boursière. Maintenant que grand-papa et grand-maman ont également un compte Facebook, les jeunes préfèrent se retrouver sur d’autres réseaux sociaux. Un même désamour avait sonné le glas de la tulipomanie quatre siècles auparavant.

Graphique 1 : Évolution indexée du cours et du bénéfice attendu de Meta Platforms

Une technologie de cette nature commence à apercevoir les limites de son modèle de croissance après une dizaine d’années très performantes. Les services proposés peuvent être copiés trop facilement par de nouveaux entrants et se font même damer le pion par les autres géants du secteur qui disposent d’une palette de produits beaucoup plus diversifiée.

You have to be unique and valuable, in order to be substantial and sustainable…[1]

En somme, ce n’est rien d’autre qu’une évolution naturelle. Nous ne versons donc pas une larme, si ce n’est de crocodile, sur le sort boursier de cette entreprise, ne fût-ce qu’en raison de son comportement qui lui vaut un très mauvais score ESG[2] et donc une relégation dans la liste noire de la plupart des maisons d’investissement. Et pour finir de vous rassurer si vous vous faisiez du souci pour les Zuckerberg : la dégringolade de leur patrimoine boursier ne les met pas encore sur la paille. Depuis le déclenchement de la pandémie, les dix familles les plus riches ont vu d’ailleurs leurs revenus progresser en moyenne de 15 000 dollars… par seconde.

Le plus douloureux est le fait que l’entreprise a entraîné dans sa chute boursière d’autres valeurs technologiques qui n’avaient, elles, pas du tout démérité. Coupables par association. Depuis pas mal d’années, nous avons traversé beaucoup de turbulences sur les marchés financiers, mais une chute de 7 % du cours d’un mastodonte tel qu’Amazon, suivie le lendemain par rebond de 14 %[3], peut être qualifiée d’assez exceptionnelle.

Cependant, un tel revirement de comportement n’est pas digne d’un marché d’investisseurs avisés. De la même manière que la violence des hooligans n’a pas sa place dans les stades de football ou que les saccages ne sont pas un mal nécessaire pour faire passer le message de manifestants. Nous attendons des investisseurs une évaluation raisonnée des risques et des opportunités afin que leurs opérations permettent une formation de cours équilibrée. Quant à la bande de spéculateurs qui perturbe profondément ce processus, nous l’invitons fermement à prendre la porte. Dans l’espoir de favoriser le retour à un calme relatif sur les marchés financiers.

Depuis le début de l’année, le bilan de la plupart des bourses est encore coloré de rouge, mais le potentiel de baisse semble se rapprocher d’un plancher, pour autant que les taux d’intérêt à long terme ne continuent pas à remonter…

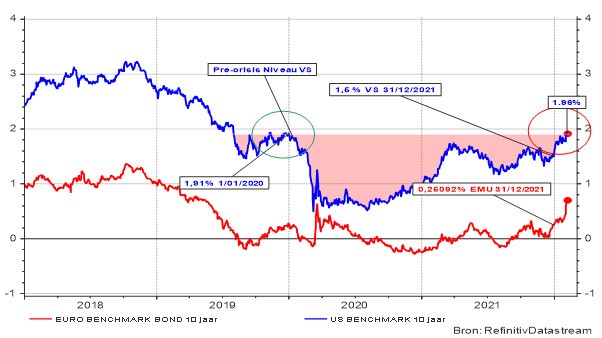

Ainsi, aux États-Unis, ils ont atteint à présent leur niveau d’avant la pandémie et ils l’ont même dépassé dans la zone euro.

Graphique 2 : Évolution des taux d’intérêt sur les obligations d’État (à 10 ans) aux États-Unis et dans la zone euro

Cette évolution découle en grande mesure de l’ascension vertigineuse des indicateurs d’inflation et des chiffres très solides du rapport sur le marché de l’emploi américain. Les investisseurs craignent ainsi que les prix à la consommation soient entraînés dans une spirale haussière. La croissance du nombre d’emplois et de postes vacants a dépassé en effet toutes les prévisions alors que les salaires ont affiché une progression sensible. En particulier du côté des travailleurs les mieux payés, ce qui reflète le manque criant de profils très qualifiés[4].

Paradoxalement, le taux de chômage a quelque peu augmenté, passant de 3,8 % à 4 %. La contradiction entre, d’une part, la croissance des offres d’emplois et, d’autre part, un chômage en hausse s’explique par une correction statistique de l’offre de travail.

Toujours est-il qu’un taux de chômage en légère augmentation donne moins d’arguments à la banque centrale américaine pour relever son taux directeur. Mais la pression qui s’exerce sur elle n’en reste pas moins élevée. La Fed augmentera ainsi certainement son taux directeur de 25 points de base en mars, avec même une chance sur trois qu’elle le relève d’emblée de 50 points de base. Les relèvements suivants sont attendus en mai, juin, juillet et septembre, chaque fois d’un quart de pour cent. En décembre ou février, elle procèderait à une dernière hausse.

Ces relèvements successifs ramèneraient le taux directeur américain au niveau prévalant avant le début de la pandémie. Et si la Fed en reste là, cela ne constituerait pas un problème insurmontable pour les bourses d’actions.

Le taux des obligations d’État à 10 ans devrait encore progresser légèrement, de 30 points de base, au cours de l’année qui vient. Cela n’aurait rien d’étonnant. Mais ce scénario n’est valable que si l’inflation reste suffisamment sous contrôle et commence même à refluer vers un niveau normal, entre 2 et 3 % à partir du second semestre de 2022. Ce processus pourrait cependant prendre plusieurs années.

Dans les prochains mois, l’inflation menace en effet de continuer à déraper, ce qui ne manquera pas d’inquiéter les bourses. Un signal d’achat n’apparaîtra donc clairement que lorsque les indicateurs d’inflation auront commencé effectivement à baisser. Les marchés escomptent que le reflux débutera dans la seconde moitié de 2022. D’ici là, les excellents résultats des entreprises soutiennent plus ou moins le niveau boursier actuel, malgré la hausse des taux d’intérêt.

La BCE s’est ostensiblement mêlée à ce débat sur les taux. Si un relèvement de son taux directeur semble de peu d’intérêt dans la zone euro, il présenterait cependant l’avantage indirect de renforcer l’euro par rapport au dollar, ce qui pourrait modérer temporairement les vagues d’inflation. Selon nos calculs, les marchés financiers tablent actuellement sur un relèvement de 50 points de base du taux directeur européen d’ici à la fin de l’année[5].

Si nous ne sommes qu’au début du mois de février, nous avons hâte de voir arriver la fin de l’année, tant la volatilité des marchés et les cabrioles des cours boursiers nous ont gâché les premières semaines de cette année 2022.

Entre-temps, notre allocation d’actifs reste légèrement surpondérée en actions, pour la principale raison que nous sommes convaincus de leurs performances supérieures à long terme. Du côté des obligations, il est vraiment grand temps de resserrer (encore) plus fermement les ceintures de sécurité.

If you are walking through hell, keep walking…[6]

[1] Comme le dit très bien l’homme qui a hissé le marketing au rang de science : Michael Porter.

[2] Un score qui mesure la durabilité d’une entreprise à l’aune de critères écologiques, sociaux et de gouvernance.

[3] Les excellents résultats publiés par Amazon après-bourse ne sont bien entendu pas étrangers à cette remontada spectaculaire.

[4] Cette évolution peut entraver la poursuite de l’automatisation des processus de production qui, dans le passé, s’était révélée l’un des facteurs anti-inflationnistes les plus efficaces.

[5] Un tel mouvement serait peut-être juste suffisant pour sortir le taux de dépôt du territoire négatif, mais sans doute pas assez pour augmenter le taux des comptes d’épargne.

[6] Une citation de l’homme auquel Boris Johnson souhaite tant ressembler.

Voir plus

-

Maître, il recommence !

27 janvier 2022Ceux qui ont raté la grande hausse de ces deux dernières années et qui ont attendu en grinçant des dents que le train de la bourse s’arrête pour donner aux retardataires une chance de le prendre, vont maintenant être comblés.

-

Cela pourrait être pire

24 janvier 2022Tout comme en 1709, un front froid s'est abattu soudainement sur Wall Street le 6 janvier avec, pour principales victimes, les actions les plus légèrement vêtues. À l'époque, les régions européennes étaient aux prises avec des températures polaires qui avaient recouvert de glace, pendant trois longs mois, la mer du Nord, le lac de Garde, la lagune vénitienne et la mer Baltique, mais également tout ce que le continent abritait comme rivières, lacs et ports. Cette mini ère glaciaire allait décimer le bétail avant de provoquer une hécatombe parmi la population, principalement en France et dans les plats pays.

-

Une nouvelle année qui commence fraîchement

13 janvier 2022« Si la population comprenait comment fonctionnent le milieu bancaire et la politique monétaire, cela déclencherait immédiatement une révolution. » Henry Ford avait proféré ces paroles en se référant à la situation prévalant avant et durant la Grande Dépression. Si cette critique était parfaitement justifiée à l'époque, elle l'est sans doute moins dans les circonstances actuelles. Et elle l'est d'autant moins au vu du courage et de la persévérance dont ont fait preuve les autorités monétaires pour lutter avec tous les moyens et instruments disponibles contre les conséquences de la pandémie.