- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Maître, il recommence !

27 janvier 2022

En nous basant sur l’animal du zodiaque qui, selon le calendrier chinois, caractérisera cette année, nous avions imaginé le début de 2022 différemment. Mais, outre la volonté et le courage, le caractère du tigre se particularise également par son imprévisibilité.

Ceux qui ont raté la grande hausse de ces deux dernières années et qui ont attendu en grinçant des dents que le train de la bourse s’arrête pour donner aux retardataires une chance de le prendre, vont maintenant être comblés.

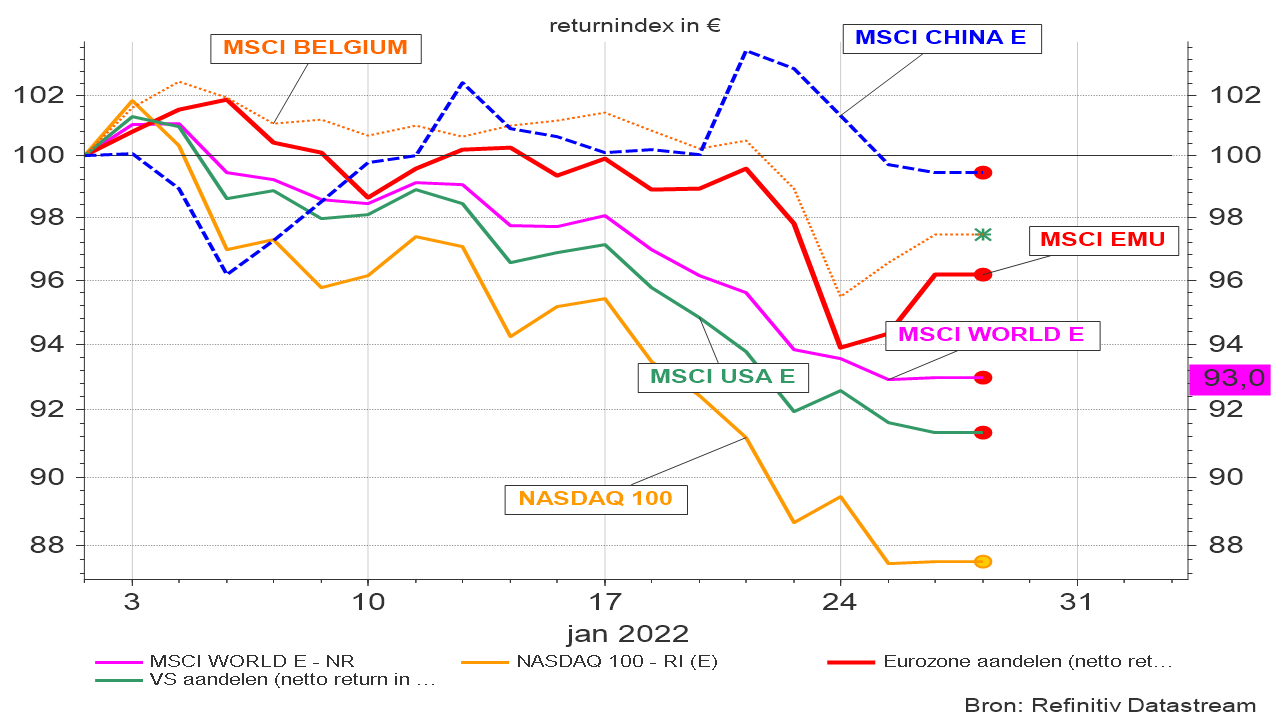

Au niveau mondial, la plupart des bourses sont dans le rouge depuis le début de l’année, avec des dérapages principalement dans les valeurs technologiques ainsi que dans les marchés boursiers américains axés sur la croissance, comme le NASDAQ et le NYSE FANG, et les indices boursiers des petites entreprises, comme le RUSSEL 2000.

Graphique 1 : Évolution de quelques indices boursiers depuis le 01-01-2022

Cela reflète les craintes que la croissance économique soit inutilement refroidie par le resserrement de la politique monétaire aux États-Unis, le taux d’intérêt directeur devant être relevé par étapes successives, les subventions aux marchés obligataires bientôt être totalement supprimées et le bilan de la banque centrale réduit. Ce dernier aspect en particulier fait l’objet d’une préoccupation croissante depuis que la Fed y a fait allusion de manière étonnamment agressive dans un commentaire intermédiaire le 6 janvier.

Après la réunion du FOMC du 26 janvier, tout s’est enfin éclairé. En mars, le taux directeur sera relevé pour la première fois, comme tout observateur pouvait s’en douter depuis longtemps. Cependant, la Fed ne veut pas s’engager dans un schéma fixe de hausse des taux et laisse même ouverte la question de savoir si cette première hausse sera de 25 ou 50 points de base. Cette dernière s’est avérée une surprise désagréable car elle n’avait guère été prise en compte au préalable. La probabilité d’une hausse drastique de 0,5 % du taux directeur américain en mars 2022 est donc passée instantanément de 5 à 16 %.

Comme la banque centrale ne fait pas de commentaires sur le rythme des prochains ajustements de son taux directeur en 2022, nous le faisons à sa place(1). Chaque fois avec 25 points de base en mars, mai et juin (!), puis en septembre et (bien qu’avec une chance plus réduite) encore à Noël.

La probabilité d’au moins quatre ajustements à la hausse des taux d’intérêt officiels à court terme en 2022 est désormais de 90 %, alors que la probabilité de cinq hausses des taux d’intérêt au cours de l’année civile est de 60 %. Mais, malgré la hausse des taux d’intérêt à court terme à laquelle nous assistons aux États-Unis, un tel scénario ne suscite guère d’inquiétude. Il ne s’agit que d’une normalisation de la politique des taux d’intérêt et elle est nécessaire pour éviter que l’inflation ne s’aggrave. Ce n’est que s’il s’avère que la spirale ascendante des salaires et des prix ne peut être arrêtée de cette manière que la tension montera en flèche.

Un tel scénario de taux d’intérêt est inscrit dans les étoiles depuis longtemps. Malgré cela, un frisson a tout de même parcouru l’échine des marchés financiers et les généreux gains boursiers de la journée ont été complètement perdus lorsque le président de la Fed, Jay Powell, a apporté de nouvelles précisions sur les plans futurs de la banque centrale. Ses commentaires ont été plus tranchants que prévu, notamment en ce qui concerne l’évolution des indicateurs d’inflation, qui devraient se détériorer. Ce n’est pas anodin car le 28 janvier seront publiés les nouveaux chiffres sur l’évolution des indicateurs PCE(2). Le marché s’attend à une légère baisse du taux de croissance de cet indicateur de prix sensible à la politique monétaire. Powell en sait-il peut-être déjà plus et veut-il préparer les marchés ?

Ce qui choque (beaucoup) plus les marchés financiers, en revanche, ce sont les commentaires répétés sur le rétrécissement imminent de leurs bilans. Il s’agit en soi d’un instrument politique beaucoup plus agressif qui peut être utilisé pour ajuster directement les taux de rendement des obligations à long terme et contourner les forces du marché dans la fixation du prix des obligations.

Dans des circonstances normales, la Fed tirerait son taux directeur vers le haut, atténuant les craintes d’inflation et stabilisant, voire commençant à réduire, les taux d’endettement à long terme assez rapidement. Ces derniers sont beaucoup plus importants pour les futurs plans d’investissement et la croissance économique que les taux à court terme de la Fed.

En réduisant son bilan, la banque centrale détiendra beaucoup moins d’obligations d’État en ne réinvestissant pas les positions qui arrivent à échéance. Cela créera une pression à la hausse sur les taux d’intérêt à long terme et menacera le potentiel de croissance future de l’économie.

Les observateurs du marché préféreraient que cela n’arrive pas, d’autant plus qu’il n’existe pas d’objectifs politiques concrets sur lesquels une telle politique devrait se concentrer et que, par conséquent, on ne sait qu’a posteriori si le bilan de la Fed a trop ou pas assez diminué. Peu importe si ce n’est pas assez, mais si le total du bilan est trop réduit, cela pourrait peser lourdement sur la croissance économique.

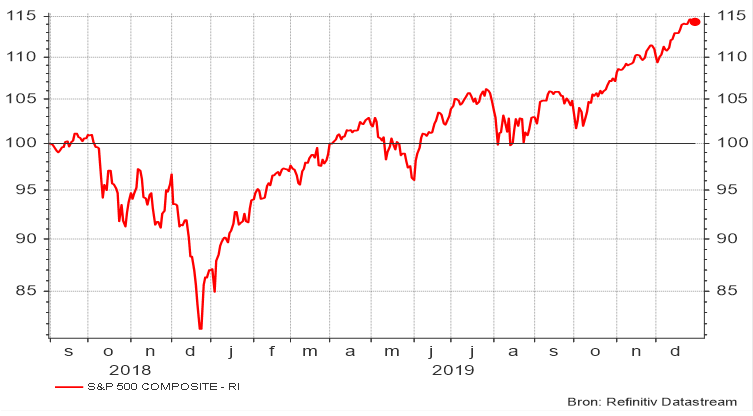

Malheureusement, il s’agit du cheval de bataille de Powell, avec lequel il a provoqué un désastre et beaucoup de dégâts sur les marchés financiers en 2015 et 2018. Ses commentaires après la dernière réunion du FOMC montrent qu’il n’a rien appris de ces expériences et qu’il veut même accélérer le processus de contraction dont on se méfie.

Graphique 2 : Évolution de l’indice S&P 500 (indice de rendement total en US$) entre le 01-09-2018 et le 31-12-2019

Il n’y a toutefois aucune raison de paniquer. Les expériences de 2018 montrent en effet que cette soupe ne sera pas bue aussi chaude qu’elle l’est actuellement et que cette arme monétaire agressive sera maniée avec la prudence nécessaire(3). Au final, la réversion des cours au second semestre 2018 s’est avérée être le tremplin du bond de l’année suivante.

From the ashes of disaster, grow the roses of success…

[1] Nous le calculons sur la base de la courbe à terme. Il s’agit du modèle de taux d’intérêt attendu qui est contenu dans les prix des obligations à courtes échéances.

[2] Personal Consumer Expenditure. Il s’agit de l’indicateur préféré de la Fed pour suivre l’évolution des prix. Une (légère) baisse de 0,6 % sur une base mensuelle est attendue lors de la prochaine publication.

[3] Il aura alors fallu une bonne réprimande de la part du président Trump pour que Powell redescende sur terre...

Lire plus

-

Cela pourrait être pire

24 janvier 2022Tout comme en 1709, un front froid s'est abattu soudainement sur Wall Street le 6 janvier avec, pour principales victimes, les actions les plus légèrement vêtues. À l'époque, les régions européennes étaient aux prises avec des températures polaires qui avaient recouvert de glace, pendant trois longs mois, la mer du Nord, le lac de Garde, la lagune vénitienne et la mer Baltique, mais également tout ce que le continent abritait comme rivières, lacs et ports. Cette mini ère glaciaire allait décimer le bétail avant de provoquer une hécatombe parmi la population, principalement en France et dans les plats pays.

-

Une nouvelle année qui commence fraîchement

13 janvier 2022« Si la population comprenait comment fonctionnent le milieu bancaire et la politique monétaire, cela déclencherait immédiatement une révolution. » Henry Ford avait proféré ces paroles en se référant à la situation prévalant avant et durant la Grande Dépression. Si cette critique était parfaitement justifiée à l'époque, elle l'est sans doute moins dans les circonstances actuelles. Et elle l'est d'autant moins au vu du courage et de la persévérance dont ont fait preuve les autorités monétaires pour lutter avec tous les moyens et instruments disponibles contre les conséquences de la pandémie.

-

L'argent est fait pour être dépensé

30 décembre 2021Certes, nombreux sont les navires qui ont coulé en vue du port. Mais à quelques heures du bouquet final, nous nous risquons tout de même à tirer d'ores et déjà les grands enseignements d'une année très spéciale. Cette particularité tient, bien entendu, surtout à l'évolution dramatique de la pandémie. Mais elle renvoie aussi aux culbutes spectaculaires des cours des actions, suivies immanquablement par un mouvement de rattrapage encore plus puissant.