- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

L'ennemi public n°1

4 novembre 2022

Juste après l’annonce de la 4e hausse importante consécutive de 75 points de base, les indices boursiers ont même brièvement rebondi, occasionnant vraisemblablement un sentiment de soulagement, en espérant que le pire soit maintenant passé. Bien que la banque centrale américaine doive encore procéder à quelques nouvelles augmentations, celles-ci ne seraient pas de nature à perturber l’économie.

Mais comme cela se produit à chaque fois après que M. Powell, le président de la Fed, se voit remettre le micro, la déception quant à la substance de son discours se traduit par un plongeon sur les marchés boursiers. L’indice S&P a basculé dans le rouge suite à une baisse de 2,50 %, le Nasdaq, sensible à la croissance, a même chuté de 3,36 % et le Dow Jones a perdu 1,50 %. Il convient cependant de s’empresser d’ajouter que l’indice Dow Jones vient de connaître son meilleur mois en 46 ans, tandis que les autres indices se sont également montrés sous leur meilleur jour au cours des dernières semaines, après le bouleversement de septembre.

Le profond soupir de déception qui a suivi les brefs commentaires de Powell est double.

Son ton était clairement moins agressif qu’auparavant, mais toujours moins apaisant que prévu initialement. Il a déclaré, d’une part, que la Fed commencera à prendre en compte l’effet cumulatif des hausses de taux passées dans un avenir proche – ce qui laisse espérer une période de réflexion dans les mois à venir. D’autre part, il a toutefois indiqué simultanément que la banque centrale doit encore maintenir sa politique restrictive pendant un certain temps. En particulier, l’utilisation explicite du terme « restrictif » a pris les marchés financiers au dépourvu.

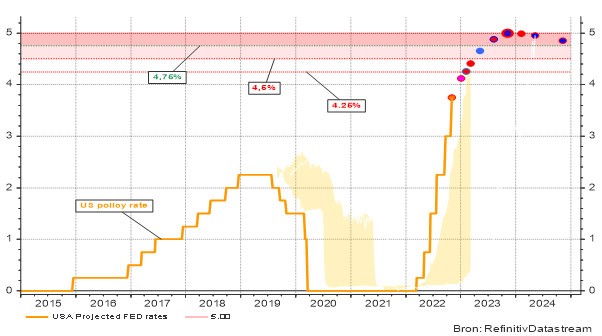

La politique de la Fed vise donc à l’avenir délibérément la croissance économique pour contrôler l’inflation, et ce, coûte que coûte. Ce que tout le monde savait déjà a été explicitement confirmé par le président de la Fed. Il en a résulté une révision à la hausse de l’évolution attendue du taux directeur américain. Selon nos calculs, les marchés obligataires anticipent désormais un rebond des taux directeurs à 4,75 %-5 %, après une nouvelle hausse de 50 points de base en décembre et une ou deux autres hausses d’un quart de point de pourcentage au premier trimestre 2023.

Graphique 1 : Évolution à la hausse attendue du taux directeur américain

Toutefois, le rebond des indicateurs d’inflation est en grande partie dû à l’escalade des prix de l’énergie et des denrées alimentaires et aux perturbations (de nature diverse) des chaînes d’approvisionnement. Ni la précédente hausse des taux d’intérêt ni la prochaine n’y remédient. En faisant peser tout le poids de la lutte contre l’inflation sur les épaules de l’économie, le président de la Fed menace sciemment de perturber l’emploi. Le remède n’est-il pas pire que le mal ?

En effet, il y a de fortes chances que la Fed soit trop impatiente, qu’elle veuille voir les résultats de sa politique de taux d’intérêt beaucoup trop tôt et qu’elle exige que les indicateurs d’inflation baissent de manière significative sur une courte période. Après la course effrénée entre le taux zéro en mars et le taux actuel de 3,75 %, ne faudrait-il pas donner à l’économie une chance de trouver une trajectoire de croissance adaptée ?

Les chiffres actuels sur la création d’emplois semblent toujours donner raison à la Fed jusqu’à présent, mais la vigueur du marché du travail est toujours un effet décalé des embauches et des pénuries qui étaient apparues juste après la crise du coronavirus. De plus, il n’y a aucun signe d’accélération des salaires pour le moment. Toutefois, nous en saurons beaucoup plus demain, après la publication des taux d’emploi aux États-Unis.

En tout état de cause, les entreprises supposent que toute récession déclenchée par la banque centrale américaine sera de courte durée, de sorte qu’elles seront moins enclines à licencier du personnel dont elles auront besoin peu après pour soutenir leur croissance future.

Pendant ce temps, les bénéfices des entreprises sont sous pression. Si les chiffres publiés sont supérieurs de 4 % aux prévisions, les prévisions pour le trimestre à venir sont, sans équivoque, extrêmement sombres.

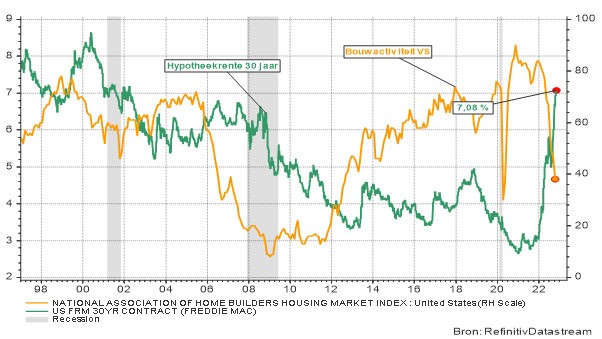

D’où la réaction très négative sur les bourses d’actions et d’obligations : la politique anti-inflationniste dirige tout son arsenal vers la mauvaise cible. Les pires effets de cette situation se manifestent sur le marché hypothécaire, où les taux d’intérêt ont atteint des niveaux abyssaux dans une réaction de panique. Ce faisant, la banque centrale perturbe l’activité de construction, ce qui se traduit par une réduction de l’offre de nouveaux logements, alors que la demande, en raison de la vigueur du marché du travail, reste pratiquement inchangée. La meilleure recette pour accélérer les loyers et alimenter davantage l’inflation. La Fed crée l’inflation au lieu de la combattre.

Graphique 2 : Les taux hypothécaires américains à 30 ans et l’évolution de l’activité de construction aux États-Unis

Les prix de l’énergie ont (pour l’instant) fortement baissé en ce qui concerne le gaz et se sont stabilisés en ce qui concerne le pétrole, et ce, malgré le conflit qui perdure en Ukraine et la réduction annoncée de la production de pétrole. Pour peu que l’on fasse preuve d’un peu de patience, par analogie avec le début des années 1980, cela suffit à se traduire par une baisse substantielle de la pression sur les prix de gros en l’espace de quatre mois environ et par un net ralentissement de la croissance des prix de détail en à peu près sept mois. À moins que quelque chose d’autre ne tourne mal…

Toutefois, l’équipe de l’administration actuelle de la banque centrale américaine se contente d’apporter une copie servile de la politique de Paul Volcker, le tristement célèbre président de la Fed qui, en 1981, a porté les taux directeurs à des niveaux effrayants pour ramener l’inflation à un niveau acceptable. En raison d’une évolution imprévue sur le front géopolitique, il a réussi à atteindre son objectif, car malgré sa politique radicale en matière de taux d’intérêt, les prix du pétrole ont diminué de moitié, ce qui a eu une incidence considérable sur l’inflation.

Entre-temps, l’économie a cependant été inutilement poussée à deux reprises en récession. Cette fois-ci, le scénario ne devrait pas aller si loin et cela est principalement dû à la force du marché du travail américain. Mais on peut légitimement se poser la question. Qui est en fait l’ennemi public no 1 ? L’inflation ou la Fed ?

Gardez surtout votre calme face à toute cette violence. Nous surmonterons cela aussi, même si notre patience est mise à rude épreuve.

Lire plus

-

Les leçons à tirer de cette année

27 octobre 2022Certes, il reste encore plusieurs semaines avant de tourner la page de cette année 2022, mais ce temps nous paraît trop court pour espérer un retournement de la tendance sur les marchés financiers, suffisant en tout cas pour les sortir de la zone rouge vif. Cette année misérable entrera dans l’histoire pour de nombreuses (mauvaises) raisons, mais certainement aussi parce que ce cru quasi achevé s’est révélé l’annus horribilis que les investisseurs craignaient. Il va de soi que nous savons que de tels revers arrivent de temps à autre, mais aussi qu’il sont suivis, pourvu que l’on fasse preuve de patience, par une phase de redressement.

-

Économie forte, bourse faible

13 octobre 2022En soi, leur réaction n’a rien de neuf, mais l’on peut tout de même se demander pourquoi les bourses mondiales piquent systématiquement du nez au moment même où l’on annonce que le chômage aux États-Unis continue à reculer pour atteindre à présent son plus bas niveau depuis 1969. Vu que l’offre de travail est à présent le double de ce qu’elle était l’année du premier alunissage, un taux de chômage de 3,5 % à peine indique bien l’ampleur du taux d’emploi aux États-Unis.

-

Pas un pas en arrière !

10 octobre 2022L’on est en droit de s’étonner du peu d’originalité dont font preuve les dirigeants mondiaux actuels. Et le pompon à cet égard revient à Liz Truss qui, sans vergogne, propose une pâle copie du plan initial de Ronald Reagan. Au début des années 1980, le président américain l’avait mis en œuvre pour surmonter la crise économique aux États-Unis. Mais la fraîche émoulue Première ministre britannique semble avoir oublié la fin de cette histoire.