- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Le remède est (bien) pire que le mal

23 février 2023

Malgré des signes évidents que les hausses de taux spectaculaires des banques centrales américaines et européennes ne semblent pas ou guère avoir d’impact sur le rythme d’évolution de l’inflation, les équipes gouvernementales de part et d’autre de l’Atlantique refusent de faire face à leurs propres échecs.

Au contraire, les banquiers centraux veulent servir à leurs citoyens encore plus de leur médicament amer. Le seul résultat concret de ces manœuvres a été d’infliger d’énormes pertes aux positions obligataires de leurs caisses de retraite, fonds d’investissement défensifs et investisseurs institutionnels. En interrompant au moment le plus ingrat leurs programmes d’achat d’obligations d’État et d’entreprise, voire en les remplaçant par des ventes, l’économie occidentale a été gazée par une remontée grotesque des taux d’intérêt à long terme et la confiance des investisseurs défensifs a été aussi inutilement que dramatiquement ébranlée.

Le déclin progressif de l’inflation américaine auquel nous assistons depuis les pics du premier semestre de l’année dernière peut être attribué aux baisses (substantielles) des prix des matières premières, des denrées alimentaires et de l’énergie. Il faut utiliser la loupe pour rechercher les éléments individuels qui ont augmenté, un an après le début des barbaries russes.

Bien sûr, il faut également prendre en compte la hausse de diverses matières premières au quatrième trimestre 2021, mais ce bond n’était qu’un rebond résultant de la chute antérieure des prix pendant la récession due à la crise du coronavirus.

Toutefois, les baisses qui se sont poursuivies au second semestre 2022 n’ont pas encore eu un impact suffisant sur les prix de détail. D’une part, parce que les consommateurs semblent tolérer le niveau élevé des prix, peut-être sous la pression d’informations unilatérales sur la flambée des prix des matières premières et des denrées alimentaires à la suite de l’invasion russe. D’autre part, en raison de la vigueur persistante des marchés de l’emploi, le revenu disponible restant plus ou moins intact, malgré les nuages noirs qui planent sur le firmament économique.

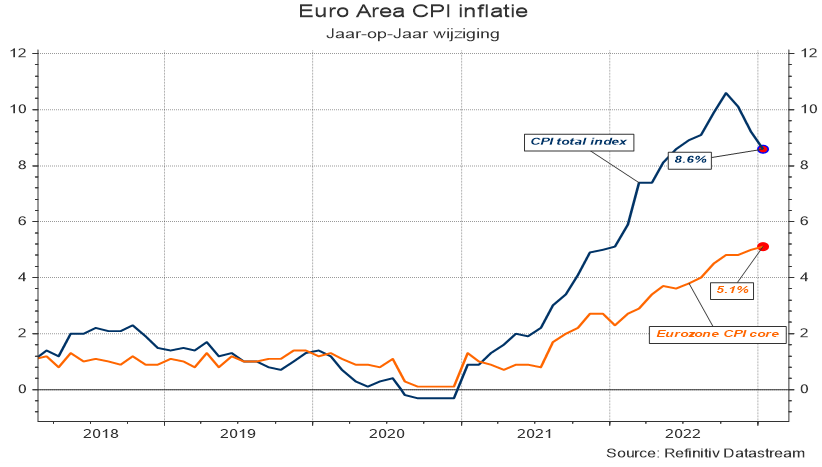

L’inflation de la zone euro est remarquablement à la traîne de cette tendance et ne semble pas encore prête à dévier. L’indice d’inflation de base vient même d’enregistrer une valeur annualisée record de 5,1 %. Entre-temps, l’inflation globale (y compris les prix de l’énergie et des denrées alimentaires) a opté pour une trajectoire descendante, bien qu’hésitante.

Graphique 1 : Inflation de la zone euro (pourcentages de variation annuelle)

Mais il ne faut pas perdre patience trop vite à cet égard. Les indicateurs d’inflation américains suivent plus ou moins une trajectoire similaire à celle du début des années 1980. La baisse des prix de l’énergie avait à l’époque également entraîné une pression décroissante sur les prix, mais elle s’était ensuite également heurtée à toutes sortes de mobiliers urbains disséminés çà et là sur la trajectoire descendante.

Les chiffres qui nous ont été communiqués depuis début février ont toutefois réussi à donner le mal de mer aux marins les plus expérimentés :

La statistique des emplois nouvellement créés le mois précédent a dépassé toutes les attentes et a alimenté les craintes d’un dérapage de l’inflation salariale. Les prix de détail ont même enregistré une augmentation sur une base mensuelle et l’évolution des prix de gros s’est avérée une déception générale.

On peut trouver à chaque fois une raison pour laquelle ces statistiques présentent un comportement anormal par rapport à la tendance baissière espérée, mais les investisseurs se découragent progressivement. En effet, le nombre de nouveaux emplois créés est principalement attribuable à une combinaison temporaire de facteurs qui ont conduit à l’embauche, notamment dans le secteur des loisirs. Les chiffres de l’IPC ont été stimulés par une hausse inattendue des prix de l’habillement, après un mois précédent marqué par des conditions météorologiques exceptionnellement mauvaises. Les chiffres de l’IPP ont en outre été stimulés par un bond de courte durée des prix de l’énergie, qui se sont depuis calmés.

Mais la frayeur est une nouvelle fois mauvaise conseillère. En effet, de nouveaux chiffres sur l’évolution des marchés de l’emploi américains nous attendent le 10 mars. En ce qui concerne le nombre de nouveaux emplois créés, personne ne peut encore faire de prévisions crédibles, mais l’accent sera mis cette fois sur l’inflation des salaires. Car la goutte d’eau qui fait déborder le vase pour les marchés financiers est la référence à l’évolution plutôt modérée des salaires.

Si une accélération est détectée ici aussi, la Fed en profitera pour imposer encore davantage sa médecine des taux d’intérêt à l’économie. Jusqu’à présent, le patient s’est montré suffisamment fort pour se débarrasser des pires effets du médicament amer, mais si les taux directeurs sont poussés au-delà de 5,25 %, il reste à voir si l’économie peut endurer cela et si elle ne finira de toute façon pas par craquer.

Par conséquent, les marchés craignent moins le développement de l’inflation que (et ce, dans une mesure croissante) la réaction excessive de la banque centrale.

Les indicateurs d’inflation poursuivront leur trajectoire descendante de manière saccadée. Mais les actions de la Fed se sont avérées contre-productives dans la lutte contre l’inflation.

Leur remède n’a fait qu’aggraver la maladie. D’une part, il y a l’effet bien connu de la hausse des taux d’intérêt (hypothécaires) sur les loyers (1/3 des indices d’inflation !). En effet, avec un marché du travail robuste, la demande d’habitations en location continue de croître régulièrement, tandis que leur offre diminue en raison de l’augmentation des charges d’intérêt. Les loyers ne peuvent alors aller que dans un sens et alimenter davantage l’inflation. Entre les lignes, la Fed reconnaît cette erreur en déclarant que sa politique se concentrera dorénavant sur l’évolution des taux d’inflation, corrigés pour les loyers.

Par ailleurs, en augmentant les taux directeurs de manière aussi radicale sur une période très courte, la banque centrale ne fait qu’ébranler davantage les indicateurs d’inflation. En effet, les augmentations de prix des biens de consommation en 2022 ont été principalement causées par la hausse des coûts du processus de production, que les entreprises tentent de répercuter sur le consommateur final. Ce n’est pas agréable, mais compréhensible.

Les récentes baisses des prix des matières premières et de l’énergie réduiront progressivement cette pression à la hausse sur les prix. Cependant, la hausse des taux d’intérêt, tant à court qu’à long terme, a considérablement augmenté les coûts de financement pour les entreprises.

Inspirez-vous de ce qui suit. Une marge bénéficiaire nette saine pour une entreprise américaine lambda s’élève à 10 %. En moyenne, une société non financière se finance à 50 % par des prêts. Les taux d’intérêt ont augmenté en un an de 4,5 %, 3 % et 2 % à court, moyen et long terme, respectivement. Cela affecte, avec un certain retard, la masse des coûts d’une entreprise moyenne et se traduit finalement par une diminution significative de la marge bénéficiaire nette. Par exemple : imaginons une augmentation de 3 % des taux d’intérêt sur 50 % du bilan. Cela se traduit par une baisse de 15 % de la marge (1,5 % sur 10 %). Chaque année.

Bien entendu, on essaie de répercuter cette pression accrue sur les coûts dans les prix finaux, tout comme ce fût le cas pour les prix de l’énergie et des matières premières. Ainsi, en augmentant les taux d’intérêt dans cet ordre de grandeur et sur une période aussi courte, la Fed a considérablement accru la pression inflationniste. Nous ne pensons pas que c’était le but ...

Le raisonnement de la Fed est que les hausses des taux d’intérêt refroidissent l’économie, ce qui réduit la demande de consommation et empêche les entreprises d’imposer des hausses de prix.

Toutefois, cela ne peut réussir dans les circonstances actuelles. En effet, la vigueur du marché de l’emploi est actuellement principalement due à une tendance démographique.

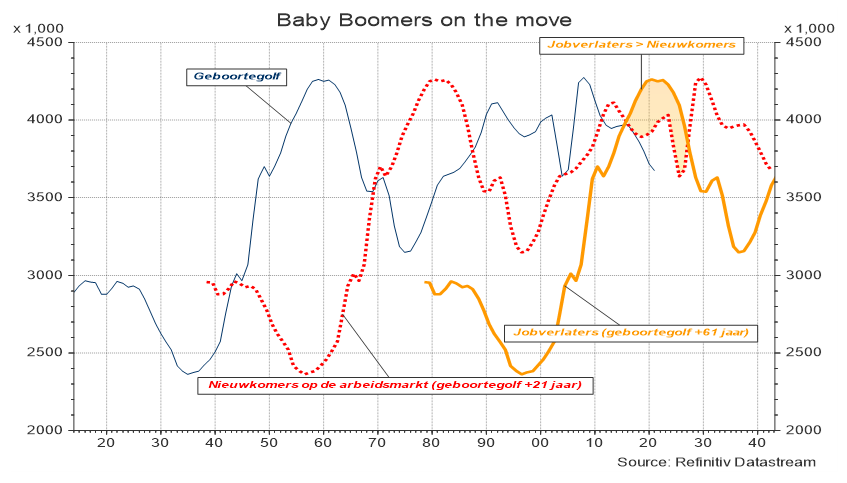

Graphique 2 : Évolution démographique aux États-Unis

La génération du baby-boom (dont le pic de natalité se situe autour de 1960) quitte désormais le marché de l’emploi en masse (et plus tôt que prévu). Ces départs ne sont que partiellement compensés par les nouveaux entrants, ce qui abaisse évidemment le taux de chômage. La Fed ne peut rien y changer et - à moins d’une récession aux proportions dramatiques - les taux de chômage resteront à des niveaux très bas pendant encore longtemps, malgré toute la violence des taux d’intérêt de la banque centrale.

Le remède est donc pire que le mal. Et on peut encore affiner l’analyse. La maladie d’origine est (presque) éradiquée, mais le remède met le patient en plus grand danger que l’affection d’origine.

Quelles conclusions pouvez-vous en tirer en tant qu’investisseur ? L’économie est très forte et ne cédera que lorsque les banques centrales des États-Unis et de la zone euro augmenteront encore (bien plus) leurs taux directeurs. Aux États-Unis à plus de 5,5 % et en Europe à plus de 4 % ?

Les perspectives actuelles ne vont pas aussi loin. Nous osons donc présumer que les bénéfices des entreprises pourraient augmenter sensiblement en 2024, avec la baisse des taux d’intérêt en toile de fond. Cela constitue un point de départ idéal pour les positions en actions et en obligations en général et les fonds mixtes en particulier.

Ce scénario fait des étincelles, mais il est malheureusement trop éloigné dans le futur pour enthousiasmer les investisseurs dès maintenant. Au contraire, le scepticisme et l’aversion accrue pour le risque conduisent à une position prudente pour les obligations et à une sous-pondération des actions.

En effet, un autre test décisif nous attend au cours des prochaines semaines, avec des statistiques redoutables sur l’indice d’inflation PCE (le 24-02), les hauts et les bas (attendus) de l’industrie manufacturière américaine (ISM Manufacturing, le 1er mars), l’évolution de la masse salariale et de l’emploi (le 10 mars), les prix de détail (IPC le 14 mars) et les prix de gros (IPP le 15 mars).

Un afflux de nouveaux chiffres sur fond d’une nouvelle offensive russe attendue pour prendre le reste des provinces orientales de l’Ukraine et faire ensuite sombrer le conflit dans une guerre d’usure.

Seule la Chine est en mesure de forcer l’agresseur russe à conclure un accord de paix. Mais la Géante Rouge est tiraillée. Si les troupes russes n’avancent pas assez vite et que les armes occidentales font leur apparition sur le front, une défaite humiliante est même imminente.

Cela revient à affaiblir fondamentalement le front anti-OTAN (avec la Chine et la Russie comme protagonistes), ce qui ne constitue pas un scénario acceptable pour la Chine. Par ailleurs, un soutien militaire trop manifeste risque de provoquer des sanctions occidentales de grande portée et non souhaitées. C’est plus difficile que la quadrature du cercle.

Lire plus

-

À l’époque où les Beatles existaient encore

9 février 2023Les statistiques de l’emploi aux États-Unis publiées vendredi dernier contenaient des chiffres très étonnants qui ont laissé presque tous les observateurs perplexes.

-

Saignées

2 février 2023En réaction à la hausse des prix de l’énergie, des denrées alimentaires et des matières premières, la Fed et la BCE ont décidé de procéder à une série drastique de saignées de l’économie. Non pas que cela aide en quoi que ce soit, mais cela donne l’impression aux non-initiés que l’on réagit avec fermeté, comme Volcker à l’époque. Et si cela se fait au prix d’une récession économique, hé bien tant pis.

-

Happy end (?)

16 janvier 2023Si vous nous demandez si l’année 2023 sera meilleure que la précédente, un peu de patience. Nous ne manquerons pas de vous répondre avec certitude dans une cinquantaine de semaines. Vous avez raison. On ne peut être que déçu par notre réponse à une question pourtant parfaitement légitime. Nous confirmons ainsi l’image caricaturale des économistes dont les prévisions ne seraient précises que lorsqu’elles portent sur le passé.