- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Saignées

2 février 2023

Le Roi Soleil français a subi une série apparemment interminable de douleurs et de tourments. Le simple fait de les énumérer vous ôte d’ailleurs toute envie de revêtir sa cape doublée de blanche hermine. Mais il partageait vraisemblablement ces maux avec la plupart de ses contemporains. À ceci près que Louis le débauché avait accès, pour son plus grand malheur, aux meilleurs médecins de son époque, et que ceux-ci n’avaient pour seul remède à chacune de ses afflictions qu’un rituel immuable de saignées. Une apparente panacée que ces hommes de peu de science appliquaient également avec diligence à ses héritiers, si bien que ces derniers mourraient l’un après l’autre des maladies les plus banales.

Finalement, un seul arrière-petit-fils1 réussit à échapper au funeste sort que lui réservaient ces docteurs Maboul avant l’heure, grâce au bon sens de gouvernantes qui le cachaient dans leurs amples jupons. George Washington2, pourtant moins enclin aux excès immoraux que le monarque français et habitué aux épreuves pendant la longue guerre d’indépendance, succomba finalement lui aussi à une simple maladie, une infection de la gorge que les meilleurs médecins de l’époque s’étaient également révélés incapables de guérir. Lui aussi après avoir subi une série de saignées bien profondes...

Heureusement, la science médicale a évolué et progressé à pas de géant sur le plan des diagnostics et des remèdes proposés. Il en va de même pour la science économique.

Nous sommes aujourd’hui loin des piètres jugements et remèdes des apprentis sorciers qui ont provoqué la Grande Dépression des années 1930 et transformé la crise financière de 2008 en Grande Récession de 2009-2011.

La première débâcle avait découlé d’un cocktail toxique de mesures de restriction des liquidités, d’inutiles hausses des taux d’intérêt et de barrières commerciales asphyxiantes pour l’économie. Le second désastre a résulté de décisions politiques irréfléchies, d’une réglementation encourageant la prise de risques et de l’ignorance pure et simple de banquiers hébétés.

Fort heureusement, nous pouvons nous appuyer aujourd’hui sur de meilleures connaissances. Finies les saignées quand l’économie ne tient plus sur ses jambes, mais des baisses de taux d’intérêt et des dispositifs de soutien économique comme pendant la pandémie. Complétées par des mesures destinées à injecter des liquidités abondantes dans le système bancaire si une crise financière systémique menace.

Nous pensions également que le mythe entourant la politique monétaire de Paul Volcker était désormais désacralisé. La spirale inflationniste de 1977 à 1981 n’avait en effet pas été freinée par la hausse extrême des taux directeurs (à 21,5 % en 1981 !) imposée par le président de la Fed de l’époque, mais par la chute brutale des prix du pétrole. Cette politique monétaire impitoyable n’en avait pas moins provoqué la pire récession en un demi-siècle.

Mais nous nous trompions ! En réaction à la hausse des prix de l’énergie, des denrées alimentaires et des matières premières, la Fed et la BCE ont décidé de procéder à une série drastique de saignées de l’économie. Non pas que cela aide en quoi que ce soit, mais cela donne l’impression aux non-initiés que l’on réagit avec fermeté, comme Volcker à l’époque. Et si cela se fait au prix d’une récession économique, hé bien tant pis.

Leur réaction est venue de toute façon trop tard, parce que les indicateurs de l’inflation étaient déjà nettement orientés à la hausse au second semestre de 2021, et loin de nous l’envie de le leur reprocher. Mais si cette tendance a conduit à une hausse drastique des indicateurs d’inflation au cours des deux premiers mois de 2022, cette évolution était considérée comme une réaction naturelle. Elle n’était que temporaire et n’a d’ailleurs pas eu, au début, d’impact significatif sur les taux d’intérêt à long terme.

Dans un premier temps, l’augmentation des prix de détail observée au cours de cette période résultait en effet des fortes impulsions monétaires, fiscales et économiques grâce auxquelles les gouvernements avaient réussi, en 2020 et 2021, à neutraliser les conséquences économiques négatives de la pandémie et même, par la suite, à déclencher une reprise prometteuse.

Les conséquences inflationnistes semblaient donc n’être que transitoires et liées à la fois à la forte augmentation de la masse monétaire (due à la politique monétaire expansionniste), à l’accélération de la vitesse de circulation3 et à l’inévitable goulet d’étranglement des chaînes d’approvisionnement (créé après le redémarrage brutal de l’économie mondiale).

À ce moment-là, les banques centrales des États-Unis et d’Europe n’envisageaient que le scénario d’une normalisation rapide, dans laquelle les pressions sur les prix s’atténueraient automatiquement et la production industrielle mondiale pourrait reprendre sans encombre.

Le 24 février, ce scénario a pris une tournure totalement différente puisque l’invasion militaire menaçait d’entraver gravement la production industrielle, juste au moment où s’accélérait la demande des consommateurs, portée par un marché du travail robuste. Les attentes en matière de taux d’intérêt ont radicalement changé lorsque les banques centrales ont tourné le dos aux investisseurs défensifs et ont tout bonnement abandonné la partie longue de la courbe des taux à son triste sort. Il en a résulté une destruction massive de richesses, notamment parmi les fonds de pension et les investisseurs institutionnels défensifs. N’avaient-ils pas droit à davantage de mansuétude de la part des autorités monétaires ?

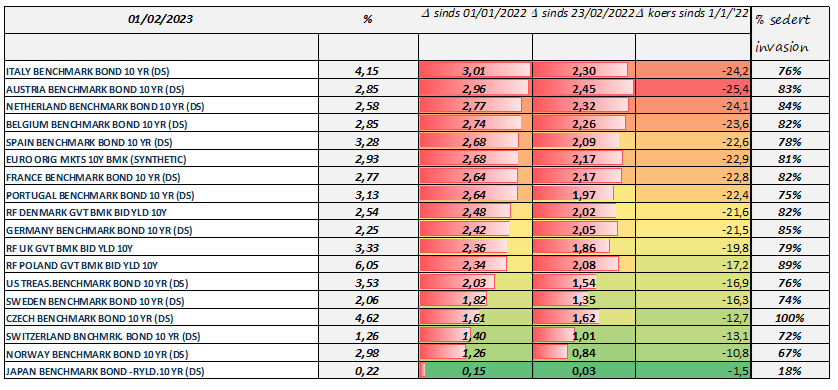

Tableau 1 : Obligations d’État à 10 ans : niveau actuel, mouvements depuis le 01-01-2022 et le 23-02-2022, évolution des cours depuis le 01-01-2022 et proportion en % après le 23-02-2022

Il est frappant de constater que, sur les marchés obligataires, la majorité (en moyenne 80 %) des pertes s’est produite après l’invasion militaire de l’Ukraine.

Depuis lors, l’économie américaine a étonné amis et ennemis par sa résilience et a continué à créer un nombre étonnant de nouveaux emplois. La Réserve fédérale a alors redirigé tout son arsenal vers le marché du travail, dans l’espoir de maintenir la croissance des salaires sur une trajectoire haussière acceptable4.

Si la situation économique de la zone euro s’avérait initialement beaucoup plus fragile, la BCE n’a pas eu d’autre choix, elle aussi, que de relever substantiellement son taux directeur pour freiner l’appréciation du dollar par rapport à l’euro. Mais l’économie européenne a également montré son côté le plus résilient.

La suite de l’histoire est bien connue : la banque centrale a tenté d’étouffer l’économie en procédant à une série de relèvements de ses taux directeurs.

Certes, quelques hausses étaient justifiées et auraient même pu intervenir plus tôt. Mais les marchés financiers n’ont pas du tout apprécié les déclarations empreintes de panique des équipes dirigeantes, qui semblaient saisir chaque occasion pour semer la pagaille et ainsi hypothéquer leur propre crédibilité.

Mais retenons également les bonnes nouvelles : malgré des atteintes répétées à sa santé, le patient a survécu au remède.

Les économies européenne et américaine ont même crû plus fortement qu’attendu. Mais cela ne garantit rien pour le trimestre actuel et le suivant. Si une légère récession n’est pas exclue, la diminution de l’activité économique est moindre que l’ampleur attendue initialement.

C’est d’ailleurs un scénario que nous avions explicitement pris en compte et qui nous avait incités à ne pas jeter l’éponge en réduisant radicalement le poids des actions ou en passant massivement aux actions value5. Au contraire, dans une période de croissance économique plus faible, le choix des actions individuelles doit se porter précisément sur des titres growth de qualité. Lors de l’allocation des actifs, il s’agit de jouer au football calmement malgré la pression des circonstances et d’éviter de se replier en désespoir de cause devant son but ou de dégager à chaque occasion le ballon le plus haut possible dans les tribunes.

Lors du dernier relèvement de son taux directeur (d’un quart de pour cent le 01-02-2023), la Fed a clairement indiqué non seulement qu’elle levait le pied de son resserrement monétaire, mais qu’elle était également prête à appuyer sur la pédale pause au cours des six semaines suivantes, si cela lui semblait justifié au vu des données économiques.

Les nouvelles statistiques attendues d’ici à la prochaine réunion du FOMC (le 22-03-2023) seront donc très intéressantes. La première salve de chiffres permettra de mieux comprendre l’évolution future des indices d’inflation. Une seconde série portera sur le marché du travail. L’évolution des salaires et le nombre des créations d’emplois seront passés au crible.

Malgré notre optimisme quant à l’évolution favorable de ces variables économiques, nous nous attendons toujours à ce que la Fed joue la prudence et opte pour une nouvelle hausse de 25 points de base en mars, ne serait-ce que pour que l’on ne la critique pas, ultérieurement, d’avoir appuyé trop tôt6 sur le bouton pause.

Toujours est-il qu’il y a actuellement encore 85 % de chances que la banque centrale américaine procède également à un relèvement d’un quart de point de pourcentage le 22 mars 2023. Cela n’aura rien de dramatique puisque cette dernière augmentation ouvrira ensuite la perspective d’éventuelles réductions du taux directeur.

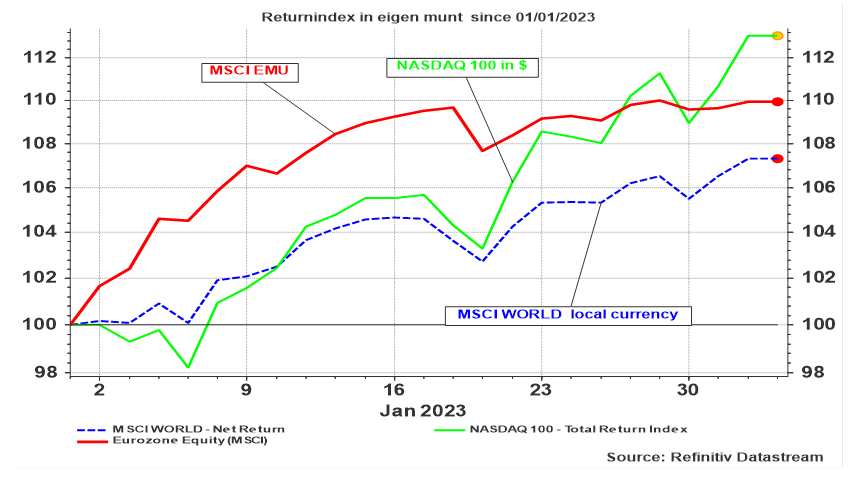

Entre-temps, nous nous rapprochons de l’épicentre de la saison des résultats. Jusqu’à présent, les chiffres publiés ne dépassent que d’un très modeste 2 % les sombres prévisions qui avaient été formulées à leur égard. Les investisseurs semblent cependant disposés à se projeter plus loin dans l’avenir pour se forger dès à présent une idée de l’évolution attendue des résultats une fois ce creux économique derrière nous. Les marchés financiers anticipent ainsi déjà avec impatience une hausse des volumes de vente combinée à une baisse drastique des coûts, ce qui nous a gratifiés, le mois dernier, d’un beau traditionnel effet janvier.

Graphique 1 : Évolution de quelques indices boursiers depuis le 01-01-2023

Il convient donc : de continuer à croire en ses propres chances et de défendre sereinement, malgré quelques buts encaissés.

1 Le futur Louis XV, qui a longtemps été considéré comme le pire roi de France de tous les temps. Mais l’histoire ne cesse d’être réécrite. Le jugement des historiens s’est depuis quelque peu adouci.

2 Founding Father et premier président des États-Unis. Un personnage d’autant plus mémorable et louable qu’il n’a pas cédé à la tentation d’instaurer une dictature après sa victoire à la tête de la rébellion. Le seul à notre connaissance…

3 La vélocité de la monnaie indique dans quelle mesure la monnaie nouvellement créée se traduit en dépenses de consommation ou investissements.

4 Elle craignait surtout un scénario analogue à celui de la période 2004-2006, lorsque plusieurs salves de relèvements des taux d’intérêt n’avaient pas réussi à enrayer la hausse effrénée des salaires.

5 Les actions value sont des titres qui se négocient à un rapport cours-bénéfice inférieur à la moyenne.

6 Comme cela est arrivé à Arthur Burns, le président de la Fed au début des années 1970. Son attitude trop laxiste avait fait déraper l’inflation. Du moins, c’est ce que prétendaient ses adversaires politiques.

Lire plus

-

Happy end (?)

16 janvier 2023Si vous nous demandez si l’année 2023 sera meilleure que la précédente, un peu de patience. Nous ne manquerons pas de vous répondre avec certitude dans une cinquantaine de semaines. Vous avez raison. On ne peut être que déçu par notre réponse à une question pourtant parfaitement légitime. Nous confirmons ainsi l’image caricaturale des économistes dont les prévisions ne seraient précises que lorsqu’elles portent sur le passé.

-

Catch 23

3 janvier 2023Ne craignez pas un énième bilan annuel, plein de lamentations sur les nombreux fléaux apportés par 2022. Nous préférons regarder vers l’avenir et laisser ce paysage d’enfer là où il doit être : enterré profondément sous la résurgence des souvenirs sombres qui ont inondé cette année de malheur.

-

Quelque part où il pleut toujours, même quand le soleil brille

19 décembre 2022La publication des derniers chiffres de l’évolution des prix au détail aux États-Unis avait paru dégager complètement le ciel boursier. Ces statistiques révélaient en effet un recul étonnant de (presque) tous les indicateurs partiels de l’indice CPI. Seuls les loyers progressent encore (trop) rapidement, alors que la diminution des prix alimentaires sur les marchés mondiaux ne se reflète toujours pas à la caisse des supermarchés . Bien au contraire.